ユーロは対ドル、対円とももみあい

〇先週のユーロドル、週間レンジ143pipsと、ドル円に比べると動意薄

〇週末は強いNFPでドル買いの動きから週間レンジの半値近辺1.0705レベルまで押して安値引けで越週

〇米欧金利差の観点からはユーロ買いが出やすい地合い

〇今週はラガルド総裁、デギンドス副総裁の発言に注意だがサプライズなければ一時的下支え程度の材料か

〇ユーロ円、しばらく横方向のもみあいを続け、どちらかに抜ける動きにつながる次の材料待ち

〇今週は1.0640レベルをサポートに、1.0810レベルをレジスタンスとするレンジを見る

今週の週間見通しと予想レンジ

先週のユーロドルは、週前半はドル円とともにユーロ円でも売りが出ていたことによるユーロ売りとなり水曜NY市場では1.0635レベルの安値をつけました。その後タカ派なECBのスタンスからユーロドルは買い戻しが入り、金曜の雇用統計前には週初の高値を上回る1.0778レベルまで買いが強まったものの、強いNFPによるドル買いで反落し、週間レンジの半値近辺で一週間を終わる動きとなりました。

米国の債務上限問題のカタがつき、最大の材料は6月14日のFOMCと15日のECB理事会に向けての動きです。ECB理事会での0.25%利上げは確実視される一方で、FOMCでの利上げは週替わりで二転する展開です。詳細はドル円の週報に書きましたが、コンセンサスは6月現状維持、7月0.25%利上げという見方になってきました。

そうなると、米欧金利差は6月は縮小、仮に7月は双方利上げとなれば縮小分を維持と、金利差の観点からはユーロ買いが出やすい地合いとなりそうですが、ポジション的には依然としてユーロ買いポジションが大きく、2日に発表された5月30日時点のシカゴ通貨先物のポジションでは2週連続で減少しているものの、依然として165,725枚のユーロ買いと高水準を維持しています。このポジションが新規にユーロ買いに動きにくい状態となっているひとつの要因です。

今週は既にFOMC関係者がブラックアウト期間に入っているいっぽうでECB関係者の発言は連日のようにあり、特にラガルドECB総裁、デギンドス副総裁の発言には注意しておきたいところです。ただ、ハト派な発言が出てくるとも思えませんので、サプライズがあるとすれば大幅な利上げに対する言及となりますが、それも無いでしょうから、発言にサプライズが無い場合は一時的に下支えする程度の材料となりそうです。

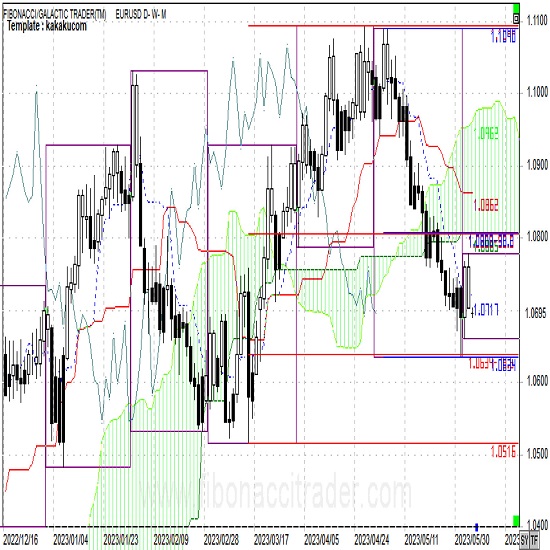

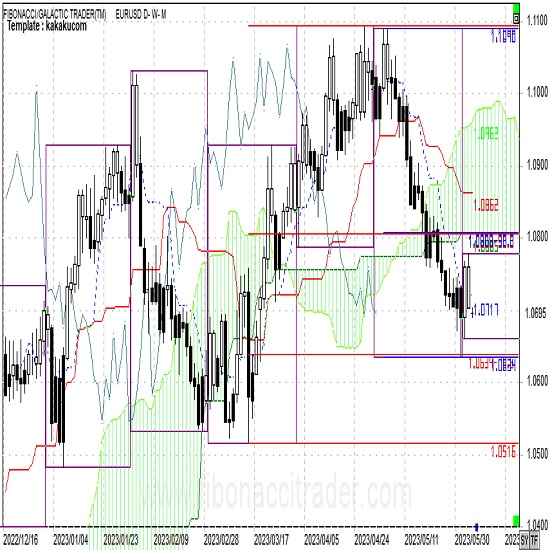

次にテクニカルですが、先週のユーロドルは週間レンジが143pipsと最近の平均的な値幅ではあるものの、ドル円に比べると動意薄といった流れが続いています。現在の水準がどのような位置なのかを日足チャートで確認してみます。

先々週に3月安値と4月高値との61.8%押しを下抜けましたが、78.6%(61.8%の平方根)押しとなる1.0639でほぼ安値の一致を見ました。また上値に関しては、この3月安値と4月高値の半値1.0805は5月高値と安値の38.2%戻し1.0808とも一致していることから1.08前後はいったん戻り売りが出やすい水準と言えます。

つまり今週もユーロドルは方向感が出にくく、1.0640レベルをサポートに1.0810レベルをレジスタンスとするレンジを見ておくこととします。

今週のコラム

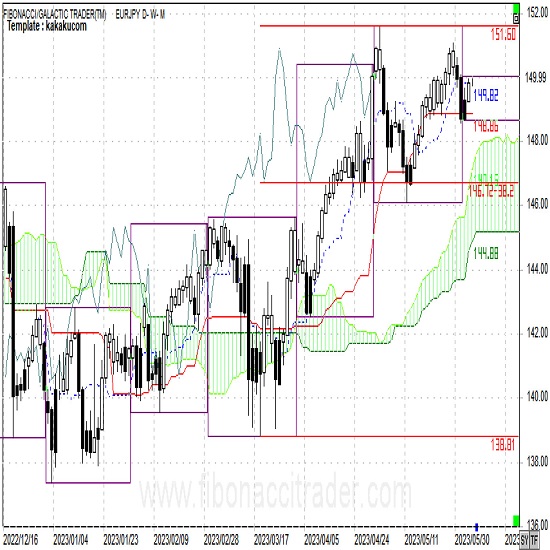

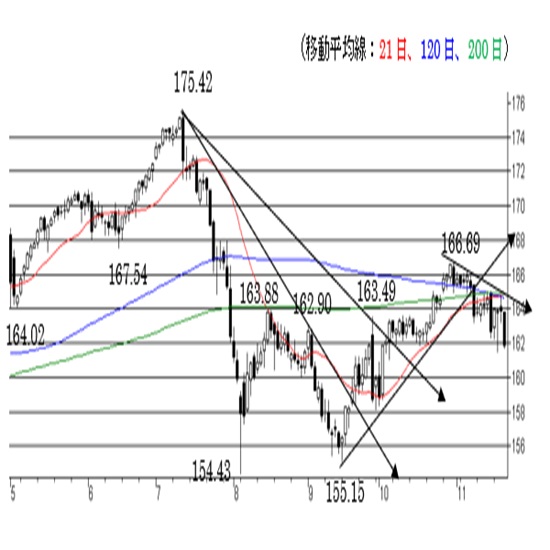

今週はユーロ円の日足チャートをご覧ください。

本邦当局による三者会談でドル円の上値が抑えられたように、ユーロ円でもまた上値が抑えられています。そしてユーロ円では5月初めの高値をトライしきれなかったことでダブルトップ状の反転パターンを形成する可能性もありそうなチャートです。

しかしそのネックラインにあたる水準は3月安値と5月高値の38.2%押しとも重なり、サポートとなりやすい水準でもあります。しばらくは横方向のもみあいを続け、どちらかに抜ける動きにつながる次の材料待ちというところでしょうか。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

6月5日(月)

15:00 ドイツ4月貿易収支

16:50 フランス5月サービス業PMI

16:55 ドイツ5月サービス業PMI

17:00 ユーロ圏5月サービス業PMI

17:30 英国5月サービス業PMI

18:00 ユーロ圏4月PPI

22:00 ラガルドECB総裁講演 ☆

23:00 ドイツ連銀総裁講演 ☆

6月6日(火)

08:01 英国5月小売売上高

15:00 ドイツ4月製造業新規受注

17:30 英国5月建設業PMI

18:00 ユーロ圏4月小売売上高

6月7日(水)

15:00 ドイツ4月鉱工業生産

15:45 フランス4月貿易収支

16:50 デギンドスECB副総裁講演 ☆

18:10 パネッタECB理事講演 ☆

6月8日(木)

08:01 英国5月住宅価格

18:00 ユーロ圏1〜3月期GDP確報値

6月9日(金)

17:00 デギンドスECB副総裁講演

19:45 スペイン中銀総裁講演

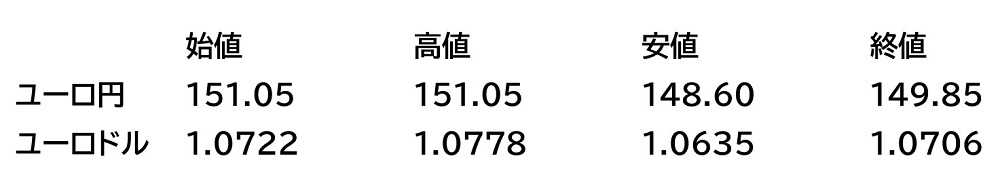

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時ーNY午後5時のインターバンクレート。

先週の概況

5月29日(月)

週明けのユーロドルは米国英国ともに休場となったためほとんど動かず、終日のレンジもわずか38pipsに留まりました。

5月30日(火)

ユーロドルはドル円が高値をつけるまではドルとして同様の動きとなっていたものの、ドル円の反落とともにユーロ円での売りも広がったことでユーロドルも上値が重たい動きとなりました。

5月31日(水)

ユーロドルは東京前場から上値の重たい展開が続き、ユーロ円の上値の重さも手伝って東京昼過ぎには1.07割れ。欧州市場では欧州株が弱く前日の安値を下回ると売りが広がる展開に。NY市場朝方に一時的に買い戻しも見られましたが戻り売りが強く1.0635レベルまで売られ、引けにかけてはドル売りの動きから1.06台後半へと戻して引けました。

6月1日(木)

ユーロドルは東京市場では動かず、海外市場に移ってからの米金利低下によるユーロ買い・ドル売りとなりました。また欧州市場ではラガルドECB総裁が利上げ継続のスタンスを示したこともユーロ下支えの材料となり、NY市場では1.0769レベルまで買われ、高値引けとなりました。

6月2日(金)

ユーロドルもドル円同様にNY市場までは高値圏でのもみあいを続けていました。そして強いNFPによるドル買いの動きから1.0705レベルまで押して安値引けとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

オーストラリアドル(AUD)の記事

Edited by:田代 昌之

2024.11.22

豪ドルWeekly 100円を挟んだもみ合い、CPIで早期の利下げ観測が強まる可能性も(24/11/22)

今週の豪ドルは、豪準備銀行(RBA)が公表した理事会要旨でタカ派姿勢が確認されたものの、買いは続かず、100円水準を挟んだ小動きの相場展開が続いた。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.11.22

ユーロ円 下値リスクが点灯中。162円台を回復出来ずに越週した場合は一段の下落へ(24/11/22)

ユーロ/円は163円台前半から161円台後半まで断続的に売られ、結局安値圏で引けています。

-

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。