『ドル高再開orドル安転換。勝負の行方は米CPIに委ねられる形に』

〇今週のドル円、FOMC結果公表後に145.68まで急落、148円台半ばへ戻す荒い値動き

〇週末は米失業率悪化で下落、146円台後半で越週

〇ドル円、ローソク足が主要テクニカルポイント下抜け、買いシグナル消失、地合悪化

〇ファンダメンタルズは日米金融政策の方向性の違い、米国のドル高許容、本邦貿易赤字等不変

〇ドル円相場の上昇をメインシナリオとして予想

〇来週は11/10に発表される米10月消費者物価指数に注目

〇来週の予想レンジ(USDJPY):145.50ー148.50、(EURUSD):0.9750−1.0050

今週のレビュー(10/31−11/4)

<ドル円相場>

今週のドル円相場(USDJPY)は、週初147.76で寄り付いた後、米ウォールストリート・ジャーナル紙のニック記者による「米FRBのターミナルレートが予想よりも高くなる可能性がある(the peak or “terminal” policy rate may be higher than expected)」とのタカ派的なツイートや、米金利上昇に伴うドル買い圧力、米FOMCを控えたポジション調整が支援材料となり、週明け早々に、週間高値148.86まで上昇しました。しかし、買い一巡後に伸び悩むと、米経済指標(10月シカゴ購買部協会景気指数や、米10月ダラス連銀製造業活動指数)の冴えない結果や、本邦輸出企業の月末・月初のドル売り圧力、豪中銀ロウ総裁による「中銀は必要に応じて利上げペースを調整する用意がある」とのハト派的な発言(世界的な利上げペース鈍化期待)、米金利低下に伴うドル売り圧力、黒田日銀総裁による「物価安定目標(2%)の実現が見通せるような状況になったときには、イールドカーブコントロールの柔軟化が一つのオプションとしてあり得る」とのタカ派的な発言、

米FOMC声明文における「将来の利上げペース決定にあたっては、これまでの金融引き締めの累積的な影響や、金融政策が経済活動やインフレに影響を与えるまでのタイムラグ、経済・金融情勢の変化を考慮する(In determining the pace of future increases in the target range, the Committee will take into account the cumulative tightening of monetary policy, the lags with which monetary policy affects economic activity and inflation, and economic and financial developments.)」との文言追加、パウエルFRB議長による「しばらくの間、制限的な政策スタンスが必要になるだろう」「利上げ減速の時期は早ければ次回会合となる可能性がある」とのハト派的な発言が重石となり、週央にかけて、週間安値145.68まで急落しました。

もっとも、売り一巡後に下げ渋ると、パウエルFRB議長より「最終的な金利水準は従来の想定よりも高くなった」「利上げ停止を考えるのは非常に時期尚早」とのサプライズ的なタカ派発言が飛び出したことや、米金利上昇に伴うドル買い圧力(米10年債利回りは一時4.21%へ急上昇)、日米名目金利拡大に着目したキャリートレードの活発化、短期筋のショートカバーが支援材料となり、週後半にかけて一時148円台半ばまで反発する動きとなりました。しかし、週末にかけては一転、米10月失業率の悪化に端を発したドル買いポジションのアンワインド(米金利低下→ドル買い圧力後退→週末前のポジション調整誘発)や、短期筋のロスカットが重石となり、146円台後半での越週。

<ユーロドル相場>

今週のユーロドル相場(EURUSD)は、週初0.9947で寄り付いた後、米経済指標の冴えない結果や、米金利低下に伴うドル売り圧力、世界的な利上げペース鈍化期待(欧州株の堅調推移→リスク選好のドル売り圧力)、欧州経済指標の良好な結果(ドイツ10月IFO景況感指数、ドイツ9月小売売上高指数、ユーロ圏7ー9月期GDP速報値など)、ラガルドECB総裁による「インフレ高進を抑制するために利上げを続ける必要がある」とのタカ派的な発言、米FOMC声明文でのハト派的な文言追加が支援材料となり、週央にかけて、週間高値0.9976まで急伸しました。

しかし、心理的節目1.0000(パリティ)をバックに伸び悩むと、パウエルFRB議長による「最終的な金利水準は従来の想定よりも高くなった」「利上げ停止を考えるのは非常に時期尚早」とのサプライズ的なタカ派発言や、米金利上昇に伴うドル買い圧力(リスクオフ再開)、欧州当局者(ドイツ連銀ナーゲル総裁やラトビア中銀カザークス総裁)による相次ぐタカ派発言(スタグフレーション懸念が燻る中での利上げ実施は欧州経済への逆風→欧州株下落→ユーロ売り)が重石となり、週後半にかけて、週間安値0.9729(10/21以来、約2週間ぶり安値圏)まで急落しました。もっとも、売り一巡後に下げ渋ると、米10月失業率の悪化に端を発したドル買いポジションのアンワインド(米金利低下→ドル買い圧力後退→週末前のポジション調整誘発)が支援材料となり、本稿執筆時点(日本時間11/5午前2時40分現在)では、0.9920前後まで持ち直す動きとなっております。

来週の見通し(11/7−11/11)

<ドル円相場>

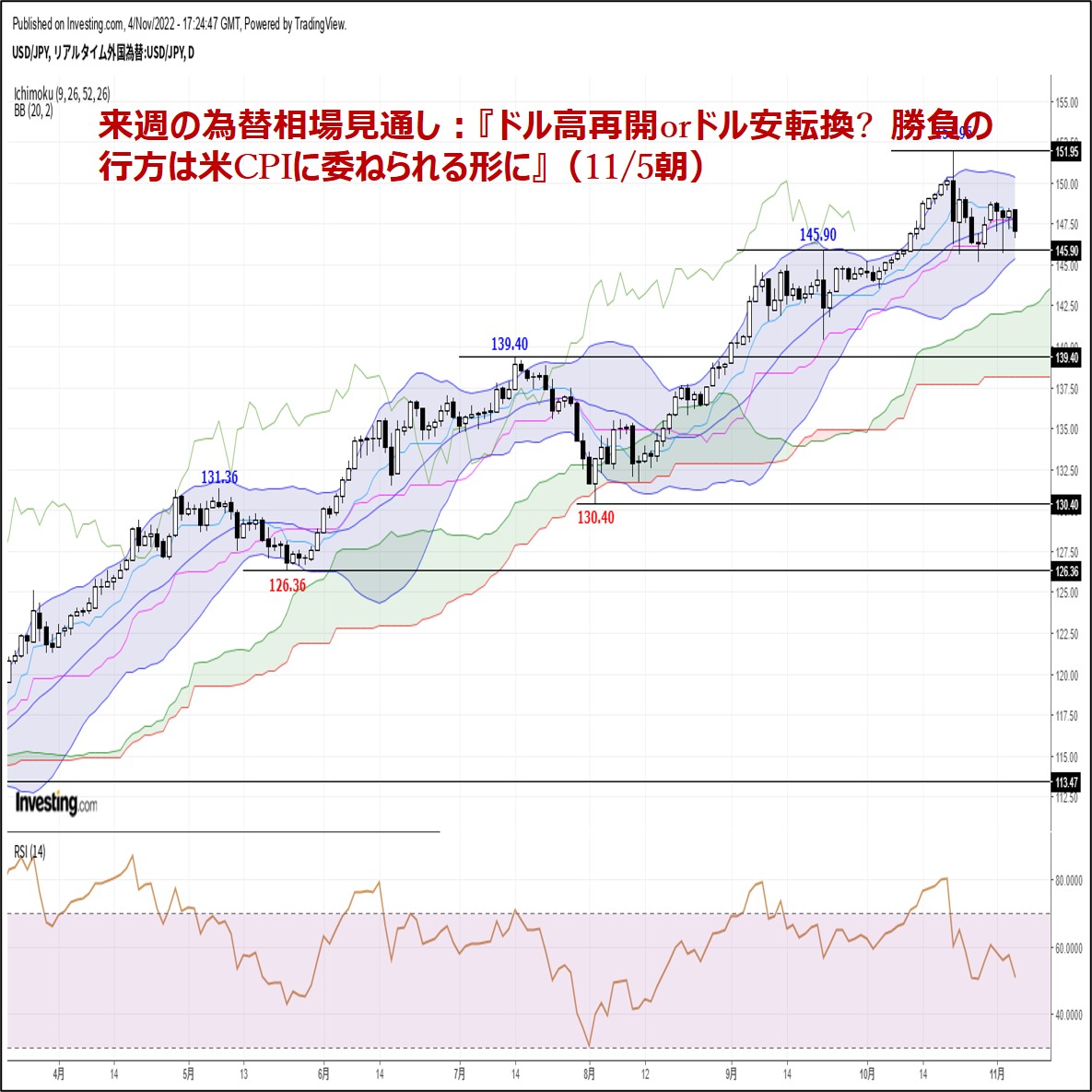

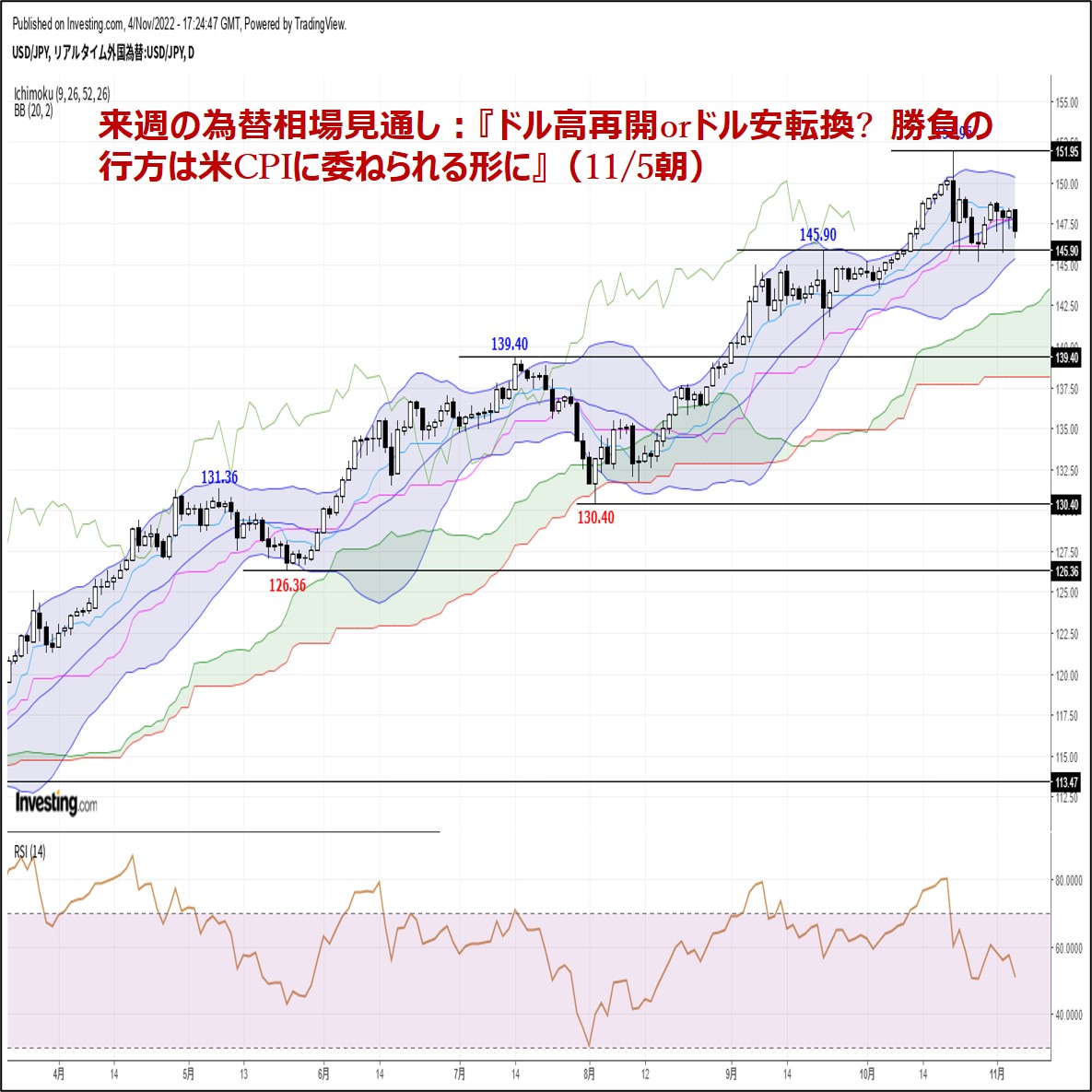

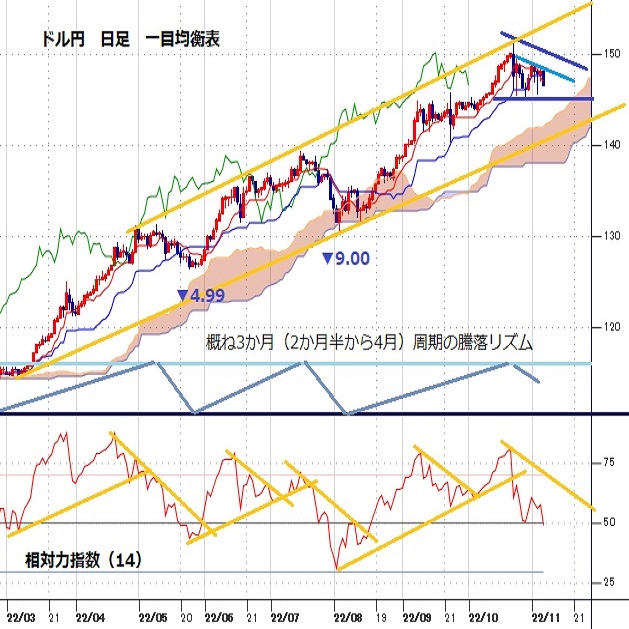

ドル円は10/21に記録した約32年ぶり高値151.95(1990年7月以来の高値圏)をトップに反落に転じると、10/27に約3週間ぶり安値となる145.11まで急落しました。今週は一時148円台半ばを回復する場面も見られましたが、週末にかけて再び146円台へと押し返されるなど、上値の重い展開が続いております。ローソク足が主要テクニカルポイント(一目均衡表転換線や基準線、21日移動平均線やボリンジャーミッドバンド)を下抜けした他、強い買いシグナルを示唆する「一目均衡表三役好転」も消失するなど、テクニカル的に見て、地合いの悪化を印象付けるチャート形状となりつつあります。

但し、ファンダメンタルズ的に見ると、日米金融政策の方向性の違い(今週はFOMC声明文への文言追加を通じて「利上げペース鈍化」に対する布石が打たれたものの、パウエルFRB議長は一方でターミナルレート引き上げの可能性に言及しており、トータルで見れば今回のFOMCはハト派的でもタカ派的でも無いニュートラルな状態→日米金融政策格差に着目したキャリートレードの優位性は不変)や、米政府・米当局者によるドル高容認姿勢、本邦貿易赤字拡大に伴う構造的な円売り圧力など、ドル高・円安トレンドの継続を連想させる材料が残っています(仮に米金利低下→米ドル売りの流れが強まるとしても、その場合は株高・リスクアセット上昇を通じて、リスク選好の円売りが意識されるため、ドル円の下値余地は限定的)。

以上を踏まえ、当方では引き続き、ドル円相場の上昇をメインシナリオとして予想いたします。尚、来週は11/10に発表される米10月消費者物価指数に注目が集まります。特にコア指数への注目度が高く、前回に続き、40年ぶり高水準を更新するような事態となれば、米利上げペース鈍化期待が剥落し、米金利上昇→米ドル買い→ドル円急伸に繋がるシナリオが想定されます。また、来週は米当局者発言(ボストン連銀コリンズ総裁、クリーブランド連銀メスター総裁、リッチモンド連銀バーキン総裁、ニューヨーク連銀ウイリアムズ総裁、ウォラーFRB理事、ダラス連銀ローガン総裁、カンザスシティ連銀ジョージ総裁など)も相次ぐことから、米当局者のスタンス確認に注目が集まりそうです(11/8に予定されている米中間選挙は相場への影響は限定的と想定)。

来週の予想レンジ(USDJPY):145.50ー148.50

<ユーロドル相場>

ユーロドル相場は9/28に記録した約20年ぶり安値0.9535(2002年6月以来の安値圏)をボトムに反発に転じると、10/27に一時1.0094(9/13以来、約1カ月半ぶり高値圏)まで急伸しましたが、今週は1.0000(パリティ)の下側で上値の重い展開が続きました。ローソク足が主要テクニカルポイント(90日移動平均線や21日移動平均線、一目均衡表転換線や基準線、一目均衡表雲上下限など)を軒並み下抜けした他、強い売りシグナルを示唆する弱気のパーフェクトオーダーも継続するなど、テクニカル的に見て、地合いは弱いと判断できます。

また、ファンダメンタルズ的に見ても、欧州経済の先行き不透明感や、ユーロ圏を巡るスタグフレーション懸念(今週発表されたユーロ圏10月消費者物価指数速報値は前年比+10.7%と過去最高を更新)、ロシア・ウクライナを巡る地政学的リスク、ECBによる利上げペース鈍化期待(先週開催されたECB理事会では、声明文の中にこれまで記載されていた「今後数回に渡って利上げを行う(over the next several meetings)」との文言が削除された他、ラガルドECB総裁からも「量的引き締め=QTについての議論はしなかった」との発言あり)など、ユーロドル相場の下落を連想させる材料が揃っています。

以上を踏まえ、当方では引き続き、ユーロドル相場の下落をメインシナリオとして予想いたします(欧米名目金利差に着目したユーロ売り・ドル買いトレンドの再開を想定)。尚、来週は、欧州当局者発言(ラガルドECB総裁、パネッタECB専務理事、ベルギー中銀ウンシュ総裁、エルダーソンECB専務理事、シュナーベルECB専務理事、スロバキア中銀カジミール総裁、スロベニア中銀バスレ総裁、オーストリア中銀ホルツマン総裁、デギンドスECB副総裁、レーンECB専務理事、スペイン中銀デコス総裁、ポルトガル中銀センテノ総裁)が盛沢山となるため、ECBメンバの一挙手一投足に振らされる神経質な値動きとなりそうです(先週から今週にかけて、ハト派のデコス総裁・パネッタ専務理事vsタカ派のカザークス総裁などECBメンバ内の見解の不一致が見られたことから、来週は上記当局者イベントを通じて、ECBメンバ内のタカ派組・ハト派組のMAP整理と、どちらの勢力が優勢なのかを見極める1週間となりそうです)。

来週の予想レンジ(EURUSD):0.9750−1.0050

注:ポイント要約は編集部

ドル円日足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:上村 和弘

2022.11.07

ドル円見通し FOMC後の上昇を米雇用統計後の下落で解消、利上げペース減速論優勢に(週報11月第一週)

FOMC声明発表直後の11月3日未明に145.66円まで下げてから3日夜に148.44円まで戻し、再び146円台へと下落して先週を終えている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.11.04

米雇用統計に注目、好数字ならドル買いもあるか(11/4夕)

4日の東京市場はドルが小安い。昨日NYクローズでは維持された148円台を再び割り込む展開となっている。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。