FOMC後の上昇を米雇用統計後の下落で解消、利上げペース減速論優勢に

〇先週のドル円、FOMC直後は利上げペース鈍化を期待して、発表前の147円近辺から145.66へ急落

〇パウエル議長は会見で依然としてタカ派で、利上げピーク水準切り上げが示唆され148円台に反騰

〇週末の米雇用統計では予想を上回るNFPと失業率の悪化に、強弱反応分かれる

〇その後米地区連銀総裁の利上げペース鈍化支持発言相次ぎドル全面安、146.54まで安値切り下げ

〇ドル円145円台序盤を下値とする下値支持帯がほぼフラットな三角持ち合いの様相

〇147.50以下での推移中は一段安余地あり、146円割れを続落に入る場合は145.66、145.10等試すか

〇ドル全面安が勢いづく場合は144円前後への下落へ発展する可能性も

〇147.50超えから続伸の場合は148円台序盤試し、勢いある場合149円前後への上昇想定

【概況】

11月3日未明の米FOMCによる0.75%利上げ決定を予想通りとして今後の利上げペース鈍化を期待していったん売り込まれ、ドル円は発表前の147円近辺から145.66円へ急落したが、パウエル米FRB議長会見では利上げ継続姿勢が依然としてタカ派で利上げピーク水準の切り上げが示唆されたため、ドル全面高へと急旋回した。上値で147.96円へ反騰、さらに3日夜には148.44円レベルに切り上げ、その後も148円を挟んで高値圏を維持して週末を迎えた。

11月4日夜の米10月米雇用統計では予想を上回る非農業部門就業者増加が見られたものの失業率が予想以上に悪化したことで強弱反応が分かれ、米地区連銀総裁らの利上げペース鈍化支持発言が相次いだことから初期的なドル高反応が消されてドル全面安へと流れが変わった。

ドル円は雇用統計発表後、直前の147.60円近辺から148.12円へ反騰したものの早々に売られて146.55円へ急落、いったん147円台序盤へ戻したものの5日早朝には146.54円まで安値を切り下げた。

ユーロドルはFOMC直後の上昇時の高値0.9975ドルに迫る0.9966ドルへ急伸、ポンドドルもFOMC後高値からの下落幅の半値以上を解消、豪ドル米ドルもFOMC直後の高値に迫る急伸となった。クロス円全般は大幅上昇しており、円高よりもドルストレートにおけるドル安の勢いが勝った印象だ。

【米10月雇用統計 内容は強弱まちまち】

米労働省が11月4日夜に発表した10月雇用統計では非農業部門就業者数が前月比26.1万人増となり、9月の31.5万人(速報の26.3万人増から上方修正)を下回ったものの市場予想の20.0万人増を上回って堅調さを示した。しかし失業率は9月の3.5%から3.7%へと悪化して市場予想の3.6%も上回った。

平均時給の伸びは前月比で0.4%上昇となる9月の0.3%及び市場予想の0.3%を上回っており、インフレ加速要因はまだ継続している印象を与えたが、前年同月比では4.7%上昇で予想と一致したが9月の5.0%を下回る減速となった。

強弱内容が入り交じるものだったことから発表直後は米長期債利回り上昇でドル高株安、それが早々に流れが変わって米長期債利回り低下とドル安株高へ進んだが、為替市場は5日早朝にかけてドル全面安の流れが単純に進んだものの米10年債利回りやNYダウは乱高下を繰り返すなど落ち着きのない展開となった。

【米地区連銀総裁らの利上げペース減速支持発言相次ぐ】

11月4日は地区連新総裁達による利上げペースの減速支持が相次いだ。

ボストン連銀のコリンズ総裁は「一段の金融引き締めが必要」としたものの「引き締め過ぎのリスクが高まっている」とし、12月会合以降の利上げペースの減速については「大いに納得がいく」と述べ、今後は利上げペースではなく利上げのピーク水準と利上げ期間の長さが焦点となるとの見方を示した。また「今後は利上げ幅を0.75%より小幅にするなどのさまざまな選択肢を持つことが重要」とし、12月に0.50%利上げを決定したとしても「過去を踏まえれば大幅だ」と述べた。

シカゴ連銀のエバンズ総裁は「行き過ぎた金融引き締めを回避するために利上げをより小幅にする時期にある」とし、「これ以上のフロントローディング=前倒しの利上げは必要なく、利上げペースを0.75%から落として指標を見極める余地を持つことが理にかなっている」と述べたが、一方では「9月FOMCにおける年4.50〜4.75%よりも若干高めに引き上げる必要がある」として利上げのピーク水準の引き上げには賛同を示した。

リッチモンド連銀のバーキン総裁は「利上げペースを緩めれば利上げの期間は長くなり政策金利のピークも高まる」としたが、3月以降の急ピッチの利上げに対しては「ブレーキに足を置いている」と述べ、「ブレーキを時折ポンピングさせることも必要」とし、ターミナルレート=政策金利到達点についてはインフレ次第とし、10月と11月の消費者物価指数と10月の個人消費支出(PCE)物価指数を注視する」と述べた。

バイデン政権による「インフレ抑制が最重要課題」との姿勢を踏まえて米パウエルFRB議長は「景気よりもインフレ抑制」を繰り返してきたが、議長は12月以降の利上げペース減速の検討も示唆しており、最近の地区連銀総裁発言も市場が0.75%利上げが続いたことによる超ハイペースでの利上げ継続と早期の利下げへの転換に焦点をあてるのではなく、政策金利のピークや利上げした水準の長期化期間等へと焦点を変えるべきとのサインが発せられていると思われる。

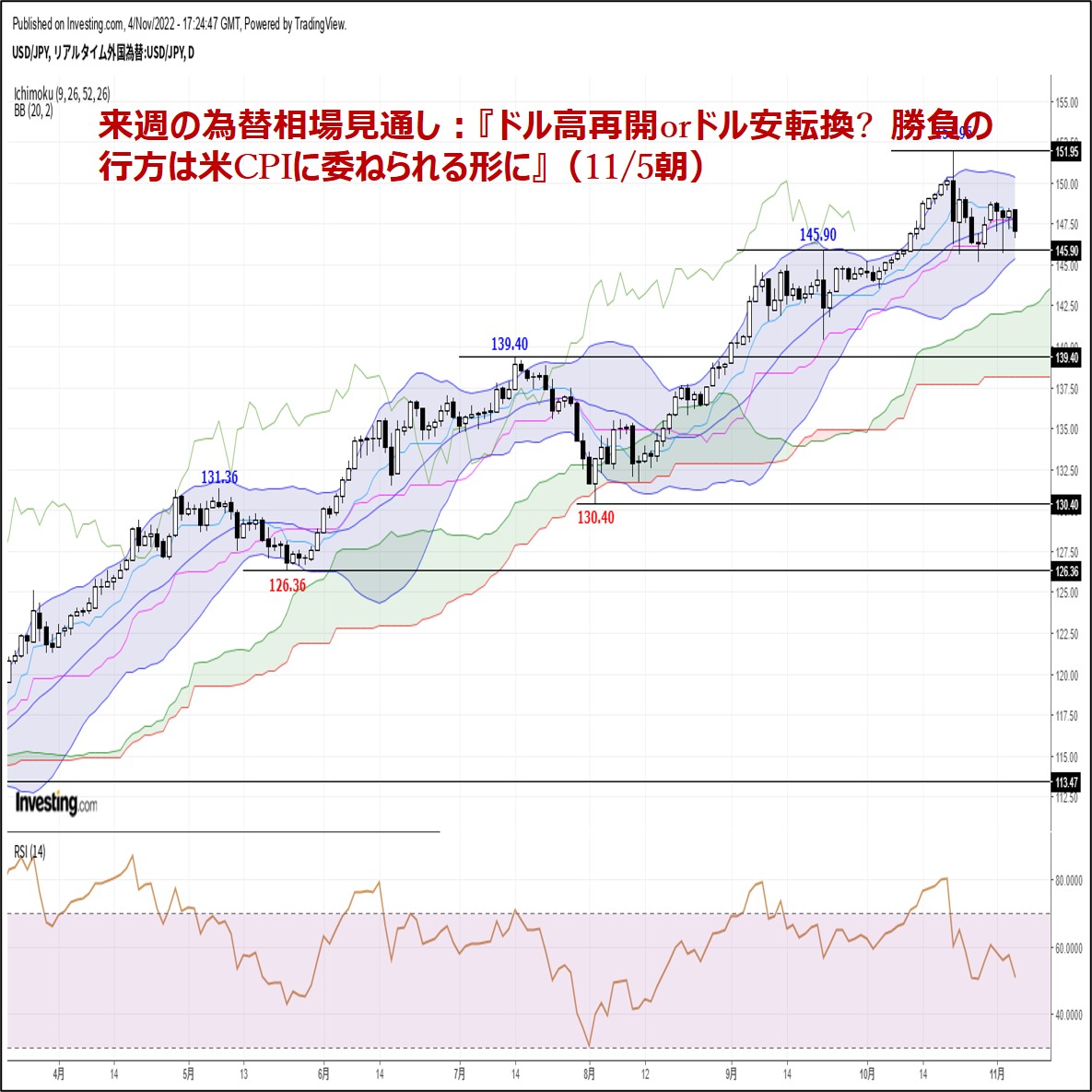

ドル円としてはハイペースの利上げ継続による歴史的な大上昇に対して政府日銀による大規模市場介入も繰り返されている状況のため、目先は10月21日高値151.94円を当面のピークとし、10月27日の反落時安値145.10円前後を下値支持線として高止まりするのかどうか試されるところと思われる。

【NYダウは乱高下で高値から900ドルを超える反落、米長期債利回りは低下から反騰】

NYダウ10月31日から11月3日まで4営業日続落していたが11月4日は前日比401.97ドル高と上昇した。ただし、雇用統計発表直後に31938.92ドルへ急落してから32611.52ドルへ反騰、再び32000ドルを割り込んでから32403.22ドルまで戻す乱高下となった。ナスダック総合指数は前日比132.31ポイント高と上昇して5日ぶりの反発で終えた。株式市場としては利上げぺースの鈍化は歓迎だが、政策金利のピーク水準が切り上がり、利上げ状態が長期化する可能性は大きな圧迫感となり素直な強気反応とはならなかった印象だ。

米長期債利回りも乱高下しながらまちまちの結果となった。

10年債利回りは前日比変わらずの4.16%となったが、4.21%へ上昇してから4.12%までいったん低下してから切り返す動きとなった。30年債利回りは前日比0.06%上昇の4.25%で終了したが、雇用統計発表からやや乱高下したものの利上げ状態の長期化を踏まえて10年債利回りよりも堅調な動きだった。

利上げペースに敏感な2年債利回りは前日比0.06%低下の4.66%に終わったが、一時は4.78%を付けて1昨年来の最高値を更新しており15年ぶりの高値水準にある。

FOMCにおける利上げペースの減速検討は妥当であり、通常の0.25%利上げに対して4会合連続で0.75%利上げを決定したことでかなりのハイペースとなってきたが、12月に0.50%利上げへと減速し、その後はインフレ指標を見ながら0.25%から0.50%の利上げを適時決定してゆくことになるのではないかと思われる。

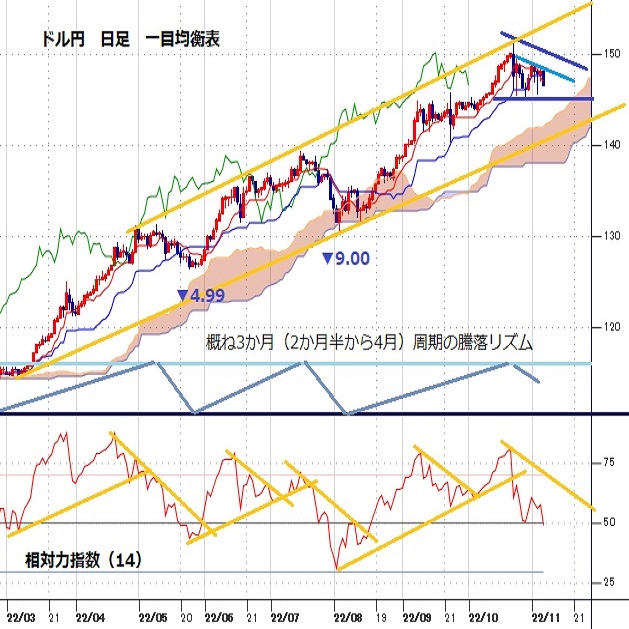

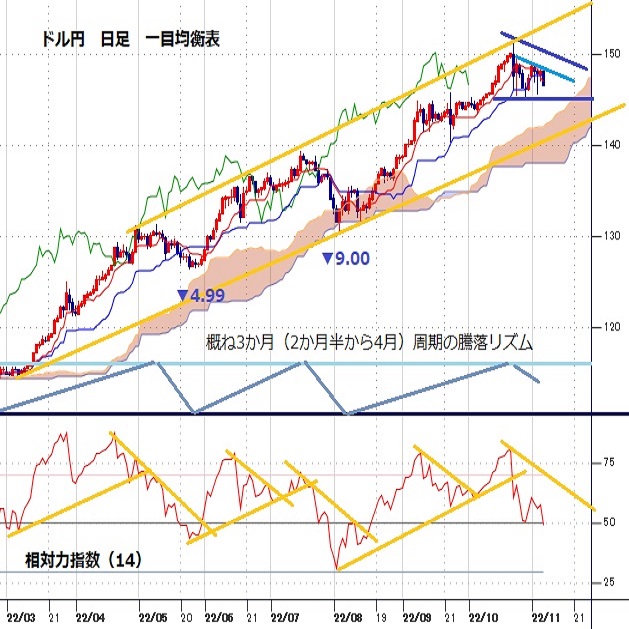

【10月21日高値を起点として日足チャートは三角持ち合い】

10月21日高値151.94円から政府日銀による大規模介入により21日深夜に146.19円へ急落、いったん戻した24日朝高値149.69円から24日午前安値145.61円へ再び急落、24日夜に149.45円まで戻してからは米経済指標が冴えずに米長期債利回りが低下したために10月27日安値145.10円まで下げた。その後は米長期債利回りが持ち直したことで10月31日深夜には148.84円へ上昇、FOMC声明発表直後の11月3日未明に145.66円まで下げてから3日夜に148.44円まで戻し、再び146円台へと下落して先週を終えている。

10月24日朝と夜の戻り高値、10月31日深夜高値、11月3日夜高値はほぼ1直線で右肩下がりの上値抵抗線を形成している。10月24日と11月3日の145円台はいずれも買い戻されているので145円台序盤までを下値支持帯とすれば、日足チャートは抵抗線切り下がりで下値支持帯がほぼフラットな三角持ち合いの様相といえる。

当面は三角持ち合いの下限である145円台で値固めをし、10月24日朝高値以降の上値抵抗線を突破すれば持ち合い上放れへ入って150円手前での市場介入との攻防、10月21日高値151.94円を試すところでのさらなる市場介入との攻防へと進む可能性が考えられる。逆に145円を割り込む場合は三角持ち合い下放れとなり、10月21日高値からの下落も二段下げ型に発展するため、7月14日から8月2日にかけて9.00円の下落規模となったところと同規模ないしはそれを超える下落へ進んで140円台を維持できるかどうかを試す流れへ進む可能性が考えられる。中長期的なドル円の上昇基調は継続するとしても大きな調整安へ進みかねない局面と注意したい。

以上を踏まえて当面のポイントを示す。

(1)当初、146円を下値支持線、147.50円を上値抵抗線とする。

(2)147.50円以下での推移中はもう一段安余地ありとみる。146円割れは一時的に買い戻しも入りやすいところとみるが、146円割れをスルーして続落に入る場合は11月3日未明安値145.66円、10月27日安値145.10円を試す下落を想定する。ドル安の勢いにもよるが145円前後は買い戻しも入りやすいところとみるが、ドル全面安が勢いづく場合は144円前後への下落へ発展する可能性もあるとみる。

(3)147.50円超えから続伸の場合は148円台序盤試しを想定する。148円台序盤は10月24日朝高値以降の戻り高値を結ぶ上値抵抗線があるため戻り売りにつかまりやすいとみるが、米長期債利回りとドル高再開により勢い付く場合は抵抗線突破から149円前後を試す上昇を想定する。

【当面の主な予定】

11/7(月)

日 中 (中) 10月 貿易収支・米ドル建て (9月 847.4億ドル、予想 959.5億ドル)

日 中 (中) 10月 貿易収支・人民元建て (9月 5735.7億元、予想 7029.0億元)

16:00 (独) 9月 鉱工業生産 前月比 (8月 -0.8%、予想 0.2%)

16:00 (独) 9月 鉱工業生産 前年同月比 (8月 2.1%、予想 2.0%)

17:40 (欧) ラガルド欧州中銀(ECB)総裁、講演

18:30 (欧) パネッタECB理事、講演

29:00 (米) 9月 消費者信用残高 前月比 (8月 322.4億ドル、予想 330.0億ドル)

29:40 (米) ボストン連銀総裁、クリーブランド連銀総裁、シンポジウム参加

11/8(火)

東南アジア諸国連合(ASEAN)首脳会議(11/13まで)

EU財務相理事会、米中間選挙

08:00 (米) バーキン・リッチモンド連銀総裁、会合挨拶

08:30 (豪) 11月 ウエストパック消費者信頼感指数 (10月 83.7)

08:30 (日) 9月 全世帯消費支出 前年同月比 (8月 5.1%、予想 2.7%)

09:30 (豪) 10月 NAB企業景況感指数 (9月 25)

14:00 (日) 9月 景気先行指数CI速報値 (8月 101.3、予想 97.6)

18:00 (英) ピル英中銀理事、講演

19:00 (欧) 9月 小売売上高 前月比 (8月 -0.3%、予想 0.3%)

19:00 (欧) 9月 小売売上高 前年同月比 (8月 -2.0%、予想 -1.3%)

27:00 (米) 財務省3年債入札

11/9(水)

08:50 (日) 9月 経常収支・季調前 (8月 589億円、予想 2345億円)

08:50 (日) 9月 経常収支・季調済 (8月 -5305億円、予想 63億円)

08:50 (日) 9月 貿易収支・国際収支ベース (8月 -2兆4906億円、予想 -1兆6731億円)

10:30 (中) 10月 消費者物価指数(CPI) 前年同月比 (9月 2.8%、予想 2.5%)

10:30 (中) 10月 生産者物価指数(PPI) 前年同月比 (9月 0.9%、予想 -1.4%)

14:00 (日) 10月 景気ウオッチャー現状判断 (9月 48.4、予想 50.0)

14:00 (日) 10月 景気ウオッチャー先行判断 (9月 49.2、予想 50.1)

17:00 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

22:00 (英) ハスケル英中銀委員、講演

24:00 (米) 9月 卸売売上高 前月比 (8月 0.1%)

24:30 (米) エネルギー省週間石油在庫統計

25:00 (米) バーキン・リッチモンド連銀総裁、講演

27:00 (米) 財務省10年債入札

11/10(木)

08:50 (日) 10月 マネーストックM2 前年同月比 (9月 3.3%、予想 3.2%)

22:00 (欧) シュナーベルECB理事、講演

22:00 (英) ラムスデン英中銀副総裁、講演

22:30 (米) 10月 消費者物価指数(CPI) 前月比 (9月 0.4%、予想 0.7%)

22:30 (米) 10月 消費者物価指数(CPI) 前年同月比 (9月 8.2%、予想 8.0%)

22:30 (米) 10月 CPIコア指数 前月比 (9月 0.6%、予想 0.5%)

22:30 (米) 10月 CPIコア指数 前年同月比 (9月 6.6%、予想 6.5%)

22:30 (米) 新規失業保険申請件数 (前週 21.7万件、予想 22.1万件)

22:30 (米) 失業保険継続受給者数 (前週 148.5万人)

23:35 (米) ローガン・ダラス連銀総裁、講演

26:30 (米) メスター・クリーブランド連銀総裁、講演

27:00 (米) 財務省30年債入札

27:30 (米) ジョージ・カンザスシティ連銀総裁、講演

28:00 (米) 10月 月次財政収支 (9月 -4297億ドル)

11/11(金)

中国、インターネット通販「独身の日」バーゲン

休場、米国(ベテランズデーで為替、債券が休場、株式、商品は通常取引)、カナダ

08:50 (日) 10月 国内企業物価指数 前月比 (9月 0.7%、予想 0.6%)

08:50 (日) 10月 国内企業物価指数 前年同月比 (9月 9.7%、予想 8.8%)

16:00 (独) 10月 消費者物価指数(CPI)改定値 前月比 (速報 0.9%、予想 0.9%)

16:00 (独) 10月 消費者物価指数(CPI)改定値 前年同月比 (速報 10.4%、予想 10.4%)

16:00 (英) 7-9月期 GDP速報値 前期比 (4-6月 0.2%、予想 -0.5%)

16:00 (英) 7-9月期 GDP速報値 前年同期比 (4-6月 4.4%、予想 2.1%)

16:00 (英) 9月 月次GDP 前月比 (8月 -0.3%、予想 -0.6%)

16:00 (英) 9月 鉱工業生産 前月比 (8月 -1.8%、予想 -0.2%)

16:00 (英) 9月 鉱工業生産 前年同月比 (8月 -5.2%、予想 -4.4%)

16:00 (英) 9月 貿易収支・物品 (8月 -192.57億ポンド、予想 -185.00億ポンド)

16:00 (英) 9月 貿易収支・全体 (8月 -70.80億ポンド、予想 -65.00億ポンド)

21:00 (欧) パネッタECB理事、講演

21:00 (欧) デギンドスECB副総裁、講演

22:10 (英) テンレイロ英中銀委員、講演

24:00 (米) 11月 ミシガン大学消費者信頼感指数速報値 (10月 59.9、予想 59.0)

25:00 (欧) レーンECB理事、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.11.07

ドル円 週足は3週連続陰線、若干の風向きの変化も(週報11月第1週)

先週のドル/円相場はドルが小幅に続落。米FOMCで利上げが実施されたうえ、週末に発表された注目の米雇用統計は良好な内容となったがドル買いは限定的だった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.11.05

来週の為替相場見通し:『ドル高再開orドル安転換。勝負の行方は米CPIに委ねられる形に』(11/5朝)

今週は一時148円台半ばを回復する場面も見られましたが、週末にかけて再び146円台へと押し返されるなど、上値の重い展開が続いております。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。