�w�h���~�͖�32�N�Ԃ荂�l���}���B���T�͐ߖ�150�~���˒������x

�Z���T�̃h���~�A�T���ɂ���1990�N2�����Ԃ荂�l148.87�܂ŋ}�L

�Z���c���ق̃n�g�h�����A��CPI�APPI���C���t���w�W�̏�u�������w�i

�Z���[���h���A�h���S�ʍ��̗���ɏT�㔼�ɂ���0.9634�܂ʼn�����A0.97��O���ʼnz�T

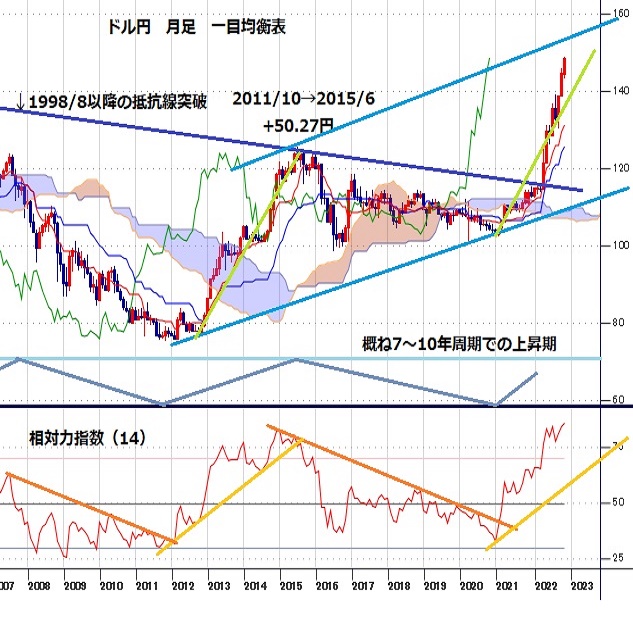

�Z�h���~�A�e�N�j�J���̒n�����ɂ߂ċ����A�t�@���_�����^���Y���h�����~���ޗ�����

�Z����x�����͂�����̂́A���T3.7�~�̋}�L�ɂ�����Ȃ��~������S����

�Z�ꎞ�I�h�������ʂ���ύX���A�h���~����̑��L�����C���V�i���I�Ƃ��ė\�z

�Z���T�̗\�z�����W�iUSDJPY�j�F147.00�[151.00�A�iEURUSD�j�F0.9500�|0.9900

���T�̃��r���[�i10/10�|10/14�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��145.35�Ŋ��t������A���X�ɏT�Ԉ��l145.17�܂ʼn������܂����B�������A�S���I�ߖ�145.00���o�b�N�ɉ����a��ƁA�@10/7�ɔ��\���ꂽ��9���ٗp���v�̗ǍD�Ȍ��ʂ�A�A�u���C�i�[�hFRB���c���ɂ��u���Z����͎b���̂����������I�ɂȂ�v�Ƃ̃^�J�h�I�Ȕ����A�B���{�E���₪���e����ɓ��ݐ���9/22���l145.90���㔲�������Ƃɔ����d�|���I�ȃh�������E�~����A�C146.00�Ɋϑ�����Ă������o�[�X�m�b�N�A�E�g�I�v�V�����̃g���K�[�q�b�g�ɔ����I�v�V�������̃X�g�b�vBUY�i�K���}�������X�g�b�vBUY�j�A�D���c����قɂ��u2���̕����ڕW�������I�E����I�ɒB������܂ŋ��Z�ɘa���p������K�v������v�Ƃ̃n�g�h�I�Ȕ����A�E��9�����Y�ҕ����w���i����8.5���A�\�z8.4���j�̎s��\�z�����錋�ʁA�F�~�l�A�|���X�A��J�V���J�����قɂ��u�h�����ŕč��̃C���t�������ቺ���邾�낤�v�Ƃ̃h�����e�F�����A

�G��؍������ɂ��u�����ł͂Ȃ��{���e�B���e�B�ɒ��ځv�Ƃ̉~���e�F�Ƃ��~�߂��锭���i�}���͔F�߂Ȃ����{���e�B���e�B��Ȃ����荂�Ȃ�ǂ��Ƃ̉��߂��\�j�A�H��9������ҕ����w���i����8.2���A�\�z8.1���A���O�N��j����ѕ�9������ҕ����R�A�w���i����6.6���B�\�z6.5���A���O�N��j�̎s��\�z�����錋�ʁA�I��L�@�H��w�i�Ƃ�����FRB�ɂ��^�J�h�X�Ίϑ��i����11��FOMC�ł�75bp���グ�����S�ɐD�荞�ނƋ��ɁA�ꕔ��100bp�̑啝���グ�ϑ�������j�A�J�ċ����㏸�ɔ����h���������́i��10�N������2008�N10���ȗ��A��14�N�Ԃ荂�����ƂȂ�4.07���}�㏸�j�A�K��10���~�V�K�������ҐM�����w���i����59.8�A�\�z59.0�j�̗ǍD�Ȍ��ʂ��x���ޗ��ƂȂ�A�T���ɂ����āA1990�N8���ȗ��A��32�N2�����Ԃ荂�l�ƂȂ�148.87�܂ŋ}�L���܂����B�����ɂ����ď�������������l�͌����A�{�e���M���_�i���{����10/15�ߑO4��45�����݁j�ł́A148.66�O��Ő��ڂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��0.9736�Ŋ��t������A�@10/7�ɔ��\���ꂽ��9���ٗp���v�̗ǍD�Ȍ��ʂ�A�A�u���C�i�[�hFRB���c���ɂ��u���Z����͎b���̂����������I�ɂȂ�v�Ƃ̃^�J�h�I�Ȕ����A�B���V�A�E�E�N���C�i������n���w�I���X�N�i�틵�����j�A�C�h�C�c�����鐭�Ǖs�������i10/9�ɊJ�Â��ꂽ�ƃj�[�_�[�U�N�Z���B�̋c��I���ŃV�����c������Љ��}�����������A����g�ގ��R����}���c�����o�����j�A�D���[����10�������ƐM�����w���i���ʁ�38.3�A�\�z��34.7�j�̍Ⴆ�Ȃ����ʁA�E���B���̓���ځA�F��9�����Y�ҕ����w���̎s��\�z�����錋�ʁA�G��9������ҕ����w���̎s��\�z�����錋�ʁA�H�ċ����㏸�ɔ����h���������͂�A�I���Y���������v�̃h���������́i�������s��S�����������X�N�A�Z�b�g�������ăh�������j���d�ƂȂ�A�T�㔼�ɂ����āA�T�Ԉ��l0.9634�܂ŋ}�����܂����B

�������A����ꏄ��ɉ����a��ƁA�J�����s��̎��������i���ޗ��o�s���������ċ����ቺ���h�C�c�����}����ɋ}�㏸�j��A�K�Z���̃V���[�g�J�o�[�A�L�p�g���X�����ɂ���^���ō����Ɋւ���ꕔ�i�p�|���h�㏸�����[���A�ꍂ�j���x���ޗ��ƂȂ�A�T���ɂ����āA���l0.9806�܂ŋ}�L�����ʂ������܂����B�����Ƃ��A�����ꏄ��ɐL�єY�ނƁA�M��10���~�V�K�������ҐM�����w���̗ǍD�Ȍ��ʂ�A�N�Ύ�v�ʉ݂ł̃h�������ĊJ���d�ƂȂ�A�{�e���M���_�i���{����10/15�ߑO4��45�����݁j�ł́A0.9726�O��Ő��ڂ��Ă���܂��B

���T�̌��ʂ��i10/17�|10/21�j

���h���~���ꁄ

�h���~��9/22�ɋL�^�������߈��l140.35�i���{�E����ɂ����e�����ɋL�^�������l�j���{�g���ɔ����ɓ]����ƁA�T���ɂ����āA1990�N8���ȗ��A��32�N2�����Ԃ荂�l�ƂȂ�148.87�܂ŋ}�L���܂����B���̊ԁA��v���W�X�^���X�|�C���g�������ݏ㔲���������A���������V�O�i������������u��ڋύt�\�O���D�]�v�u���C�̃p�[�t�F�N�g�I�[�_�[�v�u���C�̃o���h�E�H�[�N�v�u�_�E���_�̏㏸�g�����h�v�̑S�Ă���������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����́u�ɂ߂ċ����v�Ɣ��f�ł��܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@��FRB�ɂ��^�J�h�X�Ίϑ��i��9���ٗp���v�E��9��PPI�E��9��CPI�������ݎs��\�z�����������Ƃ�11��FOMC�A12��FOMC�ł̘A��75bp���グ��D�荞�ޓ����j��A�A����ɂ����Z�ɘa�̌p�����j�i���c����ق͕ă��V���g���ŊJ�Â��ꂽ���ۋ��Z����̔N����Łu�Q���̕����ڕW�������I�E����I�ɒB������܂ŋ��Z�ɘa���p������K�v������v�Ɣ����j�A�B��L�@�A��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g��ɔ����h�������E�~����j�A�C�{�M�f�ՐԎ��g��ɔ����\���I�ȉ~���舳�́A�D�Đ��{�E�ē��ǂɂ��h�����e�F�X�^���X�i�~�l�A�|���X�A��J�V���J�����قɂ��u�h�����ŕč��̃C���t�������ቺ���邾�낤�v�Ƃ̔����j�ȂǁA�h�����E�~���g�����h�̌p����A�z������ޗ��������Ă��܂��B

���{�E����ɂ�����x����������������l��}������ޗ��Ƃ��Ĉӎ�����Ă͂�����̂́A���T�͏T���ɋL�^�������l145.17����3.7�~�}�L���Ă���ɂ��W��炸�ב։�������{����Ȃ��������߁A��؍������ɂ��u�����ł͂Ȃ��{���e�B���e�B�ɒ��ځv�Ƃ̔�����A���슯�[�����ɂ��u�ߓx�Ȉב֕ϓ��ɂ͓K�ȑΉ����Ƃ肽���v�Ƃ̔����ɑ���M��������������܂��i�T��3.7�~�����Ă��A��؍������⏼�슯�[�����������Ƃ���́u�ߓx�ȃ{���e�B���e�B�v��u�ߓx�ȑ���ϓ��v�ɂ͓�����Ȃ����Ƃւ̕s�M�����~������S���j�B�ȏ�܂��A�����ł̓h���~����̑��L�����C���V�i���I�Ƃ��ė\�z�������܂��i��T�\�������ꎞ�I�ȃx�A���ʂ����u�����ʂ��֍ĂѕύX�j�B

���A���T�͕����̕Čo�ώw�W�i��10��NY�A����ƌi���w���A��9���z�H�Ɛ��Y�A��9�����������A��9���Z��H�����A�ăx�[�W���u�b�N�A��10���t�B���f���t�B�A�A����ƌi���w���A��9�����ÏZ��̔������A��9���i�C��s�w���j�ɉ����āA�����̕ē��ǎҔ����i�~�l�A�|���X�A��J�V���J�����فA�V�J�S�A��G�o���X���فA�Z���g���C�X�A��u���[�h���فA�W�F�t�@�[�\��FRB�����A�N�b�NFRB�����A�{�E�}��FRB�����ANY�A��E�B���A���Y���فj���\�肳���ȂǁA�d�v�C�x���g���ڔ������ƂȂ�܂��B

�Čo�ώw�W�̒��ł́A�Z��֘A�w�W�ւ̒��ړx�����܂��Ă��܂��B�����̏Z��[�������̍������āA�Z��w�W���ǂ̂悤�Ȑ������o���Ă���̂����ӂ��K�v�ł��傤�B�܂��A�ē��ǎҔ����́A�u���b�N�A�E�g���Ԃɓ���O�̍ŏI�T�ƂȂ邽�߁A����̕Čٗp���v���CPI�̌��ʂ܂��āA�s��ɑ��Ăǂ̂悤�ȃ^�J�h���b�Z�[�W�𑗂�̂����ڂ���܂��B�Čo�ώw�W���s��\�z������T�v���C�Y��������ꍇ��A�ē��ǎ҂��^�J�h�I�ȃR�����g����������ꍇ�ɂ́A�h���~��150.00�Ɍ������ċ}�L���鋰������邽�߁A���T�͐��{�E����ɂ��~�������E���e������ӎ������A���ċ��Z����i����w�i�Ƃ����h�������E�~���肪���������ł��i������A�~�����ב։�����������Ƃ��Ă��A���������Ƃ��낪��D�̉����ڔ����@��ɂȂ�\������j�B

���T�̗\�z�����W�iUSDJPY�j�F147.00�[151.00

�����[���h�����ꁄ

���[���h������iEURUSD�j�́A9/28�ɋL�^������20�N3�����Ԃ���l0.9535�i2002�N6���ȗ��̈��l���j���{�g���ɔ����ɓ]����ƁA10/4�Ɉꎞ1.0000�i�p���e�B�j�܂Ŏ��������܂������A���T�i10/10�|10/14�j��0.97��𒆐S�Ƃ��������W����ɏI�n���܂����B�A���A���[�\�N������v�e�N�j�J���|�C���g�i��ڋύt�\�����]�����A�{�����W���[�~�b�h�o���h��21���ړ����ϐ��Ȃǁj�̉����Ɉʒu���Ă��邱�Ƃ�A��������V�O�i������������u��ڋύt�\�O���t�]�v�u��C�̃p�[�t�F�N�g�I�[�_�[�v�u�_�E���_�̉����g�����h�v���p�����Ă��邱�Ɠ��܂���ƁA�e�N�j�J���I�Ɍ��āA���X�N�͈ˑR�_�E���T�C�h�Ɣ��f�ł��܂��B

�܂��A�t�@���_�����^���Y�I�Ɍ��Ă��A�@���B�o�ς̐�s���s�������i�X�^�O�t���[�V�������O�����钆�ł�ECB�ɂ��ϋɗ��グ�͉��B�o�ςɂƂ��Ă̋����t���j��A�A���V�A�E�E�N���C�i������n���w�I���X�N�i���V�A�ɂ��~�T�C���U�������j�A�B��L�A��w�i�Ƃ����G�l���M�[��@�Ĕ����O�A�C�p�����̐�s���s�������i�ً}���艻�[�u�̎��{��g���X�����̍�����������҂łЂƂ܂��������������߂��Ă��邪�A�p�����������s���s�������͈��������������A�p�|���h���������[���A����̔g�y�o�H�ɗv�x���j�A�D��FRB�ɂ��^�J�h�X�Ίϑ��i�Čٗp���v�E��CPI�����Ɏs��\�z�����������ƂŔN���啝���グ�ϑ����ĕ���j�ȂǁA���[���h������̉�����A�z������ޗ��������Ă��܂��B

�ȏ�܂��A�����ł͈��������A���[�����E�h�����g�����h�̌p�������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��ECB���������i�f�M���h�XECB�����فA���[��ECB�ꖱ�����A�V���i�[�x��ECB�ꖱ�����A�p�l�b�^ECB�ꖱ�����j��A�h�C�c10��ZEW�i���������ɉ����āA�p����������w�b�h���C���ɒ��ڂ��W�܂�܂��B���Ɏs��ł͉p�������������s���ւ̊S�������A�g���X�p��n���g�V�������A�p������o�[�̈ꋓ�����ɐU�炳���_�o���ȑ���W�J�ƂȂ肻���ł��i��K�͍����x�o�v��̑S�ʓP������Ȃ�����A�p�|���h���������[�������̗���͕s���j�B

���T�̗\�z�����W�iEURUSD�j�F0.9500�|0.9900

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.22

�h���~154�~��O���A�{�MCPI���~�܂蓙�ňꎞ154�~���� (11/22�ߑO)

22���ߑO�̓����s��Ńh���~�́u�����ė����v�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.10.17

�h���~���ʂ��@�捂���Ɖ���x�����̐킢�����A150�~�U�h����160�~�����������i�T��10����O�T�j�@

14����ɂ�148�~�����Ƃ��납��h�������~����̘A���ƂȂ�A15�������ɂ�148.86�~�ֈ�i���ƂȂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.10.14

32�N�Ԃ荂�l���Ő��ځA���X�N�͈ˑR�h����(10/14�[)

14���̓����s��̓h�����������ځB�O���̂m�x���Ԃ�1998�N���l147.64�~���ꎞ������������p���A�I��147�~��ł̋��ۂ������������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B