先高感と介入警戒感の戦い続く、150円攻防から160円超へ向かうか

〇先週のドル円、米CPI発表後に98年高値147.63超え、15日未明には148.86へ一段高

〇テクニカルには心理的節目150円が当面の抵抗、月足では90年4月高値160.36まで抵抗線切りあがる

〇対ドルでユーロが20年ぶり安値、ポンドは史上最安値更新、人民元は15年ぶり安値と歴史的ドル全面高

〇第二のプラザ合意となるようなドル高是正への協調姿勢が組まれるのではないかとの見方も

〇但し、米国はドル高是認姿勢、G7、IMFも市場介入姿勢示さず、FRBは11、12月に0.75%利上げ継続か

〇10/13の1円急落局面は市場介入の可能性指摘する向きも、17日資金移動等で判明か

〇98年円買い介入時は3度目で歯止め、その後高値147.63から1年3か月で101.22まで大幅下落

〇149円台で介入の場合2、3円下落の後バーゲンハント、介入なければ149円台後半から150円目指す

〇149円後半から150円前後で介入の場合、5円前後の下落の可能性、追加介入なければ買い戻し

〇市場介入による急落は1/3戻しから上昇再開の可能性を優先、半値戻しでは8割から全戻し想定

〇150円前後での攻防で決着がつかないなら先行きは160円を目指す流れも

【概況】

ドル円は10月13日夜の米9月CPI発表後に147.67円を付けて1998年8月11日高値147.63円を超えた。その直後に1円を超える一時的な急落があり、市場介入の第二弾ではないかとの見方もされているが、市場介入の確証がないまま14日夕刻には13日夜高値を超え、14日夜には148円を超えたところからドル買い円売りの連鎖となり、15日未明には148.86円へ一段高となった。148円を超えての続伸に対して市場介入は見られなかった。為替市場全般は10月7日の米9月雇用統計が堅調な内容だったことで米長期債利回り上昇と共にドル全面高となり、10月13日夜の米9月CPIが予想を上回る上昇を示したことで米FRBによる超大幅利上げの継続感が一層強まったとしてユーロ等が一段安したが、当面のインフレ関連イベントを通過したとしてNYダウが一時500ドル安を超える下落反応だったところから前日比800ドル高を超える急反騰となり、ユーロ等も売り一巡感から反騰した.

しかし、ドル高の環境に大きな変化が発生したわけではなく、14日は前夜の揺れ返しでNYダウと共にユーロ等も反落した。またドル円が上昇する中でユーロ円や豪ドル円等が下落しており、円の独歩安ではなくドル全面高がぶり返した印象となっている。

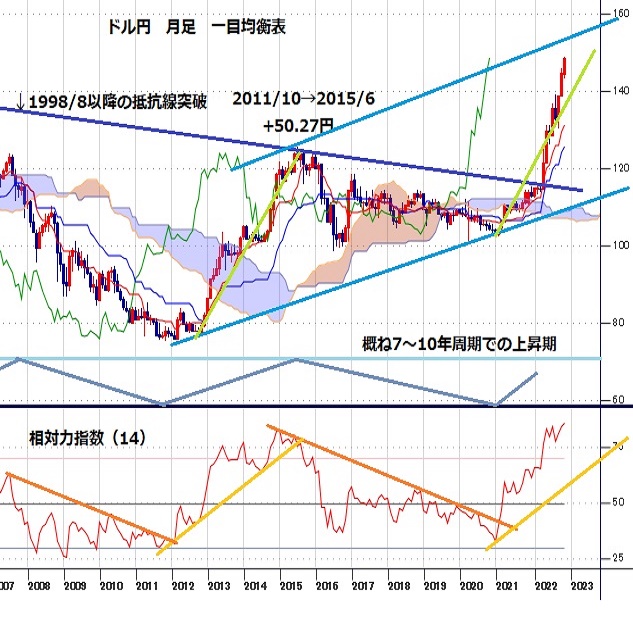

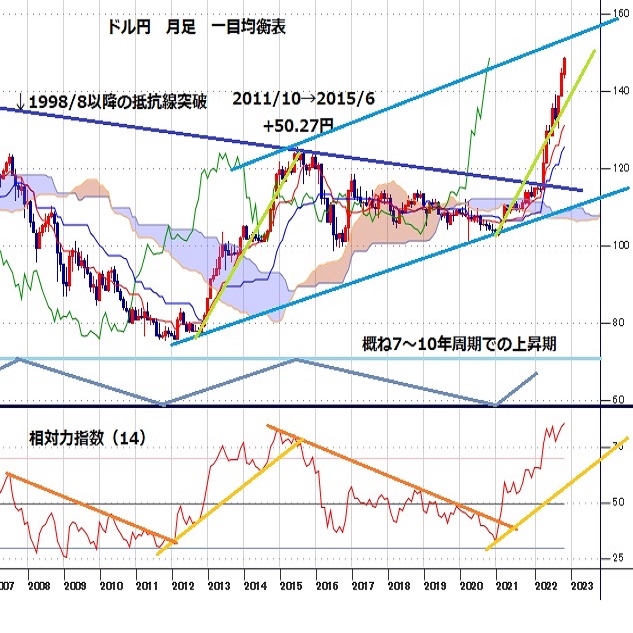

【月足チャート上の上値抵抗線は1990年4月2日高値160.36円へ切り上がる】

ドル円は2015年6月の「黒田ライン」と称された高値125.84円を超えたところから市場介入への警戒感を持ちながらも日米金融政策の差を反映して130円、140円と徐々に水準を切り上げてきたが、1998年8月11日天井の147.63円を超えたことにより、心理的な節目としては150円が当面の重要な抵抗となるのだろうが、月足チャート上の過去の天井としては1990年4月2日の160.36円まで抵抗線とすべき水準が切り上がっている。仮に1990年4月高値を超える場合、1985年2月のプラザ合意でドル高是正のためにG5によるドル売り協調介入が実施された直前の高値263.84円まで見当たらなくなる。

ドル円が1990年8月以来32年ぶりの円安水準となり、ユーロが20年ぶり、英ポンドが史上最安値を更新し、人民元が2007年12月以来15年ぶり安値を付けるなど歴史的なドル全面高の様相であり、自国通貨安が世界規模で進行しているインフレを助長して景気を圧迫している状況下にあるため、第二のプラザ合意となるようなドル高是正への協調姿勢が組まれるのではないかとの見方も出ている。しかし、イエレン米財務長官は10月14日の国際通貨基金(IMF)と世界銀行の年次総会における会見で「市場で決定される為替レートがドルにとっては最適」「ドル高は概ね経済的なショックや各国との金融政策の違いを反映している」とし、新興国や途上国における債務増大への懸念を示しつつも自国のインフレ抑制にとって有意義なドル高基調を当然の動きとして是認している。

G7財務相・中銀総裁会合でも為替の変動に対する懸念は示されたものの、新たなプラザ合意への姿勢を市場に示すような動きはなかった。IMFも日銀の市場介入については理解を示したもののファンダメンタルズを反映したものであり、市場介入で外貨準備高を減らすことは国の体力を削ぐことになると忠告的な見解を示している。

ドル全面高による日欧中等への悪影響について米バイデン政権は懸念を示すことなく、高インフレを抑制することを最重要課題とし、大統領及びイエレン財務長官はFRBの超大幅利上げ継続姿勢を断固として支持している。このため、FRBは11月のFOMCで4会合連続の0.75%利上げを行い、12月のFOMCでも0.75%利上げを継続する可能性が高まっているため、当面は米国がドル高是正への配慮を示すことはなさそうだ。

【米長期債利回り上昇基調は継続】

10月14日の米10年債利回りは前日比0.07%上昇の4.02%となった。取引時間中の4%超えは9月28日の4.02%、10月13日の4.08%にみられるが終値ベースでは2008年10月以来の4%台到達となった。また30年債利回りは0.08%上昇の4.00%で10月13日に付けた4.01%を超えていないものの終値ベースでは2011年8月以降の最高水準となった。2年債利回りは0.04%上昇の4.50%となったが、一時は4.54%を付けて15年ぶり高水準を更新した。

米FRBによる利上げのピーク水準=ターミナルレートについての市場の認識は5%に近付くとの見方が優勢となってきており、その後もしばらく高止まりが続くと予想されるために、2年債利回りも10年債利回りなどもまだ上昇余地があると思われる。

【1998年は三回の市場介入で円安に歯止めがかかった】

政府日銀は9月22日に1日の円買い介入規模としては過去最大となる3兆円近い介入を実施し、ドル円は直前高値145.89円から当日夜安値140.34円まで5.55円の下落を発生させたが、サプライズによるドル売り円買いが一巡すると早々に切り返しに入って144円台を回復し、しばらくは145円台序盤で売られて143円台後半へ下げるところは買い戻される持ち合いで推移していたが、10月12日に9月22日高値を超えてから騰勢を強めている。

10月13日に一時的に1円を超える急落が発生したところでは1兆円規模の市場介入があったのではないかとの見方もされており、17日にはその有無が確認できるようだ。仮に既に二度の市場介入を行ったとしても円安は阻止できず、介入に対する効果も市場の慣れにより小さくなってきていることも考えられる。

1998年の円買い介入では、4月に二度の介入で直前高値135.42円から127.35円まで水準を下げたものの、5月に中盤に直前高値を超えられ、三度目の市場介入では直前の6月16日に146.75円へ急伸されたところから133.60円まで急落したものの、8月11日に146.63円へ一段高されたところでようやく円安が止まっており、最初の介入から4か月を経ている。現状も一度目ないし二度目の介入を超えて急伸しているところであり、三度目に相当強烈な介入を実施しないとブレーキを掛けられないと思われる。

因みに、1998年8月にドル円が147.63円で天井を付けた後、1999年11月には101.22円へ大幅下落しており、ひとたび天井を付ければ大規模な円高相場に転じる可能性も秘めていると認識しておきたい。

【介入レベルと当面のポイント】

(1)まずは、10月13日の乱高下で市場介入があったのかどうかを10月17日に確認しつつ、149円を超えないか一時的に超えても介入警戒から148円台で落ち着くなら様子見の動きに入ると思われる。

(2)次に149円乗せからの続伸途中で次の市場介入があるのかどうかが試される。介入があれば直前高値から2円ないし3円規模の反落が発生する可能性が考えられるが、9月22日が市場介入で5円を超える急落を発生しても切り返したことを踏まえれば、2円から3円規模の下落もバーゲンハントで買い戻されると思われる。また149円台序盤でも市場介入がなければ政府・日銀の円安阻止目安は150円乗せの阻止と見込まれて149円台後半から150円を目指す上昇が予想される。

(3)149円台後半から150円前後で市場介入がある場合、9月22日の物量を超えて従来よりもエスカレートした円安阻止の決意を示すなら9月22日並みの急落調整が発生する可能性があるが、さらに追撃的な連続市場介入が無く、ドル全面高の基調に変化がなければ、直前高値から5円前後規模の下落場面ではもう一度バーゲンハントの買いが入りやすいのではないかと思われる。

(4)市場介入による急落に対して3分の1を戻すところから上昇再開の可能性を優先し、半値戻しからは介入による急落幅の8割から10割を戻してゆく展開を想定する。また150円前後での攻防で決着がつかないなら先行きは160円を目指す流れと考える。

【当面の主な予定】

10/17(月)

13:30 (日) 8月 鉱工業生産・確報値 前月比 (速報 2.7%)

13:30 (日) 8月 鉱工業生産・確報値 前年同月比 (速報 5.1%)

13:30 (日) 8月 設備稼働率 前月比 (7月 2.4%)

13:30 (日) 8月 第三次産業活動指数 前月比 (7月 -0.6%、予想 0.3%)

17:00 (欧) デギンドスECB副総裁、講演

21:30 (米) 10月 ニューヨーク連銀製造業景況指数 (9月 -1.5、予想 -4.0)

24:00 (欧) レーンECB理事、講演

10/18(火)

06:45 (NZ) 7-9月期 CPI(消費者物価指数) 前期比 (4-6月 1.7%、予想 1.5%)

06:45 (NZ) 7-9月期 CPI(消費者物価指数) 前年同期比 (4-6月 7.3%、予想 6.5%)

09:05 (豪) ブロック豪中銀副総裁、講演

09:30 (豪) 豪中銀理事会議事録

11:00 (中) 7-9月期 GDP 前期比 (4-6月 -2.6%、予想 3.4%)

11:00 (中) 7-9月期 GDP 前年同期比 (4-6月 0.4%、予想 3.5%)

11:00 (中) 9月 小売売上高 前年同月比 (8月 5.4%、予想 3.5%)

11:00 (中) 9月 鉱工業生産 前年同月比 (8月 4.2%、予想 4.9%)

18:00 (独) 10月 ZEW景況感 (9月 -61.9、予想 -66.5)

18:00 (欧) 10月 ZEW景況感 (9月 -60.7)

22:15 (米) 9月 鉱工業生産 前月比 (8月 -0.2%、予想 -0.1%)

22:15 (米) 9月 設備稼働率 (8月 80.0%、予想 80.0%)

23:00 (米) 10月 NAHB住宅市場指数 (9月 46、予想 43)

25:00 (欧) シュナーベルECB理事、講演

27:00 (米) ボスティック・アトランタ連銀総裁、討論会

10/19(水)

06:30 (米) カシュカリ・ミネアポリス連銀総裁、パネル討論会

15:00 (英) 9月 CPI(消費者物価指数) 前月比 (8月 0.5%、予想 0.4%)

15:00 (英) 9月 CPI(消費者物価指数) 前年同月比 (8月 9.9%、予想 10.0%)

15:00 (英) 9月 CPIコア指数 前年同月比 (8月 6.3%、予想 6.4%)

15:00 (英) 9月 RPI(小売物価指数) 前年同月比 (8月 12.3%、予想 12.4%)

18:00 (欧) 8月 建設支出 前月比 (7月 0.3%)

18:00 (欧) 8月 建設支出 前年同月比 (7月 1.5%)

18:00 (欧) 9月 HICP(消費者物価指数)・改定値 前年同月比 (速報 10.0%、予想 10.0%)

18:00 (欧) 9月 HICPコア指数・改定値 前年同月比 (速報 4.8%、予想 4.8%)

21:30 (米) 9月 住宅着工件数・年率換算 (8月 157.5万件、予想 147.0万件)

21:30 (米) 9月 住宅着工件数 前月比 (8月 12.2%、予想 -6.4%)

21:30 (米) 9月 建設許可件数・年率換算 (8月 151.7万件、予想 153.0万件)

21:30 (米) 9月 建設許可件数 前月比 (8月 -10.0%、予想 0.8%)

23:00 (英) カンリフ英中銀副総裁、講演

23:30 (米) エネルギー省週間石油在庫統計

24:00 (英) マン英中銀委員、講演

26:00 (米) カシュカリ・ミネアポリス連銀総裁、討論会

26:00 (米) 財務省20年債入札

27:00 (米) 米地区連銀経済報告(ベージュブック)

10/20(木)

EU首脳会議(10/21まで)

07:30 (米) エバンス・シカゴ連銀総裁、講演

07:30 (米) ブラード・セントルイス連銀総裁、イベント挨拶

08:50 (日) 9月 通関貿易収支・季調前 (8月 -2兆8173億円、予想 -2兆1454億円)

08:50 (日) 9月 通関貿易収支・季調済 (8月 -2兆3713億円、予想 -2兆614億円)

09:30 (豪) 9月 新規雇用者数 (8月 3.35万人、予想 2.50万人)

09:30 (豪) 9月 失業率 (8月 3.5%、予想 3.5%)

15:00 (独) 9月 PPI(生産者物価指数) 前月比 (8月 7.9%、予想 1.3%)

17:00 (欧) 8月 経常収支・季調済 (7月 -199億ユーロ)

21:30 (米) 10月 フィラデルフィア連銀製造業景況指数 (9月 -9.9、予想 -5.0)

21:30 (米) 新規失業保険申請件数 (前週 22.8万件、予想 23.5万件)

21:30 (米) 失業保険継続受給者数 (前週 136.8万人、予想 138.4万人)

23:00 (米) 9月 中古住宅販売件数・年率換算 (8月 480万件、予想 470万件)

23:00 (米) 9月 中古住宅販売件数 前月比 (8月 -0.4%、予想 -2.2%)

23:00 (米) 9月 コンファレンスボード景気先行指数 前月比 (8月 -0.3%、予想 -0.3%)

25:00 (米) ハーカー・フィラデルフィア連銀総裁、講演

26:30 (米) ジェファーソンFRB理事、イベント挨拶

26:45 (米) クックFRB理事、講演

27:05 (米) ボウマンFRB理事、イベント挨拶

10/21(金)

06:45 (NZ) 9月 貿易収支 (8月 -24.47億NZドル)

08:01 (英) 10月 GFK消費者信頼感 (9月 -49、予想 -52)

08:30 (日) 9月 CPI(全国消費者物価指数) 前年同月比 (8月 3.0%、予想 2.9%)

08:30 (日) 9月 CPI・生鮮食品除く 前年同月比 (8月 2.8%、予想 3.0%)

08:30 (日) 9月 CPI・生鮮食品・エネルギー除く 前年同月比 (8月 1.6%、予想 1.8%)

15:00 (英) 9月 小売売上高 前月比 (8月 -1.6%、予想 -0.5%)

15:00 (英) 9月 小売売上高 前年同月比 (8月 -5.4%、予想 -5.0%)

15:00 (英) 9月 小売売上高・除自動車 前月比 (8月 -1.6%、予想 -0.5%)

15:00 (英) 9月 小売売上高・除自動車 前年同月比 (8月 -5.0%、予想 -4.1%)

22:10 (米) ウィリアムズ・ニューヨーク連銀総裁、イベント挨拶

23:00 (欧) 10月 消費者信頼感・速報値 (9月 -28.8、予想 -30.0)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.10.17

ドル円、32年ぶりドル高値圏、当局の介入は如何に(週報10月第3週)

先週のドル/円相場はドル一段高。週末にかけ、とくに上げ幅を拡大すると1998年高値147.64円を上抜け32年ぶり高値圏へと達している。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.10.15

来週の為替相場見通し:『ドル円は約32年ぶり高値圏へ急騰。来週は節目150円が射程圏内』(10/15朝)

ドル円は9/22に記録した直近安値140.35をボトムに反発に転じると、週末にかけて、1990年8月以来、約32年2ヵ月ぶり高値となる148.87まで急伸しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。