�w�h���~�͖�20�N4�����Ԃ荂�l���}�L�B���T��FOMC�ɒ��ځx

�|�C���g�v��

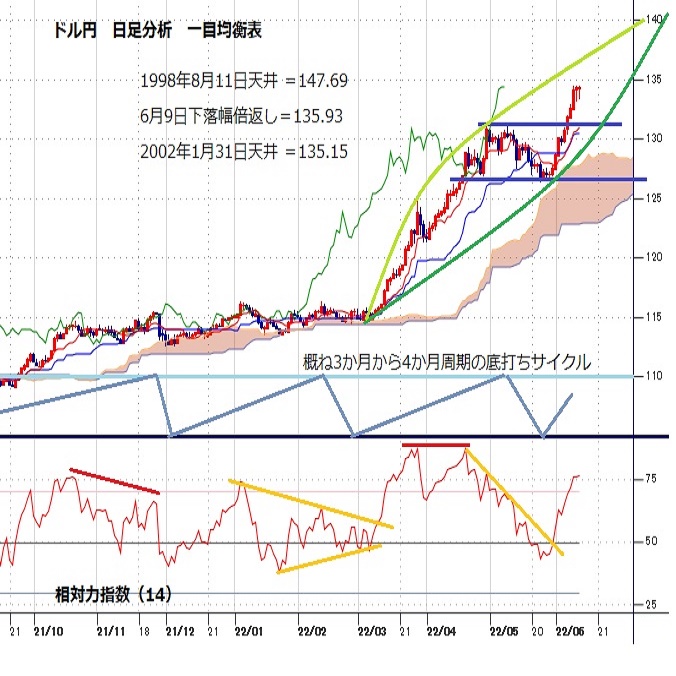

�Z���T�̃h���~�A�T�������X130.43�܂ʼn�����A�T�㔼�ɂ����āA�T�ԍ��l134.56�܂ŋ}�L

�Z�S���I�ߖ�131.00�A132.00�A133.00�A134.00����C�ɓ˔j�A��20�N4�����Ԃ荂�l����

�Z�����̌����A���c���ق���J��Ԃ��ꂽ�n�g�h�����A�������i�A�ċ����̏㏸�����w�i

�Z�����ȁE���Z���E����ɂ��3�ҍ����̉~���������ňꎞ133.37�܂Ŕ���������ꌘ��

�Z�T����CPI���\�z�O�̑O�N��8.6���̍����ƂȂ�ƁA134.40�O��܂Ŏ��������ĉz�T

�Z���[���h���AECB������̃^�J�h�p���N�����ɁA�������T�ԍ��l1.0775�܂ŋ}�L

�Z���̌�͉��B�X�^�O�t���[�V�������O�A�T���̕�CPI�}�����A1.0506�܂ŋ}��

�Z�h���~�A��v���W�X�^���X�|�C���g�������ݏ㔲���A���������V�O�i�����_���A�e�N�j�J���̒n��������

�Z�t�@���_�����^���Y����10�N����肪�ꎞ3.17���}�㏸���铙�h�������ޗ�����

�Z6/14�[15�̕�FOMC�A0.5%�̗��グ�D�荞�݁A���ڃ|�C���g�͌o�ό��ʂ��ƃh�b�g�`���[�g

�Z������͍����ȁE���Z���E��������Ă̍��c���ق̃X�^���X�ɕω��ɒ���

�Z���T�̗\�z�����W�iUSDJPY�j�F132.50�[136.50�A�iEURUSD�j�F1.0350�|1.0650

���T�̃��r���[�i6/6�|6/10�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��130.85�Ŋ��t������A���X�ɏT�Ԉ��l130.43�܂ʼn������܂����B�������A����ꏄ��ɉ����a��Ɓi�S���I�ߖ�130.00���o�b�N�ɉ����ڔ������͂����܂�Ɓj�A�@�����s��̌������ځi���o���ϊ����̌������ځ����X�N�I�D�̉~����ĊJ�j��A�A���c����قɂ��u�h�邬�Ȃ��p���ŋ��Z�ɘa���p�����Ă����v�u���Z�������߂��s���ɂ͑S���Ȃ��v�Ƃ̃n�g�h�I�Ȕ����A�B�����敨���i�̌������ځi�{�M�f�ՐԎ��̊g�匜�O���\���I�ȉ~���舳�́j�A�C�ċ����㏸�ɔ����h���������́A�D���ߍ��l�˔j�ɔ����d�|���I�ȃh�������E�~����i5/9�ɋL�^�������ߍ��l131.36������u���C�N�j�A�E�S���I�ߖړ˔j�ɔ����p�j�b�N�I�ȉ~���舳�́i�S���I�ߖ�131.00�A132.00�A133.00�A134.00����C�ɓ˔j�j�A�F���B����ɂ��50bp�̑啝���グ�i���{�Ɛ��E�̋��Z����i�����N���X�~�㏸���h���~�A�ꍂ�j�A�G�{�M�A����ƂƎv���������̃h�������E�~���肪�x���ޗ��ƂȂ�A�T�㔼�ɂ����āA�T�ԍ��l134.56�܂ŋ}�L���܂����i2002�N2���ȗ��A��20�N4�����Ԃ荂�l���j�B

�����Ƃ��A�S���I�ߖ�135.00���o�b�N�ɐL�єY�ނƁA�H�����ȁE���Z���E����ɂ��3�ҍ����ł́u�ŋ߂̈ב֎s��ł͋}���ȉ~���̐i�s�������J�����Ă���v�u�e���ʉݓ��ǂƋٖ��Ȉӎv�a�ʂ�}��K�v�ȏꍇ�ɂ͓K�ȑΉ������v�Ƃ̉~����������}�������������d�ƂȂ�A�T���ɂ����Ĉꎞ133.37�܂ʼn��������ʂ������܂����B�������A�I���ڂ��ꂽ��5������ҕ����w���i����8.6���A�\�z8.3���A���O�N������j���s��\�z��啝�ɏ���ƁA�J�Ē��������̋}�㏸�i��CPI�̍��~�܂聨�C���t���s�[�N�A�E�g�_�̌�ށ���FRB�ɂ��啝���グ��9���ȍ~�������Ƃ̌������ĔR����10�N����肪�ꎞ3.17���܂ŋ}�㏸���ăh�������j���x���ޗ��ƂȂ�A�{�e���M���_�i���{����6/11�ߑO5��00�����݁j�ł́A���ߍ��l���ƂȂ�134.40�O��܂Ŏ������������ƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.0722�Ŋ��t������A�@ECB��������T�����|�W�V���������iECB�ɂ��^�J�h�X�Ίϑ������B�����}�㏸�����[���V���[�g�����j��A�A���[������1�l����GDP����l�i����5.4���A�\�z5.1���j�̗͋������ʁA�BECB�������у��K���hECB���ًL�҉�̃^�J�h�I�Ȍ��ʁiECB������ɂāA���Y�w���v���O������APP��7/1�t���I�������A����7/21������ł�25bp���グ���j���\�A���X��X/8������ł̑啝���グ��50bp�̉\�����������ꂽ���Ƃɉ����āA���K���hECB���ق�����u�C���t�����X�N�͎�Ƃ��ď�����v�u����7/21������Ŏ�v������25bp�����グ��ӌ��v�u9���ɂ���v�������Ăш����グ����\��������v�Ƃ̃^�J�h�I�Ȕ����j���x���ޗ��ƂȂ�A�T�㔼�ɂ����āA�T�ԍ��l1.0775�܂ŋ}�L���܂����B

�������A�����ꏄ��ɐL�єY�ނƁi��ڋύt�\�u�_�v���o�b�N�ɑ��L���j�܂��Ɓj�A�C���B�o�ς̐�s���s�������i�X�^�O�t���[�V�������O�����钆�ł�ECB�ɂ��^�J�h�X�����B�o�ςւ̉��������́����B�����������[�������j��A�D��5������ҕ����w���̍X�Ȃ�㏸�i��FRB�����H�ȍ~�����Z�������߃X�^���X����������Ƃ̎v�f���Ē��������}�㏸���ߏ藬��������t�����O�����Y���������v�̃h���������́j���d�ƂȂ�A�T���ɂ����āA�T�Ԉ��l1.0506�܂ŋ}�����܂����B�����ɂ����ď�����������߂�͓݂��A�{�e���M���_�i���{����6/11�ߑO5��00�����݁j�ł́A1.0520�O��Ő��ڂ��Ă���܂��B

���T�̌��ʂ��i6/13�|6/17�j

���h���~���ꁄ

�h���~��5/24�ɋL�^�������߈��l126.36�i4/18�ȗ��̈��l���j���{�g���ɔ����ɓ]����ƁA���㔼�ɂ����āA�ꎞ134.56�܂ŋ}�L���܂����i�킸��12�c�Ɠ���8.2�~�̋}�����j�B���̊ԁA��v���W�X�^���X�|�C���g�������ݏ㔲���������A���������V�O�i������������u��ڋύt�\�O���D�]�A���C�̃p�[�t�F�N�g�I�[�_�[�A���C�̃o���h�E�H�[�N�A�_�E���_�̏㏸�g�����h�v���S�Đ�������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����́u�ɂ߂ċ����v�Ɣ��f�ł��܂��i�ڐ�͐S���I�ߖ�135.00��A2002�N�P��31���ɋL�^�������l135.18�������V�i���I��z��j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@��FRB�ɂ����Z�������߃X�^���X�̖��m���i�o�����X�V�[�g���k�Ƒ啝���グ�̑g�ݍ��킹�B��CPI�̍��~�܂肪�����ꂽ���Ƃ�6���E7����50bp���グ�ɉ����āA9���ȍ~��50bp�̑啝���グ�����������݁j��A

�A����ɂ����Z�ɘa�̒������p���i���c����ق͍��T�����Z�ɘa�X�^���X������Ȃ��������A�u���Z�������߂��s���ɂ͑S���Ȃ��v�Ɗ��S�ے�j�A�B��L�@�A��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g��ɔ����h�������E�~����B��10�N�����͈ꎞ3.17���}�㏸�B����{�M��10�N�����̓C�[���h�J�[�u�R���g���[������ɂ����钷�������̋��e�ϓ����̏��0.25���Œ���t����ԁj�A�C�������i�㏸�ɔ����{�M�f�ՐԎ��̊g�匜�O�i�o����x�����ɔ����\���I�ȉ~���舳�́j�A�D���E�I�ȉ~����n�����i�č��ɑ����āA�p���E�J�i�_�E�j���[�W�[�����h�E�I�[�X�g�����A�E��A�t���J�E���L�V�R�E�`���E�|�[�����h�E�}���[�V�A�E�y���[�E�t�B���s���E�n���K���[�E�؍��E���[�����Ȃǂ����Z�������߃X�^���X�ɓ]�������{�Ɛ��E�̖��ڋ������g�偨�N���X�~�㏸���h���~�A�ꍂ�j�ȂǁA�h���~����̑��L��A�z������ޗ��������Ă��܂��B

�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��B���A���T�͓��Ă̋��Z����C�x���g�ɒ��ڂ��W�܂�܂��B�܂��A6/14�[6/15�̓����ŊJ�Â�����FOMC�ɂ��ẮA���O���m���Ȃ���Ă����ʂ�A50bp�̗��グ���{���z�肳��܂��B�܂��A�o�����X�V�[�g���k�ɂ��Ă��A7���E8����475���h���̏k�����j�͈ێ������ƍl�����܂��B���̂��߁A���ڃ|�C���g�͌o�ό��ʂ��iSEP�j�ƃh�b�g�`���[�g�Ɉڂ��Ă��܂��B��̓I�ɂ͌o�ό��ʂ��iSEP�j�ŕč��̃X�^�O�t���[�V�������O��������邩�ۂ��A�h�b�g�`���[�g��9���ȍ~�̗��グ�p���p����������邩�ۂ������ڂ���܂��BSEP�ŃX�^�O�t���[�V�������O���������ꍇ��A�h�b�g�`���[�g��9���ȍ~�̗��グ���������ꍇ�ɂ́A�Ď�v�����w���̃N���b�V����ʂ��āA�{���e�B���e�B�����܂�V�i���I���x������܂��i�����Y���������v�̃h�������ƁA���ċ������g��ɔ����h���������g�ݍ��킳�邱�Ƃ���h���~�ɂ͋����㏸���͂������Ƒz��B���X�N����̉~�����͑z�肳�ꂸ�j�B

����A������Z�����ɂ��ẮA���s����̐����u���������܂�邱�Ƃ���A���c���ًL�҉�ɒ��ڂ��W�܂�܂��B���c���ق͍��T�����đ����ɋ��Z�ɘa�X�^���X�̌p���p�����������Ă��邽�߁A��{�I�ɂ͗��T�̋L�҉�ɂ����Ă����l�̌������J��Ԃ����Ƃ��z�肳��܂��B�A���A��⒍�ӂ��K�v�ȓ_�Ƃ��āA���T���ɍ����ȁE���Z���E���₪3�ҍ����Łu�ŋ߂̈ב֎s��ł͋}���ȉ~���̐i�s�������J�����Ă���v�u�e���ʉݓ��ǂƋٖ��Ȉӎv�a�ʂ�}��K�v�ȏꍇ�ɂ͓K�ȑΉ������v�Ɖ~����������}���鐺�����o���Ă��邽�߁A�{�����č��c���ق̃X�^���X�ɕω���������A�ꎞ�I�ɉ~�V���[�g�������߂���郊�X�N�����肻���ł��i����A�X�^���X�ɕω���������A�~���e�F���h���~�㏸�Ɍq����\������j�B���T���T��ʂ��ă{���^�C���ȑ���W�J�������ƌ����A��r�I�����^�C�~���O�ŐS���I�ߖ�135.00��A2002�N�P��31�����l135.18���㔲����W�J��z�肢�����܂��B

���T�̗\�z�����W�iUSDJPY�j�F132.50�[136.50

�����[���h�����ꁄ

���[���h�������6/9�ɋL�^�������l1.0775���g�b�v�ɔ����ɓ]����ƁA�T���ɂ����āA�ꎞ1.0506�܂ŋ}�����܂����B���̊ԁA��v�T�|�[�g���C���i��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h��21���ړ����ϐ��j�������݉������������A�����_�u���g�b�v�̃l�b�N���C���������������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̈�������ەt����`���[�g�`��ƂȂ����܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���V�A������n���w�I���X�N�̒��������O�i�������i�̏㏸���X�N�j��A�A���B�o�ς̐�s���s�������i�C���t�������ƌi�C��ނ������i�s����X�^�O�t���[�V�������O�B����ECB��������\����2022�N�̃C���t�����ʂ��͑O��3�����_��5.1������6.8���ɏ���C�����ꂽ����A2022�N��GDP���ʂ��͑O��3�����_��3.7������2.8���։����C���j�A�B��L�A��w�i�Ƃ���ECB�ɂ����Z�������߂̕���p�i���B�o�ςɃX�^�O�t���[�V�������O�����钆�ł̋��Z�������߂ƂȂ邽�߉^�c��Փx�͋ɂ߂č���������ԈႦ��Ή��B�o�ς�傫���₦���܂��Ă��܂����X�N����j�A�C��FRB�ɂ��^�J�h�X�i�ĉ����ڋ������g��ɔ������[������E�h���������́j�ȂǁA���[���h������̑�����A�z������ޗ��������Ă��܂��B

�ȏ�܂��A�����ł͈��������A���[���h������̉��������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��6/14�̃h�C�c6��ZEW�i���������ɉ����āA�����̉��B���ǎҔ����i�I�[�X�g�����A����z���c�}�����فA���g�A�j�A����V���J�X���فA�f�M���h�XECB�����فA�V���i�[�x��ECB�ꖱ�����A�h�C�c�A��i�[�Q�����فA�X�y�C������f�R�X���فA�p�l�b�^ECB�ꖱ�����A�I�����_����N�m�b�g���فA�|���g�K������Z���e�m���فA���K���hECB���فA�C�^���A����r�X�R���فA�t�����X����r�������h�K���[���فA�X���x�j�A����o�X�����قȂǁj���\�肳��Ă���܂��B�h�C�cZEW�i�����������s��\�z�������ꍇ�i���B�o�ς�����ߊϘ_�ĔR�j��A���B���ǎ҂��^�J�h�I�Ȕ������������ꍇ�i�X�^�O�t���[�V�������O�����钆�ł̋��Z�������߂͉��B�o�ς̋t���j�Ȃǂɂ́A���B���̉�����ʂ��āA���[���h���ɂ�����i���������͂������W�J���\�z����邽�߁A���T�͏T��ʂ��ĉ������X�N�ɒ��ӂ�v����1�T�ԂƂȂ肻���ł��i�Z���㏸�g�����h���I�����A�Z�������g�����h���n�܂����Ɛ����j�B

���T�̗\�z�����W�iEURUSD�j�F1.0350�|1.0650

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.07.27

���T�̈ב֑��ꌩ�ʂ��F�w���ċ��Z����C�x���g�ʉߌ�̃h�������E�~����g�����h�ĊJ��z��x�i7/27���j

�h���~��7/3�ɋL�^������38�N�Ԃ荂�l161.99���g�b�v�ɔ����ɓ]����ƁA���T�㔼�ɂ����āA�ꎞ151.94�܂ŋ}�����܂���

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.07.26

�����s��̃h����154�~�O��̂��ݍ����A���o�E���h���҂͂���������Ƃ͋^�S�ËS�̏�(24/7/26)

�������ԁi���{����8������15���j�̃h���E�~�́A154�~��O�ł̂��ݍ����ƂȂ�~���h�����͈ꕞ�ƂȂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.07.26

�h���~�@�������X�N�����Ԃ���A�ڐ�h���͒ꌘ����(7/26�[)

�����s��Ńh��/�~�͝��ݍ����B153�~��㔼�𒆐S�ɂ����A��◎���������l�����������B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.06.13

�h���~���ʂ��@����ƍ����ȓ��A�O�Ґ����ł̌������ł��~����͉��������i�T��U����2�T�j

6��10���ɕĘJ���Ȃ����\����5������ҕ����w���̏㏸���͑O�N������8.6���ƂȂ�s��\�z�y��4����8.3��������1981�N12���ȗ�40�N5�����U��̍������ɒB�����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.06.10

�~����͕ς�炸�A�ď���ҕ����ɗv����(6/10)

10���̓����s��̓h���������B134�~�����荞�ދǖʂ��ϑ����ꂽ���A���l�����������͂��Ȃ������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B