ドル円はもみあいを続けやすい地合い

〇先週のドル円、ドル安トレンドの中、自民党内人事により日経平均株価上昇、円売りの動き目立つ

〇米国雇用統計のNFP、予想より悪化したことでドル売りとなり、ドル円は週初の水準を下回る引けとなる

〇ECBのテーパリング議論の流れからユーロ買い・ドル売りの動き、全般的なドル売り圧力となる

〇円要因が円安、ドル要因はドル安と方向性が異なっており、依然としてもみあい継続しやすいか

〇今週は、109.20レベルをサポートに110.20レベルをレジスタンスとする

今週の週間見通し

先週のドル円は、全般的なドル安トレンドの中で、二階幹事長交代、菅首相辞任と総選挙に向けた2つの自民党内人事によって日経平均株価が上昇、それを受けて円売りという動きが目立ちました。しかし米国雇用統計のNFP(非農業部門雇用者数)が予想に比べあまりにも悪い数字であったことからドル売りとなって、ドル円は週初の水準を下回る動きでの引けとなりました。

まず円要因ですが、自民党執行部の交代が株高につながると言うのも皮肉なものですが、それだけ現執行部は期待されていなかったことの裏返しです。総選挙に向けて自民党も勝つための仕掛けをしてくるでしょうから、変化を好む株式市場にとっては好材料という流れでした。ただ、日経平均株価もこのまま一直線で3万円の大台に乗せるかどうかは微妙な感じがします。

次にドル要因ですが、雇用統計のNFPが悪かったと言っても単月の数字だけでは判断できませんし、14日にはCPIもありますので、これら2つの数字を見た上で9月22日のFOMCという流れです。ただ、パウエルFRB議長は年内のテーパリング開始を支持してはいるものの9月FOMCよりも11月FOMCで決まる可能性の方が高いというのが現在のコンセンサスです。いっぽうで、ここに来てECBもテーパリングを議論するという流れに急速に変化してきていることから、ユーロ買い・ドル売りの動きが全般的なドル売り圧力となっています。

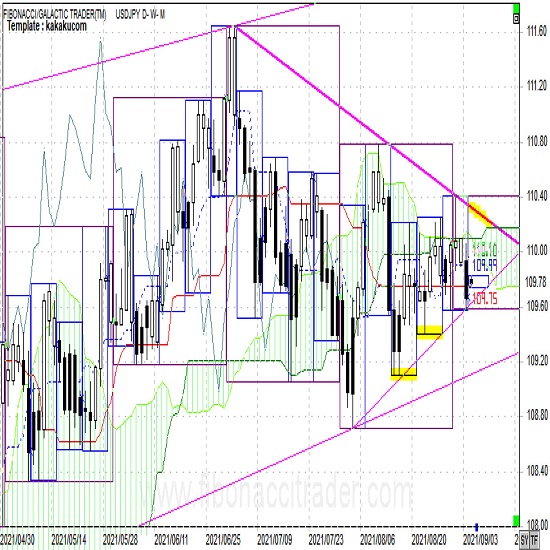

こうしたことを考えると、ドル円は依然としてもみあいで110円台前半は売り、109円台前半は買いという横方向の動きということになるかと思います。テクニカルに見てみましょう。日足チャートをご覧ください。

先週のラインを微妙に引き直しました。レジスタンスライン、サポートラインとも先週の高値と安値を使っています。ピンクの太線で示した7月高値と先週高値を結んだレジスタンスラインは今週は有効であると言えそうですが、8月安値と先週安値を結んだサポートラインは水準が近くあまり有効なラインとは思えません。先々週の安値圏109.40レベルから3週間前の安値圏109.10レベルを下値の目途と見ておくとよさそうです。

今週は円要因が円安、ドル要因はドル安と方向性が異なっていることから、依然としてもみあいを継続しやすいと考え、109.20レベルをサポートに110.20レベルをレジスタンスとする一週間を考えておきます。

ドル円(日足)チャート

このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2021年FOMCメンバー(ニューヨーク、シカゴ、リッチモンド、アトランタ、サンフランシスコ)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。特に重要度の高いイベントに☆印を付けました。

9月6日(月)

**:** NY市場休場

15:00 ドイツ7月製造業新規受注

17:30 英国8月建設業PMI

9月7日(火)

08:01 英国8月小売売上高

**:** 中国8月貿易収支

13:30 豪中銀政策金利発表 ☆

15:00 ドイツ7月鉱工業生産

18:00 ドイツ9月ZEW景況感

18:00 ユーロ圏9月ZEW景況感

18:00 ユーロ圏4〜6月期GDP確報値 ☆

18:30 南ア4〜6月期GDP

9月8日(水)

08:50 本邦4〜6月期GDP改定値

08:50 本邦7月貿易収支(国際収支)

15:45 フランス7月貿易収支

19:00 南ア7〜9月期企業信頼感

23:00 カナダ中銀政策金利発表 ☆

24:00 英中銀総裁講演 ☆

26:10 NY連銀総裁講演 ☆

27:00 ベージュブック ☆

9月9日(木)

07:00 (ダラス連銀総裁講演)

07:45 NZ4〜6月期製造業売上高

08:01 英国8月住宅価格

10:30 中国8月CPI・PPI ☆

15:00 ドイツ7月貿易収支

20:45 ECB理事会 ☆

21:30 ラガルドECB総裁会見 ☆

21:30 米国新規失業保険申請件数

24:00 週間原油在庫統計

24:05 サンフランシスコ連銀総裁講演、シカゴ連銀総裁講演 ☆

26:00 ボウマンFRB理事講演 ☆

27:00 NY連銀総裁講演 ☆

9月10日(金)

15:00 ドイツ8月CPI ☆

15:45 フランス7月鉱工業生産

16:00 トルコ7月失業率

18:30 ラガルドECB総裁講演 ☆

21:30 米国8月PPI ☆

22:00 (クリーブランド連銀総裁講演)

23:00 米国7月卸売売上高・在庫

**:** ユーロ圏財務相会合 ☆

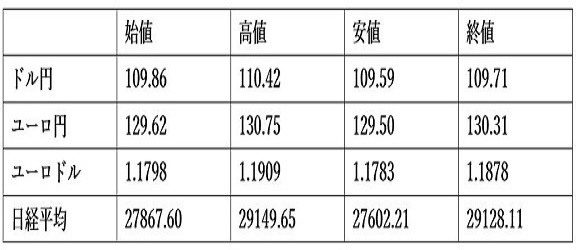

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

8月30日(月)

ドル円は寄り付き直後から下げた日経平均株価とともに円買いが先行したものの、株価が下げ止まると上昇に転じました。しかし、イベント経過後でありロンドン市場が休場ということも重なって1日のレンジは26銭に留まりました。

ユーロドルもドルの動きとしてはドル円と似たような動きを辿りましたが、同様に値幅は狭く1日のレンジは27pipsに収まっています。

8月31日(火)

NZドルから始まった米ドル売りの流れが主要通貨にも波及し、ドル円も上下しながらドル売りの動きとなりました。NZドルは多分にテクニカルな動きであったと思われます。その後もNY前場までドル売りの流れは続きNY市場前場にはNYダウが下げたことも手伝って109.59レベルの安値をつけました。しかし月末実需のドル買いが入ると一転ドルが上昇し、110.08レベルの高値をつけた後も底堅い地合いのままでの月末クローズとなりました。

ユーロドルもドル円同様のドル売りが先行しましたが、ドル円以上にドル売りが目立ち、ユーロ円でもユーロが上昇、欧州市場昼頃にそれぞれ1.1845レベル、130.18レベルの高値をつけました。NY市場ではロンドンフィキシングの実需のユーロ売りの動きからユーロは1.1797レベル、ユーロ円は129.59レベルと東京朝方の安値圏まで押し、引けにかけては若干戻しました。

9月1日(水)

ドル円は東京前場は日経平均上昇とともに円安の動きで始まり、後場はいったんもみあいとなっていましたが、欧州市場序盤に先週高値を上抜けるとストップオーダーも引っ掛けて110.42レベルの高値をつけました。NY市場に入り発表されたADP全国雇用者数が予想の半分程度の増加となったことから一転ドル売りの動きとなり109.88レベルまで反落後やや戻して引けました。

ユーロドルは東京市場ではユーロ円の買いも見られたことから若干上値が重たい程度でしたが、欧州市場序盤のドル円の買いとともにユーロ円も前日高値を上抜けたことからユーロドルも上昇する動きとなりました。その後、NY市場では弱いADPを受けユーロドルは一段高、1.1857レベルの高値をつけたあとにやや押しての引けとなりました。

9月2日(木)

ドル円は月末に下値を試して失敗し、月初に上値を試して失敗し、昨日は月末月初のレンジの半値水準を中心に終日のレンジが21銭と動意薄の1日となりました。

いっぽうユーロドルは東京市場では動かず、欧州市場に入ってから欧州通貨の買いが目立ち、前日高値を超えたあたりからは仕掛けっぽい買いが見受けられました。ユーロドルは1.1876レベル、ユーロ円も130.59レベルまで水準を切り上げ、それぞれ高値圏での引けとなりました。

9月3日(金)

ドル円は前日のもみあいを下抜け売りが先行していましたが、菅首相辞任報道をきっかけに日経平均株価が上昇、それを受けてドル円、クロス円の円売りとなりました。ドル円は109.79レベルから110.07レベルへと30銭弱上昇したものの前日高値は抜けられずにNY市場入り。米国雇用統計の失業率は予想通り5.2%へと改善したものの、NFPは予想を大きく下回る+23.5万人に留まり109.59レベルへと水準を切り下げ、若干戻して引けました。

ユーロドルは東京市場前場の菅首相辞任報道でユーロ円上昇に引っ張られてやや底堅い動きとなりましたが、その後はNY市場までやや上値が重いもみあいを続けました。雇用統計直後はドル売りの動きから1.1909レベルの高値をつけましたが、NYダウの下げがドル円だけでなくユーロ円の下げにも波及し、すぐに元の水準へと押しました。ひけにかけてはドル売りの影響からじり高となった後に若干押しての週末クローズとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

※ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.25

東京市場のドルは157円台で推移、植田日銀総裁の余波は弱く一段の円安は回避か(24/12/25)

東京時間(日本時間8時から15時)のドル・円は、植田日銀総裁の発言を受けて、やや円安ドル高に振れ一時157円50銭台まで上昇した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.12.25

ドル円157円台前半、主要市場のクリスマス休暇入りで市場閑散 (12/25午前)

25日午前の東京市場でドル円は小動きに終始。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.25

ドル円見通し 第一次トランプ政権における円高の教訓(24/12/25)

ドル円は、157円割れを買われつつ25日未明に157.37円まで高値を若干切り上げて確りしている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.09.06

材料難、NY休場もありレンジ取引継続か(9/6夕)

週明け6日の東京市場は、レンジ取引。本日はレーバーデーでNYが休場になることもあってか、積極的な動意は手控えられている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.09.06

結局レンジ抜けられず、今週も基本小動きか(週報9月第1週)

先週のドル/円相場は、結果としてレンジ取引。過去2週間程度のレンジ上限を一時上抜けたものの続かず。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。