前週の主要レート(週間レンジ)

始値 高値 安値 終値

ドル円 105.40 107.49 105.27 106.09

ユーロ円 116.53 118.47 116.14 116.45

ユーロドル 1.1056 1.1085 1.0956 1.0977

日経平均 16612.09 16938.96 16514.66 16627.25

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

前週の概況

7月18日(月)

週明けのアジア市場では、トルコのクーデターが未遂に終わり半日で沈静化したことを受け、早朝に106円台まで戻す場面も見られましたが、その後は東京勢が不在の中105円台半ばでのもみあいを続けました。NY市場では、トルコ情勢が平常に戻ったことを確認し、再びリスクオンの動きからドル円は106円台に乗せて引けました。

7月19日(火)

東京市場では先週高値に並んだドル円の売りが先行したもののその後は株価とともに底堅い展開、NY市場では強めの経済指標に支えられ、一時106.53レベルの高値を付けました。引けにかけてやや押しは入ったものの106円台を維持してのクローズ。ユーロドルも欧州時間に発表されたユーロ圏の経済指標が弱かったことからユーロ売り・ドル買いの動きとなり一時1.1000の安値を付けましたが、これまで同様大台割れには買いが見られ若干戻しての引けとなりました。

7月20日(水)

東京市場では、前日NY市場後場の動きを受け週初からの円安の動きに対する踊り場形成となっていましたが、下値も底堅く押しは105.83レベルに留まりました。海外市場に移り日経平均先物が夜間取引で一段高となると、ドル円も追随し前日高値を更新、NY市場では完全にリスクオンの動きとなり107円台乗せと6月10以来の円安水準、高値圏でのクローズとなりました。いっぽうユーロドルは、ECB理事会を控え目立った動きは無かったものの、1.10の大台を下回ったことから一時売りが強り、その後は再び大台を回復して引けました。

7月21日(木)

東京前場は経済対策規模が2倍になるとの一部報道を受け株価が17000円近くまで上昇、ドル円も高値117.49レベルを付ける動きとなりました。その後は高値圏でのもみあいを続けながらも短期筋の利食いも入り、欧州市場序盤には106円台後半へとやや押していました。そこで突然飛び出したのが黒田日銀総裁発言で、BBCとのインタビューでヘリコプターマネーを全面的に否定したことから、ドル円は安値105.42レベルへと急落、日経平均先物の夜間取引で16400円台まで水準を下げました。ユーロドルは、ECB理事会は予想通りの現状維持、その後の総裁会見も想定内の内容ではあったものの、短い時間に上下に振れる動きとなりました。NY市場ではドル円はやや戻し、ユーロは元の水準に落ち着きクローズとなりました。

7月22日(金)

東京市場のドル円は、前日の黒田発言による上値の重さと、一方で下がったところでは買いたい向きも残っている様子で105円台後半から106円台前半で方向感のはっきりしない値動きを続けました。欧州市場に入り発表された国民投票後の英国7月PMIが予想以上の悪さでポンドが下落、当初はユーロへの影響は見られなかったものの、NY市場に入り直近安値圏を割り込むと1.0956レベルまで水準を切り下げました。引けにかけてはやや戻したもののユーロは上値の重たい展開となり、ドル円はユーロドルのドルの動きにやや底堅さを得て106円台での週末クローズとなりました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。FRB地区連銀総裁講演の内、2016年FOMCメンバー(ニューヨーク、ボストン、クリーブランド、セントルイス、カンザスシティ)ではない地区連銀はカッコ付で示しました。わかりやすさ優先で、あえて正式呼称で表記していない場合もあります。

7月25日(月)

08:50 本邦6月貿易収支

17:00 ドイツ7月ifo景況感指数

23:30 米国7月ダラス連銀製造業活動指数

7月26日(火)

07:45 NZ6月貿易収支

22:00 米国7月ケースシラー住宅価格指数

22:45 米国7月MarkItサービス業PMI速報値

23:00 米国7月消費者信頼感指数

23:00 米国7月リッチモンド連銀製造業指数

23:00 米国6月新築住宅販売件数

**:** FOMC(〜27日)

7月27日(水)

10:30 豪州4〜6月期CPI

15:00 ドイツ8月GFK消費者信頼感

15:45 フランス7月消費者信頼感指数

17:30 英国4〜6月期GDP速報値

21:30 米国6月耐久財受注

23:00 米国6月中古住宅販売保留件数指数

23:30 米国週間原油在庫発表

27:00 FOMC結果公表

**:** 本日から欧州金融機関決算発表

7月28日(木)

**:** 日銀金融政策決定会合(〜29日)

10:30 豪州4〜6月期輸入物価指数

16:55 ドイツ7月失業率

18:00 ユーロ圏7月消費者信頼感確報値

18:30 南ア6月PPI

21:00 ドイツ7月CPI速報値

21:30 米国新規失業保険申請件数

7月29日(金)

08:05 英国7月GFK消費者信頼感

08:30 本邦6月CPI、7月東京区部CPI

08:30 本邦6月失業率、有効求人倍率

10:00 NZ7月ANZ企業信頼感

10:30 豪州4〜6月期PPI

**:** 日銀金融政策決定会合結果公表

14:30 フランス4〜6月期GDP速報値

15:30 黒田日銀総裁会見

16:00 スペイン4〜6月期GDP速報値

18:00 ユーロ圏4〜6月期GDP速報値

18:00 ユーロ圏6月失業率

21:00 南ア6月貿易収支

21:30 米国4〜6月期GDP速報値

22:30 (サンフランシスコ連銀総裁講演)

22:45 米国7月シカゴ購買部協会景気指数

23:00 米国7月ミシガン大消費者信頼感指数確報値

26:00 (ダラス連銀総裁講演)

今週の週間見通し

先週までの英中銀MPCとECB理事会は、それぞれ現状維持となり英国と欧州の緩和は8月と9月に先延ばしされた格好ですが、今週はFOMCと日銀金融政策決定会合があり、主要国の金融政策が出揃うこととなります。現状ではECBが見送った後ということもあって、米国も日本もまた現状維持の可能性が高いと考えられますが、少なくとも英国は8月に緩和の動きが予想されていることもあって、日米とも次回以降の金融政策に対するヒントを探る会合となりそうです。

まず米国ですが、英国のEU離脱懸念と弱い雇用統計から6月の利上げは見送られましたが、直近のところでは離脱が決まっても市場に落ち着きが戻ってきていることや、雇用統計をはじめ比較的強めの経済指標もあって、年内に再び利上げを予想する向きが再び増えつつある状態です。大統領選もあり、利上げがあるとすれば議長会見のある12月という線が濃厚ですが、今回のFOMCでは会見が無いため、年内の利上げの可能性についてどの程度文言から読み取れるかどうか、という点が注目されます。

仮に年内利上げの可能性が少しでも読み取れるような内容であれば、これまで利上げは無いとの思惑から史上最高値を更新してきた米株に調整が入り、それがドル安に繋がるという流れが考えらえます。いっぽうで、年内の利上げは無いと市場参加者に思わせるような内容であれば再び株高とドル高の動きへ繋がるのでしょうが、FOMCとしては利上げのカードは残しておきたいと考えられ、経済指標次第というこれまでのスタンスを確認し、つまり前者の株安とドル安につながる可能性のほうが高いものと考えています。

次に翌日からの日銀ですが、先週は黒田日銀総裁のヘリコプターマネー全否定発言で思わぬ調整が入りました。BBCのインタビュー自体は6月に行われたもので直近の情勢を踏まえたものでは無いということが後からわかりましたが、少なくとも今週の会合でヘリコプターマネーの実施を期待する向きはかなり減ったものと考えられます。

ヘリコプターマネーについては、あらためて説明することは控えますが、日本でも比較的最近に近い政策を実施したことがあります。1999年に実施された地域振興券がそれで、国が全額財源を補助する形で地方公共団体が地域振興券という名前の2万円分の商品券(1000円×20枚)を一定の条件を満たす国民約3100万人(総額6194億円)にばらまきました。結果はというと、間接的に貯蓄に回った金額が多く振興券自体の効果は少なかったと結論付けられています。

どのような手法を行うかにもよりますが、思った以上の効果が得られず、しかも切り札まで切ってしまうリスクを考えると、先週のBBCのインタビューで述べた発言自体には今も変化は無いと考えてよさそうです。ただ、黒田総裁はサプライズ好きという印象も強いため、引き続き当日までは注意ではありますが、これまで同様に現状維持による失望で円高方向に動くということを繰り返す気がしてなりません。

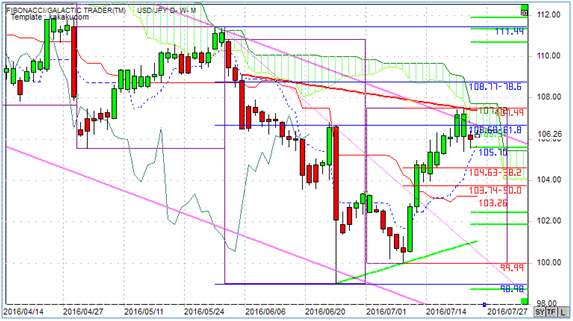

チャートもご覧ください。

先週は一時的に年始来高値からの下降チャンネル(ピンクの太線)を上抜けしそうになったものの、再びチャンネル内に戻してきたことで、短期筋の利食い売りに押されやすいチャートに見えます。上記の通りFOMC、日銀とどちらもドル安方向への動きに繋がる可能性のほうが高いと見ていますので、どこまで押すかを考えます。

8日安値99.99と21日高値107.50から計算する38.2%押しが104.63となっていて、先々週15日金曜のトルコにおけるクーデター未遂事件の際の安値とほぼ一致していて、現状は同水準が強いサポートとしてワークしていることがわかります。また、レジスタンスについては引き続き下降チャンネルのレジスタンスラインが有効と考えられ、今週は106円台後半から前半へと下がってきます。多少の誤差を考えて107円水準がレジスタンスとなります。

今週のドル円相場は、いよいよ上値が限定的と考え、104.70レベルをサポートに、107.00レベルをレジスタンスとする流れとします。

ドル円(日足)チャート

このチャートは、ローソク足の足型をそのままに陰陽の着色のみ平均足と同様とすることで、短期的な方向性(緑=上昇、赤=下降)を見やすく加工した当週報独自のチャートとなっています。また、国内外で人気の高い一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。トレンドラインは週初の段階で過去一定期間から自動的に表示される自動トレンドライン(無い場合もあります)となっています。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.22

ドル円見通し 21日夜からの反落で一時154円割る、日銀総裁は12月利上げの可能性排除せず(24/11/22)

ドル円は21日深夜には153.90円まで安値を切り下げた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。