11月9日の急騰一服だが高止まり、ダウとナスダックの明暗、為替市場まちまち

〇ドル円、105円割れは買い戻され持ち直し、105円台序盤を維持

〇NYダウ前日比262.95ドル高と続伸、ナスダック総合株価指数は前日比159.93ドル安と続落

〇米10年債利回り前日比0.03%上昇の0.96%、米30年債も1.74%まで上昇

〇9日深夜高値105.64超えからは106円台前半への上昇を想定

〇10日昼安値104.81割れからは104.50から104.25にかけてのゾーンを試すとみる

【概況】

ドル円は11月6日夜に103.17円まで下落して3月コロナショック暴落時以来の水準となり、103円割れへの余裕が乏しいままの状況で先週を終えたが、週明けの9日は103円割れ回避からやや買い戻されていたところで米ファイザー社のワクチン開発での有効性9割と早期承認申請に関する報道をきっかけにダウ先物が急伸した流れと同調して104円を超え、買いの連鎖反応で9日深夜には105.64円まで大幅上昇となった。

急激な上昇に対する揺れ返しもあって9日深夜高値から10日昼安値104.81円までいったん下げたが、105円割れは買い戻されて持ち直し、新たな高値更新へは進めずにいるものの105円台序盤を維持している。

11月6日夜安値から9日深夜高値までの上昇幅は2.47円であり、10日昼への下げ幅は0.83円でちょうど3分の1押しを実現したところで下支えられている。やや三角持ち合いの様相のため、10日昼安値から若干底上げ気味に下値支持線を切り上げるレンジ収束型の三角持ち合いか、10日安値前後まで下げて下値支持線フラット型の三角持ち合いとなるか、10日昼安値を割り込んで二段下げ型の調整安で半値押し程度へ進むか注視される。

【ダウとナスダックの明暗分かれる、長期債利回り上昇はドル円には押し上げ要因】

米製薬大手ファイザー社が開発している新型コロナワクチンの臨床試験で9割を超える有効性が確認されたとして月内にも緊急使用許可申請すると報じられたことが9日のNYダウ急騰のきっかけだった。NYダウは9日に一時1600ドルを超える急騰となり3万ドルに迫って2月高値を上抜いて史上最高値を更新した。しかし終値では前日比834.57ドル高まで上げ幅を大幅に削った。やや過剰反応ということもあったが、10日は前日比262.95ドル高と終値ベースで続伸した。

9日にNYダウの急上昇とは反対にナスダック総合株価指数は181.45ドル安と大幅下落したが、10日も前日比159.93ドル安と続落した。経済活動制限による巣篭り需要を期待してGAFA等を先頭にIT関連株がダウを上回って上昇してきたが、経済活動正常化なら先行き需要は細るとみて反動安に見舞われている。コロナ拡大不安が解消して両株価指数が揃って上昇に入れば市場心理もリスクオン全開となるところだが、まだ乱調な反応の範囲にある。

またNYダウの大幅上昇により株高債券安の動きが強まり、米長期債利回りが上昇している。安全資産への買い意欲後退で債券市場から株式市場への資金シフトが進んだことを背景とし、米10年債利回りは9日に先週末の0.82%から一時は0.97%まで上昇して3月以来の高水準となり、終盤も0.95%前後の高水準を維持したが、10日も前日比0.03%上昇の0.96%となった。米30年債も1.74%まで上昇している。

米長期債利回りの上昇はドル円には日米金利差拡大によるドル買い円売り要因となり押し上げ材料となりやすい。ただし米連銀の政策金利もほぼゼロ金利状態のため、かつてのような大きな金利差があるわけではないので、長期債利回りの格差だけでは押し上げにも限界があるかもしれない。

【為替市場はまちまち】

ユーロドルは11月9日夜までは高値を更新していたが9日深夜から反落している。米大統領選挙開票速報による4日の乱高下を抜けて株高=リスクオンによる投機通貨買いでのドル安という相関で上昇してきたのだが、米長期債利回り上昇によりユーロ高にブレーキがかかった。10日はドイツのZEW景況指数が予想を下回ったことも影響した。

その一方でポンド/ドルは10日深夜にもこの間の高値を更新している。資源国通貨代表の豪ドル米ドルは9日夜へ一段高したところまでは株高と同調したがその後は反落しつつも高値圏を維持して様子見の動きに入っている。南アランドも9日夜まではランド高ドル安での推移だったがその後はドル高ランド安へシフトしている。メキシコペソも同様で新興国通貨買いに一服感も見られる。

このように為替市場の方向性がややまちまちの様相となっている。ダウとナスダックの逆相関的な動きも同様だが、米大統領選挙を通過してバイデン政権発足へのプロセスを楽観的に折り込みつつ、ワクチン開発の期待も重なってリスクオン優勢の状況ではあるが、ドル全面安が継続するのかどうかは微妙となっている。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、11月4日午前高値を直近のサイクルトップとして底割れにより新たな弱気サイクルに入ったとして9日午前から11日午前にかけての間への下落を想定してきたが、6日夜安値と9日午前安値をダブルボトムに急伸して強気サイクル入りとなった。高値形成期は4日午前高値を基準として9日午前から11日午前にかけての間と想定されるが、9日深夜高値以降は高値圏での三角持ち合いの様相のため、9日深夜高値を直近のサイクルトップと仮定し、高値更新へ進めないうちは11日夜から16日午前にかけての間への下落を想定する。ただし高値更新からは新たな強気サイクル入りとして12日深夜から16日深夜にかけての間への上昇を想定する。

60分足の一目均衡表では9日夜の急騰で遅行スパンが好転して先行スパンも突破したが、9日深夜高値の後は新たな高値更新へ進めずに推移したために遅行スパンは実線と交錯し始めている。先行スパンを上回るうちは遅行スパンが一時的に悪化してもその後の好転から上昇再開とするが、先行スパンへ潜り込み始めるところからは調整安継続とみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は9日夜の急騰で80ポイント超えまで急伸したがその後は徐々に低下している。50ポイント台を維持するうちは70ポイントを上抜き返すところから上昇再開とみるが、50ポイントを割り込む場合は下げが長引く可能性もあると注意して30ポイント台への低下を伴う下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)11月10日昼安値104.81円を下値支持線、9日深夜高値105.64円を上値抵抗線とする。

(2)10日昼安値割れ回避のうちは上昇余地ありとし、9日深夜高値超えからは106円台前半への上昇を想定する。106.50円以上は反落注意とみるが、10日昼安値割れ回避の状況が続くうちは12日も高値試しへ向かいやすいとみる。

(3)10日昼安値割れからは二段下げ型の調整に入るとみて104.50円から104.25円にかけてのゾーンを試すとみる。104.25円以下は反騰注意とするが、105円以下での推移が続く場合は12日も安値試しへ向かう可能性ありとみる。

【当面の主な予定】

11/11(水)

休場、カナダ、米国(ベテランズデーで外為・債券市場が休場、株式・商品市場は通常取引)

OPEC月報、IOC理事会

10:00 (NZ) ニュージーランド準備銀行(RBNZ)政策金利 (現行 0.25%、予想 0.25%)

16:00 (ト) 9月 経常収支 (8月 -46.3億ドル、予想 -27.0億ドル)

22:00 (欧) ラガルド欧州中央銀行(ECB)総裁、ECBフォーラムで講演

11/12(木)

08:50 (日) 10月 国内企業物価指数 前月比 (9月 -0.2%、予想 -0.1%)

08:50 (日) 10月 国内企業物価指数 前年同月比 (9月 -0.8%、予想 -2.0%)

08:50 (日) 9月 機械受注 前月比 (8月 0.2%、予想 -1.1%)

08:50 (日) 9月 機械受注 前年同月比 (8月 -15.2%、予想 -12.0%)

09:00 (豪) 11月消費者インフレ期待

09:01 (英) 10月 英王立公認不動産鑑定士協会(RICS)住宅価格指数 (9月 61、予想 54)

13:30 (日) 9月 第三次産業活動指数 前月比 (8月 0.8%、予想 1.4%)

16:00 (英) 9月 月次GDP 前月比 (8月 2.1%、予想 1.1%)

16:00 (英) 7-9月期 GDP速報値 前期比 (4-6月 -19.8%、予想 15.8%)

16:00 (英) 7-9月期 GDP速報値 前年同期比 (4-6月 -21.5%、予想 -9.5%)

16:00 (英) 9月 鉱工業生産指数 前月比 (8月 0.3%、予想 0.8%)

16:00 (英) 9月 鉱工業生産指数 前年同月比 (8月 -6.4%、予想 -6.1%)

16:00 (英) 9月 商品貿易収支 (8月 -90.10億ポンド、予想 -93.00億ポンド)

16:00 (英) 9月 貿易収支 (8月 13.64億ポンド、予想 8.50億ポンド)

16:00 (独) 10月 消費者物価指数改定値 前月比 (9月 0.1%、予想 0.1%)

16:00 (独) 10月 消費者物価指数改定値 前年同月比 (9月 -0.2%、予想 -0.2%)

19:00 (欧) 9月 鉱工業生産 前月比 (8月 0.7%、予想 0.7%)

19:00 (欧) 9月 鉱工業生産 前年同月比 (8月 -7.2%、予想 -5.8%)

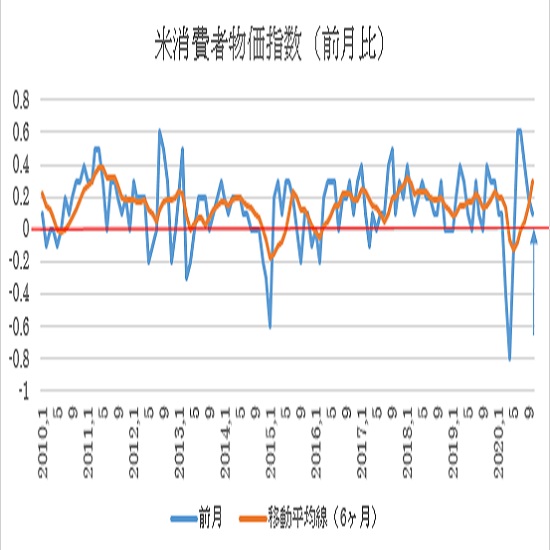

22:30 (米) 10月 消費者物価指数 前月比 (9月 0.2%、予想 0.2%)

22:30 (米) 10月 消費者物価指数 前年同月比 (9月 1.4%、予想 1.3%)

22:30 (米) 10月 消費者物価コア指数 前月比 (9月 0.2%、予想 0.2%)

22:30 (米) 10月 消費者物価コア指数 前年同月比 (9月 1.7%、予想 1.8%)

22:30 (米) 週間 新規失業保険申請件数 (前週 75.1万件、予想 73.0万件)

22:30 (米) 週間 失業保険継続受給者数 (前週 728.5万人、予想 675.0万人)

25:45 (欧) ラガルドECB総裁。ECBフォーラムで講演

25:45 (英) ベイリー英中銀(BOE)総裁、ECBフォーラムで講演

25:45 (米) パウエル米連邦準備理事会(FRB)議長、ECBフォーラムで講演

27:00 (米) エバンス・シカゴ連銀総裁、講演

28:00 (メ) メキシコ中銀、政策金利 (現行 4.25%、予想 4.25%)

28:00 (米) 10月 月次財政収支 (9月 -1246億ドル、予想 -2880億ドル)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.11.11

ドル円、前日海外時間の急騰の反動で一時104円台へ下落するも下値は堅い(11/11朝)

10日(火)の外国為替市場でドル円は下落後に持ち直す展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。