ユーロは1.20の大台トライか

〇先週のユーロドル、首相辞意表明後のドル円でのドル安影響受け、1.19台を回復しての週末

〇高水準のユーロ買いポジション、25日時点で約21.2万枚と過去最大

〇ユーロドルは改めて年初来高値1.1966トライを視野に入れる週に

〇1日と3日発表、欧州主要国の製造業とサービス業のPMI改定値が速報値から振れる時には注意

〇今週は1.1850レベルをサポートに、1.2010レベルをレジスタンスとする流れ

今週の週間見通しと予想レンジ

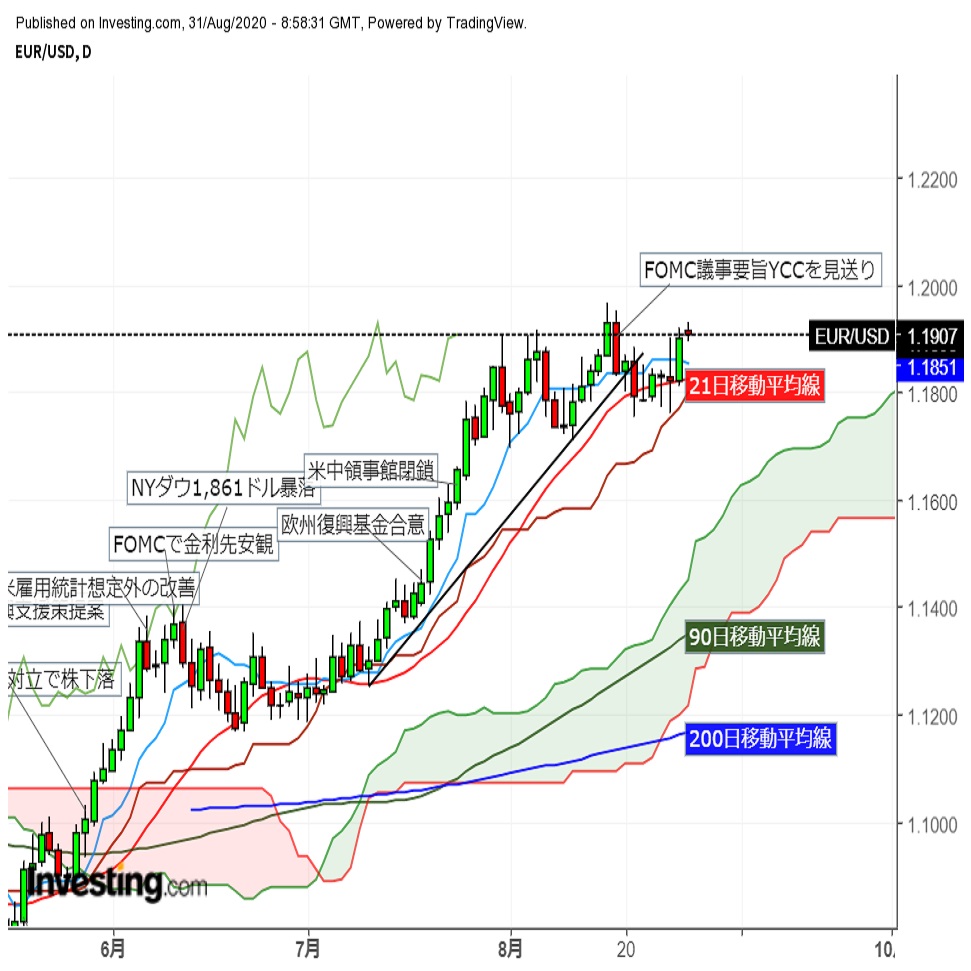

先週のユーロは、パウエル議長の講演までは1.17台後半の買いと1.18台半ばの売りに挟まれて横ばいの動きを続けていましたが、前週の年初来高値からの下げを考えると下値を固めている印象の方が強かったと思います。パウエル議長の会見でも瞬間的な上下は見られたもののNYの終値では振れる前の水準へと戻し次の材料探しという流れで金曜を迎えました。結局ユーロドルも安倍首相辞意表明後のドル円でのドル安の影響を受け、再び1.19台を回復しての週末となりました。

今週はジャクソンホール、安倍首相辞任という大きなイベントを過ぎて欧州の材料としては連日発表される経済指標程度ということになりますが、9月に入ると英国とのブレグジット後の協議に動きが見えてくるでしょうからユーロとポンドとの動きは注目されます。またユーロに関してはこれまでも高水準のユーロ買いポジションが続いていましたが、金曜NY引け後に発表された25日時点のポジションはついに20万枚を大きく超え約21.2万枚と過去最大のユーロ買いへと膨らんでいます。

ここ1か月程度の動きには何の変化も無く、改めて買いを増やしているという動きは1.20の大台を見るまでは引くことが無さそうで、ポジションが大きい点は気にはなるものの、彼ら投機筋のポジションは簡単には解消されないと見た方が良さそうです。その分常に短期筋にとってはユーロが不足しているという状態を演出していることになっている感じがします。先週は偶然にも安倍首相辞意表明でのドル売りがきっかけとなりましたが、ユーロドルは改めて年初来高値1.1966トライを視野に入れる週になってきたと思います。

今週はイベント的には金曜の米国雇用統計が一番大きな材料となりそうですが、1日と3日に発表される欧州主要国の製造業とサービス業のPMI改定値が速報値から振れる時には注意したいこと、また最近はFRB(FOMC)関連で動くことが多いため2日のベージュブックにも念の為注意しておきたいところです。ただ、今の為替市場ではユーロドルの動向がドルの動きをけん引しやすいのは事実ですから、ここからのユーロドルをどう考えるのかが重要です。

材料面ではなかなか判断しにくいですから、早速チャートを見ながらテクニカルに見ていくこととしましょう。

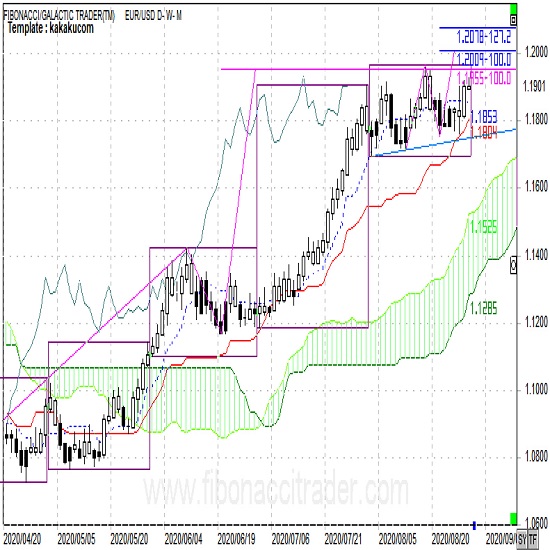

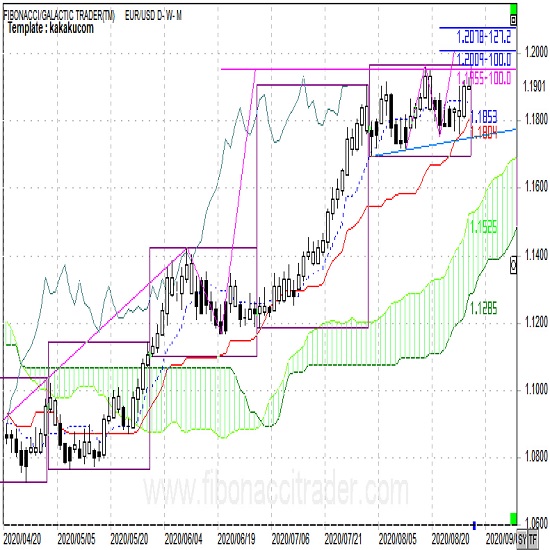

大きいN波動は先週も示した2020年安値を起点とした上昇N波動(ピンク)によるフィボナッチ・エクスパンションで、100%エクスパンション(1.1954)が年初来高値1.1966とほぼ重なっている点は気になりますし、チャートの形だけを見ているとトリプルトップを失敗し4つ目の山で反落する反転パターンという可能性も否定できませんが、8月に入ってからのサポートライン(青)は緩やかに上昇していることから、同ラインを明確に下回らない限りは反転パターンはいったんお預けです。

すると、上昇のパターンも年初来高値を上抜けないと始まらないのですが、先週金曜の外部要因(安倍首相辞意表明のドル円主導)によるドル安が、逆に外部要因であるがゆえに気になります。これまでユーロ材料やドル材料では動ききれない中で、ユーロが再度上昇するきっかけになりました。そこで短期の小さい上昇N波動を8月12日安値を起点に引いてみます。すると、100%エクスパンションが1.2009、127.2%(161.8%の平方根)エクスパンションが1.2078です。(それぞれ青のターゲット)

ここまでくると新高値更新を見ないと済まない感じですが、大台を達成するといったん急速に利食いが入る可能性にも注意しながら一時的に1.20の大台乗せを考えたいところです。今週は1.1850レベルをサポートに、1.2010レベルをレジスタンスとする流れを見ておくこととします。

今週のコラム

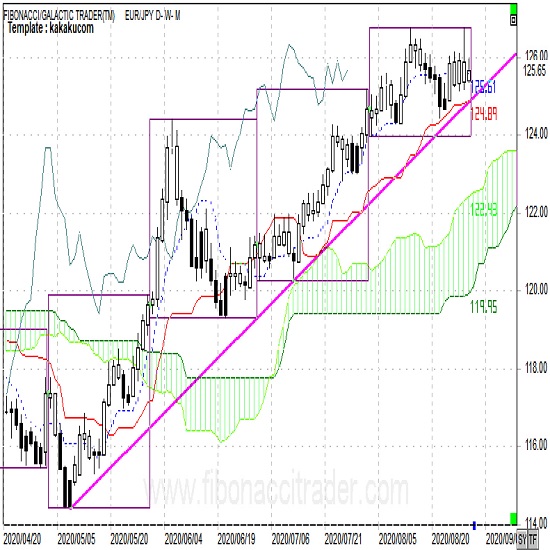

今週もユーロ円の日足チャートをご覧ください。

ドル安の動きの中で今週のユーロ円は金曜に高値126.78レベルとわずかに年初来高値を更新する動きを見せました。高値圏の調整となるか一段高となるかについては、ドルの動きとしてドル円もユーロドルもドル安の可能性を探っていますので、引き続き高値圏でのもみあいの可能性が最も高いと言えます。

しかし、上は金曜高値の126.78、下はサポートラインが位置する124円台後半がそれぞれ重要で、ユーロ円はどちらか抜けた方に動きやすく、それまではもみあいという見方で良いでしょう。

今週の予定

9月2日(水)

15:00 ドイツ7月小売売上高

15:00 英国8月住宅価格指数

18:00 ユーロ圏7月PPI

22:05 英中銀総裁講演

27:00 ベージュブック

9月3日(木)

16:50 フランス8月サービス業PMI

16:55 ドイツ8月サービス業PMI

17:00 ユーロ圏8月サービス業PMI

17:30 英国8月サービス業PMI

18:00 ユーロ圏7月小売売上高

9月4日(金)

15:00 ドイツ7月製造業新規受注

17:30 英国8月製造業PMI

21:30 米国8月雇用統計

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

8月24日(月)

ユーロドルは東京市場では動きは見られなかったものの、欧州市場に入りユーロが対ドル、対円ともに上昇する動きを見せました。特段材料があったわけではありませんが、堅調な株式市場に沿ってユーロ円の買い戻しが入り、それがユーロドルの買いにもつながったという印象でした。しかしNY市場に入ってからは前週後半以降の上がったところでは着実にユーロ売りが出てくるという展開が繰り返され、ユーロドルは朝方の水準に押しての引けとなりました。

8月25日(火)

ユーロドルは欧州市場まではユーロ円が強い動きとなっていたことからそれに追随しての買いが目立っていました。しかしドル円でのドル買いの動きもありユーロドルは前日高値は抜けられず高値圏でのもみあいのまま引けました。

8月26日(水)

ユーロドルは、NY市場まではドル円とともにユーロ円の売りが強まったことでじり安の流れを続け、NY朝方には一時1.1773レベルと週間安値を更新する動きとなりました。NY市場ではパウエル議長の講演への思惑からドル売り・ユーロ買いとなりユーロドルは東京朝方の水準まで買われ、行って来いの動きとなりました。

8月27日(木)

ユーロドルはパウエル議長講演直後は緩和政策の長期継続と見たドル売り(ユーロ買い)で反応しましたが、その後はドル円のドル高に引っ張られたユーロ売りと、株式市場のリスクオンからユーロ円にも買いが出てのユーロ買いが相殺する形で、水準的には欧州市場前場と同様横ばいのままでの引けとなりました。

8月28日(金)

ユーロドルは東京前場はドル円同様にユーロ円も買いが進み126.78レベルの高値をつける動きの中で1.18台後半へと上昇していました。しかし安倍首相辞意表明でドル円でのドル売りが急速に進んだことから、ユーロドルはユーロ買いで反応し欧州市場では一時1.1920レベルの高値をつけました。その後は方向感を失い、NY市場では1.19前後でもみあいのまま一週間を終えました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。