今週の週間見通しと予想レンジ

先週のユーロドルは、大きくは週前半に下げて週後半に上げて、結局は一週間かけての行って来いに近い値動きを見せました。前半の売り材料としては英中銀次期MPC委員のハト派発言によるポンド売りがユーロ売りに波及したことと、久しぶりにドイツ連立内でのCDUとSPDの対立が表面化してきたことがあげられます。素直にドル買いの動きが主要通貨で見られた面もあります。

また後半の買い材料は1.15の大台を試しきれなかったことによるテクニカルな買い戻しと、EUサミットで難民問題が思いのほかあっさりと合意したことによる安心感が挙げられるでしょう。ただ、CDUとSPDの対立に加えて週末にはメルケル首相率いるCDUと歩調を揃えるCSU(バイエルン州のみのキリスト教系政党、通常はCDU+CSUで同一会派と見られる)との対立が出てきています。

これは、移民に対して寛容なCDU(EUサミットでもその方向で決まった)と厳格な対応を求めるCSUとで方針が異なることが原因ですが、EUサミットでの合意結果を受けてCSUのゼーホーファー党首は党首と閣僚の辞任を昨日表明しています。執筆時点(2日東京10時)では正式な辞任はまだ公表されていませんが、ドイツの連立内閣内での問題は今週前半の注目材料であり、辞任確定となるとドイツの政局懸念からのユーロ売りという動きにつながる可能性が出てくるでしょう。

またEUサミットのテーマには当然ブレグジットも含まれていましたが、これについては元々は今回6月のEUサミットで方向性が見えているはずだったところ、ここに来て英国政府内で意見がまとまっていないという状況から合意期限が10月へと先送りされています。

EUサミットでは、27か国(英国を除いた全EU)が英国に対して英国政府内の対立を無くすよう求めましたし、欧州理事会議長(EU大統領)も10月合意に向けての進展を要求する最後の呼びかけをしました。英国内でも産業団体や労働組合が政府に対して共同で要望書を出すなど、メイ首相のリーダーシップが見られるかどうか、短期材料ではありませんが、来年の3月の離脱が本当に行えるのかブレグジット夏の陣といったところでしょうか。

一部にはまさかの大どんでん返しで、離脱取りやめの予想もありますが、可能性がほぼゼロからやや上がってきている感じもあります。

さて、今週のユーロ関連の材料としては上述したEUサミット後のドイツと英国内での政治にどのような進展がみられるか、そして木曜の英中銀総裁とメルシュECB理事の講演、そしてFOMC議事録発表あたりで金融政策に関する話が材料とされるあたりでしょうか。特に英中銀の関しては最近は8月利上げの思惑が出ていたところに先週の時期MPC委員(9月交代)のハト派発言で冷やされてと注目度が高いと言えますが、こちらはポンドで振れた場合にユーロに影響もといった程度の押さえでよいでしょう。

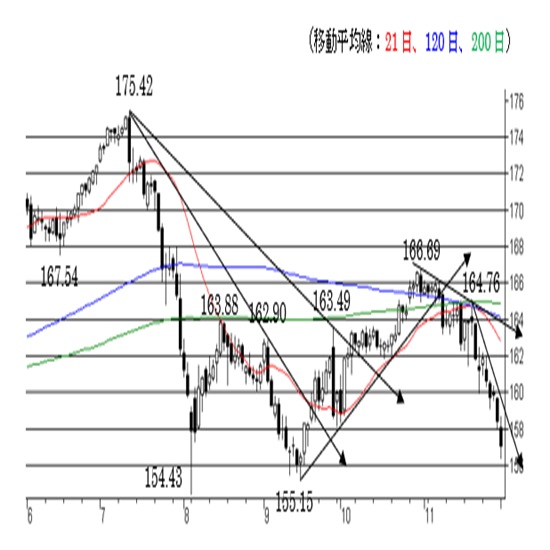

テクニカルにはどうでしょうか。日足チャートをご覧ください。

*日足チャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

先週は長期的な見方を書きましたので、今週は短期的な見方を書いておきます。現在のユーロドルは、上値は5月14日高値と6月14日高値を結んだレジスタンスライン、下値は6月安値と先週安値を結んだサポートライン(それぞれピンクのライン)で挟まれている中で、1.15の大台を試しきれないという状況が続いています。

材料的にはこれら両線で挟まれた中での値動きを続けやすく、材料次第では下値そして1.15の大台もトライする可能性も出て来るといったところです。個人的にはまだ、そうした動きが出て来るには時期的に早いと考えていますので、今週は1.1550レベルをサポートに1.1725レベルをレジスタンスとする値動きを考えておきます。

今週のコラム

今週は本文のほうで、ブレグジットに関して「一部にはまさかの大どんでん返しで、離脱取りやめの予想」もと書きました。久しぶりにブックメーカーと絡めてブレグジットの話でもしましょう。

最近のブックメーカーでは、ブックメーカーがオッズを提示するマーケットメーカー方式と参加者がオッズを提示してその中の最良のオッズがその時点でのオッズとなるオークション方式の2タイプがあり、徐々にオークション方式が増えています。まるで、FX業者のような話です。

そして、当然のようにブレグジットに関しても相変わらずオッズが提示されていて、その種類の多さには呆れるほどです。一例をあげましょう。

・英国は2019年3月末までにEUを離脱するか(Yes / No)

・ブレグジットはいつか(2018年〜2022年以降まで半年ごと)

・ブレグジットとメイ首相辞任とどちらが先か

・ブレグジットと総選挙とどちらか先か

・2019年に離脱する

・2020年に離脱する

といったところです。これはブックメーカー大手のベットフェアの例ですが、ベットフェアはオークション方式を取っています。オッズのオークション方式ではBidのことをBack(バック)と呼び、AskのことをLay(レイ)と呼びます。

英国は2019年3月末までにEUを離脱するか(Yes / No)のオッズはベストBackとベストLayで以下のようになっています。

Yes Back=1.65 : 1.75=Lay

No Back=2.32 : 2.54=Lay

ここではざっくりとYesの間を取って1.7とすると、英国が予定通りEUを離脱するに賭けた場合、1ポンド支払って1.7ポンドの受け取りということになります。Noも同様に考えられます。面白いのは、オッズを買うだけでなく売ることも出来るという点で、金融市場の人間からすると売りと買いを組み合わせたり、ブレグジットの時期でカレンダースプレッドを考えたりと色々と出来そうな感じがします

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。

7月2日(月)

16:50 フランス6月製造業PMI改定値

16:55 ドイツ6月製造業PMI改定値

17:00 ユーロ圏6月製造業PMI改定値

17:30 英国6月製造業PMI

18:00 ユーロ圏5月失業率

7月3日(火)

17:30 英国6月建設業PMI

18:00 ユーロ圏5月PPI

18:00 ユーロ圏5月小売売上高

**:** 米国取引所短縮取引

7月4日(水)

16:50 フランス6月サービス業PMI改定値

16:55 ドイツ6月サービス業PMI改定値

17:00 ユーロ圏6月サービス業PMI改定値

17:30 英国6月サービス業PMI

**:** NY市場休場

7月5日(木)

15:00 ドイツ5月製造業新規受注

16:15 スイス6月CPI

19:00 英中銀総裁講演

19:30 メルシュECB専務理事講演

27:00 FOMC(6月13日)議事録公表

7月6日(金)

15:00 ドイツ5月鉱工業生産

15:45 フランス5月貿易収支

21:30 米国6月雇用統計

前週のユーロレンジ

始値 高値 安値 終値

ユーロドル 1.1660 1.1720 1.1527 1.1685

ユーロ円 128.20 129.48 127.15 129.34

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時?NY午後5時のインターバンクレート。

前週のユーロ

6月25日(月)

トランプ大統領が中国からの投資抑制を検討しているとのニュースが東京市場からリスクオフの展開となり、ユーロドルはドル売りの動きから買いが強まりました。欧州市場に入り前週金曜高値を超えると1.17台乗せとなりその後も堅調な動き。NY引け間際にはユーロ円の買いも見られたことから、ユーロは対ドル、対円ともに底堅い動きのまま引けました。

6月26日(火)

ユーロドルは東京市場ではドル円同様にドル売りの動きが先行し後場には1.1720レベルまで高値を切り上げました。欧州市場に入り英中銀の次期MPC委員がハト派発言を行い現在のタカ派委員と入れ替わることからポンド売りがユーロ売りへと波及してのユーロ売りに転じました。NY市場では1.1635レベルまで下押しした後に、やや戻しての引けとなりました。

6月27日(水)

ユーロドルは、NY市場前場まではトランプ大統領の中国への投資抑制策に対して楽観発言と、その後のNEC委員長の強気発言とでドル円と似たような値動きを辿り、1.1672レベルまで買われた後に水準を下げる動きとなっていました。しかし、NY市場に入ってもユーロ売りは止まらず、前日のドイツ連立内でのCDUとSPDの対立も蒸し返されて、ストップオーダーも巻き込みながら1.1541レベルまで下落し安値圏での引けとなりました。

6月28日(木)

ユーロドルは、NY市場の朝方までは株価の動きに沿ってドル売りからドル買いへとドル円同様のドルの動きとなっていましたが、NY市場に入ってからは難民問題で難航が予想されるEUサミットを控えて上値の重たいままで引けました。

6月29日(金)

ユーロドルは、EUサミットで最大のテーマだった難民問題の合意が東京前場に流れ、それをきっかけに終日強い地合いを維持しました。欧州市場定盤に一時的に利食い売りで押す場面も見られたものの一貫してユーロ買いが先行、ユーロドルは1.1690レベル、ユーロ円も129.48レベルの高値をつけそれぞれ高値圏で引けました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.03

東京市場のドルは150円台を回復、海外時間ではハト派な要人発言でドル売りを優勢(24/12/3)

東京時間(日本時間8時から15時)のドル・円は、日本株が大幅高となったことでリスク先行のドル買いが強まり150円台を回復した。

-

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.12.03

ユーロ円 下値リスクが高い状態続く(24/12/3)

チャートを見ると、直近の日足は続落し、上値を急角度で切り下げています。

-

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。