植田総裁の記者会見は上下に振れる可能性大

【今回のポイント】

〇 現状の金融政策を維持

〇 声明では追加利上げに対する言及等は無し

〇 植田日銀総裁の記者会見は乱高下必至か

【市場コンセンサスは何?】

9月17日18時時点の日銀会合のコンセンサスは下記の通りである。

・現状の金融政策を維持

・声明では追加利上げに対する言及等は無し

日銀会合の結果に対する市場コンセンサスは上記の通りだと考える。7月の会合では、サプライズの利上げを実施し市場が動揺したなか、植田日銀総裁が想定以上の「タカ派」発言を行ったことで市場は混乱。歴史的な円高相場と歴史的な日経平均の乱高下という事態が生じた。今回は、日銀会合の声明にて、7月利上げに対する金融市場の状況が盛り込まれると見るが、声明内容は8月から9月にかけての日銀関係者の発言の範囲内に留まるだろう。

【何がサプライズになる?】

今回の注目は、植田総裁の記者会見一色となろう。これまで以上に神経質な地合いとなりそうだ。植田総裁は、8月23日に閉会中審査に出席し、7月の追加利上げ後に起きた株式市場の下落との関係や、今後の金融政策運営について説明を求められた際「市場の混乱は米国の雇用統計に反応した」と述べた一方、「見通しの確度が高まっていくことが確認できたら、金融緩和の度合いを調整していく」と述べ、市場環境には配慮しながらも利上げ路線を維持する姿勢を改めて示した。

基本的にはこの方針をそのまま述べることになると思うが、記者会見では様々な質問が飛ぶ。「0.5%の壁をどう捉えるか?」や「8月上旬の株の暴落は日銀の政策が要因ではないか?」といった質問が飛ぶ公算は大きい。市場に配慮する発言を期待したいところだが、紋切り型の回答となった場合、荒れた記者会見となり、為替市場も荒れる可能性はある。米連邦公開市場委員会(FOMC)後の日銀会合のため、金融市場の状況をじっくり見極めることはできるが、植田日銀総裁がどこまで市場に歩み寄るかがポイントと考える。

【では、円はどう動く?】

市場コンセンサス通りの結果でも、植田総裁の記者会見は荒れた展開となるだろう。「こう言わせたい」といった記者の質問がひたすら続くことが想定されるため、メンタル的に難しいコミュニケーションが求められる。結果、植田総裁が紋切り型の発言を行った場合、市場はざわつき、為替市場は上下に振れるだろう。直前のFOMCがどういった方向性となっているかで為替市場の方向性は異なるが、どう転んでも「乱高下」という地合いにしかならないような気がする。

足元のドルは「二番底」を探る動きが続いているが、投機筋の円買いポジション積み上げの動きが入れば、138円台の可能性は十分ある。一方、CFTCのデータを見る限り、足元円買いポジションが積み上がっていることから、植田総裁の発言を受けて、円買いポジションの解消が進んだ場合、当然ながらドル買い円売りは強まろう。いずれにしても、今週は乱高下必至のため、ポジション管理には注意したい。

【最近の日銀会合関係者の発言は?】

ここ最近の政府・日銀関係者の発言を拾った。

9月12日、田村日銀審議委員

「中立金利1%は仮置きと位置づけ」

「次の利上げは、欧米とは異なりゆっくりしたペースになる可能性が高い」

「中立金利の水準を特定することは難しいとも考えている」

「中立金利は、かなりの幅をもってみる必要がある」

「実際には政策金利を進めていく中で、経済・物価の反応みながら中立水準探っていく」

「段階的に短期金利を引き上げ、経済・物価を確認し適切水準を探る」

「金融市場の動向や経済・物価への影響に丁寧に目を配っていきたい」

「市場が予想するペースでの金利引き上げでは、物価の上振れリスクをさらに高めてしまう」

「物価目標実現の確度は引き続き高まってきている」

「中立金利は最低でも1%程度だろうとみている」

「見通し期間後半に少なくとも1%程度までの利上げが必要」

「市場動向に十分配慮しつつ、適時かつ段階的に利上げが必要」

9月11日、中川日銀審議委員

「中立金利をピンポイントで示すのはすごく難しい」

「政策金利変化への反応などを点検して中立金利を探っていく」

「国債購入の減額計画は中間評価で必要なら修正ありうる」

「輸入物価上昇による消費者物価の上振れに注意する必要がある」

「金融政策は経済・物価・金融情勢次第、実質金利は極めて低い」

「利上げ後も実質金利は大幅マイナスであり、緩和環境は維持される」

「見通しが実現していけば緩和度合いを調整していく」

「国内経済は穏やかに回復していると評価」

9月5日、高田日銀審議委員

「金融市場はボラティリティーが高まりやすい状況」

「利上げ判断は毎回の経済状況をみて対応するのに尽きる」

「経済物価の見通し実現なら緩和度合い調整が基本姿勢」

「潜在成長率を上回る成長を続けるとみている」

「最終的な国債保有残高やバランスシートをどこまで縮小するのが望ましいかを議論することは難しい」

「政策金利引き上げ後も、緩和的な金融環境はなお継続している」

「当面は株式・為替相場の動向を注視し影響を見極める必要」

「十分な時間をかけつつ、その都度、政策金利引き上げの経済・物価・金融情勢への影響を検証しながら対応」

「前向きな企業行動が続けば金融緩和度合いの更なる調整が必要」

「自然利子率のピンポイントでの把握は困難」

8月28日、氷見野日銀副総裁

「金融政策運営、無数のファクターを考慮していかざるを得ない」

「中立金利、特定の水準やレンジを意識していない」

「円高の中小企業経営への影響、おおむねプラス面が大きいとの話を聞いた」

「今年度の実質経済成長率は0.6%を見込んでいる」

「物価、来年度・再来年度は目標に沿った2%程度の上昇率になると見込んでいる」

「景気の現状を『緩やかな回復が続いている』と一括りで語るのはますます難しくなっている」

「相場の目先の動きに見方を左右されすぎないことが大切」

「経済・物価の見通しが実現する確度が高まれば、金融緩和の度合いを調整」

「市場とも丁寧にコミュニケーションを取りながら、適切に金融政策を運営していきたい」

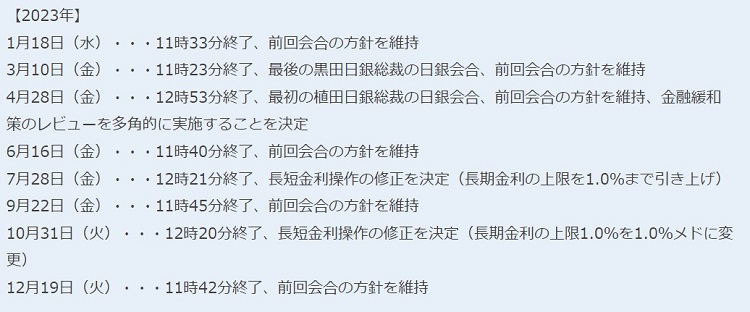

【2023年以降の日銀会合終了時間一覧】

日銀会合はFOMCやECB理事会と違って、会合の終了時間が決まっていない。決まっているのは、日銀総裁の記者会見(15時30分)だけで、日銀会合の結果内容はおおよそ11時30分頃から13時頃に流れる。市場関係者はその間、ランチを取れないので、市場関係者泣かせの中央銀行である。

そして、結果発表が遅くなると「議論が紛糾している。何かサプライズがあるのでは?」と市場は勝手に解釈して、為替、株式、債券市場では思惑的な売買が活発となる傾向もあるので注意したい。

以下は、2023年以降の日銀会合の終了時間一覧である。なお、速報が市場に伝わるのは、終了してから7分ほど経過してからだ。

.

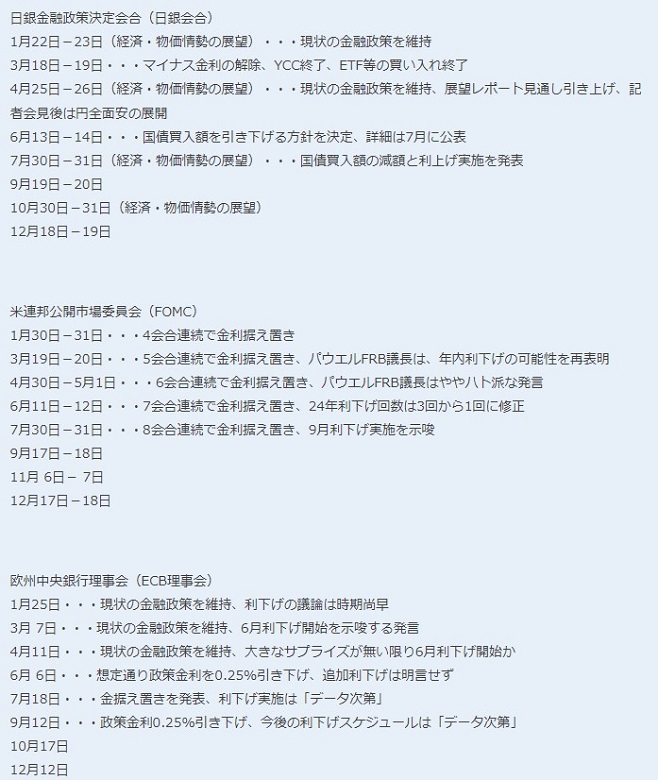

【2024年】

1月23日(火)・・・12時02分終了、前回会合の方針を維持

3月19日(火)・・・12時28分終了、マイナス金利の解除等金融政策の枠組みを見直し

4月26日(金)・・・12時15分終了、前回会合の方針を維持

6月14日(金)・・・12時16分終了、国債買入額を引き下げる方針を決定

7月31日(水)・・・12時49分終了、国債買入額の減額と利上げ実施を発表

【2024年スケジュール】

※米国は現地時間を記載しているので、金利発表及び記者会見は日本時間翌日未明

以上

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.09.23

日銀会合(9/19-20開催)結果のポイント:植田日銀総裁の慎重姿勢を受けて、市場関係者は安堵(24/9/23)

日銀会合の結果は、想定通りだったことで発表後の為替市場、株式市場の影響は限定的となった。

-

日本円(JPY)の記事

Edited by:廣田 眞弥

2024.09.01

Monthly Market Insights(24/9)日本円の為替需給を取り巻く短期的要因と構造的な要因

米国の政策金利(短期金融市場の誘導目標金利:FFレート)が今月9月の会合での引き下げが、ほぼ確実な情勢となってきた。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。