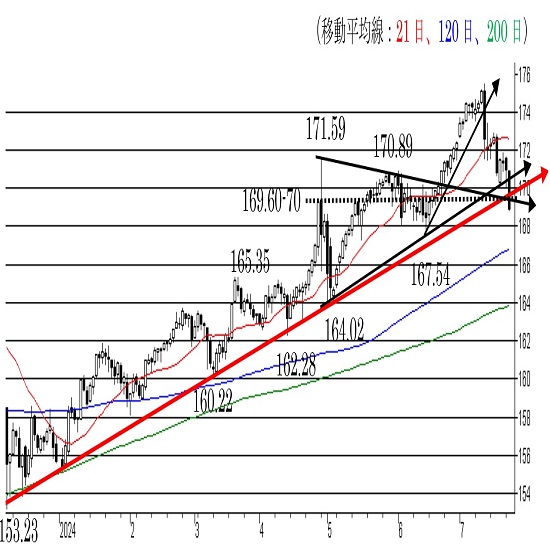

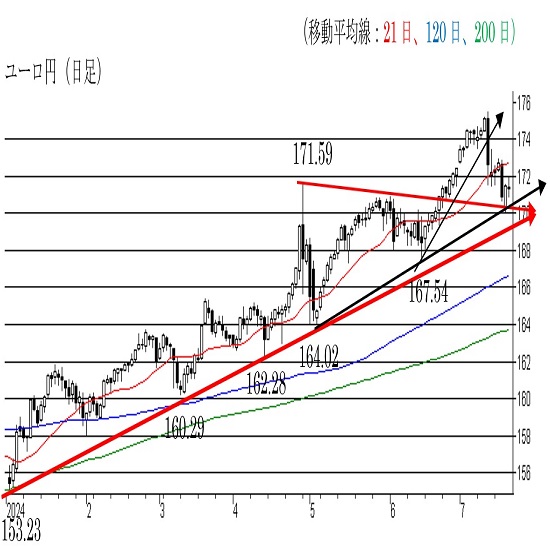

想定線の結果で動意薄だが、ユーロ・円はピークを迎えた可能性も

【今回のポイント】

〇 想定通り政策金利は4.25%を据え置き

〇 追加利下げに関しても想定通りの「データ次第」

〇 7月11日の175円95銭が円安ユーロ高のピークの可能性アリ

【ECB理事会の結果】

欧州中央銀行(ECB)理事会は、主要政策金利を据え置き4.25%とした。経済情勢判断のテキストに「サービス価格の上昇を押し上げ要因として総合インフレ率が2025年も目標を上回って推移する可能性がある」という内容の文言が新たに書き加えられるなど、サービス価格の上昇によるインフレ率の押し上げに対する警戒感が示されたが、市場コンセンサス通りの内容だったと言えよう。

ラガルドECB総裁は記者会見で下記のような発言をした。

「今回はレーン専務理事の提案を全員が支持した」

「同じように全会一致で決定されたのは、データに依存すること、会合ごとに決定すること、そして金利の道筋をあらかじめ決めないことだ。9月にどうするかは全く決まっていない」

「現在進行中のディスインフレプロセスが追加データによって実際に確認されれば、われわれの確信はさらに強まるだろう」

「データ依存とは、ある一時点においての依存を意味しない」

「(インフレは)来年下半期にかけて目標に向かって低下すると予想される」

「金融政策が予想以上に需要を抑制したり、世界の他の地域の経済環境が予想外に悪化したりすれば、インフレは下振れする可能性がある」

【市場の反応】

市場コンセンサス通りの内容だったこともあり、ユーロは対円で171円台、対ドルでは1.088から1.094ドル水準と、ともに小動き推移となった。日本当局が、12日の朝方にレートチェックを行ったとのニュースはあったが、その後、円買いユーロ売り介入が実施されたような報道及び値動きは観測されていないことで、今時点での日本当局の動きはレートチェック止まりのもよう。

【今後、ユーロはどう動く?】

為替市場では、トランプ前米大統領が「円安ドル高批判」を行ったことで、円とドルの動向に関心が集まっており、ユーロは蚊帳の外である。7月末に日銀金融政策決定会合と米連邦公開市場委員会(FOMC)が控えていることから、しばらくはドルと円を中心とした地合いとなろう。

ユーロは対円で日本当局によるレートチェック実施報道を受けて、緊張感のある相場展開となったが、少なくても174−5円水準まで円安ユーロ高が進まない限り、史上初となる円買いユーロ売り介入は実施されないだろう。16日時点のCFTCの投機筋による円売りポジション(先物のみ)は、差し引き15.1万枚と9日時点との比較では3.1万枚も減少している。4月30日時点から5月7日時点の3.4万枚の減少以来の大きさだ。この大きな減少幅の要因は、当然ながら日本当局と見られる円買いドル売り介入実施とユーロでのレートチェック実施が大きく影響している。

日本当局の姿勢とトランプ前米大統領の言動などを考慮すると、投機筋の円売りポジションが再び積み上がる展開は想定しにくい。つまり歴史的な円安ユーロ高相場は、転換点を迎えた可能性がある。7月11日につけたユーロ・円の175円95銭という水準が長期的な円安ユーロ高トレンドのピークと考える。

【2024年スケジュール】

※米国は現地時間を記載しているので、金利発表及び記者会見は日本時間翌日未明

日銀金融政策決定会合(日銀会合)

1月22日−23日(経済・物価情勢の展望)・・・現状の金融政策を維持

3月18日−19日・・・マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月25日−26日(経済・物価情勢の展望)・・・現状の金融政策を維持、展望レポート見通し引き上げ、記者会見後は円全面安の展開

6月13日−14日・・・国債買い入れ額を引き下げる方針を決定、詳細は7月に公表

7月30日−31日(経済・物価情勢の展望)

9月19日−20日

10月30日−31日(経済・物価情勢の展望)

12月18日−19日

米連邦公開市場委員会(FOMC)

1月30日−31日・・・4会合連続で金利据え置き

3月19日−20日・・・5会合連続で金利据え置き、パウエルFRB議長は、年内利下げの可能性を再表明

4月30日−5月1日・・・6会合連続で金利据え置き、パウエルFRB議長はややハト派な発言

6月11日−12日・・・7会合連続で金利据え置き、24年利下げ回数は3回から1回に修正

7月30日−31日

9月17日−18日

11月 6日− 7日

12月17日−18日

欧州中央銀行理事会(ECB理事会)

1月25日・・・現状の金融政策を維持、利下げの議論は時期尚早

3月 7日・・・現状の金融政策を維持、6月利下げ開始を示唆する発言

4月11日・・・現状の金融政策を維持、大きなサプライズが無い限り6月利下げ開始か

6月 6日・・・想定通り政策金利を0.25%引き下げ、追加利下げは明言せず

7月18日・・・現状の金融政策を維持、追加利下げは明言せず

9月12日

10月17日

12月12日

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.07.22

ユーロ円 テクニカル週報(2024年7月第4週)

直近の日足は、値幅も実体も小さい陽線で終え、小幅続伸して終えています。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。