7月会合は凪相場か、市場の関心は日本当局の動向

【今回のポイント】

〇 政策金利は4.25%を据え置き

〇 今後の利下げ見通しは「データ次第」として明言せず

〇 市場の関心は日本当局によるユーロ売り介入の有無に向かう

【市場コンセンサスは何?】

7月18日に欧州中央銀行(ECB)理事会が開催される。市場コンセンサスは下記の2点と考える。

・政策金利4.25%を据え置き

・今後の利下げ見通しは「データ次第」とし9月利下げなどは明言せず

【前回会合の議事要旨】

・ある時点で入手可能な情報に基づいて判断する必要があった。

・たとえその情報が、当局が望むほど決定的なものではなかったとしても、そのようなアプローチはデータ依存に矛盾しない。

・完全な裏付けを待っていれば、ほぼ間違いなく利下げは遅れ、インフレ率が目標をアンダーシュートする大きなリスクを潜在的に生み出すことになるからである

・25bpの利下げを実施した後も、自然利子率または中立金利の現在の推定値との比較で、金利は景気抑制的な領域にとどまるだろう

・25bpの利下げは、金利を現在の水準に維持するよりも、景気下振れの衝撃に対して大きな保護を提供する

・単月の不利なデータやインフレの数値に過剰反応しないことが重要だ。これらは必ずしも新たなトレンドを意味するものではなく、一時的な要因を反映している可能性があるためである

・2026年の予測は据え置かれたが、これはエネルギーと食品のインフレ率が長期平均を下回るという仮定の上に成り立っていることが指摘されたため

・インフレが正常化すれば、賃金の圧力が鈍化する可能性が高い

・国内政治と地政学的な不確実性の両方が存在する場合、貯蓄率は予想以上に上昇する可能性があるとの懸念が示された。その場合、消費は長期にわたり抑制される可能性がある

【何がサプライズになる?】

7月会合は、非常にサプライズに乏しい会合となりそうだ。ECBは6月会合で、2019年9月以来4年9カ月ぶりとなる利下げに踏み切った。会合後に発表された6月のユーロ圏消費者物価指数は前年同月比で2.5%上昇とピーク時の22年10月の同10.6%上昇から大きく鈍化している。

ラガルドECB総裁は、6月会合後の会見で「インフレ見通しは著しく改善した」と分析したが、サービス価格の上昇率が4%台と高止まりしている点は懸念材料と言えよう。ラガルドECB総裁は、7月初めに行った講演にて「2%の物価目標を上回るインフレのリスクが去ったと確信させる十分なデータを得るには時間がかかる」と発言。

オランダ中銀のクノット総裁も同時期に「7月に追加利下げを行う理由は見当たらない」と述べるなど、今会合は金利据え置きの公算が大きい。そして、これまでのECB声明やラガルドECB総裁の記者会見内容を考慮すると、9月会合での利下げ実施は明言せず、「データ次第」という発言に終始すると考える。

【では、ユーロはどう動く?】

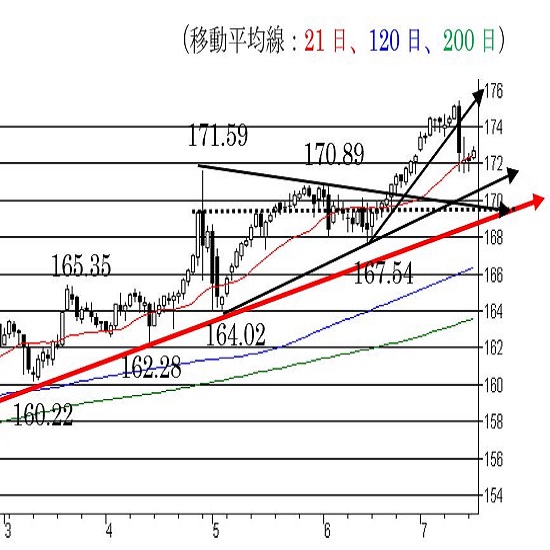

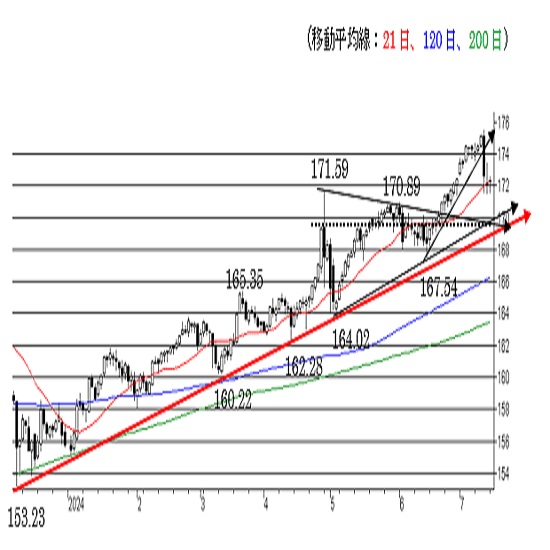

今回の会合はサプライズの可能性は非常に乏しいと考えるので、コンセンサス通りの結果のみ想定する。ユーロは対円では強い動きを見せていたが、7月11日の史上最高値175円95銭をつけた後は、日本当局と見られる円買いドル売り介入及び、ユーロに対するレートチェック実施報道などが重しとなり、172円台で推移している。

仮に、日本当局が円買いユーロ売り介入を実施した場合、1999年のユーロ誕生史上、初めての円買いユーロ売り介入となる。レートチェックは、通常の為替介入実施の最終プロセスとの位置づけだが、今年実施された円買いドル売り介入時にレートチェックは実施されていないはずだ。史上初めてのユーロ売り介入だったことで、「まずはレートチェック実施」という段取りだったのだろう。

今回のECB会合結果発表後、ユーロの動向は対円、対ドルで凪相場と考える。市場の関心は日本当局によるユーロ売り介入実施の有無に向かっており、投機筋も積極的な売買は今しばらく手控えるだろう。

【最近のECB関係者の発言は?】

ここ2週間以内でECB関係者の発言を拾った。

7月9日、パネッタ・イタリア中銀総裁

「ディスインフレのプロセスに沿って金利を徐々に引き下げることができる」

7月8日、クノット・オランダ中銀総裁

「7月に利下げする理由はみあたらない、真にオープンな会合は次の9月に」

7月5日、ラガルドECB総裁

「さらなる金利引き下げの前にインフレが中銀目標2%に戻るという、さらなる保証が必要だ」

「インフレは低下しているが当局は警戒を怠ってはならない。我々がこの戦いに勝利するという確信を得るためには、さらなる経済データが必要だ。特に注目すべきは賃金上昇によるサービス価格の上昇だと述べた」

7月4日、レーンECBチーフエコノミスト

「国内インフレについて、依然として幾分かの懸念を持っている」

7月4日、センテノ・ポルトガル中銀総裁

「政策決定は漸進的であるべき」

7月2日、ラガルドECB総裁

「ユーロ圏のインフレ、正しい方向に向かっており、ECBはインフレの詳細に非常に注意を払っている」

「サービスのインフレが2%になる必要はない」

7月2日、バスレ・スロベニア中銀総裁

「インフレの軌道を確認するために、より多くのデータが必要」

7月2日、センテノ・ポルトガル中銀総裁

「政策決定で、毎回の会合がオープン」

「インフレ率が来年2%目標を達成すると確信」

7月2日、デギントスECB副総裁

「あらかじめ決められた金利の道筋はない、不確実性の下で」

7月2日、ウンシュ・ベルギー中銀総裁

「大きなネガティブサプライズが無ければ、2回目の利下げ余地がある」

「予測からの多少の乖離では、この見方は変わらないだろう」

「おそらく、9月などの新たな予測が発表される会合を待つことに」

7月2日、シムカス・リトアニア中銀総裁

「7月利下げの可能性は消えた」

「追加利下げは年内あと2回あり得る。経済が予想通りなら」

【2024年スケジュール】

※米国は現地時間を記載しているので、金利発表及び記者会見は日本時間翌日未明

日銀金融政策決定会合(日銀会合)

1月22日−23日(経済・物価情勢の展望)・・・現状の金融政策を維持

3月18日−19日・・・マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月25日−26日(経済・物価情勢の展望)・・・現状の金融政策を維持、展望レポート見通し引き上げ、記者会見後は円全面安の展開

6月13日−14日・・・国債買い入れ額を引き下げる方針を決定、詳細は7月に公表

7月30日−31日(経済・物価情勢の展望)

9月19日−20日

10月30日−31日(経済・物価情勢の展望)

12月18日−19日

米連邦公開市場委員会(FOMC)

1月30日−31日・・・4会合連続で金利据え置き

3月19日−20日・・・5会合連続で金利据え置き、パウエルFRB議長は、年内利下げの可能性を再表明

4月30日−5月1日・・・6会合連続で金利据え置き、パウエルFRB議長はややハト派な発言

6月11日−12日・・・7会合連続で金利据え置き、24年利下げ回数は3回から1回に修正

7月30日−31日

9月17日−18日

11月 6日− 7日

12月17日−18日

欧州中央銀行理事会(ECB理事会)

1月25日・・・現状の金融政策を維持、利下げの議論は時期尚早

3月 7日・・・現状の金融政策を維持、6月利下げ開始を示唆する発言

4月11日・・・現状の金融政策を維持、大きなサプライズが無い限り6月利下げ開始か

6月 6日・・・想定通り政策金利を0.25%引き下げ、追加利下げは明言せず

☆7月18日・・・現状の金融政策を維持、追加利下げは明言せず

9月12日

10月17日

12月12日

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

-

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.07.16

ユーロ円 上値の重い展開、調整下げに留まった状態(24/7/16)

ユーロ/円は172円台前半まで小反発して引けました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。