三角もちあい下抜けの可能性

〇先週のユーロドル、10/26のECB理事会を前に鈍い動き

〇安全資産の金買いとスイスフランの強い買いがユーロ買いにつながった面も

〇今週は、主要国PMI速報値と、 ECB総裁のインフレに対する姿勢・今後の利上げ見通しに注目

〇テクニカルには、三角もちあい下抜けシナリオを採用

〇1.0495レベルをサポートに、1.0615レベルをレジスタンスとする流れを見る

今週の週間見通しと予想レンジ

先週のユーロドルは動きが鈍かったドル円以上に動かず、週間レンジは101pipsに留まりました。金利差の観点からは米欧金利差から長期的にはドルが買われやすい中で、イスラエル情勢は本来的には地政学的リスクからユーロに悪材料となるものの、安全資産の金買いの動きが相関の高いユーロ買いにつながった面もありました。

それ以上にスイスフランの買いが強く、ドルスイスフランで2015年以来のスイス高値、スイスフラン円では史上最高値を更新中という動きに引っ張られてのユーロ買いの動きも出ていたとみられます。ただ、今週のECB理事会を前にして積極的には動きにくいということが鈍い動きの最大の要因です。

今週は火曜の主要国PMI速報値と木曜のECB理事会が注目材料です。PMI速報値は一時的な材料とはなりますが、ECB理事会を前に積極的には動きにくい状態です。そして最大の注目材料であるECB理事会では、前回利上げを行い年内の景気減速を見込んでいることを考えると今回は現状維持がコンセンサスです。そうなると、理事会後の総裁会見でラガルドECB総裁がインフレについてどのように考えているのか、また今後の利上げについての見通しがより注目されます。

おそらく現在の高止まりしているインフレ率を考えると、いったん利上げを停止するが利上げ終了では無く状況を見た上で次回以降の方針を決定するといった内容となる可能性が高そうですが、おそらく来週のFOMCでFRBも同様に現状維持でも年内利上げの可能性は排除しないといったところでしょうから、イベント通過で改めてユーロ売りになるかどうかを見極めることとなるでしょう。

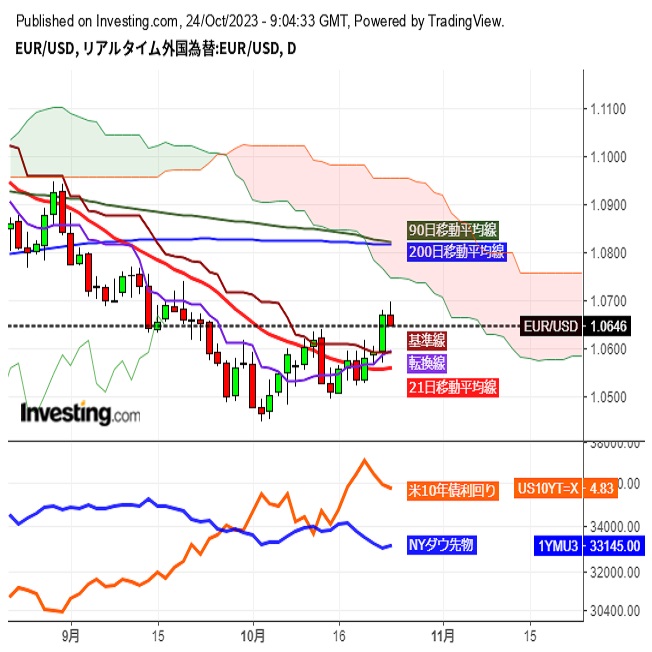

テクニカルには7月から続いた下降チャンネルを上抜け始めたことで、ユーロ売りの流れに変調を来し始めています。日足チャートをご覧ください。

これまで7月高値からの平行下降チャンネル(青)を上抜け始め、10月安値からの平行上昇チャンネル(ピンク)に移行したと見てよいのか、あるいは9月後半の高値からのレジスタンスライン(黄緑)とピンクのサポートラインとで三角もちあいを形成中で、抜けた方に動くのを待っていると見るべきなのか、悩ましいチャートパターンと言えます。

材料的には決してユーロ買いとは言えないことを考えると、後者の三角もちあいをどちらに抜けるのかを待っていると見た方が自然に思えますし、ちょうど10月末でトライアングルの頂点に達することから、ECB理事会をきっかけにどちらかに抜ける(下の可能性のほうがやや高い)という流れにありそうです。

上抜けの場合は平行上昇チャンネル確定となりますし、下抜けの場合には以前の下降チャンネル(青)のレジスタンスラインに沿った下げという動きがいかにもありそうです。ECB理事会待ちではあるものの、ここでは下抜けシナリオを採用し、1.0495レベルをサポートに、1.0615レベルをレジスタンスとする流れを見ておきます。

今週のコラム

今週はスイス円の月足チャートを見てみます。

2015年1月のスイスフランショックにおけるスイス円の高値は業者ごとに全く異なるのですが、157円台が高値となっています。この2015年1月高値を今年6月に上抜け、現在は史上最高値を更新中、先週は168.42レベルまで高値を切り上げました。

既に未知の水準にいるのでテクニカルなターゲットしか無いのですが、節目としては170円の大台が近いため、現状は170円の大台を試す動きとなっていると見てよさそうです。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

10月23日(月)

23:00 ユーロ圏10月消費者信頼感速報値 ☆

10月24日(火)

15:00 ドイツ11月消費者信頼感

15:00 英国9月失業率

16:15 フランス10月製造業・サービス業PMI速報値 ☆

16:30 ドイツ10月製造業・サービス業PMI速報値 ☆

17:00 ユーロ圏10月製造業・サービス業PMI速報値 ☆

17:30 英国10月製造業・サービス業PMI速報値 ☆

10月25日(水)

17:00 ドイツ10月ifo企業景況感

10月26日(木)

21:15 ECB理事会 ☆

21:45 ラガルドECB総裁会見 ☆

25:45 英中銀副総裁講演

10月27日(金)

15:45 フランス10月消費者信頼感

10月29日(日)

**:** 欧州冬時間に移行

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時−NY午後5時のインターバンクレート。

先週の概況

10月16日(月)

ユーロドルは先週後半の下げに対して対ドル、対円とも買い戻しが進みました。ユーロドル1.05の大台割れでは買いたい向きも残っていましたが、イスラエル情勢が不透明なこともあり方向感が出にくい流れになっている様子でした。

10月17日(火)

ユーロドルは東京市場ではややドル高(ユーロ安)、その後強いドイツの経済指標をきっかけに上昇に転じ、ドル円が日銀の物価見通し引き上げ思惑で円高に振れユーロ円も下げたことからユーロドルも下げる場面が見られましたが、結局は1.0595レベルまで上昇後、引けにかけてやや押して引けました。

10月18日(水)

ユーロドルは東京市場では若干底堅かったものの海外市場に移り米10年債利回りが4.9%台と2007年以来の水準へと高値を切り上げたことからユーロドルは1.0523レベルまで押し、若干戻して引けました。

10月19日(木)

ユーロドルは東京市場では動かず、欧州市場以降は買いが強まる流れでした。ユーロの材料よりも高値更新を続けるスイスフランに連れ高となった動きでした。またイスラエルの緊張はユーロにとっては悪材料ですが、リスクオフによって金価格が上昇していることから、相関が高いユーロ買いに動いていた動きもありました。

10月20日(金)

ユーロドルは東京市場ではじり安、欧州市場に入りドル円が下げた際に水準を上げ、その後は高値圏でのもみあいが続きました。しかし、値幅は39pipsに留まり静かな週末相場となりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

-

ユーロ(EUR)の記事

Edited by:編集人K

2023.10.20

ユーロドル1.05台後半、昨晩イベント後の乱高下をこなし無風状態 (10/20夕)

20日の東京市場でユーロドル1.0565-87の狭いレンジでの取引に終始。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。