�ĘA�M���J�s��ψ���iFOMC�j��������ɂ���

NY����7��26��14���i���j���j��FOMC���̋L�Ҕ��\�����������\����A���̌�p�E�G��FRB�c���̒��L�҉���\��i��14�����j����Ă��܂��B

����̎s��\�z�͈ȉ��̒ʂ�ɂȂ��Ă��܂��B

�i�P�j��������i7��26��7��30�����݂̗\�z�j

���݂�FF���[�g�u5.00�`5.25���v��0.25�����グ��5.25�`5.50����

�����W�͉���5.00�`5.25���o���5.25�`5.50���p�ŁA�����ꕔ�Ő����u���A�唼��0.25���̗��グ�\�z�B

�G�R�m�~�X�g�\�z�͒����l��0.25���̗��グ�ɂȂ�A�����W��0.00���`�{0.25���ł��B

�@ �s��͍����FOMC��0.25���̗��グ��D�荞��ł��܂��B�O��̃h�b�g�v���b�g�ŔN��2��̗��グ�����݂ł����̂ŁA���ڂ͔N���ɍŌ�̗��グ�������邩�ƂȂ�܂��B�����đO��̃h�b�g�v���b�g���������A�ꕔ�̈ψ��������đ唼�͂���ȍ~�̗��グ�̑ł��~�ߌ����݂ɂȂ�܂��B

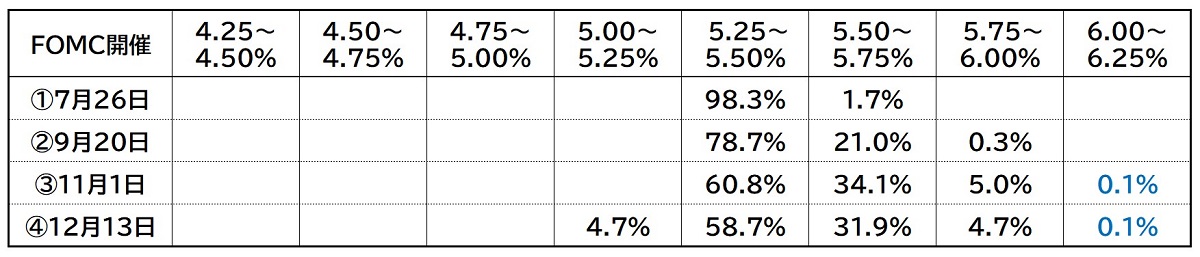

�A �i�R�j��CME�@Fedwatch������ƁA����͑O����傫�����e���ς���Ă��܂��B����̗��グ��͔N���̗������\�z���قƂ�ǂȂ��Ȃ�A�͂���12����5�`5.25���ւ̗������\�z�i4.7���̊����j�ɂȂ��Ă��܂��B�܂����グ����ƔN���͌���ێ��������h���߁A�c��1��̗��グ�i���ꂽ��Ԃ́j�\�z��9��21%�A11��34���A12��32%�ł��̂ŁA�N���Ō�ɗ��グ�����邩�̌����ƂȂ��Ă��܂��B

�B �]���܂��āA�O��̋L�Ҕ��\�v�|���ɂ������u�c�C���t���������Ԍo�߂�2���ɖ߂����߁A�K�ƂȂ�lj��I�Ȑ���������߂͈̔͂����肷��ۂɁA�ψ���͋��Z����̗ݐϓI�������߂�A���̋��Z���o�ϊ�����C���t���ɗ^����e���̃��O�i�x�����j�A���邢�͌o�ς���Z�̐i�W�x�������l������v�Ƃ̋L�q���A�����FOMC�łǂ̗l�ɕω����������œ_�ɂȂ肻���ł��B

�C ���̂��ߍ���12����CPI��13����PPI�ւ̕]�������ɂȂ�܂��B��s���̃C���t�����ʂ����O�҂̍��~�܂���w�E���邩�A�傫�������PPI��D�悵�����e�ɂȂ邩�ƂȂ�܂��B

�D �܂��i�S�j��FRB�ψ��̔������e�͂܂����グ�h�����|�I�ɑ����ł����A�ꕔ�ɐ����u���h���o�Ă��Ă��܂��B

�E �T�v���C�Y�Ƃ��Ă͍���������u���Ƃ��A�c�����e�Ɉ������ߕ������c�����Ƃł��傤���B

�ȏオ�\�z����鍀�ڂƎv���܂��B

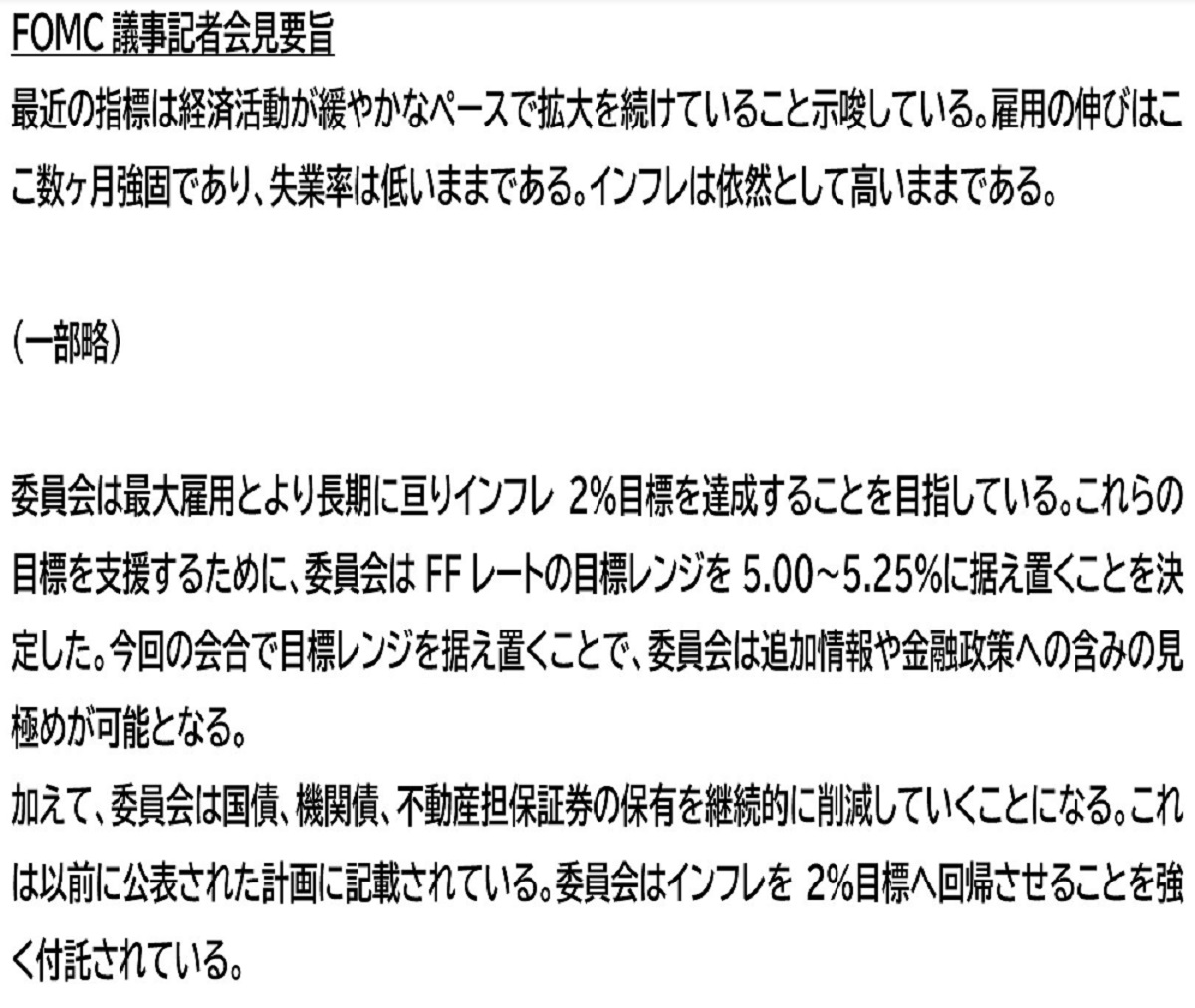

�i�Q�j6��14��FOMC���̋L�Ҕ��\�v�|

.

(��)�{���͂����܂ʼnp���̈ꕔ������̂ł��̂ŁA�a��͂����܂ŕX�I�Ȃ��̂Ƃ��Ă����p�����A�K�X�A�p��̌��������Q�Ƃ��Ē����܂��l���肢���܂��B

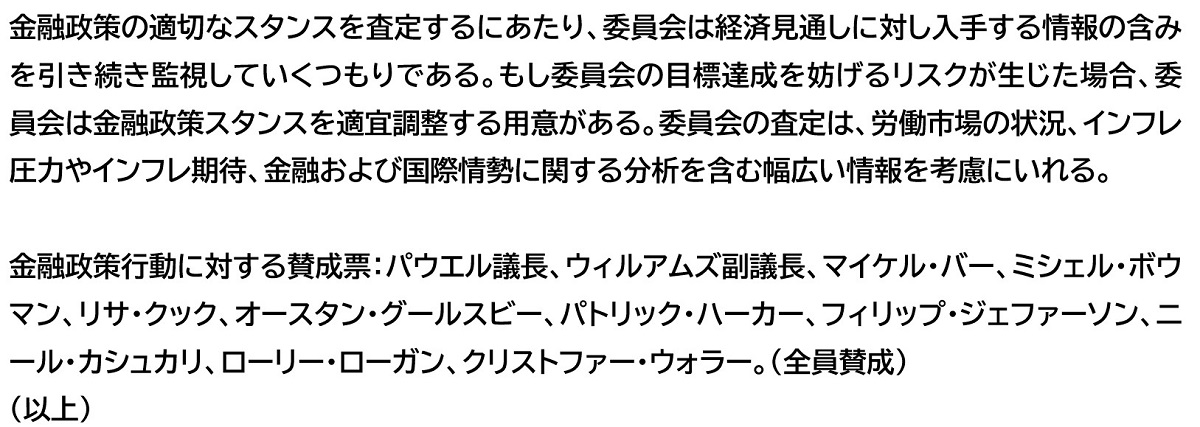

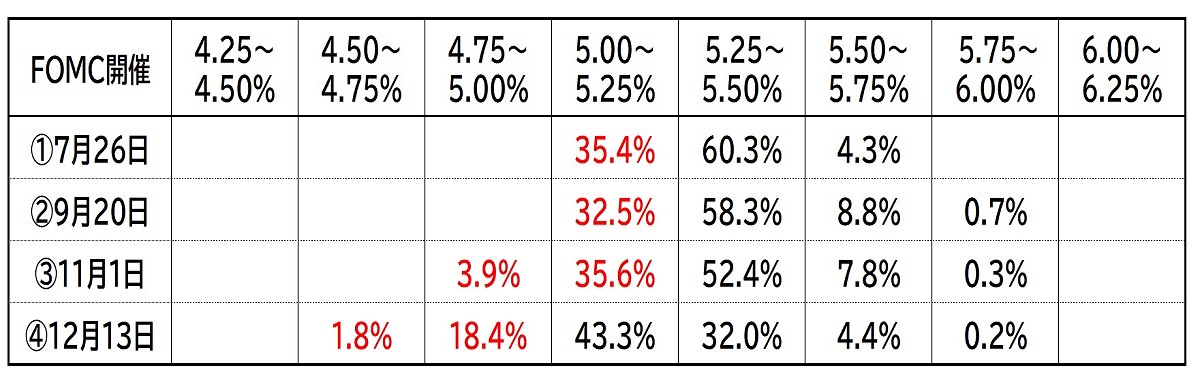

�i�R�jCME�@Fedwatch

CME�@Fedwatch�͍���̗��グ�\�z������ƁA�O��6�����ɔ�ׂċ��������u���T�����グ�̊����������Ă��܂��BFOMC���CME�@Fedwatch�̕ω������ڂ���܂��B

6��14�����_�F�O��

�Ԃ�7�����ɖ����Ȃ����\�z

7��25�����_�F����

6��FOMC�Ńh�b�g�v���b�g���N��2�グ���������Ă���1��������̓���

��6�����ɖ��������\�z

�i�S�j�ŋ߂�FRB�W�҂̎�Ȕ����i�ŋ�1�E2�T�ԕ����x�j

7��14��

�E�H���[FRB�����u���N��0.25���̗��グ������2��K�v�v�u7�����グ�Ɏ^���v

7��14��

�f�C���[�ESF�A��فu�����𐧌��̈�܂ň����グ��K�v������v

7��12��

�o�[�L���E���b�`�����h�A��فu��������̂����߂���A��ɍX�Ȃ�s�����K�v�ɂȂ邾�낤�v

7��11��

�{�X�e�B�b�N�E�A�g�����^�A��فu���݂̐���͖��炩�ɐ����I�̈�ɂ���v�u�ٗp�̐L�ѓ݉���C���t���ቺ�̒����Ƌ��Ɍo�ς͌������n�߂Ă���v

7��11��

���X�^�[�E�N���[�u�����h�A��فu�o�ς͗\�z�ȏ�ɍD���ł��邱�Ƃ������v�u�C���t����������������ɂ͒lj��̈������߂��K�v�v

7��10��

�o�[FRB���c���u�C���t���͍��߂���v

7��8��

�O�[���r�[�E�V�J�S�A��فu���N�͂���1�`2��̗��グ�̉\���v

7��7��

���[�K���E�_���X�A��� �u�C���t�����������Ɍ����A�D���Ȍo�ς�����������ɂ͈�i�̗��グ���K�v�v

7��6��

�E�B���A���YNY�A��فu�C���t�����ˑR�Ƃ��ĉߓx�ɍ������ł��邱�Ƃɕs���v

6��29��

FRB�c���u������̑唼���N���܂ł�2����ȏ�̗��グ���{��\�z�v

6��28��

FRB�c���u�A�����グ�̉\����I��������r�������v

6��21��

�N�b�NFRB�����u�C���t���̍��~�܂肪�Čo�ςւ̐[���ȋ��Ёv

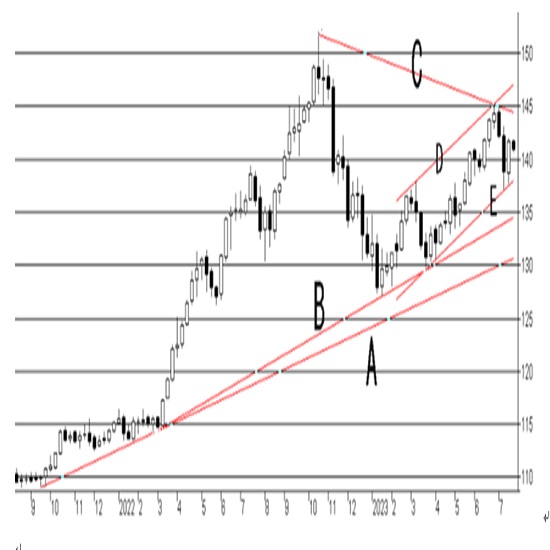

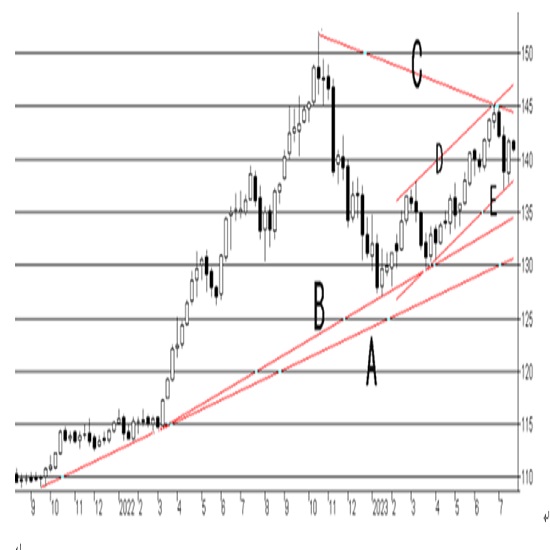

���}�̓h���~�̏T���`���[�g�ł��B

2021�N9��13���T��l����̃T�|�[�gA�i��131�~00�K�j��2022�N3��7���T��l����̃T�|�[�gB�i��134�~40�K�j�Ńh�����g�����h���x���Ă��܂��B

���݂͍�N10��17���T���l����̒�R��C�i��144�~60�K�j������AB��C��3�p�ۍ������`�����Ă��܂��B

���߂��݂�ƃh��������̒��������ɔ����̌`�ƂȂ��Ă��܂����A��T�܂ł̒�l���ǂ̂悤�ɋK�肳�ꂽ�̂���T��ƁA3��6���T���l��6��26���T���l������R��D�i��147�~20�K�j���畽�s�ɉ�����E�i��138�~30�K�j�ƂŃh�����g�����h�̉����ɂ��������Ƃ�����܂��B�]���܂��āA3�p�ۍ������X�ɋ��߂��E��C�ɂȂ�܂��B

��������n�܂�FOMC��ECB�A���邢�͕č��̑�2�l����GDP����l�ȂǂŁA8���̑���W�J���������Ǝv���܂��B���T�̏d�v�C�x���g���I����8���͏����������Ȃ邱�Ƃ��\�z����܂��̂ŁA���̂܂�3�p�ۍ����̎��ʂ��p������̂��A�ǂ��炩�ɔ����邩��T�邱�ƂɂȂ�܂��B����C���㔲����D�����AE����������B��A�̏��ԂɂȂ�܂��B�A���AE�̉�������D�EE�̃h�����t�H�[���[�V��������ɂȂ�̂ŁA���l���X�N�����܂��Ă��܂��B

2023�N7��26��9�F00�A1�h����140�~93�K

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.22

�h���~154�~��O���A�{�MCPI���~�܂蓙�ňꎞ154�~���� (11/22�ߑO)

22���ߑO�̓����s��Ńh���~�́u�����ė����v�B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2023.07.26

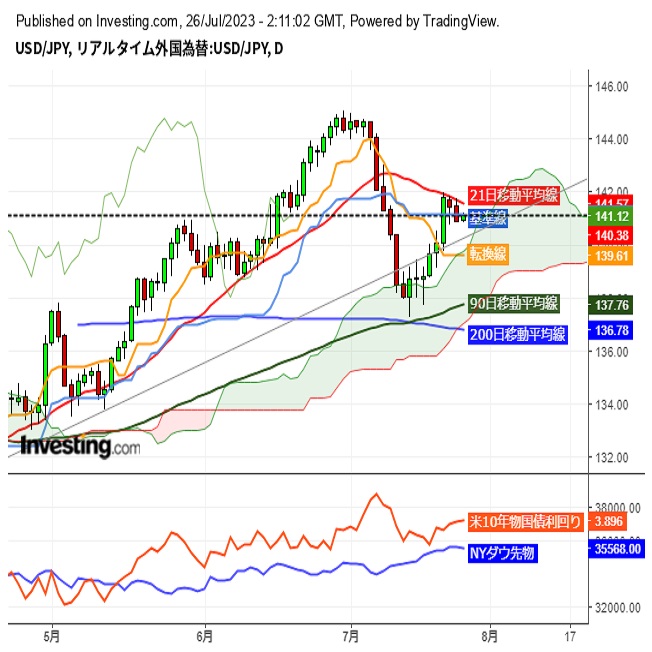

�h���~141�~���݁AFOMC�T���������Ɍ����铮���@(7/26�ߑO)

26���ߑO�̓����s��Ńh���~��141�~�ߕӂŕ������Ɍ����铮���B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2023.07.26

�h���~���ʂ��@7��21���̋}�L�ꏄ�Œ������A�e�n�l�b�҂��ցi23/7/26�j

�h���~�́A25�����141.71�~�܂Ŗ߂��Ă������̂̐����Ɍ�����26�������ɂ�140.80�~��։�����24������l����֗]�T���R�����Ȃ��Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B