ドル円見通し 米FRBの追加利上げ姿勢強まり143円台後半、高値追及の流れ続く

○先週のドル円、24日未明に143.87円に上昇、1/16安値127.22円以降の高値更新

○米FRB議長の年内利下げ否定やノルウェー・英国の利上げがFRB利上げ継続後押しとの認識で上値拡大

○日銀は6/23金融政策決定会合で大規模金融緩和策継続を決定、日米政策差意識されドル買い円売り進む

○ドル円、昨年10月天井からの下げ幅の3分の2戻しを超え10/21高値151.94円試しの思惑も出始める状況

○米FRB、あと2回の追加利上げ予想と利上げ期間の継続姿勢を示し、FOMCメンバーの意向も固い印象

○先週の米10年債利回り、要人発言等を受け日替わりで騰落を繰り返し持ち合い継続

○6/23の米国株式市場は下落、あと2回の利上げが念押しされ失速気味

○ドル円、144円超えからは144.50円から145円前後にかけての水準を試す上昇を想定

○142.65円割れからは142円前後への下落を想定、142〜141.70円台は押し目買いされやすいとみる

【概況】

ドル円は6月24日未明高値で143.87円へ上昇して1月16日安値127.22円以降の高値を更新した。6月21日と22日に、パウエル米FRB議長が半期に一度の議会証言において年内あと2回の利上げが適切として年内の利下げを否定したことに加え、6月22日にノルウェー中銀と英中銀が予想を上回る0.50%利上げを決定したことでFRBも利上げを継続しやすい状況になったとの認識で上値を拡大した。また、日銀は6月23日の金融政策決定会合において黒田総裁時代からの大規模金融緩和政策の継続を決定したことによる円安の流れを継続したため、米国の追加利上げ予想と日銀のマイナス金利継続による政策差が意識されてドル買い円売りが進んだ。

【昨年10月天井からの下げ幅に対する3分の2戻しを超えてさらに揺れ返しの上昇を継続】

ドル円は昨年10月21日高値で151.94円を付けた後、日銀による単独の大規模市場介入や米CPIが予想外に鈍化し始めたことによるCPIショック、黒田総裁退任へ向けた長短金利操作における変動許容上限の0.50%への引き上げ(事実上の利上げ)等を背景に今年1月16日安値127.22円まで24.73円の下落となった。

2021年1月6日安値102.56円から2022年10月21日高値151.94円までの49.38円の上昇幅の凡そ半値を削ったのだが、その後の上昇で5月25日の上昇時に半値戻しとなる139.58円を超え、5月30日高値140.92円の後を小規模な調整的持ち合いとしていたが、米FOMC(6/13・14開催、6/15未明に結果発表)を通過して5月30日高値を超えて一段高に入り、6月23日夜の上昇で3分の2戻しとなる143.71円をクリアした。

昨年の8月2日安値から10月21日高値へ歴史的な大上昇となったところと比較すれば上昇角度はやや鈍いものの、昨年5月後半からの上昇角度と今年3月24日安値からの上昇角度はほぼ同レベルであり、すでに3分の2戻しを超えたことにより4分の3戻しとなる145.77円や昨年10月21日高値151.94円への「往って来い」を試すのではないかとの思惑も出始める状況となっている。

【日米の金融政策差による円安】

ポスト黒田総裁人事を巡って異次元金融緩和からの大胆な軌道修正が警戒されていたものの、植田新総裁が黒田路線を継承し、就任後初となる4月会合では金融緩和政策に対する検証を1年から1年半かけて行うとしたことにより、当面は小規模のYCCに対する修正があったとしても基本的な金融緩和継続姿勢は変わらないとの見方が強まり、年明けへの下落背景が大きく後退したために揺れ返しの上昇に入ったといえる。

また米FRBも、昨年3月から9月にかけてのハイペース利上げが一巡して利上げサイクルの終了プロセスに入ったとの見方が年明けにかけてのドル円の下落にも影響したが、インフレは期待ほどには低下していないため、今回のFOMCでは米銀破綻による信用不安問題を意識して利上げを見送ったものの、あと2回の追加利上げ予想と利上げ期間の継続姿勢を示している。米国の利上げサイクルが終了プロセスに入っていることには違いないとしても、まだ先行きが読み切れず織り込み切れていないとして、昨年10月からの下落時のドル安感を解消して1月16日以降のドル高円安を助長している。

パウエル議長の議会証言のほか、先週はFRBのボウマン理事が22日の講演で「インフレ率を目標の2%へ押し下げるには追加利上げが必要」とし、「インフレはピークを越えたものの引き続き受け入れがたい高さにある」、「もっとやるべきことがある」と追加利上げを支持し、サンフランシスコ連銀のデイリー総裁も23日に「今年はあと2回の利上げが非常に妥当な予想」と述べており、FOMCメンバーの意向はあと2回の利上げで固まっている印象だ。

【米長期債利回りは日替わりの騰落で持ち合い、NYダウは続落】

6月23日の米10年債利回りは前日比0.06%低下の3.74%、30年債利回りは0.05%低下の3.82%、2年債利回りは0.04%低下の4.75%となった。10年債利回りは5月26日の3.86%から6月1日の3.57%へ低下したが、その後は追加利上げの見通しを背景に上昇に転じたが、6月15日に3.85%へ戻したものの5月26日高値に届かず、その後は3.70%を割り込むところからは繰り返し戻して持ち合いの様相で推移しており、先週は日替わりのように米経済指標や主要国利上げおよび要人発言等を見て騰落を繰り返したが持ち合いから抜け出せていない。一方で2年債利回りは6月23日に高値で4.81%を付けてから低下したが、3月24日の3.56%以降の高値を更新しており3月8日に付けた5.08%へ徐々に迫ってきている印象だ。

昨年9月にかけてのようなどこまで利上げのピークが切り上がるのかという先の見えない状況ではないものの、年内はせいぜいあと1回程度とみている市場にとっては、2回あるいはさらに増える可能性も消せないために利回り低下基調へと進めずにいる印象だ。今のところ、FOMCの見通しでは2024年が利下げ期と想定されているが、年明け早々に早まる可能性よりも遅くなる可能性がやや優勢な印象もある。

ドル円にとっては米長期債利回りが大きく崩れない限りは上昇基調を維持しやすい環境と思われる。

6月23日の米国株式市場は下落、NYダウは前日比219.28ドル安となり6月16日からは5営業日続落となった。ナスダック総合指数は6月19日から21日まで3営業日続落し、22日に128.41ポイントと反発したものの23日は138.09ポイント安と反落しており、週間では2019年3月以来で最長となる8週連続上昇が途切れた。株式市場は年内あと1回の利上げがせいぜいだろうとの楽観が優勢で推移してきたが、あと2回の利上げをする姿勢で念を押されたことで失速し始めているようだ。

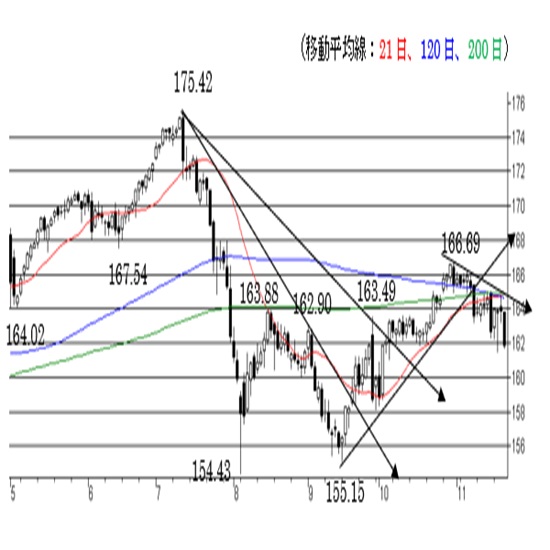

【日足一目均衡表・サイクル分析による中勢観】

ドル円は1月16日安値を起点として3月8日高値までを第一波の上昇期とし、3月24日安値を起点として第二波の上昇期に入っているが、5月30日高値からの小持ち合いから上放れに入っており、現状は第二波の上昇期の継続中と思われる。

日足における底打ち周期は3か月平均で2か月強から4か月前後までの範囲で推移しており、3月24日安値を起点とした上昇期の高値形成期は6月中から7月序盤にかけての間と想定される。まだ上昇余地のあるところだが145円を超える場合はいったん売られやすいと注意する。また下落に転じる場合は直前高値から3円ないし6円規模の下落となる可能性があるという点にも留意しておきたい。

日足の一目均衡表では4月後半から遅行スパンが好転し、先行スパンを上抜いた状況も維持されている。26日基準線が下値支持線として機能しているため同線にかけて反落する場面は押し目買い有利とし、同線割れから続落に入る場合は弱気転換注意とし、同線自身が低下し始める場合は下落期入りにより暫く安値試しを続けやすくなると注意する。

日足の相対力指数は6月23日への上昇で70ポイントを超えてきたが、5月30日への上昇時を若干超えてきているのでまだ弱気逆行とはならずに売られ過ぎ警戒感も浅い印象だ。当面は80ポイントを目指す上昇余地ありとし、60ポイント台への低下ならまだ押し目買い有利の範囲と考える。

以上を踏まえて当面のポイントを示す。

(1)当初、6月23日夜安値142.65円を下値支持線、144.00円を上値抵抗線とする。

(2)142.65円を割り込まないうちは上昇余地ありとし、144円超えからは144.50円から145円前後にかけての水準を試す上昇を想定する。145円手前では高値警戒感からの売りも出やすいとみるが、143.50円以上を維持するか直前高値から1円を超える反落が発生しないうちは高値試しへ向かいやすいとみる。

(3)142.65円割れからは142円前後への下落を想定する。142.50円以下での推移が続く場合は徐々に安値を切り下げてゆく可能性があると注意するが、142円から141.70円台にかけての水準は押し目買いされやすいところとみて、直前高値からの下げ幅の半値以上を解消するところから上昇再開へ進み、年初来高値更新へ向かうとみる。

【当面の主な予定】

6/26(月)

ECBフォーラム(6/28まで)

08:50 (日) 日銀金融政策決定会合(6/15-16開催分)「主な意見」

08:50 (日) 5月 企業向けサービス価格指数 前年同月比 (4月 1.6%、予想 1.8%)

17:00 (独) 6月 IFO企業景況感指数 (5月 91.7、予想 90.6)

26:00 (米) 財務省2年債入札

6/27(火)

ダボス会議)6/29まで、中国・天津)

14:00 (日) 4月 景気先行指数CI・改定値 (速報 97.6)

14:00 (日) 4月 景気一致指数CI・改定値 (速報 99.4)

17:00 (欧) ラガルド欧州中銀(ECB)総裁、ECBフォーラム講演

21:30 (米) 5月 耐久財受注 前月比 (4月 1.1%、予想 -0.9%)

21:30 (米) 5月 耐久財受注・輸送用機器除く 前月比 (4月 -0.2%、予想 -0.1%)

22:00 (米) 4月 連邦住宅金融局住宅価格指数 前月比 (3月 0.6%、予想 0.5%)

22:00 (米) 4月 ケース・シラー米住宅価格指数 前年同月比 (3月 -1.2%、予想 -2.3%)

23:00 (米) 5月 新築住宅販売件数・年率換算 (4月 68.3万件、予想 67.5万件)

23:00 (米) 5月 新築住宅販売件数 前月比 (4月 4.1%、予想 -1.2%)

23:00 (米) 6月 コンファレンスボード消費者信頼感指数 (5月 102.3、予想 104.0)

23:00 (米) 6月 リッチモンド連銀製造業指数 (5月 -15、予想 -11)

26:00 (米) 財務省5年債入札

6/28(水)

休場 トルコ、フィリピン、インド

10:30 (豪) 5月 CPI(消費者物価指数) 前年同月比 (4月 6.8%、予想 6.1%)

15:00 (独) 7月 GFK消費者信頼感 (6月 -24.2、予想 -23.0)

21:30 (米) 5月 卸売在庫 前月比 (4月 -0.2%、予想 -0.1%)

22:30 (米) パウエルFRB議長、ECBフォーラム講演

22:30 (欧) ラガルドECB総裁、植田日銀総裁、ベイリー英中銀総裁、ECBフォーラム講演

23:30 (米) EIA週間石油在庫統計

26:00 (米) 財務省7年債、2年物変動利付債入札

6/29(木)

休場 トルコ、シンガポール、マレーシア、インドネシア

EU首脳会議(ブリュッセル 6/30まで)

08:50 (日) 5月 小売業販売額 前年同月比 (4月 5.0%、予想 5.2%)

10:00 (NZ) 6月 ANZ企業信頼感 (5月 -31.1)

10:30 (豪) 5月 小売売上高 前月比 (4月 0.0%、予想 0.1%)

14:00 (日) 6月 消費者態度指数・一般世帯 (5月 36.0、予想 36.1)

15:30 (米) パウエルFRB議長、金融安定性関連会議参加

18:00 (欧) 6月 消費者信頼感・確定値 (速報 -16.1)

18:00 (欧) 6月 経済信頼感 (5月 96.5)

21:00 (独) 6月 CPI(消費者物価指数)・速報値 前月比 (5月 -0.1%、予想 0.2%)

21:00 (独) 6月 CPI(消費者物価指数)・速報値 前年同月比 (5月 6.1%、予想 6.3%)

21:30 (米) 新規失業保険申請件数 (前週 26.4万件、予想 26.5万件)

21:30 (米) 失業保険継続受給者数 (前週 175.9万人)

21:30 (米) 1-3月期 GDP・確定値 前期比年率 (改定値 1.3%、予想 1.4%)

21:30 (米) 1-3月期 GDP個人消費・確定値 前期比年率 (改定値 3.8%)

21:30 (米) 1-3月期 コアPCE・確定値 前期比年率 (改定値 5.0%)

23:00 (米) 5月 住宅販売保留指数 前月比 (4月 0.0%、予想 -0.5%)

23:00 (米) 5月 住宅販売保留指数 前年同月比 (4月 -22.6%)

25:30 (英) テンレイロ英中銀委員、講演

28:00 (米) ボスティック・アトランタ連銀総裁、講演

6/30(金)

休場 トルコ

08:30 (日) 5月 失業率 (4月 2.6%、予想 2.6%)

08:30 (日) 5月 有効求人倍率 (4月 1.32、予想 1.32)

08:30 (日) 6月 東京区部CPI(消費者物価指数)・生鮮食品除く 前年同月比 (5月 3.2%、予想 3.4%)

08:50 (日) 5月 鉱工業生産・速報値 前月比 (4月 0.7%、予想 -1.0%)

08:50 (日) 5月 鉱工業生産・速報値 前年同月比 (4月 -0.7%、予想 4.4%)

10:30 (中) 6月 国家統計局製造業PMI (5月 48.8、予想 49.0)

14:00 (日) 5月 新設住宅着工戸数 前年同月比 (4月 -11.9%、予想 -2.4%)

15:00 (英) 1-3月期 GDP・改定値 前期比 (速報 0.1%、予想 0.1%)

15:00 (英) 1-3月期 GDP・改定値 前年同期比 (速報 0.2%、予想 0.2%)

15:00 (英) 1-3月期 経常収支 (10-12月 -25億ポンド、予想 -93億ポンド)

16:55 (独) 6月 失業者数 前月比 (5月 0.90万人、予想 1.50万人)

16:55 (独) 6月 失業率 (5月 5.6%、予想 5.6%)

18:00 (欧) 5月 失業率 (5月 6.5%、予想 6.5%)

18:00 (欧) 6月 HICP(消費者物価指数)・速報値 前年同月比 (5月 6.1%、予想 5.6%)

18:00 (欧) 6月 HICPコア指数・速報値 前年同月比 (5月 5.3%、予想 5.5%)

21:30 (米) 5月 個人所得 前月比 (4月 0.4%、予想 0.4%)

21:30 (米) 5月 PCE(個人消費支出) 前月比 (4月 0.8%、予想 0.2%)

21:30 (米) 5月 PCEデフレーター 前年同月比 (4月 4.4%、予想 3.8%)

21:30 (米) 5月 PCEコア・デフレーター 前月比 (4月 0.4%、予想 0.4%)

21:30 (米) 5月 PCEコア・デフレーター 前年同月比 (4月 4.7%、予想 4.7%)

22:45 (米) 6月 シカゴ購買部協会景況指数 (5月 40.4、予想 44.0)

23:00 (米) 6月 ミシガン大学消費者信頼感指数・確報値 (速報 63.9、予想 63.9)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

オーストラリアドル(AUD)の記事

Edited by:田代 昌之

2024.11.22

豪ドルWeekly 100円を挟んだもみ合い、CPIで早期の利下げ観測が強まる可能性も(24/11/22)

今週の豪ドルは、豪準備銀行(RBA)が公表した理事会要旨でタカ派姿勢が確認されたものの、買いは続かず、100円水準を挟んだ小動きの相場展開が続いた。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.11.22

ユーロ円 下値リスクが点灯中。162円台を回復出来ずに越週した場合は一段の下落へ(24/11/22)

ユーロ/円は163円台前半から161円台後半まで断続的に売られ、結局安値圏で引けています。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.06.26

円安基調は継続、どこまで上値を伸ばせるか (週報6月第4週)

先週のドル/円相場はドルが大幅続伸。日足ベースでは連日の高値更新で、週末には一時144円に迫る展開も観測されていた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.06.24

来週の為替相場見通し:『円キャリートレード再開でドル円は約7カ月半ぶり高値圏へと急上昇』(6/24朝)

ドル円は3/24に記録した安値129.65をボトムに反発に転じると、今週末にかけて、約7カ月半ぶり高値となる143.88まで急伸しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。