米長期債利回り上昇、3月24日以降の高値更新で135円台到達

〇ドル円、19日19時台終盤に135.11をつけて3/24以降の高値を更新

〇135円台後半へ進むようなら3/8高値を再び試す可能性も浮上

〇本日は植田新総裁体制となってから初めての日銀支店長会議

〇英3月CPIは10.1%上昇、英ポンドは急伸してからいったん反落後一段高へ上昇

〇20日未明にFRB公表のベージュブック、景況判断を引き下げ

〇19日夜高値135.11超えからは135円台中盤(135.30から135.70)への上昇を想定

〇133.82割れからは133円台前半(133.50から133.00)への下落を想定

【概況】

ドル円は4月18日に134.70円へ上昇して3月24日安値129.63円以降の高値を更新したところで上昇一服となり、18日夜に133.82円まで下げた後は134円を挟んだ揉み合いとなっていた。しかし19日15時発表の英3月消費者物価指数の上昇率が市場予想を上回って二桁台に留まったことをきっかけに英中銀や欧米の利上げ継続感が強まり英欧米の長期債利回りが揃って上昇したため、ドル円は米長期債利回り上昇によるドル高円安反応で押し上げられて19時台終盤に135.11円を付けて3月24日以降の高値を更新した。135円到達後の戻り売りでいったん134.26円まで下げたものの再び買われ、20日午前序盤にかけては134円台後半で推移している。3月24日以降は戻り高値を切り上げてその後の下落でも底上げをしてジグザグ型の上昇基調で推移している。3月8日高値137.91円から3月24日安値129.63円までの下げ幅8.28円に対する3分の2戻しとなる135.15円に迫っており、135円台後半へ進むようなら3月8日高値を再び試す可能性も浮上してくるのではないかと思われる。

本日は植田新総裁体制となってから初めての日銀支店長会議があり、午後には景気動向を分析した「地域経済報告(さくらリポート)」を公表する。

【英3月CPIは10.1%上昇】

英国の3月消費者物価指数(CPI)上昇率は全体の前月比が0.8%で2月の1.1%から鈍化したものの市場予想の0.5%を大幅に上回り、前年同月比は10.1%で2月の10.4%から鈍化したものの市場予想の9.8%を上回り二桁にとどまった。コア指数の前年同月比は6.2%で2月と同じだったが市場予想の6.0%を上回る高止まりとなった。また小売物価指数(RPI)の前年同月比は13.5%で2月の13.8%からやや鈍化したものの市場予想の13.3%を上回った。

英インフレ率の高止まりをきっかけに英中銀による次回金融政策決定会合での追加利上げ、ECBによる追加利上げ、FRBも次回FOMCで0.25%利上げをした上で6月のFOMCでも追加利上げの可能性が拭えないとの印象を強めた。発表後に英独米の長期債利回りが上昇、英ポンドは急伸してからいったん反落したものの一段高へ上昇、ユーロドルはドル高優勢となって下落、ドル円が135円到達へ上昇となった。

【ベージュブックは景気判断引き下げ】

4月20日未明にFRBが公表した全米12地区連銀景況報告(ベージュブック)では、米国の経済活動はここ数週間で「ほぼ変わらなかった」とし、3月時点の景気は「若干拡大した」との表現から景況判断を引き下げた。またシリコンバレー銀の破綻等による信用不安に関しては「一部地区で銀行が融資基準を厳格化した」とし、「貸出量と融資需要は消費者と企業向けで全般的に減少した」と指摘した。調査対象企業の将来的な成長見通しについては「概ね変わらなかった」とし 雇用については「いくらか減速した」とした。

FRBとしては信用不安による銀行融資基準の厳格化が金融引き締め効果を示すものとして景気への影響を懸念している印象だが、最近のFRB高官や地区連銀総裁らの発言では2008年のような金融危機には陥らないとしてインフレ抑制を優先して利上げを継続する姿勢が示されている印象だ。

20日早朝のウィリアムズNY連銀総裁の講演でも、「銀行セクターは健全で回復力がある」として信用不安の鎮静化を促し、「インフレの鈍化傾向はあるものの目標を大きく上回りあまりにも高すぎる」とし「2%目標達成まで充分に引き締め的なスタンスを維持する」として追加利上げ支持姿勢を示している。

【米長期債利回りは上昇】

4月19日の米長期債利回りは総じて上昇した。長期金利指標の10年債利回りは前日比0.01%上昇の3.59%で終了したが、当初に3.51%まで低下していたところから英CPI発表をきっかけに上昇に転じて一時は3.64%を付けて3月22日以来の高水準となった。

30年債利回りは前日と変わらずの3.79%で終了したが一時は3.82%まで上昇した。利上げに敏感な2年債利回りは前日比0.04%上昇の4.25%となったが、一時は4.28%を付けて3月15日以来の高値水準となった。4月に入ってからはいずれも上昇基調を継続しており、3月までの早期利上げ終了と年後半の利下げ議論開始との楽観に対する修正が続いている印象だ。

一方でNYダウは前日比79.62ドル安と下落、ナスダック総合指数は3.82ポイント高と小幅上昇した。まちまちの展開だが、モルガンスタンレーや米銀破綻の連鎖で株価が一時暴落していたファースト・リパブリック銀等の地銀が買われたようだ。ダウは34000ドルを挟んだ揉み合いで上昇一服、ナスダックもジリ高推移ながら12000ポイント台序盤でやや慎重な動きを続けている。

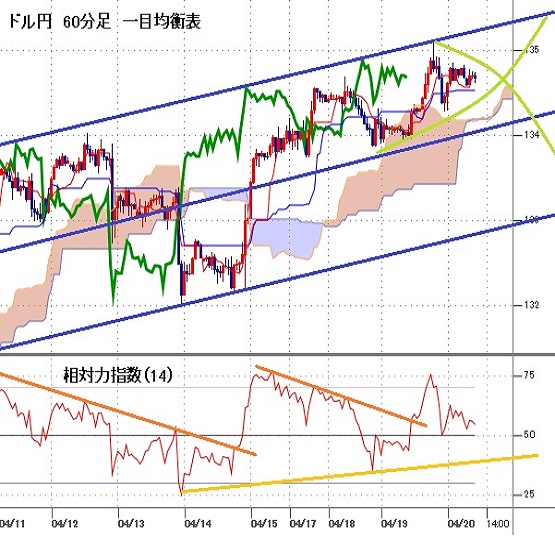

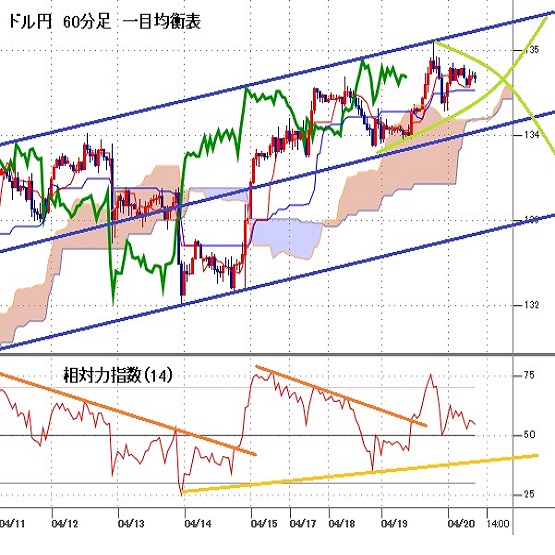

【60分足一目均衡表・サイクル分析】

ドル円は4月18日夜に134円を割り込んでから4月19日夜への上昇で4月18日午前高値を超えて3月24日以降の高値を更新しており、4月13日夜安値から3営業日目となる4月18日夜安値を起点として新たな上昇期に入った印象だ。高値形成期は25日午前にかけてと想定し、4月18日夜安値を割り込まないうちは135円台中盤への上昇余地ありとみるが、18日夜安値133.82円を割り込む場合は下落期入りとして25日夜にかけての下落を想定する。

60分足の一目均衡表では4月19日夜への上昇で遅行スパンが後半、先行スパンを上抜いた。その後の反落も両スパンそろっての好転を維持しているが、高値更新が続かないと遅行スパンは悪化しやすくなる。先行スパンからの転落を回避するうちは遅行スパンが一時的に悪化してもその後に好転するところから上昇再開とするが、先行スパンから転落する場合は下落期入りを警戒して遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は4月19日夜の上昇で70ポイントを超え、その後の反落で50ポイントを試したあとは50ポイント台での揉み合いとなっている。60ポイント超えからは上昇継続とするが、50ポイント以下での推移が続く場合は下向きとし、45ポイント割れからは下落期に入るとみて30ポイント台前半への低下を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、4月18日夜安値133.82円を下値支持線、19日夜高値135.11円を上値抵抗線とする。

(2)134円台序盤を維持するうちは一段高余地ありとし、19日夜高値超えからは135円台中盤(135.30円から135.70円)への上昇を想定する。135.50円以上は反落注意とするが、134.50円以上での推移なら21日も高値試しへ向かいやすいとみる。

(3)133.82円割れからは133円台前半(133.50円から133.00円)への下落を想定する。133.25円以下は反騰注意とするが、133.82円を割り込んだ後も134円以下での推移なら21日も安値試しへ向かいやすいとみる。

【当面の主な予定】

4/20(木)

未 定 (日) 日銀支店長会議、4月地域経済報告(さくらリポート)(日銀)

13:30 (日) 2月 第三次産業活動指数 前月比 (1月 0.9%、予想 0.4%)

15:00 (独) 3月 生産者物価指数(PPI) 前月比 (2月 -0.3%、予想 -0.6%)

20:30 (欧) 欧州中銀(ECB)理事会議事要旨

21:30 (米) 新規失業保険申請件数 (前週 23.9万件、予想 24.0万件)

21:30 (米) 失業保険継続受給者数 (前週 181.0万人、予想 182.7万人)

21:30 (米) 4月 フィラデルフィア連銀製造業景況指数 (3月 -23.2、予想 -19.2)

23:00 (米) 3月 中古住宅販売件数・年率換算 (2月 458万件、予想 450万件)

23:00 (米) 3月 中古住宅販売件数 前月比 (2月 14.5%、予想 -1.8%)

23:00 (米) 3月 コンファレンスボード景気先行指数 前月比 (2月 -0.3%、予想 -0.6%)

23:00 (欧) 4月 消費者信頼感・速報値 (3月 -19.2、予想 -18.5)

25:00 (米) ウォラーFRB理事、講演

25:20 (米) メスター・クリーブランド連銀総裁、講演

28:00 (米) ボウマンFRB理事、イベント参加

4/21(金)

休場 トルコ インドネシア、トブラジル

06:00 (米) ボスティック・アトランタ連銀総裁、講演

08:01 (英) 4月 GFK消費者信頼感 (3月 -36、予想 -35)

08:30 (日) 3月 全国消費者物価指数(CPI) 前年同月比 (2月 3.3%、予想 3.2%)

08:30 (日) 3月 CPI・生鮮食料品除く 前年同月比 (2月 3.1%、予想 3.1%)

08:30 (日) 3月 CPI・生鮮食料品・エネルギー除く 前年同月比 (2月 3.5%、予想 3.6%)

08:45 (米) ハーカー・フィラデルフィア連銀総裁、講演

15:00 (英) 3月 小売売上高 前月比 (2月 1.2%、予想 -0.5%)

15:00 (英) 3月 小売売上高 前年同月比 (2月 -3.5%、予想 -3.0%)

15:00 (英) 3月 小売売上高・除自動車 前月比 (2月 1.5%、予想 -0.5%)

15:00 (英) 3月 小売売上高・除自動車 前年同月比 (2月 -3.3%、予想 -3.1%)

16:30 (独) 4月 製造業PMI・速報値) (3月 44.7、予想 45.6)

16:30 (独) 4月 サービス業PMI・速報値 (3月 53.7、予想 53.2)

17:00 (欧) 4月 製造業PMI・速報値 (3月 47.3、予想 48.0)

17:00 (欧) 4月 サービス業PMI・速報値 (3月 55.0、予想 54.5)

17:30 (英) 4月 製造業PMI・速報値 (3月 47.9、予想 48.5)

17:30 (英) 4月 サービス業PMI・速報値 (3月 52.9、予想 53.0)

22:45 (米) 4月 製造業PMI・速報値 (3月 49.2、予想 49.0)

22:45 (米) 4月 サービス業PMI・速報値 (3月 52.6、予想 51.5)

29:35 (米) クックFRB理事、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:編集人K

2023.04.20

ドル円134円台後半、高値圏でもみ合うも午前は135円に届かず (4/20午前)

20日午前の東京市場でドル円は134円台後半でのもみ合い。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.04.20

ドル円、心理的節目135.00をついに突破し、約1カ月ぶり高値圏へ上昇(4/20朝)

19日(水)のドル円相場は堅調な値動き。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。