2023�N�̍��h���Εăh���̌��ʂ�

2022�N�͔N���܂ł̐��E�I�ȍ����g��A�[����������A����ɂ�鍑�w���g���ɂ��A�C���t�������i���A��i���͗��グ�����̗l���ł����B���̊ԃT�v���C�`�F�[���̍����𒆐S�ɐ����Ƃ͓݉��X���������A�e�������GDP�\�z��2021�N���_�Ɣ�ׂāA2022�N�����_�̗\�z�ł͑傫�����������Ă��܂��B

�i�P�j �t�@���_�����^���Y����

�@ �āE�������GDP�\�z

.

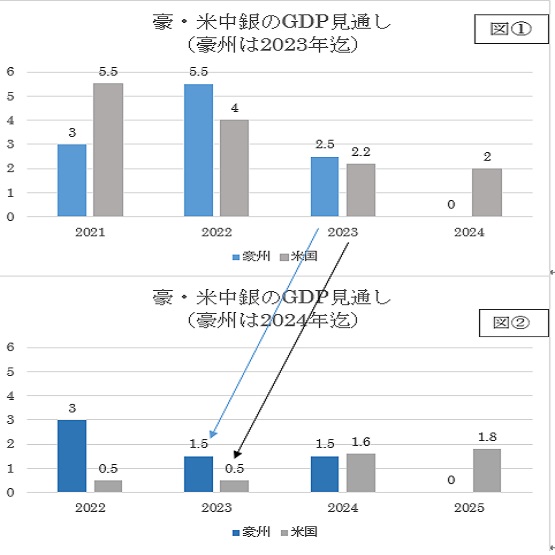

��}�@�͍��B����̗\�z�i2021�N11�����j��FRB�̗\�z�i2021�N12�����j�A�A��1�N��̓������_�ŁA2023�N�ȍ~�̗\�z�����������̂ł��B

2021�N���\�z�ł́A2022�N�̍��E��GDP�L�ї������ꂼ��5.5���E4���ł������A2022�N�̎b��l�ł͂��ꂼ��3.0���E0.5���Ƒ傫���������Ă��܂��B������2023�N�\�z��2021�N�ɂ́A���ꂼ��2.5���E2.2���̐������ł������A2022�N�����ɂ�1.5���E0.5���ƂȂ艺���C�����Ă��܂��B���������ƁA2023�N�O���͐��������C���t�������ɏd����u�������p������Ƃ̎s��ϑ��ɂȂ��Ă��܂��B��������3�������ɗ\�z���C�����Ă��܂����A2023�N�̔N���ӂ�̏C���l���ǂ̗l�ɂȂ邩���ڂ���܂��B����ł͌o�ϋK�͂����A�P���ɐ��������������ł�2023�N��GDP�͍��B���č��ɂȂ��Ă��܂��B

�A �āE��CPI

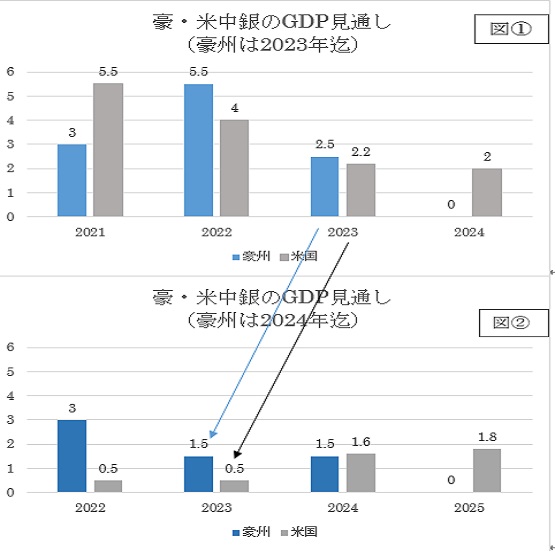

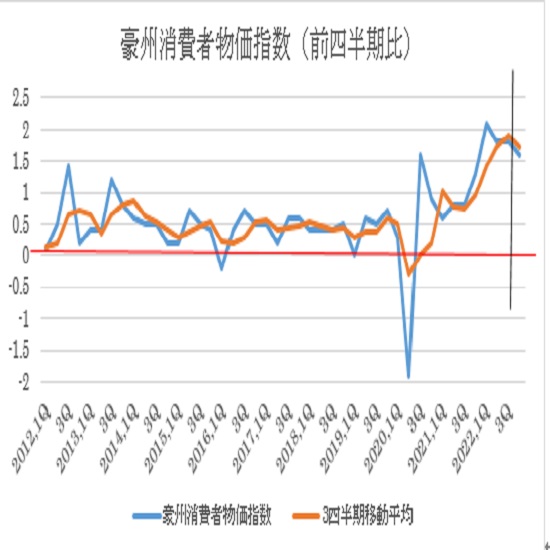

���ɍ��B�ƕč��̊e�����CPI���ʂ�������ƁA���}�B�i2021�N���_�j�ƇC�i2022�N���_�j�ɂȂ�܂��B5���ɐԂ̉����������Ă��܂��B

��}������ƁA2022�N�̃C���t�����啝�ɍ��܂�A�e�F�ł��Ȃ������i���Ă������Ƃ�����܂��B2023�N�ɂ̓C���t�������É����錩�ʂ��ɂȂ��Ă��܂����A����̃C���t���ڕW�l�͍��B��2�`3���A�č���2���ł��̂ŁA���Ȃ��Ƃ�2023�N�O���͂܂����グ�D��̐���s����Ǝv���܂��B���ɍ��B�͈������߂��p��������Ȃ��ɂȂ��Ă���Ǝv���܂��B���E�Ăǂ��炪���2023�N���̗��グ���I��������̂������ʂ̃|�C���g�ł��B

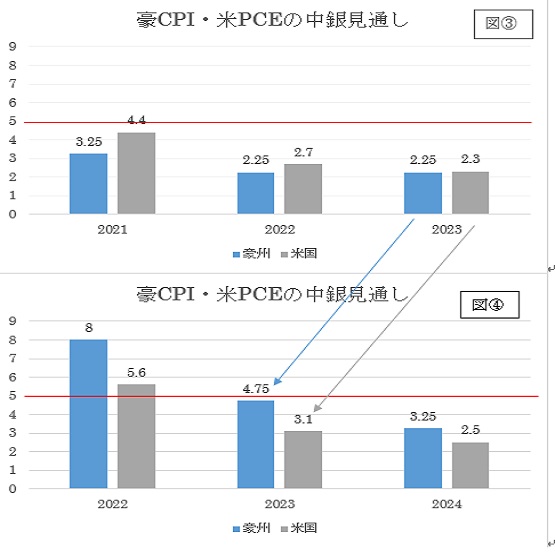

2023�N1�����{���݁A���B��OCR��3.1���A�č���FF���[�g��4.25�`4.5���ɂȂ��Ă��܂��B�s��̐�s���\�z�͍�N�����_�ŁA���B���G�R�m�~�X�g�\�z�ł͍��N�̔N���ɒ����l3.55���i�����W2.50�`4.10���j�A����A�č���CME�@Fedwatch�i2023�N1��25�����݁j�ɂ���2023�N�ň�ԍ���������7�����4.75�`5���ւ̗��グ��48���x���A5�`5.25����22���A�ő��5.25�`5.50����1.2���B12����FOMC��ł�4.25�`4.5����33���A4.50�`4.75����28���A4.75�`5.0����10���A5���ȏ��1.6���ɂȂ��Ă��܂��B�����_�ł͍��B���c��0.4���A�č���0.5�`0.75���̗��グ�\�z���ɂȂ��Ă��܂��B

�����̐�������ł����A���}�D������ƁA2021�N���܂ł͑S���������͂���܂���ł����B2022�N�ɓ����Ă���͍��ĊԂ̋��������g�債�Ă��܂��B����ł�FF���[�g4.375���|OCR3.1���ł��̂ŁA��1.2���̋������ł����A��L���ʂ��ł͂��̋�������1.2�`1.5���Ɋg�傷�錩�ʂ��ɂȂ��Ă��܂��B�����܂ł͎̏s��ɐD�荞��ł���̂ŁA��͂�N�O���̗����̐����x������CPI�������������肻���ł��B

�ȏ���A��N�����ݗ\�z�̃t�@���_�����^���Y���猩��ƁAGDP���C���t�������B���č��ł��̂ŁA���B�̗D���������Ǝv���A���ۂɂ��̏����t�����鐔�l���o��ƁA�N�����グ���c��0.4���ɗ��܂邩�͔����ɂȂ肻���ł��B

���h���ɂƂ��Ẵ��X�N�v����2022�N�̒����o�ς̈�����2023�N�������̂��ƂȂ�܂����A�����̓[���R���i����̉����ŁA�o�ϗD��ɑǂ��ւ��Ă��Ă���̂ŁA���̕���2022�N��łǂ̈ʉ��邩���œ_�ɂȂ��Ă��܂��B

�i�Q�j�e�N�j�J������

�@ ���h��/�ăh�������`���[�g�i2023�N1��20�����݁j

.

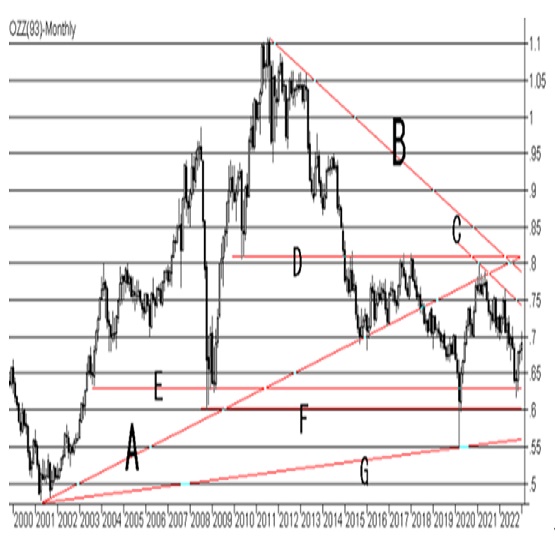

2001�N5�����l�ɂ����T�|�[�g���C��A�i��0.8080�j��2018�N�ɉ������Ă���͖߂荂�̒�R���ɂȂ��Ă��܂��B����A2011�N7�������l�ɂ�����R��B�i��0.7900�j�͈ˑR�Ƃ��ėL���ƂȂ��Ă���A���h�����̗���͍����݂��ς���Ă��܂���i��R��B�͔N��200�s�b�v�X���x������A2023�N���ɂ�0.7700�t�߂ɂȂ�܂��j�B�X�ɁA2021�N2�����l����̒�R��C�i��0.7500�j������A��l�͂܂��ŏ���C���z���Ȃ�����B�܂ł̖߂�͌������Ȃ�܂��i��R��C�͔N��150�s�b�v�X���x������A2023�N���ɂ�0.7350�t�߂ɂȂ�܂��j�B�܂��A��l�ɂ�2010�N5�����l�ɂ�����R��D�i��0.8060�j������A���xA��D���������Ă��܂��BC���z���Ă�B�AD�AA�̒�R�����T���Ă���A0.80�𒆐S�Ƃ���������R���͍��N�����݂Ǝv���܂��B

���l��2003�N9���̒�lE�i��0.6300�j�̉��T�|�[�g�������A2022�N��l�����̉����܂łɂȂ�܂����B2022�N��l��0.6170�܂ł���܂������A�����I�l�ł͂��̃T�|�[�gE������Ă��܂��B���̉��ɂ�2008�N10����l�̉��T�|�[�gF�i��0.6000�j�A�y�эň��l2001�N4����l����̃T�|�[�gG�i��0.5650�j������܂��B2023�N�͍��h���̖߂荂��������Ă��܂����A���ʂ͂ǂ��܂Ŗ߂��̂��ɂȂ�܂��B

�A �T���`���[�g�i2023�N1��20���I�l���݁j

.

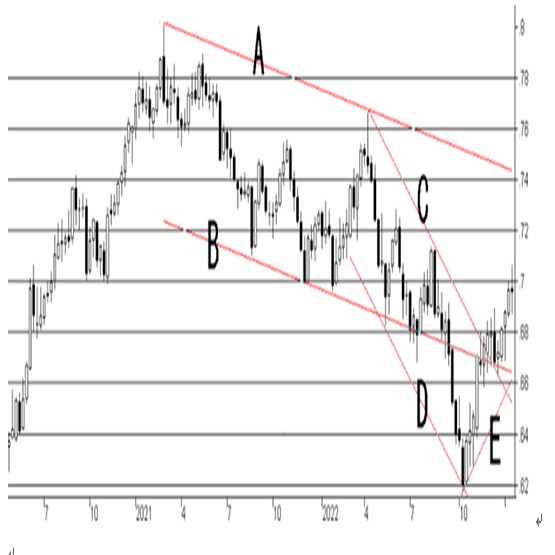

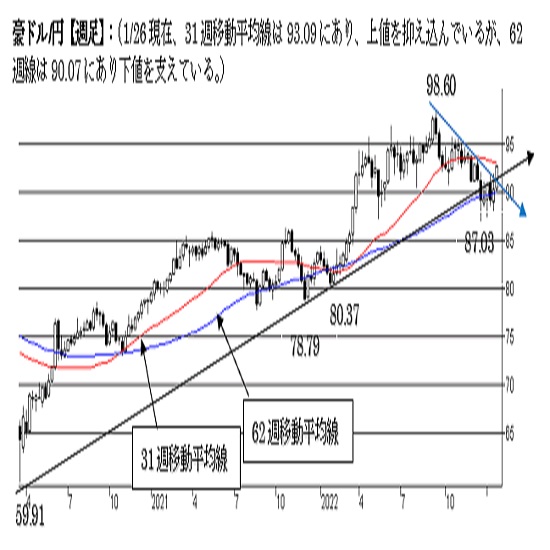

�T���ł�2021�N2��22���T���l����̒�R��A�i��0.7440�j�ƁA�������畽�s�ɉ�����B�i��0.660�j�ō��h�����g�����h���C�����`�����Ă��܂��B�������Ȃ���A��N9��19���T�Ɋ��S���������Ă��獋�h���͒�l�͍��ɂȂ��Ă��܂����B���̒�l�͍�N4��4���T���l����̒�R��C�i��0.6510�j�Ƃ������畽�s�ɉ�����D�i��0.5710�j�̃��C����10��10���T���Y��Ɏ~�܂�A��������グ���T�|�[�gE�i��0.6620�j�ɉ����č��h�����㏸���A���������C��C���㔲���Ă��܂��B���݂�B���ɂ����Ă���̂ŁAA��B�̃g�����h�ɉ�A���Ă��܂��B�g�����h�͍��h�����ł����A����͂��̖߂肪�ǂ��܂ł��邩��͍����Ă���i�K�ł��B���݂�E�ƕ��s�ɏグ��ƍ��T��0.7140�ɒ�R��������܂��B���̃��C�����z�����A�����g���C�ɂȂ肻���ł��B

2023�N���ʂ�

��N���A2022�N�́u�c�ȏ��荡�N�̃����W��0.6800�`0.7800�Ƃ��A�N�O�����h�����A�㔼�t���[�ɖڂ��������h������z�肵�܂��B�N���ɂȂ��Ă��A���h���̌i�C�����݂◘�グ�C�^���\�z�ȉ��̏ꍇ�ɂ́A������E�i0.6300�j����������ɓ���܂����A���̏ꍇ�͏T��62�T����0.7500������ɂ���0.6500�`0.7500��1,000�s�b�v�X�����W�Ƃ��܂��B��҂̉\���͒Ⴂ�ƌ��Ă��܂��v�Ƃ��܂��܂������A���Ǖč��̗��グ���傫���A���B�̗��グ�����Ȃ��������Ƃ����҂�0.6500�`0.7500�ɌR�z��������A������0.6300�����ꎞ���荞�݂܂����B

2023�N�̌��ʂ��ł����A�܂��ŏ���2022�N�̒l����1,441�i�����W0.6170�`0.7611�j�s�b�v�X�ł����B2015�N�`2019�N�܂ł̒l����650�`1,250�i����930�j�s�b�v�X�A2020�N��2,100�A2021�N��1,014�s�b�v�X�ł����̂ŁA�ߋ�8�N�Ԃł�2�Ԗڂɑ傫�ȃ����W���ƂȂ�܂����B2020�N�ȍ~��3�N�ԕ��ς͖�1,500�s�b�v�X�ƂȂ�A���N��1,200�`1,500�s�b�v�X�̒l����z�肷��K�v�����肻���ł��B�g�����h�͂܂����h�����ł��̂ŁA�����`���[�g��B�i��0.7900�j����Ƃ���ƁA��L�����W�������Ă��ĉ�����0.6700�`0.6400�ɂȂ�܂��B������C�i��0.7500�j����Ƃ���ƁA������������0.6300�`0.6000�ɂȂ�܂��B

����A�T��������ƁAA�̒�R����1�����{���_��0.7440�ł��̂ŁA������B�߂��܂ōs���ƁA���̒�R����傫���z���邱�ƂɂȂ�܂��̂ŁA���̏ꍇ�ɂ͍��h�����ւ̔��]���l���ɓ���Ȃ���Ȃ�܂���B

�]���A�t�@���_�����^���Y�Ō���z�肳��Ă��闘�グ���Ȃǂ����Ă��A�e�N�j�J���ł��܂���l���d���̂ŁA���N�͌�����C���x�[�X�Ƃ��܂��B�����x�[�X�̃T�|�[�g��E�i��0.6300�j��F�i��0.6000�j�ł��̂ŁA��L��C���猩�������W���ƍ��v���܂��B2023�N�̗\�z�Ƃ��Ă�0.6300�`0.7500�Ƃ��܂��i�N���ł���C��75�s�b�v�X���x������܂��̂ŁA0.6225�`0.7425�ӂ�ɂȂ�܂��j�B

����A�č��̃t�@���_�����^���Y���͒ʂ�f���A�C���t�������B���č��̒n�������N���ƂȂ�A���グ�����z��ȏ�ɍ��B���č��ƂȂ�A���������B�Ƃ��A���̏ꍇ�̃����W��0.6500�`0.7800�iB�͔N����0.7800�t�߂܂ʼn�����܂��j�Ƃ݂܂��B�\���Ƃ��Ă͏��Ȃ��ƌ��Ă��܂��B

�i2023�N1��26��15�F30�A1���h����0.7117�`18�ăh���j

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

��A�t���J�����h�iZAR�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

��A�����h�~�T��F�w��1�J���Ԃ���l���X�V����ȂǏ�l�̏d���W�J���p�����x�i11/23���j

��A�����h�̑Ή~����́A11/7�ɋL�^������4�����Ԃ荂�l8.86�~���g�b�v�ɔ����ɓ]����ƁA���T�O���ɂ����āA�ꎞ8.44�~�܂ʼn������܂����B

-

�g���R�����iTRY�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

�g���R�����~�T��F�w�g���R����͐�������̐����u��������B�ꏄ��̔����Ɋ��ҁx�i11/23���j

�g���R�����̑Ή~����́A9/16�ɋL�^�����j��ň��l4.10�~���{�g���ɐ�Ԃ��ƁA11/15�ɂ����āA��3�J�����Ԃ荂�l4.56�~�i8/1�ȗ��̍��l���j�܂ŏ㏸���܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�I�[�X�g�����A�h���iAUD�j�̋L��

Edited by:�썇 ���q�q

2023.01.27

�I�[�X�g���A�h���T��i2023�N1����4�T�j

���h���͑Εăh���A�Ή~�ŏ㏸���Ă��܂��B

-

�I�[�X�g�����A�h���iAUD�j�̋L��

Edited by:���{ ����

2023.01.24

���B��4�l��������ҕ����w���̗\�z(23/1/24)

���{����2023�N1��25��9��30���ɔ��\�\��ł��B

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B