ドル円の乱高下に合わせて7.95円へ戻す

〇トルコリラ円、28日午後からのドル円の上昇で7.90台を回復

〇対ドルでトルコリラがやや強含んだため29日未明には7.95まで高値伸ばす

〇対ドルでは、18.50前後で戻り売りされつつ18.60台の安値を試す展開が続く

〇今週は11/3のトルコ10月消費者物価に注目、市場の事前予想は前月比3.60%へと伸び加速

〇10/27トルコ中銀発表の年末インフレ率見通しは65.2%、7月から上方修正

〇7.89を上回るうちは上昇余地あり、7.97超えからは8.00前後への上昇を想定

〇7.89円割れからはいったん下げに入るとみて7.86円前後への下落を想定

【概況】

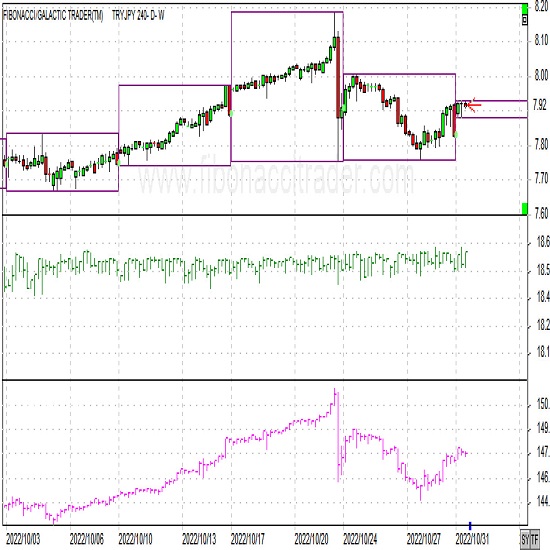

トルコリラ円の10月28日は7.95円から7.84円の取引レンジ、29日早朝の終値は7.93円で前日終値の7.86円から0.07円の円安リラ高だった。週間では10月21日終値7.94円から0.01円の円高リラ安だった。

10月24日夜から三夜続けて米経済指標が冴えない内容となり米FRBによる大幅利上げ姿勢が鈍化するのではないかとの見方から米長期債利回りが低下を続けたことでドル円は27日午後には145.10円へ続落して10月24日の急落時安値を割り込んだが、145円割れを回避して持ち直しに入り、28日の日銀金融政策決定会合での金融政策現状維持決定と黒田総裁会見を通過して円安再燃となり148円手前へ戻した。

トルコリラ円はドル円の下落局面で27日午後安値7.80円へ下落し、その後のドル円の反発に合わせて27日夜に7.89円へ戻し、28日午後からのドル円の上昇で7.90円台を回復、ドル円が148円手前で足踏みとなったものの対ドルでトルコリラがやや強含んだために29日未明には7.95円まで高値を伸ばした。

10月28日は米10年債利回りが前日の低下を解消して4日ぶりに反発したことでドル円も押し上げられたが、148円超えへ進めずに147円台序盤を試すなど上昇一服感も出ている。

今週は豪中銀、米FRB、英中銀の政策金利発表が相次ぐ。米FRBの利上げペースが鈍化するとの見方が強まればドル安円高の再開となる可能性があるが、逆に大幅利上げペースはさほど鈍化せずインフレ抑制姿勢がタカ派的ならドル高円安のぶり返しが勢い付いてトルコリラ円もドル円の上昇に合わせて高値切り上げへ向かう可能性もあるところだ。

【対ドルでは18.60リラを挟んだ最安値圏の持ち合い続く】

ドル/トルコリラの10月28日は18.64リラから18.57リラの取引レンジ、29日早朝の終値は18.58リラで前日終値の18.60リラからは0.02リラのドル安リラ高だった。週間では10月21日終値の18.59リラから0.01リラのドル安リラ高だった。

トルコ中銀の8月からの3会合連続利下げを背景にトルコリラは対ドルで昨年12月20日に付けた1ドル18.36リラを超えて史上最安値更新に入り、10月11日に1ドル18.66リラへ史上最安値を更新し、終値ベースでは10月24日に18.60リラで最安値を更新した。その後は新たな安値更新を回避しているものの18.50リラ前後で戻り売りされつつ18.60リラ台の安値を試す展開が続いており、ジワジワとドル高リラ安が進行しているが、トルコ中銀による通貨スワップ市場におけるドル売りリラ買いや国内企業の外貨保有規制による保有外貨のリラ預金への転換等がリラ安のエスカレートを抑えているために今年5月、6月、7月等に見られた急角度でのリラ安には発展していない。

【11月3日のトルコ消費者物価上昇率に注目】

今週は11月3日未明の米FOMCが最大の注目イベントになるが、トルコリラとしては11月3日夕刻のトルコ10月消費者物価が注目される。

市場の事前予想では、消費者物価の前月比は9月の3.08%から3.60%へと伸びが加速し、前年同月比も9月の83.45%から85.60%へとさらに上昇すると見込まれている。前月比の予想レンジは2.60%から4.60%と幅があり、前年同月比の予想レンジは83.80%から87.40%となっている。

コア指数は事前予想が出ないものの9月の前月比2.7%及び前年同月比68.1%から上昇すると思われる。

生産者物価についても事前予想の集計はないものの前月比は9月の4.78%から5%を超えるのではないかと思われ、前年同期比も9月の151.5%とさほど変わらずに高止まりするのではないかとみられているようだ。

10月27日にトルコ中銀が発表した年末インフレ率見通しは65.2%となり、7月時点の60.4%から上方修正された。中銀の2022年末のインフレ率予想は昨年末時点で7.0%、1-3月期の予想で23.2%、4-6月期の予想で42.8%、7-9月期の予想で60.4%となり、10-12月期の予想として今回は65.2%まで連続の上方修正が続いている。年末インフレ率に対する市場予想は中心値が70.25%で予想レンジは67.40〜77.60%、現状からはやや落ち着くと見込まれている。

実際の年末インフレ率は2017年が11.92%、2018年末が20.3%、2019年末が11.84%、2020年末が14.6%、2021年末が36.08%だった。

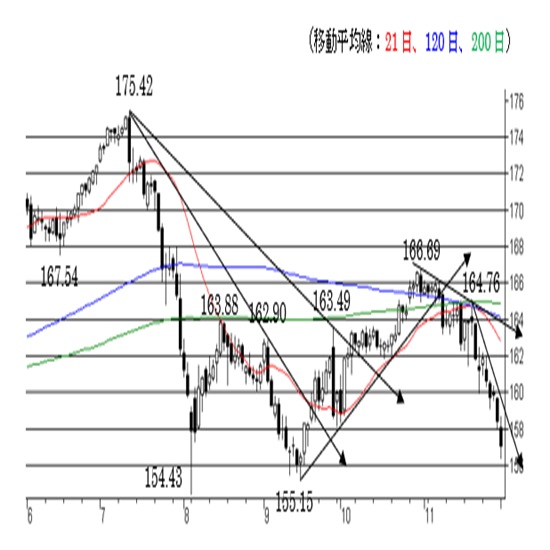

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは10月27日朝から31日午前にかけての間への下落を想定していたが、27日午後に7.80円まで下げてから7.89円へ反騰したために28日午前時点では27日午後安値を直近のサイクルボトムとした強気サイクル入りとして28日の日中から11月1日にかけての間への上昇を想定した。

10月28日の日銀金融政策決定会合と黒田総裁会見を通過してドル円の上昇と共に7.90円台中盤へ上昇しているので引き続きサイクルトップ形成中とみるが、市場介入への警戒も怠れないため急変に注意し、7.89円割れからは弱気サイクル入りの可能性を優先して11月1日午後から3日午後にかけての間への下落を想定する。

60分足の一目均衡表では10月28日午後に遅行スパンが好転し、夕刻の一段高で先行スパンを上抜いた。その後も両スパンそろっての好転を維持しているので遅行スパンの好転中は高値試しとする。先行スパンを上回るうち遅行スパンが一時的に悪化してもその後に好転するところから上昇再開とするが、先行スパンへ潜り込むところからは下落再開を疑い遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は10月27日午後に20ポイント以下へ低下したところから28日夕刻の上昇で70ポイントに到達した。その後は高値の切り上げに対して指数のピークがやや切り下がり弱気逆行の気配が見られるので、50ポイント以上での推移中は一段高余地ありとするが、50ポイント割れからはいったん下げに入るとみて30ポイント前後への低下を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、7.89円を下値支持線、7.97円を上値抵抗線とする。

(2)7.89円を上回るうちは上昇余地ありとし、7.97円超えからは8.00円前後への上昇を想定する。8.00円以上は反落注意とするが、7.90円以上での推移か直前高値から0.05円を超える下落が発生しないうちは11月1日への上昇継続余地ありとみる。

(3)7.89円割れからはいったん下げに入るとみて7.86円前後への下落を想定する。7.86円前後は買い戻しも入りやすいとみるが、7.89円を割り込んでの推移なら11月1日も安値試しへ向かいやすいとみる。

【当面の主な予定】

11月1日

16:00 10月 イスタンブール製造業PMI (9月 46.9)

11月3日

16:00 10月 消費者物価指数 前月比 (9月 3.08%、予想 3.60%)

16:00 10月 消費者物価指数 前年同月比 (9月 83.45%、予想 85.60%)

16:00 10月 消費者物価コア指数 前月比 (9月 2.7%)

16:00 10月 消費者物価コア指数 前年同月比 (9月 68.1%)

16:00 10月 生産者物価指数 前月比 (9月 4.78%)

16:00 10月 生産者物価指数 前年同月比 (9月 151.5%)

20:30 週次 外貨準備高 10/28時点 グロス (前週 751.2億ドル)

20:30 週次 外貨準備高 10/28時点 ネット (前週 115.6億ドル)

11月4日

未定 10月 通関貿易収支速報 (9月 -96億ドル)

11月7日

23:30 10月 財務省現金残増減 (9月 -792.6億リラ)

11月10日

16:00 9月 失業率 (8月 9.6%)

20:30 週次 外貨準備高 11/4時点

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.03

東京市場のドルは150円台を回復、海外時間ではハト派な要人発言でドル売りを優勢(24/12/3)

東京時間(日本時間8時から15時)のドル・円は、日本株が大幅高となったことでリスク先行のドル買いが強まり150円台を回復した。

-

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.12.03

ユーロ円 下値リスクが高い状態続く(24/12/3)

チャートを見ると、直近の日足は続落し、上値を急角度で切り下げています。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2022.10.31

トルコリラ円ショートコメント(22/10/31)

先週のトルコリラ円は、安値が7.76レベル、高値が8.01レベルと、予想レンジの中でトルコリラの上値が重たい値動きの一週間となりました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2022.10.29

トルコリラ週報:『心理的節目8円を再び下方ブレイク。来週はCPIとPPIに注目』(10/29朝)

政府・日銀による円買い為替介入やそれに伴う円ショートの巻き戻しが重石となり、今週後半にかけては、一時7.77円まで反落する冴えない動きとなりました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。