150円に迫る、市場介入姿勢と円安限界目標を探る

〇ドル円、10/20早朝に149.90に達し150円に迫る

〇市場としては次の公然たる日銀介入ポイントを探りつつ150円到達で介入あるかどうか試す

〇公然たる介入なければ150円台後半から160円手前へ上値目標の切り上げも考えられる情勢

〇月足チャート上の上値抵抗として意識される高値は1990/4/2の160.36まで見当たらず

〇19日の米10年債利回りは前日比0.13%の大幅上昇で4.14%、2008年以来の高水準に

〇149.50以上での推移か一時的に割り込んでも回復するうちは上昇余地ありとみる

〇大規模介入なら148円台中盤への下落警戒、急落落ち着けばまた買い戻し入るとみる

【概況】

ドル円は10月20日早朝に149.90円に達して150円に迫っている。9月22日に3兆円近い大規模な円買い介入を実施した後は公然の市場介入は見られず、10月13日の米CPI発表後に147.67円から146.48円へ1円を超える急落となったところでは1兆円規模の覆面介入があったのではないかとの見方がされ、10月18日夕刻にも148.28円へ高値を更新したところから一部ベンダーでは148.10円台への急落が見られ、ここでも覆面介入がささやかれたが、政府日銀はコメントせず、口先介入的な円安けん制を繰り返すにとどまっている。

10月19日の米国市場では米2年債や10年債利回りがこの間の最高値を更新、地区連銀総裁による大幅利上げ支持発言もありドル高がぶり返しており、10月13日夜から反騰したユーロやポンドが下げ、豪ドルや新興国通貨安も目立った。英消費者物価上昇率が40年ぶり高水準に達するなど世界規模のインフレ進行が収まらない中で主要国による大幅利上げ継続感も再び強まっており、金融緩和を継続する日銀とのスタンスの差がドル円をさらに押し上げようとしている。

市場としては次の公然たる日銀介入ポイントを探りつつ、150円到達で介入があるのかどうかを試し、大規模介入あれば直前高値から2円や3円を超える規模の下落が発生しかねないと警戒しつつも、公然たる介入がなければ150円台後半から160円手前へと上値目標を切り上げてゆく事も考えられる情勢だ。

因みに1998年8月天井の147.63円を超えたことにより月足チャート上の上値抵抗として意識される高値は1990年4月2日の160.36円まで見当たらない。

【NYダウは連騰一服】

NYダウの10月19日は前日比99.99ドル安と3日ぶりに反落した。17日から18日へ大幅な連騰となったものの米長期債利回りの上昇継続を警戒して、株高も一巡している。ナスダック総合指数も前日比91.89ポイント安と反落した。

金融引き締めによる景気後退懸念が8月後半からの株安を招いた背景だが、主要企業の決算が良好だったことで過度の不況入り懸念が後退した印象はあるものの先行きは不透明だ。米FRBは20日未明に地区連銀景況報告(ベージュブック)を公表し、全体の景況観については9月時点の「横ばい」から「小幅に拡大した」と上方修正した。しかし地区によるばらつきも目立ち、12地区のうち4地区が横ばいで2地区は縮小だった。

米商務省が発表した9月の住宅着工件数(年換算)は前月比8.1%減の143万9000戸となり、8月の13.7%増からマイナスに転じて市場予想の147万5000戸を下回ったが、先行指標の住宅着工許可件数は前月比1.4%増の156万4000戸となり、市場予想の153万戸を上回った。

【米10年債利回りは2008年7月以来高水準へ一段高】

10月19日の米長期債利回りは総じて上昇、指標の10年債利回りは前日比0.13%の大幅上昇で4.14%となり2008年以来の高水準に達した。30年債利回りは0.10%上昇の4.13%で一時は4.15%を付けて2011年以来の高水準に達した。2年債利回りは0.13%上昇の4.56%で2007年以来15年ぶり高水準に達した。

米ミネアポリス連銀のカシュカリ総裁は10月19日に、「エネルギーや食品を除いたコアインフレ率の上昇が止まるまで利上げ停止を推奨できない」とし、「コアインフレが今後数か月で横ばいとなれば来年のいつかは利上げを停止しうる」としたものの、1970年代の「グレートインフレーション」を踏まえて「引き締めが少なすぎてインフレ期待を固定できなくなるリスクは、引き締め過ぎる場合よりも深刻だ」と述べて積極的な大幅利上げの継続を支持した。

セントルイス連銀のブラード総裁も「インフレは2023年上半期に低下する見通し」としたものの「コアインフレ率は高すぎる」とし、期待通りにインフレが低下しないうちは利上げを継続せざるを得ないとの認識を示した。また11月のFOMCについては0.75%利上げを市場がすでに織り込んでいるとし、12月のFOMCにおける利上げ幅については直前のインフレ指標次第とした。

FOMCによる先行きの利上げ水準ピークについては5%近辺とみられており、2年債も10年債もまだ水準の切り上げを続けやすい環境であり、12月のFOMCでも0.75%利上げとなる可能性が続くうちは、日米金利差によるドル円の歴史的な上昇も続きやすく、それを止めるような大規模介入が見られるのかどうか、しばらくは緊張感のある展開を続けながら徐々に高値を試してゆく状況と思われる。

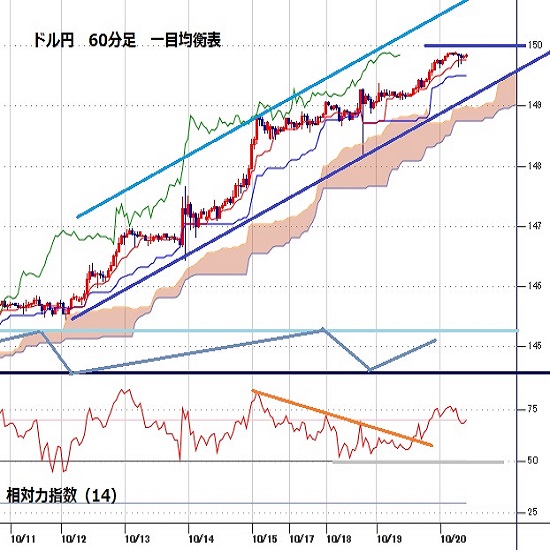

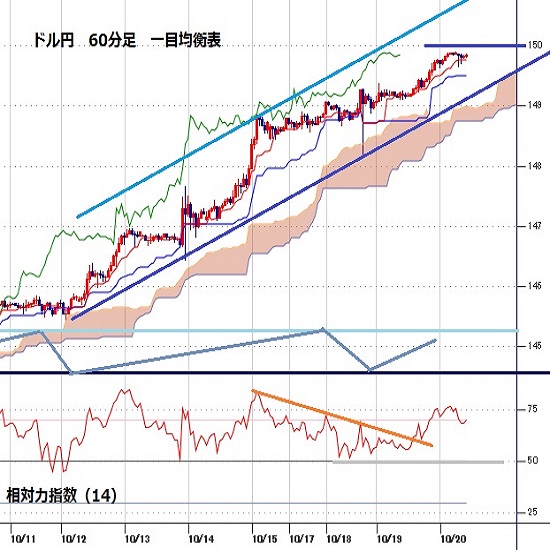

【60分足一目均衡表・サイクル分析】

ドル円は10月5日午前安値143.50円を起点とした上昇を継続しており、10月18日夕刻に一時的に急落したところから一段高入りしているため、週末から週明けにかけてはまだ上昇基調の継続とみるが、150円前後での大規模な市場介入への警戒感も伴うところだ。高値から1円を超える規模の反落が発生する場合はいったん下落期に入るとみて20日の日中から21日ないし24日午前にかけての間への下落を想定する。

60分足の一目均衡表では10月18日夕刻の一時的な急落を除けば遅行スパンの好転と先行スパンを上回る状況を維持しているので遅行スパン好転中は高値試し優先とする。先行スパンを上回るうちは遅行スパンが一時的に悪化してもその後に好転するところから上昇再開とするが、市場介入などによる急落発生の場合は先行スパンからの転落もあり得ると注意する。

60分足の相対力指数は10月14日夜から指数のピークが切り下がっていたが、19日夜の上昇で70ポイント台後半へ切り返したために指数自身の上昇再開感が強まったと思われる。50ポイント以上を維持するうちは80ポイント超えへの上昇余地ありとし、50ポイント割れからはいったん下げに入るとみて30ポイント台への低下を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、149.50円を下値支持線、150.00円を上値抵抗線とする。

(2)149.50円以上での推移か一時的に割り込んでも回復するうちは上昇余地ありとみる。150円到達では市場介入も警戒されるが、口先介入や小規模な覆面介入にとどまるうちは一時的に下げても早々に切り返して高値更新へ向かう可能性があるとみる。市場介入が無ければ150.50円から151円に迫る可能性もあるとみる。

(3)149.50円割れからは149円台序盤(149.25円から149.00円)への下落を想定する。149円台序盤は押し目買いされやすいとみる。大規模市場介入の場合は148円台中盤への下落も警戒されるが、急落が落ち着けばまた買い戻しが入ってくるのではないかとみる。

【当面の主な予定】

10/20(木)

EU首脳会議(10/21まで)

09:30 (豪) 9月 失業率 (8月 3.5%、予想 3.5%)

15:00 (独) 9月 PPI(生産者物価指数) 前月比 (8月 7.9%、予想 1.5%)

17:00 (欧) 8月 経常収支・季調済 (7月 -199億ユーロ)

21:30 (米) 10月 フィラデルフィア連銀製造業景況指数 (9月 -9.9、予想 -5.0)

21:30 (米) 新規失業保険申請件数 (前週 22.8万件、予想 23.0万件)

21:30 (米) 失業保険継続受給者数 (前週 136.8万人、予想 137.5万人)

23:00 (米) 9月 中古住宅販売件数・年率換算 (8月 480万件、予想 470万件)

23:00 (米) 9月 中古住宅販売件数 前月比 (8月 -0.4%、予想 -2.2%)

23:00 (米) 9月 コンファレンスボード景気先行指数 前月比 (8月 -0.3%、予想 -0.3%)

25:00 (米) ハーカー・フィラデルフィア連銀総裁、講演

26:30 (米) ジェファーソンFRB理事、イベント挨拶

26:45 (米) クックFRB理事、講演

27:05 (米) ボウマンFRB理事、イベント挨拶

10/21(金)

06:45 (NZ) 9月 貿易収支 (8月 -24.47億NZドル)

08:01 (英) 10月 GFK消費者信頼感 (9月 -49、予想 -52)

08:30 (日) 9月 CPI(全国消費者物価指数) 前年同月比 (8月 3.0%、予想 2.9%)

08:30 (日) 9月 CPI・生鮮食品除く 前年同月比 (8月 2.8%、予想 3.0%)

08:30 (日) 9月 CPI・生鮮食品・エネルギー除く 前年同月比 (8月 1.6%、予想 1.8%)

15:00 (英) 9月 小売売上高 前月比 (8月 -1.6%、予想 -0.5%)

15:00 (英) 9月 小売売上高 前年同月比 (8月 -5.4%、予想 -5.0%)

15:00 (英) 9月 小売売上高・除自動車 前月比 (8月 -1.6%、予想 -0.5%)

15:00 (英) 9月 小売売上高・除自動車 前年同月比 (8月 -5.0%、予想 -4.1%)

22:10 (米) ウィリアムズ・ニューヨーク連銀総裁、イベント挨拶

23:00 (欧) 10月 消費者信頼感・速報値 (9月 -28.8、予想 -30.0)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。