貿易収支悪化、昼の日銀金融政策決定会合及び夜のECB理事会へ向かう

〇ドル円、20日以降138円を割り込むところは買い支えられ、21日午前序盤は20日高値138.37上回る

〇本邦上半期貿易収支、7兆9241億円の赤字、赤字幅は2014年上半期を上回り半期としては過去最大

〇本日午後日銀総裁会見、今後の金融緩和政策への言及によってはドル円の動きに波乱あり得る

〇今晩ECB金融政策、0.50%利上げの可能性はやや後退したとして1.020ドル割れへ失速

〇日銀金融政策で円安感強まりECBでドル高加速なら7/14高値139.39超えへ向かう可能性もあるとみる

〇137.70割れからは7/19夜安値137.37試しとし、底割れからは136円台後半への下落を想定

【概況】

ドル円は7月14日夜に139.39円を付けて2021年1月底102.57円以降の最高値を更新したところで上昇一服となり7月19日夜安値137.37円まで2.02円の下落幅となったが、20日未明には138円台序盤へ戻し、その後も138円を割り込むところは買い支えられて揉み合いに入り、21日午前序盤は20日午前高値138.37円を上回ってきている。

7月14日夜にかけての上昇は米FRBによる大幅利上げ観測による押し上げだったが、1.0%利上げ観測がやや後退したこと、ユーロドルがパリティ割れから反騰入りしたことなどでドル高感が緩んだために調整となったが、調整幅としては6月29日夜高値137.00円から7月1日安値134.74円まで2.26円の下落幅だったところよりは若干小さいもので落ち着いた印象だ。

本日は昼前後に日銀金融政策決定会合、午後に黒田総裁会見、夜にはECBによる利上げが見込まれており、それらを手掛かりに7月19日夜安値からの反騰継続へ進むか、戻り売りにつかまって仕切り直しとなるか試される。

【1-6月貿易収支は過去最悪の赤字】

財務省が7月21日朝に発表した6月の通関ベース貿易収支は季節調整前で1兆3838億円の赤字となり、赤字幅は市場予想の1兆5097億円を若干下回り5月の2兆3586億円より少なかったものの大幅な赤字が続いている。季節調整済では1兆9289億円の赤字で予想よりは少なかったものの5月の1兆8886億円から拡大している。

2022年上半期(1-6月)の貿易収支は7兆9241億円の赤字で赤字幅は2014年上半期の7兆6282億円を上回り半期としては過去最大となった。

6月の輸入は10兆122億円、輸出は8兆6284億円であり、輸入インフレによる貿易収支の悪化が経常収支悪化となり円のファンダメンタルズを弱めている。対米、対中国及びアジアでの輸入額増加による影響が大きい。

【日銀は金融緩和維持の見込み】

日銀は7月20-21日の予定で金融政策決定会合を開催している。本日12時前後には方針発表、午後に総裁会見がある。また日銀の景気予想となる「経済・物価情勢の展望」=展望レポートも公表される。

マイナス金利、量的金融緩和、毎営業日における指値オペによる長期金利上昇抑制方針については現状維持とみられる。

展望レポートにおいては2022年度の物価上昇率見通しが4月時点の前年度比1.9%から2.0%へ引き上げられ、成長率見通しも4月の2.9%から若干下方修正されるのではないかとみられる。

毎回、政策発表時点でサプライズ感が無ければ市場の反応は鈍く、黒田総裁会見での発言を手掛かりに円安が加速するなどの反応が見られてきた。安倍元首相殺害事件後であり、アベノミクスと呼応した黒田バズーカとも呼ばれた金融緩和政策についての出口問題など、今後の継続性についての言及によってはドル円の動きに波乱もあり得るところだ。

【今晩、ECBの利上げ予定。ユーロドルは1.020ドル台を維持できず】

ユーロドルはドル全面高と欧州のエネルギー不足問題によるリセッション入りへの懸念が強まる中で7月14日夜に0.9950ドルの安値を付けて1ユーロ1ドルのパリティを20年ぶりに割り込んだが、その後は売られ過ぎ警戒感からの買い戻しとドル高のゆるみ及びECBが7月21日の理事会で0.25%ではなく0.50%の利上げに踏み切るのではないかとの観測から反騰してきた。

7月20日夕刻に1.0272ドルまで戻したが、21日の利上げについては0.50%利上げの可能性はやや後退したとして1.020ドル割れへ失速している。

今晩のECB金融政策内容次第ではあるが、インフレとエネルギー不足、イタリア政局不安、ロシアからの天然ガス供給が確り再開されるのかどうか、また感染再拡大の兆候が顕著になってきていることでの年後半へ向けた景気後退リスクも付きまとう。ECB総裁会見でユーロへの信認を厚くするか、脆弱性が再認識されてユーロ売り再開へのトリガーとなるか試されるところだ。

【米長期債利回りは小動きだが逆イールド続く】

7月20日の米10年債利回りは前日比変わらずの3.03%、30年債利回りは同0.02%低下の3.16%、2年債利回りは同0.01%低下の3.23%だった。2年債と10年債及び30年債との逆イールドは継続している。

20年債の入札があったが最高落札利回りが3.42%を付け応札倍率が2.6倍と好調な消化となった。

7月20日のNYダウは前日比47.79ドル高と小幅な続伸に終わった。7月19日に前日比754.44ドル高の大幅上昇となったが3万2000ドル手前に抵抗感があり上値が抑えられた。ナスダック総合指数は19日の前日比353.10ポイント高に続いて184.50ポイント高と続伸している。

米不動産業者協会(NAR)が発表した6月の米中古住宅販売戸数(年率換算)が前月比5.4%減の512万戸となり、2020年6月以来2年ぶりの低水準となったことがダウと米長期債利回りの上値を抑えた印象だ。

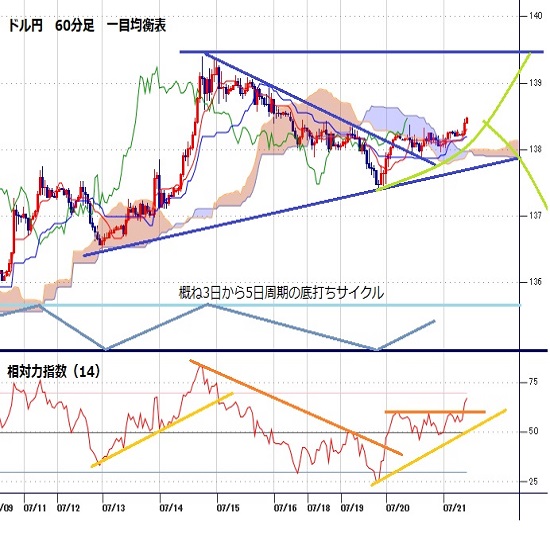

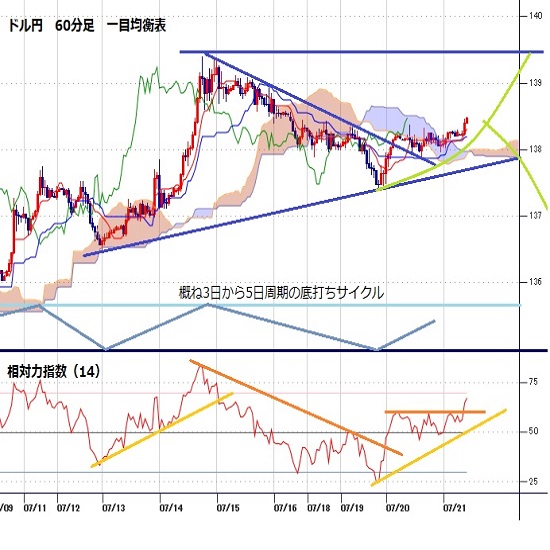

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、7月12日夜安値から5日目となる7月19日夜安値で直近のサイクルボトムを付けて強気サイクル入りしたとして高値形成期を19日夜から21日夜にかけての間と想定した。21日午前序盤へ戻り高値を切り上げているため、137.70円以上での推移中は上昇継続とみるが、137.70円割れからは弱気転換注意とし、7月19日夜安値割れからは弱気サイクル入りとして22日夜から26日夜にかけての間への下落を想定する。

60分足の一目均衡表では7月19日夜安値からの反騰で遅行スパンが好転して20日深夜には先行スパンを上抜いているため遅行スパン好転中の高値試し優先とするが、先行スパンから転落する場合は下げ再開とみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は7月19日夜の下落時に30ポイントを割り込んだところから持ち直し、21日午前は60ポイント台で推移しているため50ポイント前後までで確りするうちは上昇余地ありとし、45ポイント割れからは下げ再開とみて30ポイント前後への低下へ向かうとみる。

以上を踏まえて当面のポイントを示す。

(1)当初、137.70円を下値支持線、138.70円を上値抵抗線とする。

(2)138円以上での推移か一時的に割り込んでも回復するうちは上向きとし、138.70円超えからは139円台前半への上昇を想定する。日銀金融政策や黒田総裁会見などで円安感が強まる場合や今晩のECBの利上げ幅を見てドル高が加速する場合は7月14日高値139.39円超えへ向かう可能性もあるとみるが、7月14日夜高値超えからは140円台へ向かう流れと考える。

(3)137.70円割れからは7月19日夜安値137.37円試しとし、底割れからは136円台後半への下落を想定する。黒田総裁会見やECBの利上げ度合いを見て円高ドル安反応となる場合は下げ足が早まる可能性もあると注意する。

【当面の主な予定】

7/21(木)

ロシアの拒否権行使めぐる国連総会会合

未 定 (日) 日銀金融政策決定会合、政策金利 (現行 -0.10%、予想 -0.10%)

未 定 (日) 日銀展望レポート

15:30 (日) 黒田東彦日銀総裁、定例記者会見

21:15 (欧) 欧州中銀 政策金利 (現行 0.00%、予想 0.25%)

21:30 (米) 新規失業保険申請件数 (前週 24.4万件、予想 24.0万件)

21:30 (米) 失業保険継続受給者数 (前週 133.1万人、予想 134.5万人)

21:30 (米) 7月 フィラデルフィア連銀製造業景況指数 (6月 -3.3、予想 0.0)

21:45 (欧) ラガルド欧州中銀総裁、定例記者会見

23:00 (米) 6月 コンファレンスボード景気先行指指数 前月比 (5月 -0.4%、予想 -0.5%)

26:00 (米) 財務省インフレ指数連動10年債入札

7/22(金)

08:01 (英) 7月 GFK消費者信頼感 (6月 -41、予想 -42)

08:30 (日) 6月 全国消費者物価指数 前年同月比 (5月 2.5%、予想 2.4%)

08:30 (日) 6月 全国消費者物価指数・生鮮食品除く 前年同月比 (5月 2.1%、予想 2.2%)

08:30 (日) 6月 全国消費者物価指数・生鮮食品エネルギー除く 前年同月比 (5月 0.8%、予想 1.0%)

15:00 (英) 6月 小売売上高 前月比 (5月 -0.5%、予想 -0.2%)

15:00 (英) 6月 小売売上高 前年同月比 (5月 -4.7%、予想 -5.2%)

15:00 (英) 6月 小売売上高・除自動車 前月比 (5月 -0.7%、予想 -0.3%)

15:00 (英) 6月 小売売上高・除自動車 前年同月比 (5月 -5.7%、予想 -5.9%)

16:30 (独) 7月 製造業PMI速報値 (6月 52.0、予想 50.9)

16:30 (独) 7月 サービス業PMI速報値 (6月 52.4、予想 51.4)

17:00 (欧) 7月 製造業PMI速報値 (6月 52.1、予想 51.0)

17:00 (欧) 7月 サービス業PMI速報値 (6月 53.0、予想 52.0)

17:30 (英) 7月 製造業PMI速報値 (6月 52.8、予想 52.0)

17:30 (英) 7月 サービス業PMI速報値 (6月 54.3、予想 53.1)

22:45 (米) 7月 製造業PMI速報値 (6月 52.7、予想 51.8)

22:45 (米) 7月 サービス業PMI速報値 (6月 52.7、予想 52.4)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.07.21

ドル円、狭いレンジ内で方向感に欠ける展開。本日は重要イベント目白押し(7/21朝)

20日(水)のドル円相場は狭いレンジ内で方向感に欠ける展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。