もみあい継続も上値は徐々に重くなりやすい

〇先週のユーロドル、1.05台前半を中心としたもみ合い続く、方向感出るのは来週以降か

〇週間安値1.04台半ば、短期的には安値切り上げる動き

〇今週27〜29日にECB年次フォーラム開催予定、ラガルド総裁やレーン理事講演に注目

〇29日にはパウエルFRB議長と英中銀総裁が講演予定、タカ派姿勢により傾くか注視

〇週後半には主要国CPI発表、高インフレ率の中で景気減速を懸念する発言出るか

〇今週は1.0475レベルをサポートに1.0605レベルをレジスタンスとする週とみる

先週のユーロドルは、水曜に株式市場の上下とともにユーロドルが売られた後に買い戻しという動きになりましたが、水曜のレンジが週間レンジとなりその半値となる1.05台前半を中心として押し目買いと戻り売りを繰り返しています。この水準でのもみあいは前週の木曜以降続いていますが、その前日6月15日に1.03台半ばで下げきれずに上昇してきていることを考えると長期的なドル高・ユーロ安の流れに変化は無いものの短期的には安値を切り上げる動きと言えます。

先週はユーロ関連のニュースはそれほど多くありませんでしたが、今週はECB年次フォーラムが27〜29日に開催される関係で週前半は連日ECB関係者の講演が続きます。ラガルド総裁、レーン理事の講演が注目されますが、29日にはパウエルFRB議長と英中銀総裁の講演もあり、主要国の金融政策について同日に出てくるであろうことから、これまでのタカ派寄りな発言に対して、よりタカ派的となるのかどうかが気になるところです。

また週後半には主要国のCPIが発表されますので、引き続き高水準なインフレということになると7〜9月期の利上げ幅が計0.5%を超え0.75%以上という見方がコンセンサスになってくるかもしれません。短期的にはユーロ買い材料となりそうですが、金曜にデギンドス副総裁がインフレ下の低成長に言及したように、高いインフレ率は既定路線の中で今まで以上に景気減速の懸念を示す発言が出てくるかどうかはタカ派発言とともに注意しておきたいところです。

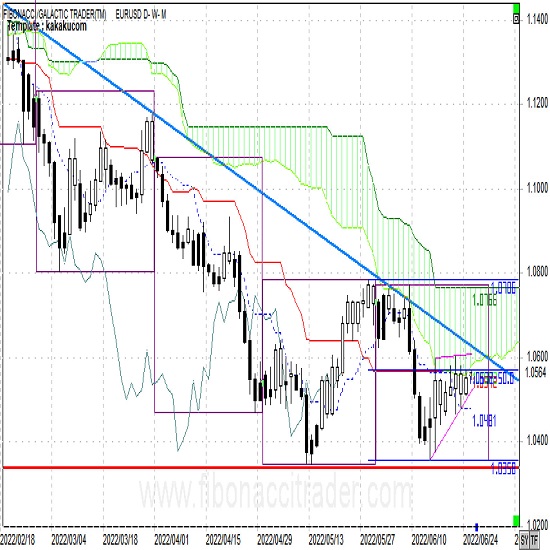

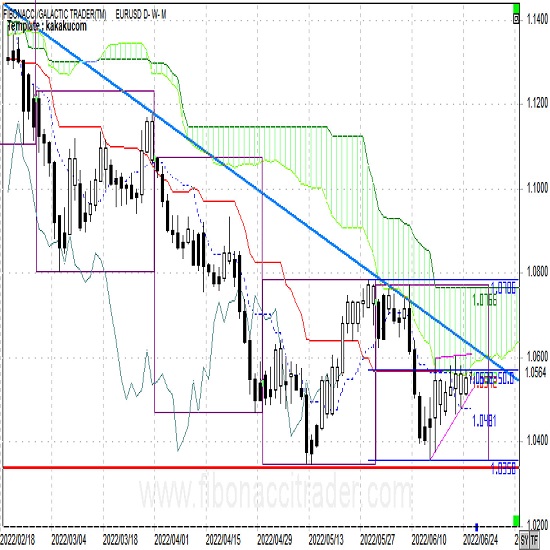

材料的にもはっきりした方向性が無い中、テクニカルにも方向感がはっきりしない展開が続いています。日足チャートをご覧ください。

サポートは2017年安値(赤の太い水平線)、レジスタンスは年初来高値からのレジスタンスライン(青の太線)で着実に値幅を狭めていく中でどちらのラインも動きを抑えています。長期的なドル高の動きから2017年安値をどこかで下抜ける可能性が高いというシナリオは常に考えるべきですが、もしレジスタンスラインを上抜けるとなるといったんは買いが強まる流れも予想されます。ただ、5月末から6月初め同様に今回もレジスタンスとして効いてくるという見方をしたいところです。

このレジスタンスラインは今週は1.06台前半から1.05台後半へと下げています。またごく短期的にはピンクのラインで示したウェッジの中での動きですが、レジスタンスライン近いところまでウェッジ内での動きを続けた後にウェッジの下抜けという動きが想定できますがそれでも1.05割れから1.04台半ばではまだ買いオーダーも残っているでしょう。

そうしたことを考えると今週も引き続き横方向のもみあいとなりやすく1.0475レベルをサポートに1.0605レベルをレジスタンスとする週を見ておくことが妥当そうです。方向感が出てくるのはおそらくは来週になるのではないかと見られます。

今週のコラム

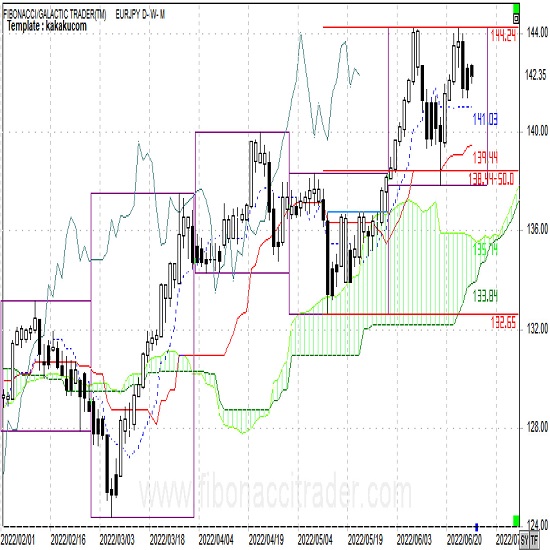

今週はユーロ円の日足チャートを見てみましょう。

ドル円が136円台で短期的な高値をつけたこともあり、ユーロ円は144円台前半でダブルトップの形状となってきました。ダブルトップを完成しネックラインを下回るにはネックラインまでの値幅が大きく簡単には行かなそうですが、4月高値を抜けて6月の上げを見たことを考えると、4月高値の140.00レベルまでの押しはあるかもしれません。

ドル円の調整とユーロドルのウェッジ下抜けを見る場合のユーロ円のターゲットとして140円の大台は考えておきたい水準です。

今週の予定

今週注目される経済指標と予定はドル円週報に示してあるものと共通です。ドル円週報の「今週の予定」をご参照下さい。なお、その中でユーロの値動きに特に影響が出ると考えられる予定は以下のものです。重要な予定として注意しておきましょう。特に重要度の高いイベントに☆印を付けました。

6月27日(月)

16:00 フランス中銀総裁講演

26:30 ラガルドECB総裁講演 ☆

**:** ECB年次フォーラム(〜29日)

6月28日(火)

15:00 ドイツ7月GFK消費者信頼感

15:45 フランス6月消費者信頼感

17:00 ラガルドECB総裁講演 ☆

17:30 レーンECB理事講演 ☆

20:00 パネッタECB理事講演

6月29日(水)

17:00 デギンドスECB副総裁講演 ☆

18:00 ユーロ圏6月消費者信頼感

19:00 シュナーベルECB理事講演

21:00 ドイツ6月CPI ☆

22:30 パウエルFRB議長、ラガルドECB総裁、英中銀総裁講演 ☆

**:** NATOサミット(〜30日)☆

6月30日(木)

15:00 ドイツ5月小売売上高、輸入物価指数

15:00 英国1〜3月期GDP改定値 ☆

15:00 英国6月住宅価格

15:45 フランス6月CPI速報値 ☆

15:45 フランス5月PPI

16:55 ドイツ6月失業率

18:00 ユーロ圏5月失業率

7月1日(金)

16:50 フランス6月製造業PMI

16:55 ドイツ6月製造業PMI

17:00 ユーロ圏6月製造業PMI

17:30 英国6月製造業PMI

18:00 ユーロ圏6月CPI速報値 ☆

前週のユーロレンジ

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時NY〜NY午後5時のインターバンクレート。

先週の概況

6月20日(月)

米国市場が休場ということもあってユーロドルは基本的に静かな一日でした。東京前場に1.05台に乗せて以降は終日1.05台前半の狭い値幅で細かく上下する程度の取引に終始しました。

6月21日(火)

ユーロドルは前日から押し目では買いが入る流れが続いていましたが、ECB関係者によって9月に0.5%利上げ、マイナス金利は過去のものになるといった発言が続いたことでユーロが対ドル、対円で強含む展開となりました。しかし先週高値をトライしきれなかったことでNY市場ではドル円同様にドル高の流れとなり東京市場の水準に押して引けました。

6月22日(水)

ユーロドルは株式市場と似たような動きを辿りダウ先の下げとともにユーロが売られ欧州市場に入り欧州株が下げる動きとともに1.0469レベルの安値をつけました。NY市場ではダウが上昇に転じる動きとともにユーロドルに買い戻しが入り、東京朝方の高値を抜けるとストップも巻き込みながら1.0606レベルまで上昇、引けにかけては1.05台半ばに押して引けました。

6月23日(木)

ユーロドルは東京市場では動かず、欧州市場に入り発表された主要国のPMIが弱かったことからユーロドルは売りが強まりました。しかし、前日同様1.05割れの買いもしつこく、NY前場には米金利低下も手伝って1.0554レベルまで戻しました。その後は改めてユーロ売りが目立ち1.05レベルを再度トライしたものの引けにかけてはやや戻す流れでした。

6月24日(金)

ユーロドルはユーロが底堅い動きを続け、欧州市場前場には弱い経済指標とデギンドスECB副総裁が高インフレ下の低成長に言及したことで一時的に下押し。しかし下値も固く買い戻しが入ると下値を切り上げる展開が続き、ユーロ円が底堅い動きとなったことも重なって1.0571レベルまで上昇後、若干押しての週末クローズとなりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.22

ドル円見通し 21日夜からの反落で一時154円割る、日銀総裁は12月利上げの可能性排除せず(24/11/22)

ドル円は21日深夜には153.90円まで安値を切り下げた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。