円高に押されて26日夕安値を割り込む

〇トルコリラ円、ドル円が安値を切り下げたことでクロス円全般が下落、深夜安値12.75まで下げる

〇対ドルは8.58から8.52のレンジで小動き、金融政策への疑心暗鬼もあり横ばい推移で様子見か

〇FOMCでテーパリングへ踏み込んだ議論などサプライズがあればドル高が再熱の可能性も

〇12.85以下で推移中は一段安余地あり、12.75割れから12.70前後への下落を想定

〇12.85以上で推移中は12.90前後への上昇を想定、12.90前後は戻り売りにつかまりやすい

【概況】

トルコリラ円の7月27日は12.89円から12.75円の取引レンジ。

7月16日に12.97円を付けて6月21日安値12.48円以降の戻り高値を切り上げたところから19日に12.67円まで反落し、その後は16日から19日までの高安レンジ内にとどまる動きが6日間続いている。

7月27日は米連銀のFOMCを控えて金融市場全般がポジション調整的な動きをとる中、先週末までNYダウの連騰に合わせて上昇してきたドル円が26日の反落から続落となり、27日午前に110円台序盤にいたところから深夜安値で109.57円まで安値を切り下げたことでクロス円全般が下落したためにトルコリラ円も深夜安値で12.75円まで下げた。

日足は2日連続の陰線引けとなっているが、7月26日安値12.76円を若干割り込んだものの、7月19日安値12.67円割れには至らずに持ち合いの範囲での推移を続けている。28日午前序盤はドル円が深夜安値からやや戻し気味のために12.83円近辺へ戻している。

【ドルトルコリラは7月16日以降の横ばい続く】

ドル/トルコリラの7月27日は8.58リラから8.52リラの取引レンジで小動き。

6月25日の史上最安値8.799リラから反騰入りして7月9日から16日まで6日連続の日足陽線で上昇したものの、7月16日夕高値8.46リラまで戻した後は8.55リラを挟んでほぼ横ばいの推移にとどまっている。7月26日夕刻に8.62リラまで一時的に下げたものの元の水準へ戻したが、27日は26日の高安レンジ内にとどまった。

7月27-28日の予定で米FOMCが始まった。29日未明には金融政策の発表と議長会見があるが、金融市場全般はポジション調整的な動きとなり、ユーロドルが1.180ドル台前半へ上昇、ポンドドルも7月20日安値1.3572ドルからの反騰を継続して1.390ドルに迫っている。豪ドルは7月21日夕安値から22日夜高値まで戻した後はほぼ横ばいの推移で勢いに欠けるが確りしている。メジャー通貨の加重平均であるドル指数は7月21日に5月25日以降の高値を更新した後はやや軟調な推移など、総じてドル高一服の動きとなっている。

米FOMCでは前回6月会合で量的緩和縮小議論の開始とメンバーによる利上げ時期予想の前倒しを示したが、その後にパウエル米連銀議長が物価上昇の上ブレは一時的で雇用回復には時間がかかるために量的緩和縮小着手は急がないと繰り返し強調してきたため、今回のFOMCではさほど踏み込んだ内容にならないのではないかと市場も見ている印象だ。しかしFOMCにはサプライズも付き物であり、量的緩和縮小=テーパリングへの踏み込んだ議論が示されるようだとドル高が再燃しかねないところだ。

ドル/トルコリラとしてはトルコの物価上昇にピークアウト感が出ていない状況ではトルコ中銀もしばらくは利下げできないとみて史上最安値更新の流れも一服しているところだが、積極的なリラ買いへの衝動はまだ小さく、金融政策への疑心暗鬼もあるので横ばい推移で様子を見ているところといえる。FOMCから為替市場全般がドル高感を強める場合はトルコリラとしてはドル高に逆らえずに持ち合いから下放れに入り再び最安値試しへ向かう可能性があり、FOMCからドル安反応なら持ち合い上放れからもう一段高へと戻り高値を切り上げてもよいところだ。

【トルコの感染拡大第四波】

トルコの新型コロナウイルス感染拡大の波は昨年4月が第一波でピーク時には新規感染者数が1万人を超えた。第二波は昨年12月のピーク時に3万人を超える感染者となった。第三波は今年4月16日に新規感染者が6万3千人を超える規模となったが、7月には1万人を切るところまで収束していた。感染拡大期のロックダウンの効果、ワクチン普及による抑制も効いていた印象だが、7月26日には1万6809人へ増加しており、第四波が発生し始めたと思われる。

新型コロナウイルスの感染拡大の波は徐々にピークが前回の波のピークを超える規模となっており、特に最近のアジアにおけるデルタ株の感染急増は従来までの拡大期と比較しても爆発的な状況となっている。トルコ保健相によれば7月26日時点で4千万人弱が少なくとも1回目のワクチン接種を終えており、1回から3回までの接種回数は6614万回となっている。しかし、最近ではワクチン接種が最も進んでいるイスラエルや英国での感染拡大や、ワクチン接種者の感染も見られるために米国でもワクチン普及によるマスク着用規制が撤廃されたものの再び着用義務化の動きがみられる等、変異株による影響がしばらく継続する事への懸念が強まっている。トルコでも第四波がさらに拡大して第三波を超える規模へ進む場合は堅調に回復してきている国内製造業の停滞や今後の回復が期待される観光産業への打撃も懸念され始める可能性があるところとして注目したい。

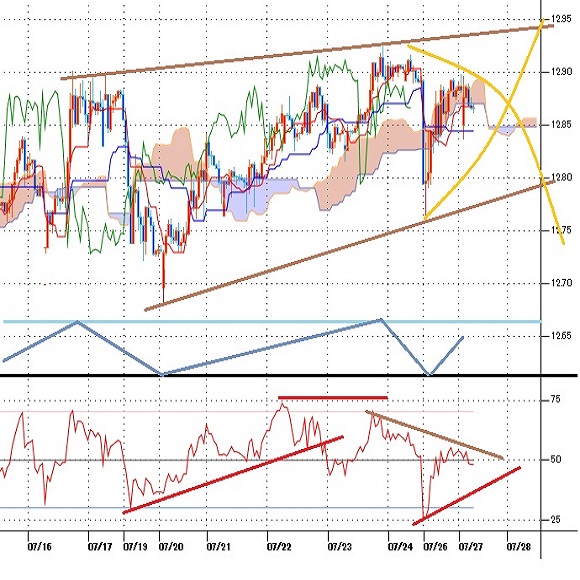

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、7月23日深夜へ高値を切り上げてから26日夕刻へいったん下げ、その後に大きく戻したために27日午前時点では23日深夜高値を直近のサイクルトップ、26日夕安値を同サイクルボトムとした強気サイクル入りとした。またトップ形成期は28日夜から30日深夜にかけての間と想定したがダブルトップ型で終わる可能性もあるとして26日夕安値12.76円割れからは弱気サイクル入りとした。

27日夜の下落で26日夕安値を割り込んだため、底割れによる弱気サイクル入りとして29日夕から8月2日夕にかけての間への下落を想定する。28日の戻り抵抗は12.87円前後までとしてその後の反落注意とするが、27日朝高値12.90円を超える場合は強気サイクル入りと改めて28日夜から30日夜にかけての間への上昇を想定する。

60分足の一目均衡表では27日夜の下落で遅行スパンが悪化、先行スパンからも転落した。27日深夜安値から戻しているために遅行スパンは好転しやすい位置に来ているが、先行スパンを上抜き返せないうちは一時的に遅行スパンが好転してもその後に悪化するところからは下げ再開とする。ただし先行スパンを上抜き返すところからは上昇継続の可能性ありとみて遅行スパン好転中の高値試し優先とする。

60分足の相対力指数は26日夕安値から27日深夜安値への一段安に際しては指数のボトムが切り上がって強気逆行の気配となっている。50ポイントを超えても維持できないうちは40ポイント割れから下げ再開とするが、55ポイントを超えてその後も50ポイント台を維持し始める場合は反騰継続とみて60ポイント台を目指す流れと考える。

以上を踏まえて当面のポイントを示す。

(1)当初、12.75円を下値支持線、12.90円を上値抵抗線とする。

(2)12.85円以下での推移中は一段安余地ありとし、12.75円割れからは12.70円前後への下落を想定する。12.70円以下は買い戻しも入りやすいとみるが、下げ足が速まる場合は12.65円前後へ下値目途を引き下げる。また12.80円以下での推移なら29日の日中も安値試しへ向かう可能性が残るとみる

(3)12.85円以上での推移に入る場合は12.90円前後への上昇を想定する。12.90円前後では戻り売りにつかまりやすいとみるが、勢い付く場合は12.65円前後へ上値目途を引き上げる。また12.85円以上での推移なら29日の日中も高値試しへ向かう可能性があるとみる。

【当面の主な予定】

7月28日

20:00 トルコ中銀金融政策決定会合議事要旨

7月29日

16:00 7月 経済信頼感指数 (6月 97.8)

20:30 外貨準備高 7/16時点 (7/9時点 625.8億ドル)

7月30日

16:00 6月 貿易収支 (5月 -41.3億ドル)

17:00 6月 観光客数 前年同月比 (5月 3038.38%)

20:30 外貨準備高 7/23時点

8月02日

16:00 7月 イスタンブール製造業PMI (6月 51.3)

8月03日

16:00 7月 消費者物価上昇率 前月比 (6月 1.94%)

16:00 7月 消費者物価上昇率 前年同月比 (6月 17.53%)

16:00 7月 生産者物価上昇率 前月比 (6月 4.01%)

16:00 7月 生産者物価上昇率 前年同月比 (6月 42.89%)

※ポイント要約は編集部

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2021.07.29

トルコリラ円見通し FOMC後の円高に圧迫される(21/7/29)

トルコリラ円の7月28日は12.88円から12.78円の取引レンジ。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2021.07.27

トルコリラ円見通し 12円台後半中心の持ち合い続く(21/7/27)

トルコリラ円の7月26日は12.93円から12.76円の取引レンジ。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。