NZ中銀の金融政策記者発表要旨

(5月26日開催分)

本日のNZ金融政策で、中銀はオフィシャルキャッシュレート(OCR)を現行の0.25%に据え置き、その他の緩和策も現行通りとしました。但し、前回まであった「必要とあればOCRをマイナスにすることもある」の文言が削除され、会合のサマリー内に、NZ財務省の新規国債発行計画の見通しから、LSAPでの購入額が2022年6月迄に1,000億NZドルに達しないことをメンバーが認めたこと等で、将来の追加緩和の可能性が少なくなったとして、市場はNZドル買いで反応しています。

以下はNZ中銀金融政策記者発表要旨です。

(要旨の一部和訳)

金融政策委員会は、中銀の消費者物価インフレや雇用目標に合致すべく行っている現行の金融刺激水準を維持することで合意した。委員会はオフィシャルキャッシュレート(OCR)を0.25%で維持し、巨額債券購入プログラム(LSAP:Large Scale Asset Purchase programme)を変えないこととした。

世界経済見通しは引き続き改善している。それは財政や金融刺激策が回復を下支えしている。NZの商品輸出価格は世界需要の高まりに恩恵を受けている。しかしながら、国内外双方で、経済活動の相違が大きいままである。世界経済回復の持続性は依然としてCovid-19の抑制にかかっている。

直近の経済データは非常に変動している。NZの経済成長は以前の強い反発後、夏の数ヶ月間に減速した一方、建設活動は堅調である。雇用の総合的水準も快調さを示し、財政支出が国内経済活動を下支えしている。

しかしながら、観光に関連した経済活動は国際的訪問客の不在による影響を受けている。ただ、最近の豪州・NZ間の旅行開始が収益減の一部を相殺することが期待されている。住宅価格の伸びやそれに関連する経済活動に関し、実施された政府の新住宅政策(住宅投資家向けの税優措置を廃止)の影響の広がりにより、その影響観察には時間がかかるだろう。

全般的には、我々の中期成長見通しは2月の声明に示されたシナリオと同様のままである。この見通しへの信頼性は高まっている。極端な健康悪化シナリオが世界的なワクチンの進展により衰えているからである。我々はまだ慎重姿勢である。それは進行中のウィルス関連の活動制限、経済回復に関する部門間の凸凹、企業投資の弱い水準などがある。

国内外の様々な要因が企業や消費者のコストを上げている。これらの要因には、世界的な原材料供給の混乱…原油価格高騰、船舶確保への圧力等、を含んでいる。これらの価格圧力はおそらく一時的であろう。年末にかけては弱まっていくと予想されている。

委員会は中期インフレと雇用が、継続中の金融刺激策が無くなった場合には委託された目標値より下回ることを確認した。また、委員会は、低金利環境が住宅価格を下支え、最近の税制変更などのその他要因、住宅供給の伸び、その借入の伸びなどがその圧力を相殺していることを確認した。

委員会は実施中の現行金融刺激策を維持することで合意した。それは消費者物価インフレが年率ベースで目標値中間の2%近く、そして持続的な最大雇用となるまでである。これらの必要条件を満たすには相当な時間と忍耐が必要になるだろう。

(以上)

(注)NZ中銀金融政策議事要旨は一部を和訳したものであり、詳細は金融政策要旨本文をお読みください。(出所:NZ中銀HP)

NZドル米ドル相場は、金融政策公表前は0.7235ドル付近で推移していましたが、公表後は0.7314ドルまでNZドル高が進んでいます。昨日の金融政策予想内で、今週月曜日段階で0.7160〜0.7330のNZドル高トレンド内にあるとしましたが、今日現在は0.7170〜0.7340レンジとなり10ピップス程度上昇しています。この抵抗線で止まるか、あるいは上抜けた場合には、0.7380、更に2月25日高値0.7466のダブルトップが見えてきます。逆にレンジ上限を維持できれば、0.7280、0.7230〜40が目先のサポートになります。

(5月26日14:00、1NZドル=0.7306米ドル)

次回のNZの金融政策は2021年7月14日(水曜日)に予定されています。

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

ニュージーランドドル(NZD)の記事

Edited by:川合 美智子

2021.05.28

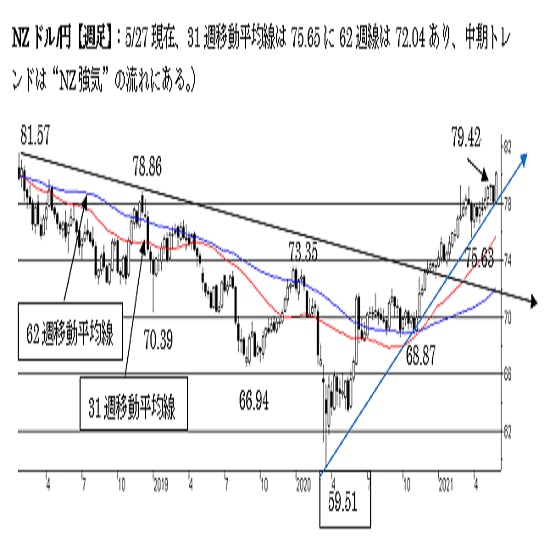

ニュージーランドドル週報(2021年5月第4週)

NZ/円は大幅続伸して28日には2018年2月来の80円台乗せを見ています。

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。