長期トレンドの節目を前に調整先行

〇先週のドル円、年初来高値を更新し110円の大台を伺う展開の一週間

〇今週は四半期末、そして週末にはイースターで参加者が大きく減少

〇110円の大台を前に調整で109円台前半へと押す可能性が高いと見る

〇米国雇用統計は失業率6.2%から6.0%へ、NFP+37.9万から+61.9万へ大幅改善予想

〇今週は108.50レベルをサポートに、109.85レベルをレジスタンスとする流れ

今週の週間見通し

先週のドル円は一連の金融政策イベントが終わり、また四半期末を控えていることもあって週前半は108円台半ばから後半の狭いレンジの中で動意薄のまま推移しました。しかし木曜に改めて109円台に乗せ、金曜には米金利上昇とともに年初来高値を更新し、110円の大台を伺う展開の一週間となりました。

材料的には株価や米金利など周辺市場の動きによる円安の流れとなっていましたが、今週は四半期末、そして週末にはイースターで参加者が大きく減少する中での米国雇用統計発表と荒れる要因もあり、おそらくは110円の大台を一気に超えるよりは、調整で109円台前半へと押す可能性の方が高いと見ています。

あまり雇用統計が材料になるとも思えませんが、欧州関係の経済指標も多いことから今週はユーロを中心とした動きになってくるイメージが強そうです、なお米国雇用統計は失業率が前回の6.2%から6.0%へ、NFPも+37.9万から+61.9万へとどちらも大幅に改善するという予想となっています。ある程度良い数字がコンセンサスとなっていることから、もし弱めの数字が出た時の方がインパクトは大きいと見られます。

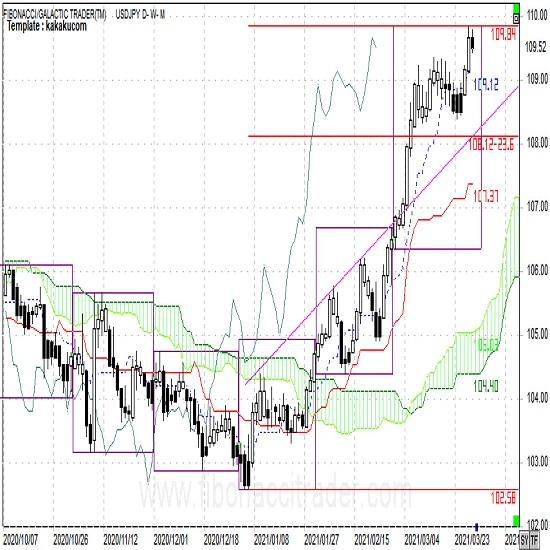

他には米ドルや円に影響が大きそうな数字はありませんのでテクニカルに移りますが、以前も示した月足チャートの重要なレジスタンスに近づいていますので改めて確認しておきましょう。

2015年の125円台からのレジスタンスライン(ピンク)は109円台前半にあって既に上抜けていますが、2017年高値からのレジスタンスライン(青)がより高値に接していて効いている印象です。今月時点で110円の大台のわずかに下に位置していて先週の高値は今のところこのレジスタンスで止められています。また昨年6月高値と先週高値も同じ水準であることも、110円の大台手前での上値の重たさを感じさせます。

今週も期末の特殊要因、あるいは参加者が少ない中での米国雇用統計が予想をはるかに上回るといった数字にならない限りは簡単に抜けるとは思えず、いったん110円の大台を前に調整となりやすいという判断がテクニカルには出来るでしょう。

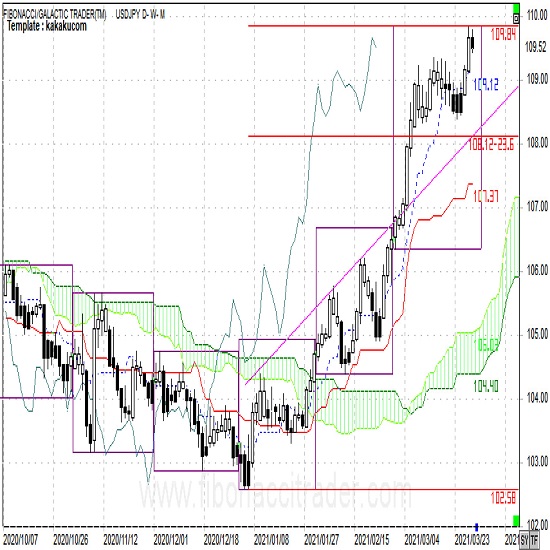

日足チャートもご覧ください。

ドル円(日足)チャート

このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

年初来安値と先週高値とのもっとも小さな押しを考えると23.6%押しの108.12ですが、それでも現行水準から見ると遠い印象です。年初からの上昇チャンネルの上側のライン(ピンク)だけ残してありますが、同ラインが今週は先週の安値圏の水準へと上がってきます。こちらでも108.40レベルですからまだ距離が遠いのですが、3月の上昇幅を考えると108円台半ばまでの調整であればありそうな水準です。

今週は大台前の調整を考え、108.50レベルをサポートに、109.85レベルをレジスタンスとする流れを見ておきます。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2021年FOMCメンバー(ニューヨーク、シカゴ、リッチモンド、アトランタ、サンフランシスコ)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。

3月29日(月)

**:** 欧州・英国夏時間移行

08:50 日銀会合主な意見公表

24:00 ウォーラーFRB理事講演

3月30日(火)

06:45 NZ2月住宅建設許可

08:30 本邦2月失業率・有効求人倍率

15:00 ドイツ2月輸入物価指数

15:45 フランス3月消費者信頼感

18:00 ユーロ圏3月消費者信頼感

21:00 ドイツ3月CPI速報値

22:00 米国1月住宅価格

22:00 米国1月ケースシラー住宅価格

23:00 米国3月消費者信頼感

27:30 NY連銀総裁講演

3月31日(水)

09:30 豪州2月住宅建設許可

10:00 中国3月製造業PMI

15:00 英国10〜12月期GDP改定値

15:00 英国3月住宅価格

15:45 フランス3月CPI速報値

15:45 フランス2月PPI

16:00 トルコ2月貿易収支

16:55 ドイツ3月失業率

18:00 ユーロ圏3月CPI速報値

21:00 南ア2月貿易収支

21:15 米国3月ADP全国雇用者数

22:45 米国3月シカゴ購買部協会景況指数

23:00 米国2月住宅販売保留

23:30 週間原油在庫統計

4月1日(木)

08:50 日銀短観(3月調査)

09:30 豪州2月貿易収支

10:45 中国3月MarkIt製造業PMI

15:00 ドイツ2月小売売上高

16:00 トルコ3月製造業PMI

16:50 フランス3月製造業PMI

16:55 ドイツ3月製造業PMI

17:00 ユーロ圏3月製造業PMI

17:30 英国3月製造業PMI

20:30 米国3月チャレンジャー人員削減予定数

21:30 米国新規失業保険申請件数

22:45 米国3月製造業PMI

23:00 米国3月ISM製造業景況指数

23:00 米国2月建設支出

26:00 (フィラデルフィア連銀総裁講演)

4月2日(金)

**:** グッドフライデーで欧州市場は休場

21:30 米国3月雇用統計

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。為替の高値・安値は東京午前9時〜NY午後5時のインターバンクレート。

先週の概況

3月22日(月)

週明けのドル円はトルコ中銀解任報道によるトルコリラ円の売りの影響を受けギャップダウンして始まりましたが、すぐに金曜引けの水準へと戻しました。その後は株安の動きとともにじりじりと朝方の安値圏に近づく動きとなりましたが、前週から108.60/65レベルの買いがしつこいこともあって反発。海外市場では上下しながらも株高の動きとともに底堅い値動きとなっていましたが、値幅は伴わないままでした。

3月23日(火)

ドル円は米金利の低下もあって東京市場から上値の重たい展開となっていました。欧州市場に入り月曜早朝の安値を下抜けるとストップオーダーも加わって一時108.41レベルの安値をつけましたが、下値も固くユーロドルの下げに引っ張られて東京後場の水準に戻し、引けにかけてはユーロ円の売りに押され若干下げて引けました。

3月24日(水)

東京市場のドル円は日経平均の下げとともに上値の重たい動きとはなっていたものの値幅は狭く108円台半ばでのもみあいに終始しました。欧州市場序盤以降は米金利が上昇する動きとともに反転上昇、NY市場前場には前日高値を上抜けたことや前週からのレジスタンスを上抜けた動きも重なって一時的にドル買いが強まり108.96レベルまで上昇。ただ仕掛けっぽいドル買いだった様子で、引けにかけてはNY朝方の水準に押して引けました。

3月25日(木)

ドル円は終日ドル買いが続きました。東京市場から欧州市場前場にかけては日経平均と先物の上昇がきっかけとなっての円売り、欧州市場後場以降はユーロドルの下げによるドル買いと、テーマを変えながらも109.24レベルまで水準を切り上げ高値圏での引けとなりました。

3月26日(金)

ドル円は東京市場では底堅かったものの15日高値を意識して109円台前半での小動きに留まりました。欧州市場に移り米金利上昇をきっかけに15日高値を上抜けると全般的に円売りが強まり、NY市場朝方には109.85レベルの高値をつけました。NY市場では高値圏でのもみあいのまま一週間を終えました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.11.23

南アランド円週報:『約1カ月ぶり安値を更新するなど上値の重い展開が継続中』(11/23朝)

南アランドの対円相場は、11/7に記録した約4ヵ月ぶり高値8.86円をトップに反落に転じると、今週前半にかけて、一時8.44円まで下落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.11.23

トルコリラ円週報:『トルコ中銀は政策金利の据え置きを決定。一巡後の反発に期待』(11/23朝)

トルコリラの対円相場は、9/16に記録した史上最安値4.10円をボトムに切り返すと、11/15にかけて、約3カ月半ぶり高値4.56円(8/1以来の高値圏)まで上昇しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.03.29

ドル高継続も110円にはとどかず強保ち合い(3/29夕)

週明け29日の東京市場は、ドルが弱含み。一時109.80円レベルと先週高値に接近するも越えられず、その後は値を崩す展開に。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.03.29

ドル続伸に注意、1年ぶり110円台も(週報3月第5週)

先週のドル/円相場はドルが続伸。週末には一時109.84円まで値を上げ、110円台乗せも現実のものとして視界内に捉えられている。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。