対ドルでのリラ高一服とドル円の下落で2日続落

〇トルコリラ円、9日に14.66まで下げ、円高に圧される形で2日連続の日足陰線に

〇9日のイスタンブール100株価指数は前日比0.60%高と上昇、8日の0.51%高から続伸

〇対ドルでのリラも8日に7.02リラまで上昇した後一服しているが、11/6高値を起点とした上昇基調を継続

〇12日には12月の鉱工業生産と小売売上高の発表があり、堅調な数字ならリラ高要因となりやすいか

〇14.66割れ回避のうちは14.90前後への上昇を想定

〇14.66割れから8日夕高値からの下げが二段下げ型になる為14.50前後へ向かう流れとみる

【概況】

トルコリラ円は2月8日に14.99円(ベンダーによっては15円に到達)したところで上昇一服となり2月9日には安値で14.66円まで下げた。日足は1月28日から2月5日まで7日連続陽線で上昇となり2020年8月以来の高値水準となっていたのたが、ドル円が2月5日から3日連続の日足陰線で下落、対ドルでのリラ高も2月8日に7.02リラまで高値を切り上げた後は上昇一服となったことで支えにならず、トルコリラ円は円高に圧される形で2日連続の日足陰線で下落した。

2月9日はトルコ関連の独自材料はなく、対ドルでのトルコリラは9日夕刻に8日以降の上昇一服によるリバウンドの高値で7.13リラまで下落したが、その後は欧米市場でのドル全面安の流れで上昇に転じて再び上昇に転じている。一方でドル円は9日深夜に104.50円をわずかに割り込むところまで下げた後は下落一服でやや落ち着いている。このためトルコリラ円は9日夕刻安値14.66円の後はややジリ高の推移で確りしている。

【株高継続でドル安再開感強まり、対ドルでのリラ高基調は継続か】

2月9日のイスタンブール100株価指数は前日比0.60%高と上昇、8日の0.51%高から続伸した。2月1日から4日まで4連騰した後の2月5日は小反落したものの持ち直しており、1月28日安値からの反騰基調を継続して徐々に1月21日の史上最高値に迫っている。

世界的な株高を先導するNYダウは2月1日から2月8日まで6連騰となり、2月9日には3万1439.47ドルを付けて取引時間中の最高値を更新した。利益確定売りで前日比は9.93ドル安と下げたが、ナスダック総合指数は2月4日から4連騰となり1万4000ポイント台に到達して取引時間中及び終値ベースの最高値を更新した。

日経平均も含めて世界的な株高基調が続いているが、バイデン政権による1.9兆ドル規模の追加経済対策への進展期待と主要国による実質ゼロ金利政策及び資産購入による量的緩和政策の長期化が資産インフレ的な株高を継続させており、為替市場においてもリスク選好的な投機通貨買いがドル安基調を発生させている。1月28日から2月8日にかけては米国の国債大量入札を控えての債券売りで米10年債利回りが急上昇したことでドル安基調にいったんブレーキがかかったものの、9日の3年債入札も無難に通過したことで米10年債利回りも低下しており、株高と同調したドル安感が強まってきている。

対ドルでのトルコリラも2月8日に7.02リラまで上昇した後は一服しているものの、11月6日高値を起点とした上昇基調を継続しており、トルコ中銀のアーバル新総裁が就任直後の金融政策決定会合で利上げを決定したところまでを一段目とし、1月7日までを二段目とし、1月7日高値を上抜いてから現状までは三段目の上昇期の途中にあるという印象だ。

エルドアン大統領による高金利状態への批判があるもののインフレ抑制のための金融引き締め姿勢を堅持しているアーバル総裁への市場の信任もあり、11月までの歴史的暴落により独歩安だった状況から回復して新興国通貨高の大きな流れと同調してトルコリラも上昇基調を継続している。ドル円の下げ足が早まるようだとトルコリラ円も圧迫されるものの、基本的には対ドルでのトルコリラ上昇基調が継続なら、円高で押されるところは買い拾われて高値更新を伺う展開を続けやすいと思われる。

今週末の12日には12月の鉱工業生産と小売売上高の発表があり、堅調な数字ならリラ高要因となりやすいと思われる。また来週の2月18日にトルコ中銀の金融政策決定会合が迫るが、市場は現状維持を見込みつつ引き締め政策の堅持も強調するものとみているようだ。

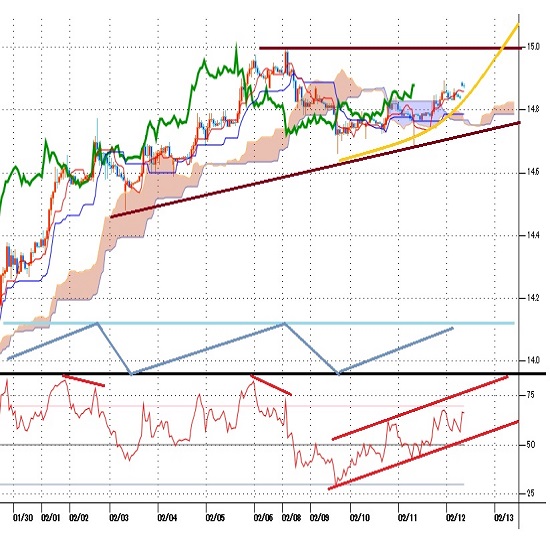

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、2月3日午前安値を直近のサイクルボトムとした強気サイクル入りとして5日午後から9日夕にかけての間への上昇を想定してきたが、8日夕高値からの反落により9日午前時点では8日夕高値を直近のサイクルトップとした弱気サイクル入りとした。またボトム形成期は8日午前から10日午前にかけての間と想定されるので既に反騰注意期に入っているとしたが、14.90円台を回復できないうちは9日夜から10日午前にかけての間へ一段安する可能性が残るとした。

2月9日夕安値の後は下げ渋りでの推移となっているので9日夕安値で直近のサイクルボトムを付けて戻しに入っているとみる。新たな高値形成期は11日午後から15日夕にかけての間とするが、9日夕安値を割り込む場合は底割れによる新たな弱気サイクル入りとして12日午後から15日夕にかけての間への下落を想定する。

60分足の一目均衡表では8日深夜への下落で遅行スパンが悪化、9日夕刻への下落で先行スパンから転落した。その後はややジリ高の推移となっているため、遅行スパン好転からは上昇再開とし、先行スパンを上抜くところからは上昇も勢いつく可能性があるとみる。ただし9日夕安値を割り込む一段安入りからは遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は2月5日夜から8日夕刻への高値更新に際して指数のピークが切り下がる弱気逆行が発生してから下落に転じたが、9日夕刻の下落時に20ポイント台まで低下したところから50ポイント到達まで戻している。40ポイント手前まで下げても50ポイント台を回復する場合は上昇継続とみて60ポイント台後半への上昇を想定するが、40ポイント割れからは下げ再開を警戒し、9日夕安値を割り込む場合は20ポイント以下への低下を伴う下落を想定する。

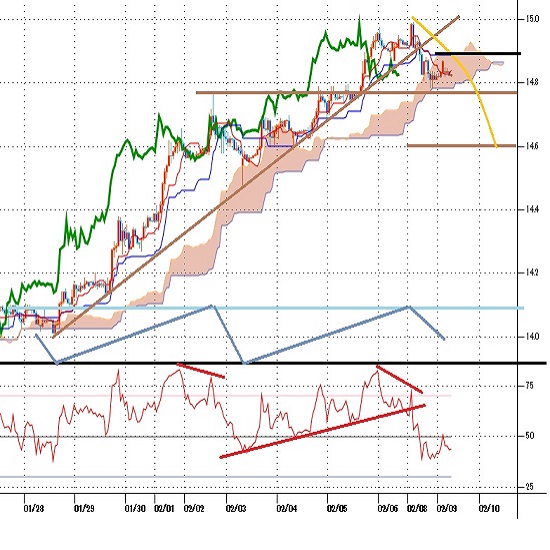

以上を踏まえて当面のポイントを示す。

(1)当初、2月9日夕安値14.66円を下値支持線、14.90円を上値抵抗線とする。

(2)9日夕安値割れ回避のうちは14.90円前後への上昇を想定する。14.90円到達では売られやすいとみるが、14.90円超えから続伸に入る場合は14.95円前後へ上値目途を引き上げる。また9日夕安値割れ回避での推移なら11日も高値試しへ向かいやすいとみる。

(3)9日夕安値割れからは2月8日夕高値からの下げが二段下げ型に発展するため14.50円前後へ向かう流れとみる。14.50円前後は買い戻しが入りやすいとみるが、9日夕安値を割り込んだ状況での推移なら11日も安値試しへ向かいやすいとみる。

【当面の主な予定】

2月10日

16:00 11月失業率 (10月 12.7%、予想 13.2%)

2月11日

20:30 週次外貨準備高 2/5時点 (1/29時点 533.7億ドル)

2月12日

16:00 12月経常収支 (11月 -406憶ドル)

16:00 12月鉱工業生産 前年同月比 (11月 11.0%)

16:00 12月小売売上高 前年同月比 (11月 11.9%)

16:00 12月小売売上高 前月比 (11月 2.2%)

2月15日

17:00 1月財政収支 (12月 -407億リラ)

2月17日

18:30 1月自動車生産台数 前年比 (12月 10.2%)

2月18日

16:00 2月消費者信頼感指数 (1月 83.3)

20:00 トルコ中銀金融政策決定会合 政策金利 (現行 17.0%、予想 17.0%)

20:30 週次外貨準備高 2/12時点

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

オーストラリアドル(AUD)の記事

Edited by:田代 昌之

2024.11.22

豪ドルWeekly 100円を挟んだもみ合い、CPIで早期の利下げ観測が強まる可能性も(24/11/22)

今週の豪ドルは、豪準備銀行(RBA)が公表した理事会要旨でタカ派姿勢が確認されたものの、買いは続かず、100円水準を挟んだ小動きの相場展開が続いた。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.11.22

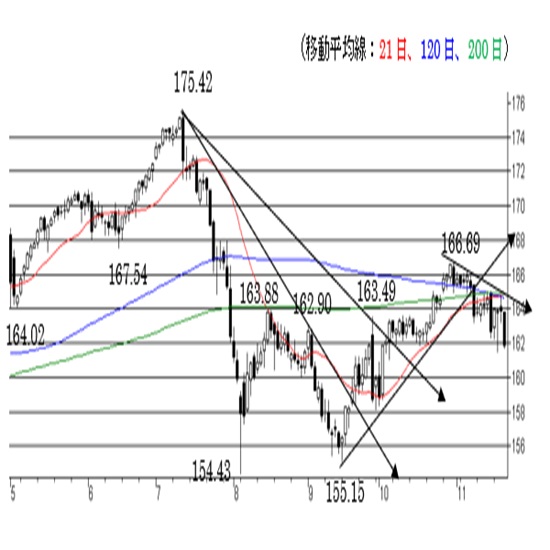

ユーロ円 下値リスクが点灯中。162円台を回復出来ずに越週した場合は一段の下落へ(24/11/22)

ユーロ/円は163円台前半から161円台後半まで断続的に売られ、結局安値圏で引けています。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2021.02.12

トルコリラ円見通し 2月8日以降は上昇一服だが14.70円割れを買い戻されて確り(21/2/12)

14.80円を割り込むところは買い戻されて確りしており、2月12日午前序盤は14.80円台後半につけている。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2021.02.09

トルコリラ円見通し 日足は7日連続陽線の後、8日ぶりに陰線(21/2/9)

日足で7日連続の陽線での上昇だったが、15円の大台到達には推進力不足としていったん仕切り直しの調整安が入った印象だ。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。