豪州中銀議事録(理事会は2月6日開催分) (出所:豪州中銀HPから)

豪州中銀の金融政策の議事録内容を纏めたものをお送りします。

要旨は非常に長いので、先に簡単に纏めたものを記します。

要旨は下記しますが、世界経済の現状などをある程度議論している内容なので、ご一読頂ければ幸甚です。

(抜粋内容)

基本的にこれまでの金融政策議事録と変わりありません。

豪州経済は、9月末四半期GDPが+0.6%となり、年率ベースで+2.8%だった。これは潜在成長率に沿った伸びだった。GDP見通しは2018年と2019年で3%を少し越える水準を予想している。

家計消費は12月末時点では9月末比改善した模様。今後も継続するかは不透明。家計債務が高い状態なので、収入の増減に敏感となっている。

住宅は2017年に価格調整し、弱かったが、これは健全な調整に範囲内で、住宅許可件数は増加している。

企業投資は活発で、2018年も拡大が予想されている。但し、非鉱山関連企業の伸びが顕著で、鉱山関連企業は2018年には幾分の減速を予想。

最近の世界株式市場の下落は2018年初からの上げ過ぎの調整内に留まっている。まだボラティリティは低く、世界の国債求めた資金移動は活発になっている。社債のスプレッドはほとんど変わらず、金利高の影響は軽微。

為替に関しては、昨年は狭いレンジ内で推移した。世界経済の成長拡大は豪州経済の拡大やインフレの高まりに繋がり、豪ドル安ならばさらにそれがおきやすいと分析。一方で、豪ドル高はより遅々とした成長やインフレ活動に影響を与えると見ていると分析している

また低金利政策の効果についてはこれまで通り企業投資の活発化などに好影響を与えていると分析。

(抜粋以上)

(議事録要旨)

委員達は、2017年の世界GDPが予想を上回る伸びを示したことを念頭において、世界経済について議論を始めた。2017年の世界経済は同時に成長上げが起き、恐らく緩和基調の継続と活発化している国際貿易により、2018年の成長も下支えされると思われる。貿易品の需要増により、景気はあらゆる地域に広がり、とりわけ商品の輸出業者を潤している。強い経済成長は、多くの国で労働市場の逼迫をもたらし、幾つかの先進国の失業率は低下している、コアインフレは、商品価格上昇の圧力が強まっているにも関わらず、ほとんどの地域で沈静化している。

豪州の主要貿易相手国は潜在成長力を上回り、インフレ圧力は高まっているが、稼働の代替でそれを吸収している。これらの国々の成長見通しは昨年11月の金融政策時の要旨で議論した以上に高くなっている。委員達は世界経済が現状の上昇力を絡み合わせながら、上昇を続けると予想している。世界的インフレを引き起こしたり、予想以上の需要の高まりは金融資産価格や為替レートを複雑にする。より強い世界成長は豪州の成長やインフレをもたらす。とりわけ為替レートが安くなればそれが起きる。

企業投資の伸びは主要先進国やアジア高所得国の成長戦略の牽引役として、より一層重要な位置を高めている。これにより、潜在成長率を越える成長を維持できる。しかも多くの国の緩和基調の金融政策や財政政策で下支えされている。

また、先進国でここ何年間、消費の伸びが平均以上になったところもある。これは雇用改善が下支えしている。雇用環境がタイトになっているにも関わらず、賃金の伸びは低いままである。委員達はこの労働生産性の伸びの低さが賃金の伸びを抑えていると見ている。しかし、労働市場の代替稼働により、伝統的に予想されている今後の見方よりも上昇していくことが可能だと思っている。

委員達は中国の2017年成長が予想以上だったことを確認した。しかし、企業投資の伸びは減速し、産業部門の状況はここ数ヶ月で弱くなっている。これは国内の汚染減少を目指す政府の政策によるもの思われる。住宅価格インフレや実際の住宅市場の売買もまた弱くなっている。とりわけ大都市で起きている。これは投機的動きが削がれているからである。

今後数年の中国GDPは緩やかな成長になるとことが予想されている。それでも緩和基調的な金融政策もあり、これまでの様な成長を維持できると予想している。しかしながら、中国経済の先行きに関しては不確実性が残っている。レバレッジ率は依然高いので、委員達は金融リスク低減や短期的な成長鈍化を指向した政策を採る可能性があることを確認した。それでもそれらの政策が成功しても、中期的な成長は下方修正されるリスクが高い。

強い世界経済は2017年を通して、商品価格上げに貢献した。委員達は予想以上の商品価格が2017年通して豪州貿易の拡大を支えたことを確認した。それでも先行き2年位、貿易条件は下がっていくと予想している。これはバルク品(鉄鉱石やビレットなど)の低コスト供給が増えると見ているからである。

(中略)

前回会合以降の国内経済データは、前回会合時予想並みか若干高いものであった。GDPは9月末四半期で+0.6%となり、年率ベースで+2.8%だった。これは潜在成長率に沿った伸びだった。全般的に、9月末四半期企業経済活動は、予想より伸びた。一方で住宅関連は弱かった。GDPは2018年と2019年で3%を少し越える水準を予想している。

家計消費は9月末四半期はほとんど変わらなかった。明らかに予想より弱かった。より最近のデータで見ると、12月末四半期での弱さは見られない。小売売上の伸びが反発したからである。中銀支店からの報告でも緩やかに小売りが上昇しているようだ。年末ベースでみると、消費の伸びは強かったことが確認されている。委員達は消費の緩やかな伸びにより、中銀の先行き見通しでは家計の収入の伸びが拡大したと予想している。しかし、もし家計収入の伸びが予想以下の増加に留まれば、消費の伸びも弱いものに変わっていくリスクは残されている。家計債務が高い状態の環境下では、消費は収入やその富の伸びにとりわけ敏感になりがちだ。

居住用住宅建設の動きは9月末四半期で下落した。しかし、許可件数は2017年後半に増加している。ただ、地域によって差異があり、ニューサウスウェールズ州やビクトリア州地域では強く、西豪州やクイーンズランド州では弱かった。委員達は需給の健全な配分調整が起きていると見ている。

一般的に、住宅関連市場は弱くなった。価格が下がり、とりわけより高い不動産に顕著だった。今後2年間で、東豪州では賃貸住宅の供給が増えてくるが、委員達は、賃貸住宅インフレがもはや下がる可能性低く、先行きは上昇すると予想している。

企業状態は相対的に高い水準を維持している。民間非鉱山関連企業投資は9月末四半期で予想を超える伸びだった。委員達は今後も暫く非鉱山関連はポジティブと予想している。

(中略)

鉱山関連の企業投資は全般的に、9月末四半期は前期変わらずであった。先々の数四半期では減速を予想している。

労働市場は2017年を通して、予想以上に強かった。雇用は2017年で3.25%伸びた。しかもこの伸びの大半はフルタイム雇用である。労働参加率も急激に上がり、2010年の歴史的高値の水準まできている。失業率も5.5%になり、年初から0.25%も改善している。

委員達は今後の雇用市場の伸びは前期までの高い伸びと比較すると緩やかになると予想している。例え、労働市場が2017年の様に顕著に改善しても、賃金の伸びは依然低いままである。9月末四半期の賃金指数の伸びは予想以下であった。新規雇用計画に関連した賃金高は、契約更改時に想定していた伸びよりも数パーセント低かったからである。

委員達はまだ労働市場には不確実性が残ることを確認し、労働需要の継続的な強さにより豪州や海外含めて、予想よりも上昇する賃金の伸びが得られると見ている。

12月末四半期のインフレは11月会合時の予想に沿ったものであった。インフレ中間値は四半期比+0.4%、前年比+1.8%だった。現下のインフレは四半期+0.6%、前年比+1.9%である。

委員達は果物や野菜除く食品価格がここ10年間ほとんど変わらず、小売売上部門の価格競争力が続いていると確認した。

最近のデータはインフレ見通しと変わっていない。先行き見通しは2020年央に約2.5%まで緩やかに上昇すると予想している。最近のインフレは予想より高いが、これはタバコの価格上昇によるものである。

委員達は最近の金融市場について議論を始めた。ここ数日間(注:会合は2月6日でNYダウ下落は2月2日金曜日から)で世界株式は大きな下落をみた。これは2018年初からの大幅な株価上昇の巻戻しである。しかし、これにより持続的上昇の期間に繋がる。株価下落は米国のインフレ見通しや予想以上に強い賃金の予想変更に繋がる。一方で、信用スプレッドは依然低く、全般的な金融状況は依然として緩和基調である。

(中略)

委員達は長期国債利回りがここ数ヶ月で上昇したことを確認した。これは世界的な景気回復を反映して起きた。すなわち、金融政策での緩和策脱却による資金引き揚げ予想やそれに続く米国の大幅減税によるものである。豪州10年債は米国10年債程の金利上昇はなかった。日本の長期債もほとんど変わらなかった。これは日銀が10年債をゼロ%近くにキープする政策維持を公表したからである。

最近の株価下落にも関わらず、世界株価は昨年初の水準と比較して、まだ高い水準のままである。とりわけ米国である。これはテクノロジー株や減税策で予想される会社収益を見込んだ買いに支えられた。委員達は、過去の異常なまでに低いボラティリティの結果、最近のボラティリティ上昇起きたことについての議論を行った。金融市場では、ボラティリティは依然平均より低い位置にいる。主要企業の社債は依然強く、これは企業収益や緩和に支えられている。クレジィトスプレッドは世界金融危機が起きた以降では最も低い水準まで下落している。新興国では緩和基調が継続され、海外の資金移動は低い金利水準を反映して、投資家により活発に行われている。

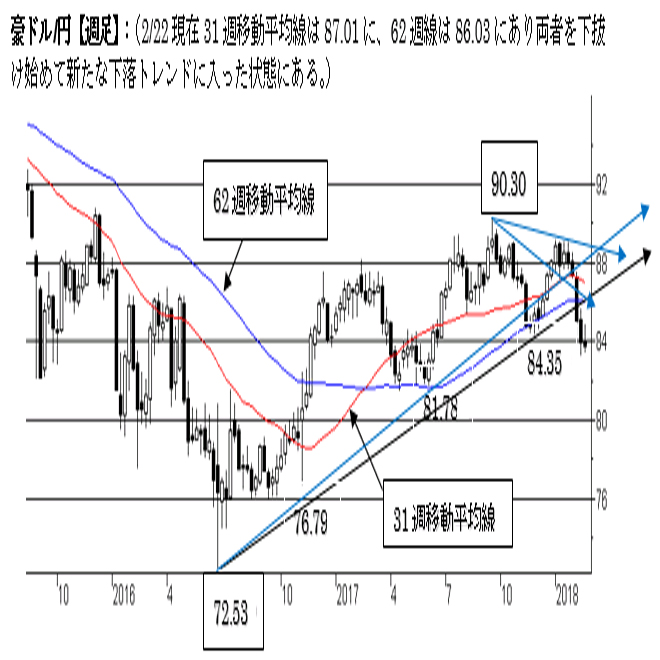

委員達は世界的に広がる米国ドル安について確認した。しかも今後数年間に亘り、FRBの利上げ政策が見込まれる状況においてのドル安である。米ドルは2017年初より貿易加重平均で下がった。一方で、ユーロは同期間に買われた。豪ドルは若干高くなった。しかし、ここ数年間では狭いレンジ内で推移している。

(中略)

金融政策のスタンスを考えると、前回会合以降のデータ…国際及び豪州のデータは全般的にポジティブになっている。世界経済は改善を続けている。幾つかの先進国では平均以上の成長をみせている。大多数の予想では先行き上方修正されそうだ。世界経済の同時上昇が絡み合い平均以上に押し上げている。これによりインフレ圧力が上がると見ている。現下のインフレは低いままであるが、幾つかの価格上昇圧力が見られ、とりわけ商品価格においておきている。もし予想以上の世界インフレが起きたなら、資本市場や為替レートの変動を示唆しているかもしれない。

国内の企業状況は2017年以降改善している。しかし消費の伸びは相対的に緩やかなペースに留まっている。雇用改善で失業率は低下するだろう。インフレはまだ低いが、次第に上昇すると期待している。

2017年以降、失業率改善、目標に近付くインフレで進化が成された。低金利政策がこれらの成果達成の役割を演じている。目標に向けての更なる進化は期待されるが、インフレの高まりはゆっくりとしたものになるだろう。豪州中銀のGDPに対する見通しは今後2年間で3%を少し越える水準を予想している。CPIインフレは2018年に2%を少し越えると見ている。委員達は豪ドル高がより遅々とした成長やインフレ活動に影響を与えると見ている。

利用できるあらゆるデータを勘案し、理事会は金融スタンスを据え置くことを決断した。これにより持続的成長を支え、将来のインフレ目標達成に繋がると判断した。

委員会は現行の1.5%のキャッシュレートを据え置いた。

(要旨は以上)

(注)本文はあくまで英文の一部を訳したものですので、和訳はあくまで便宜的なものとしてご利用頂き、適宜、英語の原文をご参照して頂きます様お願いします。

(2018年2月21日14時45分、1豪ドル=0.7853米ドル)

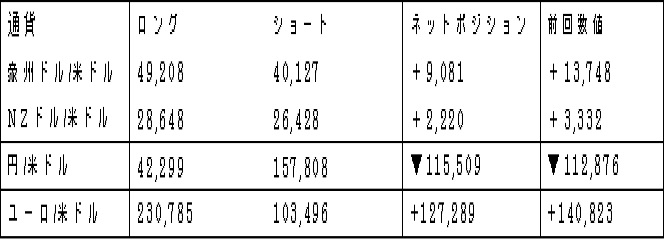

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.09.07

南アランド円週報:『リスクオフ再開で反落も下値余地は限定的か。一巡後の反発リスクに警戒』(9/7朝)

南アランドの対円相場(ZARJPY)は、8/5に記録した安値7.60円をボトムに切り返した後は持ち直し基調が続きましたが、今週は週末にかけて上値の重さが際立ちました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.09.07

トルコリラ円週報:『史上最安値圏で上値重く推移。トルコ中銀による早期利下げ観測も重石』(9/7朝)

トルコリラ円は、週明け早々4.35円まで上昇後、週末にかけ史上最安値4.16まで急落。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.09.07

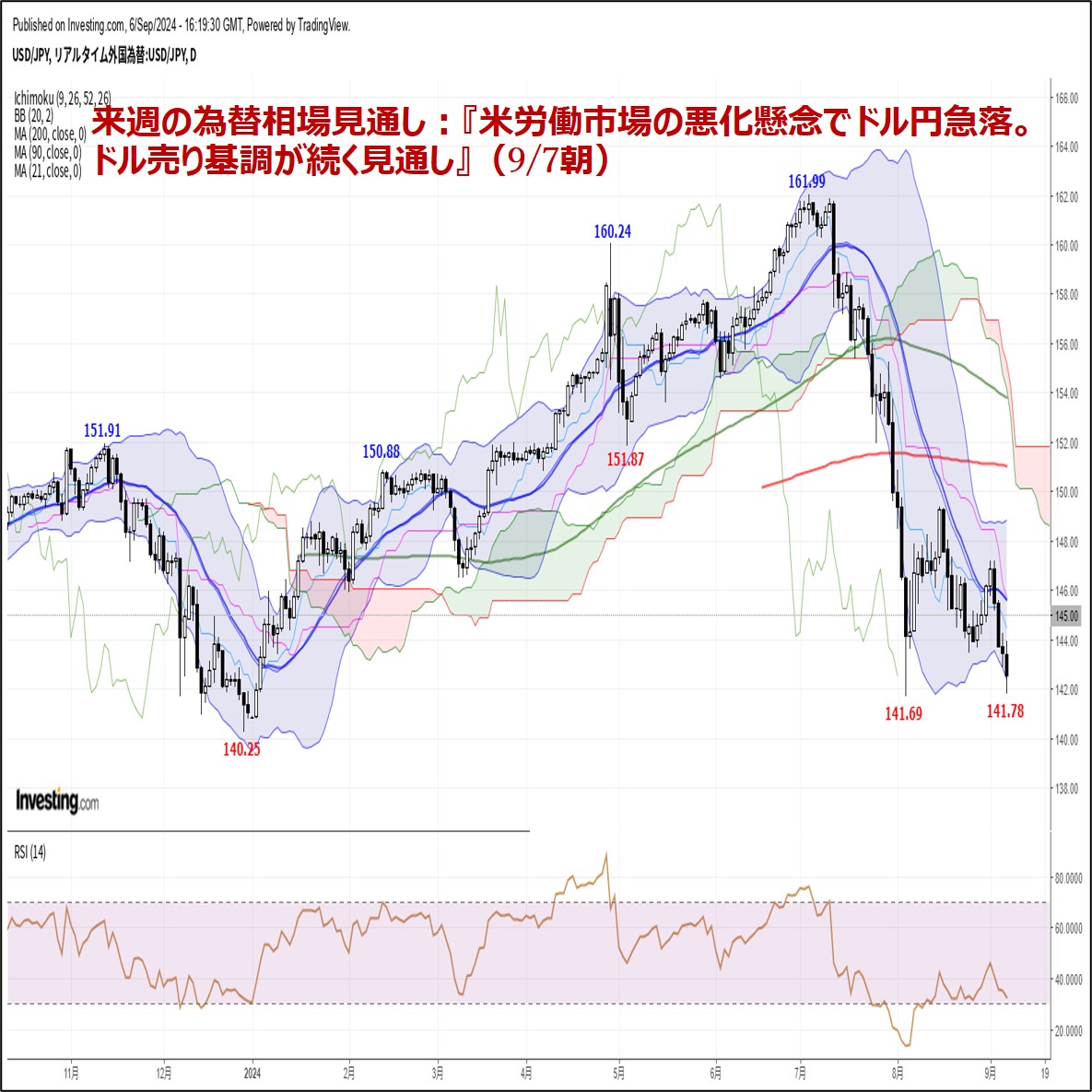

来週の為替相場見通し:『米労働市場の悪化懸念でドル円急落。ドル売り基調が続く見通し』(9/7朝)

ドル円は、週初週間高値147.21まで上昇、買い一巡後は伸び悩み、週末にかけ、週間安値141.78まで急落。

-

オーストラリアドル(AUD)の記事

Edited by:川合 美智子

2018.02.23

オーストラリアドル週報(2018年2月第四週)

2月20日に公表された豪州中銀議事録には引き続き、世界経済が緩やかな拡大基調を続けており、オーストラリア経済も海外からの需要や、

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。