『米労働市場の悪化懸念でドル円急落。ドル売り基調が続く見通し』

○今週のドル円、週初高値147.21まで上昇後、週末にかけて141.78まで急落

○日銀の追加利上げ観測とそれに伴う円買い圧力、米FRBの大幅利下げ観測再燃等が重石

○ユーロドル、週初1.1026まで下落するも、週末にかけ1.1156まで急伸

○好調な欧州指標、米当局者による相次ぐハト派発言、米長期金利低下等が背景

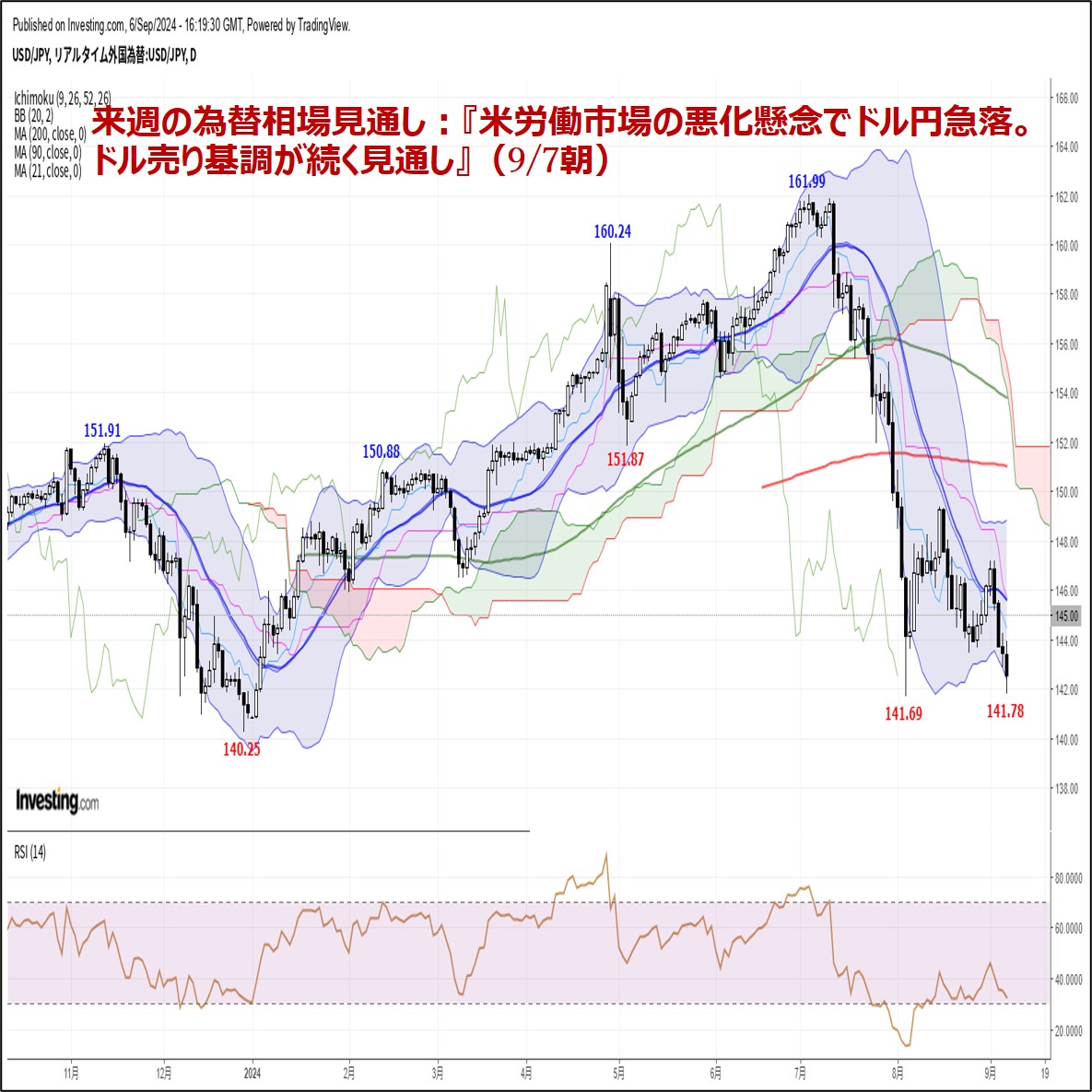

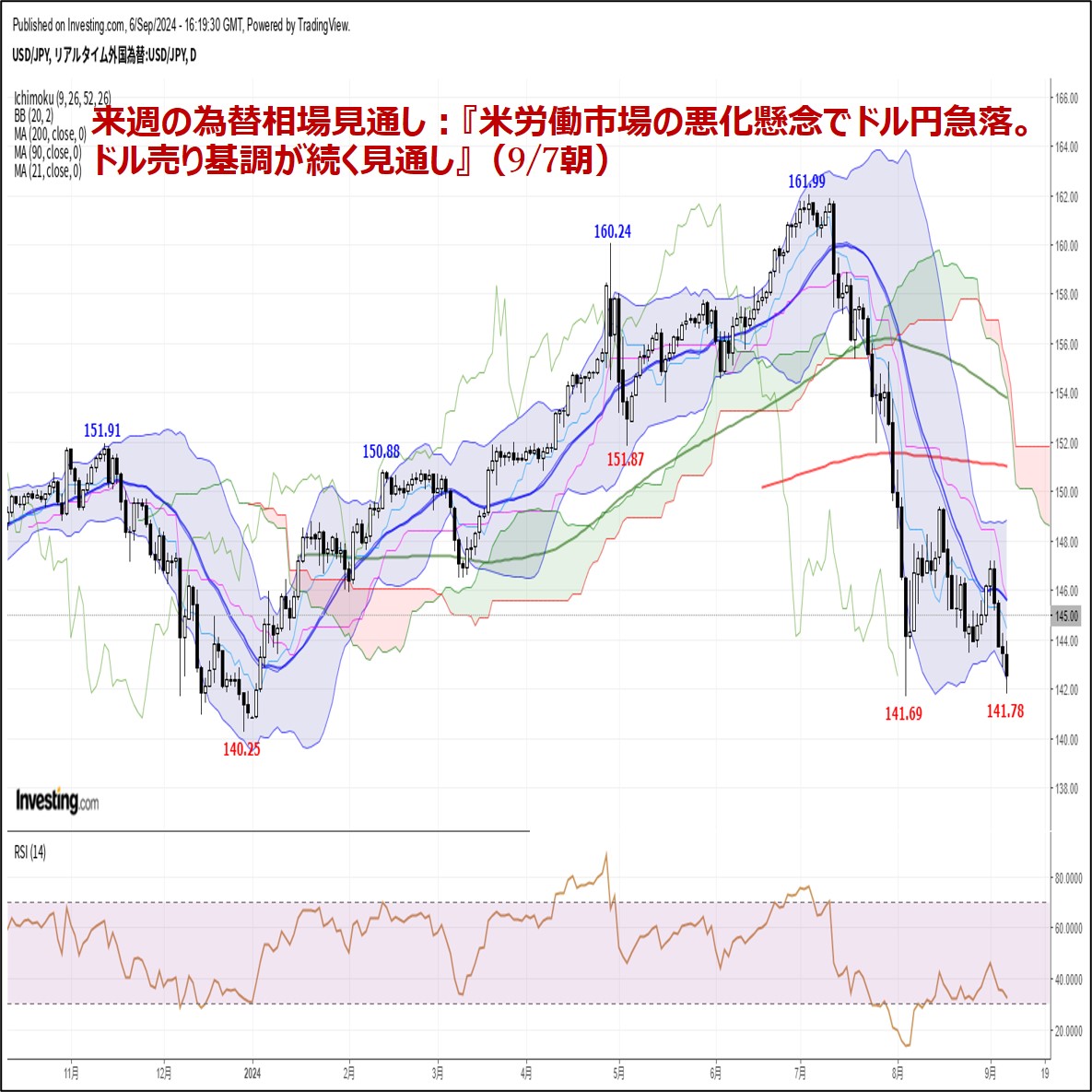

○ドル円、日足ローソク足が主要テクニカルポイントを軒並み下抜けるなど弱い地合い

○ファンダメンタルズも、日米金利差縮小によるドル売り円買い等、ドル円下落を連想させる材料揃う

○来週は米8月消費者物価指数に注目が集まるが、相場が動意づくシナリオは想定困難

○米労働市場悪化に端を発する米金利低下→米ドル売りの流れを引きずり、ドル円相場続落を予測

○来週の予想レンジ(USDJPY):140.00ー145.00、(EURUSD):1.0950−1.1200

今週のレビュー(9/2−9/6)

<ドル円相場>

今週のドル円相場は、週初146.19で寄り付いた後、(1)前週末金曜日以降のドル買い・円売りの流れの継続(米4ー6月期実質GDP改定値が市場予想を上回ったことに加えて、米7月PCEデフレータも市場予想に沿った無難な結果→米経済の軟着陸期待を背景とした米株買い・円売りと、米FRBによる大幅利下げ観測後退に伴う米金利上昇・米ドル買いがドル円をサポート)や、(2)株式市場の堅調推移(世界的な株高に伴うリスク選好の円売り圧力)、(3)テクニカル的な地合いの好転(日足ローソク足が一目均衡表転換線・21日移動平均線・ボリンジャーミッドバンドを上方ブレイク)が支援材料となり、翌9/3にかけて、週間高値147.21まで上昇しました。しかし、買い一巡後に伸び悩むと、(4)急ピッチな上昇に対する反動売りや、(5)植田日銀総裁による「(物価見通しが実現すれば)引き続き政策金利を引き上げ金融緩和の度合いを調整する」とのタカ派的な見解発表、(6)米8月ISM製造業景況指数(結果47.2、予想47.5)の市場予想を下回る結果、

(7)米7月JOLT雇用動態調査(結果767.3万件、予想810.0万件、前回791.0万件)の冴えない結果(3年半ぶり低水準)、(8)アトランタ連銀ボスティック総裁による「雇用に過度の悪影響を与える恐れがあるため、制限的な政策スタンスを長く維持すべきではない」とのハト派的な見解発表、(9)毎月勤労統計調査における本邦実質賃金(結果+0.4%、前回+1.1%)の2ヵ月連続のプラス圏維持、(10)共通事業所ベース・所定内給与(結果+2.9%)の伸び率加速(公表が開始された2016年以降での最高水準)、(11)高田日銀審議委員による「企業の前向きな行動が確認されれば金融緩和の修正が必要」とのタカ派的な発言、(12)日銀による追加利上げ観測の高まりとそれに伴う円買い圧力、(13)米8月ADP雇用統計(結果+9.9万人、予想+14.5万人)の市場予想を下回る結果、(14)米8月非農業部門雇用者数(結果+14.2万人、予想+16.5万人)の市場予想を下回る結果、

(15)ニューヨーク連銀ウィリアムズ総裁による「本日のデータは減速する経済や雇用市場と整合」「これで利下げが適切になった」とのハト派的な発言、(16)ウォラーFRB理事による「適切であれば利下げの前倒しを支持」「景気の勢い保つためにも利下げの時機到来」とのハト派的な発言、(17)米FRBによる大幅利下げ観測再燃(米金利急低下→米ドル売り)が重石となり、週末にかけて、週間安値141.78まで急落しました。引けにかけて小反発するも戻りは鈍く、本稿執筆時点(日本時間9/7午前1時40分現在)では、142.50前後で推移しております。

<ユーロドル相場>

今週のユーロドル相場は、週初1.1047で寄り付いた後、(1)欧州株の冴えない動き(リスクオフ再燃)や、(2)欧州債利回り低下に伴うユーロ売り圧力、(3)ユーロクロスの冴えない動き(対英ポンドや対スイスフラン、対円などでユーロが下落→ユーロドル連れ安)、(4)欧州経済の先行き不透明感、(5)リトアニア中銀シムカス総裁による「9月利下げを支持する説得力のある論拠は多い」とのハト派的な発言、(6)ドイツ連銀ナーゲル総裁による「インフレの大波は終わった可能性がある」とのハト派的な発言が重石となり、9/4にかけて、週間安値1.1026まで下落しました。しかし、売り一巡後に下げ渋ると、(7)ユーロ圏7月生産者物価指数(結果+0.8%、予想+0.3%)の市場予想を上回る結果や、(8)ドイツ7月製造業受注(結果+3.7%、予想▲1.9%)の力強い結果、(9)米労働関連指標(米7月JOLT雇用動態調査、米8月ADP雇用統計、米8月非農業部門雇用)の冴えない結果、(10)米当局者(アトランタ連銀ボスティック総裁、ニューヨーク連銀ウィリアムズ総裁、ウォラーFRB理事)による相次ぐハト派発言、

(11)上記9、10を背景とした米FRBによる大幅利下げ観測再燃(米長期金利急低下→米ドル急落)が支援材料となり、週末にかけて、週間高値1.1156まで急伸しました。引けにかけて反落するも下値は堅く、本稿執筆時点(日本時間9/7午前1時40分現在)では、1.1080前後で推移しております。尚、週末に発表されたドイツ7月鉱工業生産(結果▲5.3%、予想▲3.5%)および、ユーロ圏4ー6月期GDP確報値(結果+0.2%、予想+0.3%、※前期比)は市場予想を下回る結果となりましたが、ユーロ売りでの反応は限られました。

来週の見通し(9/9−9/13)

<ドル円相場>

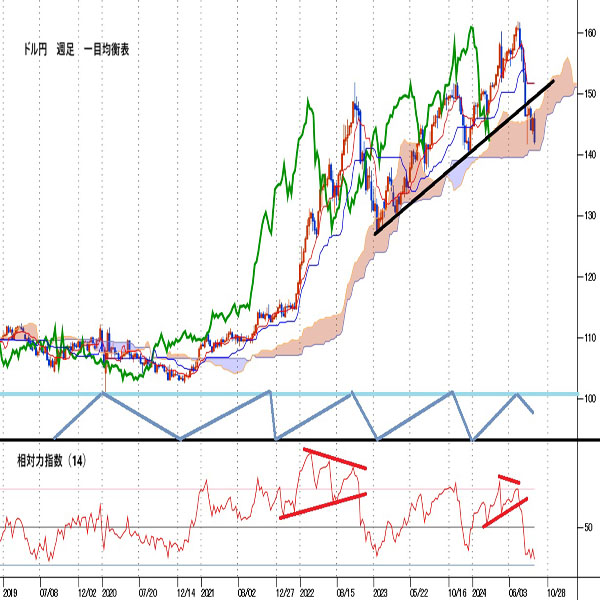

ドル円は9/3に記録した高値147.21をトップに反落に転じると、週末にかけて、一時141.78まで急落しました(僅か4日間で5.43円の急落劇)。日足ローソク足が主要テクニカルポイントを軒並み下抜けしていることや、強い売りシグナルを示唆する「一目均衡表三役逆転」「弱気のバンドウォーク」が点灯していること、4時間足などの下位足でも強い売りシグナルが点灯していること等を踏まえると、テクニカル的に見て、地合いは弱いと判断できます(8/5に記録した安値141.69を下抜けることが出来れば、もう一段下げ足を速める恐れあり)。

また、ファンダメンタルズ的に見ても、(1)日銀による追加利上げ観測の高まり(今週発表された本邦実質賃金が2ヵ月連続のプラスを記録した他、共通事業所ベースの所定内給与も公表が始まった2016年以降で最高水準を記録。また、植田日銀総裁や高田日銀審議委員からも追加利上げを示唆するタカ派的な発言あり)や、(2)米FRBによる大幅利下げ観測の再燃(今週発表された米労働関連指標が軒並み悪化したことで米FRBによる大幅利下げ観測が再燃。米長期金利の急低下が米ドル売りに拍車をかける展開)、(3)上記1、2を背景とした日米金融政策の方向性の違い(日米金利差縮小に着目したドル売り・円買い)など、ドル円相場の下落を連想させる材料が揃っています。

来週は9/11に予定されている米8月消費者物価指数に注目が集まるものの、前回7月の米FOMC声明文(これまで使用し続けてきたhighly attentive to inflation risksという表現からattentive to the risks to both sides of its dual mandateに変更)でのスタンス変更や、8/23に実施されたジャクソンホール会議でのパウエルFRB議長講演での発言内容を見る限り、米FRBの関心事が「物価抑制」から「雇用の悪化阻止」にシフトしたことは明確であるため、米8月消費者物価指数の結果如何で相場が動意づくシナリオは想定しがたく、むしろ今週明らかとなった米労働市場の悪化に端を発した米金利低下→米ドル売りの流れを来週以降も引きずるシナリオが想定されます。以上を踏まえ、当方では来週のメインシナリオを「ドル円相場の続落」と予測いたします。尚、今週末よりブラックアウト期間に突入するため、来週は米当局者発言が予定されておりません。

来週の予想レンジ(USDJPY):140.00ー145.00

<ユーロドル相場>

今週のユーロドル相場は週後半にかけて持ち直す動きとなりました。日足ローソク足が主要テクニカルポイントの上側で推移していることや、強い買いシグナルを示唆する「強気のパーフェクトオーダー」「一目均衡表三役好転」が点灯していること等を踏まえると、テクニカル的に見て、地合いは強いと判断できます。

また、ファンダメンタルズ的に見ても、来週(9/12)予定されているECB理事会で25bpの追加利下げが既に織り込み済みとなっていること(直近で発表されたユーロ圏第2四半期妥結賃金が前期の+4.74%から+3.55%まで鈍化した他、欧州当局者からも相次いでハト派的な見解が示されたことから、来週の理事会で25bpの追加利下げが実施されることは織り込み済み→ユーロ売りで反応しづらい)や、理事会後のラガルドECB総裁記者会見で今後の方向性について具体的なパスが示される可能性が乏しい(今後の利下げ幅や利下げペースについて踏み込んだ発言をなされる可能性は低く、従来通り「データ次第」とのスタンスに留める公算が大きい)こと等を踏まえると、ECB理事会やラガルド総裁記者会見通過後にユーロ売りがもたらされる可能性は低いと考えられます。結果として、来週も米ドル主導の動き(米ドル売りの受け皿としてユーロが選好される動き)が続くと見られ、当方では引き続き、「ユーロドル相場の上昇」をメインシナリオとして予想いたします。

来週の予想レンジ(EURUSD):1.0950−1.1200

注:ポイント要約は編集部

ドル円日足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.09.09

ドル円週間見通し 米雇用統計後に乱高下から一段安、7月3日から二段目の下落期入り(9/9)

米8月雇用統計が強弱まちまちの内容だったために、発表直後に141.99円へ下落してから143.89円へ反騰した後に141.76円へ一段安となる波乱となり、142.26円で週を終えた。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.09.06

東京市場のドルは142円台に突入、米雇用統計発表で上下に振れる地合いは必至か(24/9/6)

東京時間(日本時間8時から15時)のドル・円は、米雇用統計への警戒感が先行し日本株が売られたことで円高ドル安が進み、142円41銭までドルは売られた。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。