『レンジ相場継続も下抜けリスクに要警戒。電力不足や米金利上昇が重石』

〇今週のランド円、南ア経済の先行き不透明感等が重石となり週央にかけて7.44まで下落

〇その後週後半にかけ7.57まで反発するも、米長期金利の急上昇が重石となり7.50前後で推移

〇南ア円、アップサイドより複数のレジスタンスポイント垂れ下がる等、テクニカル的に極めて弱い地合い

〇ファンダメンタルズも、南アランド円相場の下落を連想させる材料が揃う

〇引き続き、南アランド売り・円買いトレンドの継続をメインシナリオとして予想

〇来週の予想レンジ(ZARJPY):7.30ー7.65

今週のレビュー(1/30−2/3)

今週の南アフリカランド円(ZARJPY)相場は、週初7.55円で寄り付いた後、(1)電力不足長期化懸念に端を発した南ア経済の先行き不透明感や、(2)金利先高観後退に伴う南アランドの下落圧力(南ア中銀は先週の会合で「利上げ打ち止め」を示唆)、(3)テクニカル的な地合いの弱さが重石となり、週央にかけて、週間安値7.44円まで下落しました。しかし、売り一巡後に下げ渋ると、(4)南ア12月貿易収支(結果54億ZAR黒字、予想53億ZAR黒字)の市場予想を上回る結果や、(5)南ア1月製造業PMI(結果53.0、予想52.1)の良好な結果、(6)米FOMCの無難通過(パウエルFRB議長記者会見が懸念されていたほどタカ派的では無かったことに対する安堵感)、(7)上記6を背景とした米長期金利の急低下(リスクオンの新興国通貨買い)、(8)金・プラチナ価格の底堅い動きが支援材料となり、週後半にかけて、週間高値7.57円まで反発しました。

もっとも、買い一巡後に伸び悩むと、(9)米1月雇用統計および米1月ISM非製造業景況指数のポジティブサプライズや、(10)上記9を背景とした米長期金利の急上昇(新興国から米国への資本流出懸念)が重石となり、本稿執筆時点(日本時間2/4午前3時00分現在)では、7.50円前後で推移しております。

来週の見通し(2/6−2/10)

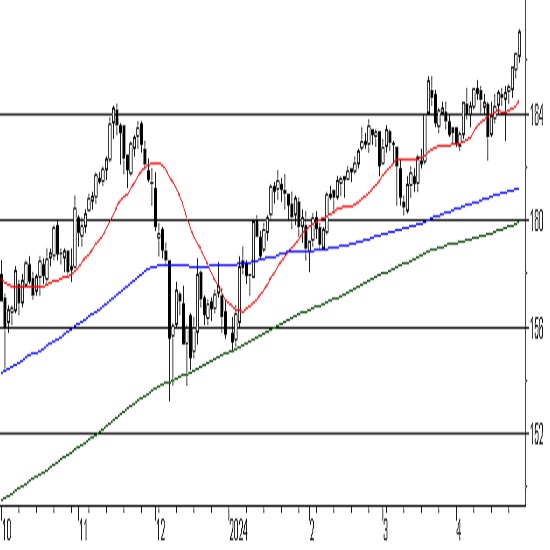

南アランドの対円相場は、週を通して「7.45ー7.60」を中心としたレンジ相場が継続しました。但し、アップサイドより複数のレジスタンスポイントが垂れ下がってきていること(上値余地の乏しさ)や、強い売りシグナルを示唆する「弱気のパーフェクトオーダー」「一目均衡表三役逆転」「ダウ理論の下落トレンド」が継続点灯していること等を踏まえると、テクニカル的に見て、地合いは「極めて弱い」と判断できます(目先は1/19に記録した年初来安値7.39がターゲット)。

また、ファンダメンタルズ的に見ても、(1)南アフリカ国内で広がる慢性的な電力不足(国営電力会社エスコムによる相次ぐ計画停電)や、(2)上記1に伴う南アフリカ経済の先行き不透明感(南ア中銀は1/26に2023年の経済成長率見通しを+1.1%から+0.3%へ下方修正)、(3)南アフリカランドの金利先高観後退(南ア中銀は1/26に開催した金融政策決定会合で市場予想の50bpを下回る25bpの利上げを実施→2021年11月より開始した利上げサイクル終了の思惑)、(4)南アフリカを巡る政局不透明感(与党・アフリカ民族会議の支持率低下→来年予定されている次期総裁選に向けて、与党・アフリカ民族会議の分裂リスクや左派政党躍進リスクなど懸念山積)、(5)日銀による金融緩和の修正観測(日本と南アフリカの金融政策格差)、(6)米FRBによる金融引き締め早期休止観測の後退(米1月雇用統計および米1月ISM非製造業景況指数の力強い結果を受けて、米利上げ観測が再浮上→新興国から米国への資本流出を想起)など、南アランド円相場の下落を連想させる材料が揃っています。

以上を踏まえ、当方では引き続き、南アランド売り・円買いトレンドの継続をメインシナリオとして予想いたします。尚、来週は南ア1月SACCI景況感指数や、南ア12月製造業生産に注目が集まります。市場予想を下回る場合には、南アランドに強い下押し圧力が加わる恐れがあるため、来週は週を通して下落リスクに注意が必要でしょう(上記以外にも日銀人事や米当局者発言に揺さぶられる恐れあり)。

来週の予想レンジ(ZARJPY):7.30ー7.65

注:ポイント要約は編集部

南アランド円日足

関連記事

-

ニュージーランドドル(NZD)の記事

Edited by:田代 昌之

2024.04.26

NZドルWeekly 豪ドルにつられ反発、2月高値93円56銭突破を試す展開に(24/4/26)

今週のNZドルは、経済的なつながりのオーストラリアの強い経済指標につられ、上昇基調を強める展開となった。

-

オーストラリアドル(AUD)の記事

Edited by:田代 昌之

2024.04.26

豪ドルWeekly 利下げ観測後退で豪ドル上昇、14年11月以来の102円台が間近(24/4/26)

豪ドルは上昇し2014年12月以来となる101円台まで上昇した。

-

-

南アフリカランド(ZAR)の記事

Edited by:山中 康司

2023.02.06

ランド円ショートコメント(23/2/6)

先週のランド円は、安値が7.42レベル、高値が7.55レベルと、予想レンジの中でかなり狭い値幅でのもみあいとなりました。

-

南アフリカランド(ZAR)の記事

Edited by:山中 康司

2023.01.30

ランド円レポート月曜版(23/1/30)

先週のランド円は、安値が7.49レベル、高値が7.61 レベルと、予想レンジよりもかなり狭い値幅でもみあいに終始した一週間となりました。

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。