ドル円見通し 40週及び80週サイクルレベルでの下値懸念

〇ドル円17日に102.86をつけその後18日の103.59まで戻すが、高値安値を切り下げ下降トレンドを形成

〇主要国の金融緩和による過剰流動性にコロナ復興、資産インフレ等の期待が加わりリスク回避のドル安へ

〇ドル円でもドル安が進行、次のターゲットは3/9安値101.17

〇40、80週の底値サイクルと2016年以降の下降チャンネルから今回下値目途は100.00から99.04レベル

〇クリスマス、年末控え取引補する中乱高下に注意

〇102.86割れ回避のうちは上昇余地あるが、103.60以上は戻り売りにつかまりやすい

〇102.86割れからは101.17を目指す下落期に

【概況】

ドル円は12月17日夜安値で102.86円を付けて11月6日安値103.17円を割り込んだ。102円台は3月9日のコロナショック第一波時の暴落でつけた3月9日安値101.17円の翌日以来であり、103円割れをひとまず買い戻されて12月18日夕刻には103.59円まで戻したがその後は勢いが鈍っている。

12月17日安値から18日夕刻高値までの戻り幅は0.73円であり、12月16日夜安値103.26円からFOMC直後の高値103.91円までが0.65円、12月14日深夜安値103.51円から15日午後高値104.14円までの戻り幅が0.63円であり、週末午後の戻りもそれらと同レベルであり、12月10日午後高値からの下落基調の中で60分足レベルでは戻り高値を結ぶラインはほぼ1直線で下降トレンドを形成している印象だ。

【リスクオンでのドル全面安】

ドル円は11月6日安値を割り込んだことで3月24日以降の安値を更新した。3月のコロナショック第一波で3月9日安値で101.17円を付けてから3月24日高値111.71円まで急騰してコロナショック前の2月20日高値112.21円とダブル天井を形成してからは戻り高値を切り下げてその後に安値を更新するパターンを繰り返してきたが、3月コロナショックからの出直り相場としてはユーロドル、ポンド/ドル、豪ドル等が既に3月暴落以降の最高値を更新している。メジャー通貨の加重平均であるドル指数は7月後半時点で3月底を割り込む一段安に入っていたが12月は9月1日安値を割り込んでさらに一段安に入っており、12月17日には90ポイントを割り込んで2018年4月以来の安値水準まで落ちてきている。

主要国の利下げと大規模な量的金融緩和が過剰流動性を生み出し、アフターコロナの復興期待と資産インフレ進行期待が重なってリスク選好的な株高となり、先導役のNYダウが3万ドル台へ到達して史上最高値を更新する中で為替市場もリスク選好で投機通貨買いが活発化してきたためだ。最近ではタイバーツ、南アランド、メキシコペソが強く、ブラジルレアルでさえも11月からは対ドルで上昇、歴史的な暴落に見舞われていたトルコリラも11月6日以降は暴落がストップして上昇している。そうしたドル全面安のなかでクロス円全般が上昇するとともに、円は対ドルでも着実に上昇基調を続けており、11月6日安値を割り込んだことにより次の安値ターゲットである3月9日安値101.17円を試しにかかっているところと思われる。

【40週、80週サイクルレベルでの底形成期】

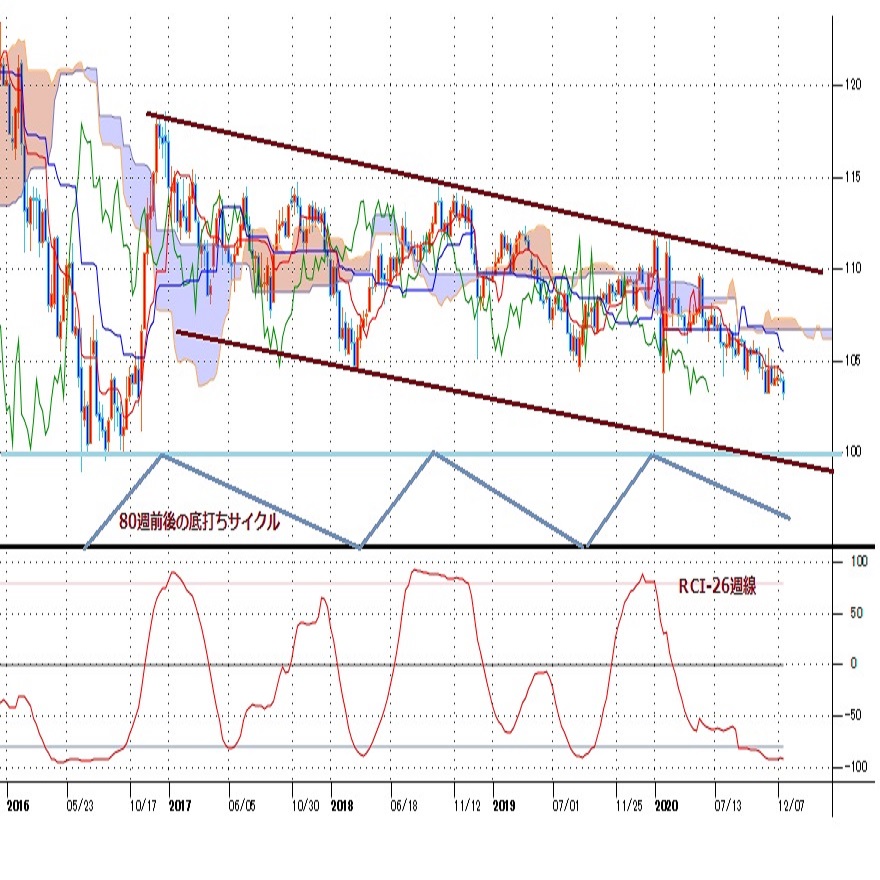

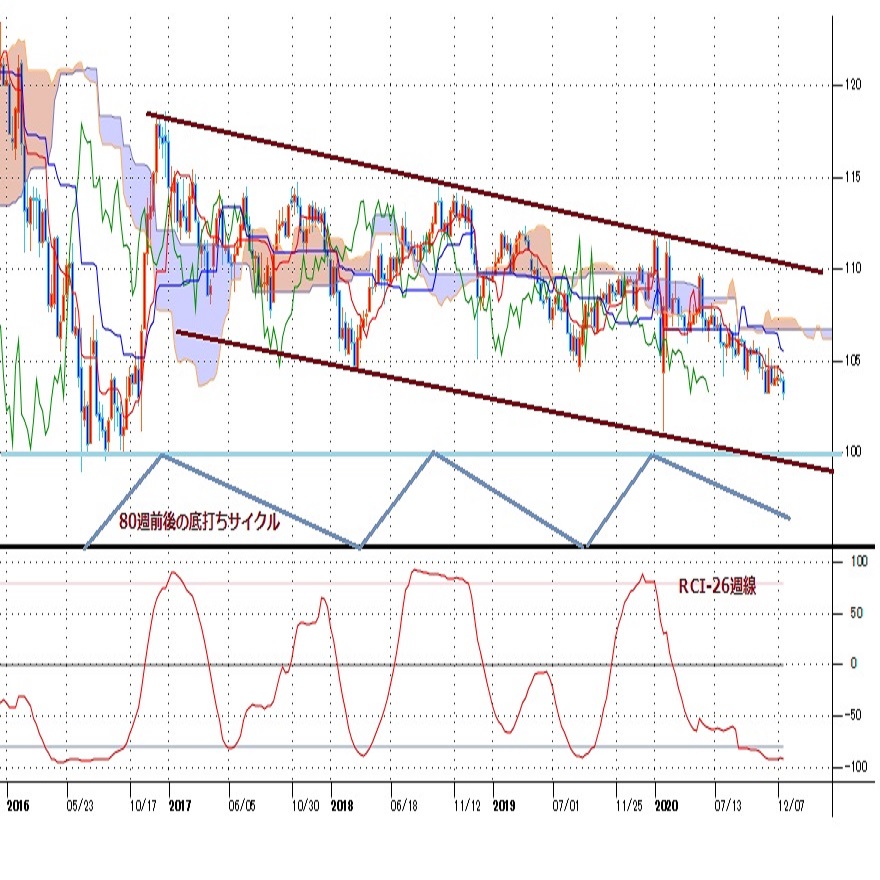

ドル円の週足では、概ね40週前後及びそれが2セットとなった80週前後の底打ちサイクルでの推移が見られる。2012年9月底以降において40週平均の底打ちサイクルは33週から50週の幅で推移しており、2016年6月の英国国民投票でEU離脱派が勝利したブレクジットショックでつけた安値99.04円の後は44週目の2017年4月17日底、50週目の2018年3月26日底、41週目の2019年1月3日底、35週目の2019年8月26日底とサイクルの底を刻んできた。2020年はコロナショックによる3月暴落が突然発生したために3月9日安値まで29週目で底打ちとなったが、相場のリズムとしては2019年8月26日底から37週目の5月6日安値で底を付けたのだろうと推察される。現在は3月9日底から41週目、5月6日安値からは33週目にあたる。

40週サイクルは2セットで80週サイクルを構成するが、2012年9月底以降は75週から93週の幅で推移している。2016年6月底からは93週目の2018年3月26日底、75週目の2019年8月26日底でサイクルの底を付けており、2019年8月底から現在までは70週目にあたる。平均的な底打ちとしては40週サイクルでは必要条件を満たしているものの80週サイクルでは十分条件を満たしておらず、あと10週程度の下落継続となっても不思議ないところと思われる。

【2016年12月以降の下降チャンネルの支持線は100円弱】

2016年12月15日の戻り天井を起点として週足を見れば、2018年10月4日高値と2020年2月20日高値はほぼ1直線であり、この1直線の抵抗線に対する平行な安値ラインが2018年3月26日安値と2020年3月9日安値を通過しており、抵抗線と支持線がほぼ平行な下降チャンネルを構成していることがわかる。この下降チャンネルの下値支持線は現在100円弱のところに来ている。このため、40週及び80週サイクルの底形成期としての下値目途はこの下降チャンネルの下値支持線に到達するところとなるのではないかという印象だ。

日足チャートでは今年3月底試しという下値目途になるが、週足では下降チャンネルにより100円、過去の重要な安値としても2016年6月底の99.04円というところが下値目途となってくるのだろうと思われる。

【当面のポイント】

欧米のクリスマス、年末も迫り徐々に取引ボリュームも低下しやすい時期だが、逆に言えば動きも軽くなる可能性があるので乱高下に注意したい。週明け当初は英国とEUのFTA協議においてEU議会が年内承認期限とする12月20日までの合意か決裂かの決着がひとまずつくので、ポンドを中心に波乱注意とみる。

(1)当面、12月17日未明の米FOMC直後に付けた高値103.91円を上値抵抗、12月17日深夜安値102.86円を下値支持線とするが、基本は12月10日夕高値以降の下降トレンドの範囲にあり、11月6日安値を割り込んだ直後の下げ一服から一段安を伺うところとみる。

(2)12月17日深夜安値割れ回避のうちは上昇余地ありとし、18日夕高値103.59円超えからは12月17日高値103.91円に迫る可能性もあるとみるが、103.60円以上は戻り売りにつかまりやすいゾーンとみてその後に103.25円を割り込むところからは下げ再開とみる。

(3)12月17日深夜安値割れからは3月9日安値101.17円を目指す下落期に入るとみて、102.50円、102.00円を段階的に試してゆくとみる。102円台序盤では買い戻しも入りやすいとみるが、安値から1円未満の反発レベルなら戻り一巡後に次の下落期へ進むとみる。(了)<20日16:15執筆>

【当面の主な予定】

12/20(日)

EU欧州議会が示した英EU自由貿易協定(FTA)交渉合意期限

12/21(月)

イラン核合意当事国の閣僚級協議

24:00 (欧) 12月 消費者信頼感速報値 (11月 -17.6、予想 -16.8)

12/22(火)

09:30 (豪) 11月 小売売上高 前月比 (10月 1.4%、予想 2.5%)

16:00 (独) 1月 GFK消費者信頼感 (12月 -6.7、予想 -7.6)

16:00 (英) 7-9月期 GDP改定値 前期比 (速報 15.5%、予想 15.5%)

16:00 (英) 7-9月期 GDP改定値 前年同期比 (速報 -9.6%、予想 -9.6%)

16:00 (英) 7-9月期 経常収支 (4-6月 -28億ポンド、予想 -117億ポンド)

22:30 (米) 7-9月期 GDP確定値 前期比年率 (改定値 33.1%、予想 33.1%)

22:30 (米) 7-9月期 GDP個人消費確定値 前期比年率 (改定値 40.6%、予想 40.6%)

22:30 (米) 7-9月期 コアPCE確定値 前期比年率 (改定値 3.5%、予想 3.5%)

24:00 (米) 11月 中古住宅販売件数・年率換算件数 (10月 685万件、予想 670万件)

24:00 (米) 11月 中古住宅販売件数 前月比 (10月 4.3%、予想 -2.2%)

24:00 (米) 12月 リッチモンド連銀製造業指数 (11月 15、予想 12)

24:00 (米) 12月 コンファレンス・ボード消費者信頼感指数 (11月 96.1、予想 97.0)

12/23(水)

08:50 (日) 日銀・金融政策決定会合議事要旨

09:30 (豪) 11月民間部門信用 前年同月比 (10月 1.8%、予想 1.7%)

14:00 (日) 10月 景気先行指数CI改定値 (速報 93.8)

14:00 (日) 10月 景気一致指数CI改定値 (速報 89.7)

22:30 (米) 11月 個人所得 前月比 (10月 -0.7%、予想 -0.3%)

22:30 (米) 11月 個人消費支出(PCE) 前月比 (10月 0.5%、予想 -0.2%)

22:30 (米) 11月 PCEデフレーター 前年同月比 (10月 1.2%、予想 1.2%)

22:30 (米) 11月 PCEコアデフレーター 前月比 (10月 0.0%、予想 0.1%)

22:30 (米) 11月 PCEコアデフレーター 前年同月比 (10月 1.4%、予想 1.5%)

22:30 (米) 週間新規失業保険申請件数 (前週 88.5万件、予想 85.0万件)

22:30 (米) 週間失業保険継続受給者数 (前週 550.8万人)

22:30 (米) 11月 耐久財受注 前月比 (10月 1.3%、予想 0.6%)

22:30 (米) 11月 耐久財受注・輸送用機器除く 前月比 (10月 1.3%、予想 0.5%)

23:00 (米) 10月 住宅価格指数 前月比 (9月 1.7%、予想 0.6%)

24:00 (米) 12月 ミシガン大学消費者信頼感指数確報値 (速報 81.4、予想 81.0)

24:00 (米) 11月 新築住宅販売件数・年率換算件数 (10月 99.9万件、予想 99.0万件)

24:00 (米) 11月 新築住宅販売件数 前月比 (10月 -0.3%、予想 -0.9%)

24:30 (米) エネルギー省週間石油在庫統計

12/24(木)

休場(クリスマスイブ) ドイツ、スイス、イタリア、ノルウェー、ハンガリー、ポーランド、ギリシャ、インドネシア、フィリピン、ブラジル

米国、株式と債券市場は短縮取引

08:50 (日) 11月 企業向けサービス価格指数 前年同月比 (10月 -0.6%、予想 -0.6%)

13:40 (日) 黒田日銀総裁、経団連審議員会、講演

20:00(ト) トルコ中銀、政策金利 (現行 15.00%、予想 16.50%)

12/25(金)

休場(クリスマス) 米国、英国、カナダ、ドイツ、フランス、スイス、ベルギー、オランダ、ノルウェー、スペイン、イタリア、ギリシャ、ポーランド、ハンガリー、香港、韓国、シンガポール、マレーシア、フィリピン、インドネシア、インド、メキシコ、コロンビア、ブラジル、南アフリカ、オーストラリア、ニュージーランド

08:30 (日) 12月 東京都区部消費者物価指数・生鮮食料品除く 前年同月比 (11月 -0.7%、予想 -0.8%)

08:30 (日) 11月 失業率 (10月 3.1%、予想 3.1%)

08:30 (日) 11月 有効求人倍率 (10月 1.04、予想 1.04)

08:50 (日) 11月 小売業販売額 前年同月比 (10月 6.4%、予想 1.7%)

14:00 (日) 11月 新設住宅着工戸数 前年同月比 (10月 -8.3%、予想 -4.8%)

12/28(月)

休場(ボクシングデー) 英国、カナダ、スイス、スペイン、ノルウェー、ポーランド、ハンガリー、オーストラリア、ニュージーランド

休場(親善の日) 南アフリカ

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2020.12.21

ドル円 Xマス週で参加者乏しい、基本はレンジ取引(週報12月第3週)

先週のドル/円相場は、ドルが弱含み。一時102円台まで下落し、3月以来9ヵ月ぶりの安値を示現する局面も観測されていた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.12.19

来週の為替相場見通し:『ドル円は一時102円台へ。来週もドル売り基調が継続か』(12/19朝)

ドル円は、104円台で上値の重さを確認すると、週後半にかけて約9ヵ月ぶり安値となる102.88まで急落しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。