ドル円見通し 10月21日夜への急落一服でやや持ち直して来たが半値戻しに届かず

〇ドル円10/21に104.43まで1.4円の下落、その後の戻しは半値に届かず

〇21日はドル全面安だったが週末にかけては通貨ごとのばらつきが目立つ

〇株式市場は小幅な騰落を繰り返しながらも軟調推移

〇リスク選好のドル売りによるドル円の下落が米国リスクのドル売り、欧州リスクの円買いでの下落に変化

〇104.54割れからは104.34試し底割れで9/21安値103.99、103.75、102.94を目指す可能性

〇104.34割れを回避し105.04を超える場合一旦仕切り直し、ただし105.25以上は戻りにつかまりやすい

【概況】

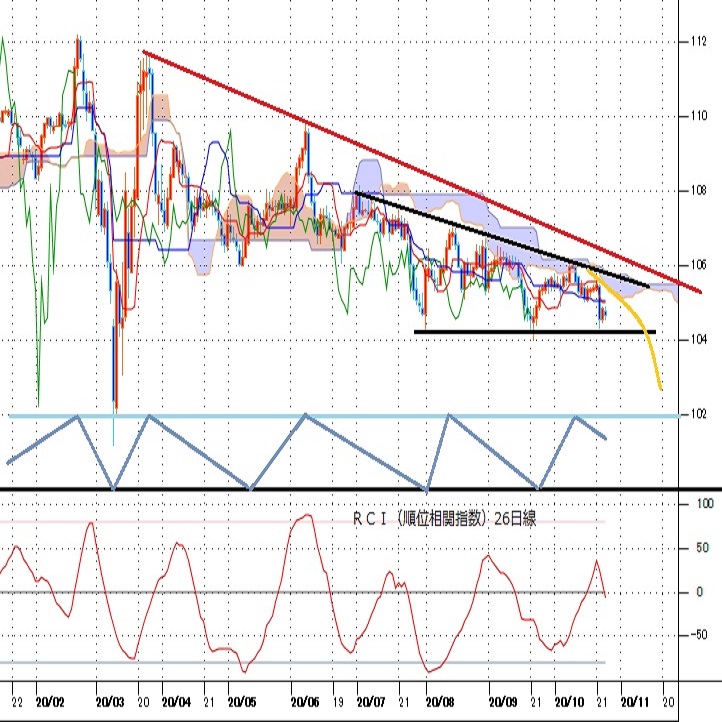

ドル円は10月21日夕刻の下落で10月15日朝安値105.03円を割り込む一段安となり21日深夜には104.34円の安値を付けた。20日夜高値105.74円からの下げ幅は1.40円でありその半値戻しは105.04円にあるが、23日午前高値で104.93円まで戻したものの105円及び半値戻しには届いていない。23日夜には104.54円まで反落してからやや戻したが戻り高値切り上げには進めずに終盤は失速して104.70円で週を終えた。10月21日夜への急落はドル全面安を背景としたものだったが、21日深夜以降はドル安が緩み、米長期債利回りも上昇したことでドル円も持ち直した。23日夜にはユーロドルが反騰して21日夜高値に迫るなどドル安感も再び強まっているのだが、為替市場では豪ドル及びNZドルが20日夜以降は堅調推移を続けるいっぽうでポンドドルが21日深夜以降の下落基調のまま週を終えるなど、方向性にばらつきが出ている。

米国株式市場ではNYダウが10月12日に9月3日高値に迫るところまで上昇して以降は軟調推移であり、10月19日に前日比410.89ドル安と下落した後は小幅な騰落を繰り返しつつ安値を切り下げておりやや軟調なままで方向感を探る展開が続いている。

株式市場も為替市場も11月3日の米大統領選挙が迫る中で、バイデン氏有利を踏まえて政権交代を見据えて織り込みに入っているものの、4年前のトランプショックの様なことが再現しかねない可能性もあること、新型コロナウイルスの感染拡大も欧米ともに深刻さを増していることから欧州リスク、米国リスクのいずれも意識しつつ決定的な方向性を見いだせない状況となっている印象だ。そうした中でドル円は欧米リスクを意識しつつリスク回避的な円高基調へとやや舵を切りながら、9月21日安値割れをひとまず回避して次のきっかけを伺っている動きか。

【ドル安の背景にも変化】

2019年8月底から2020年2月20日高値までは株高=リスク選好でのドル高円安が基本となり株高基調の中でドル円も上昇基調を続けてきた。しかしコロナショックで急落したところからV字反騰した後は、株高基調が続く中でドル円は右肩下がりの展開を続けて安値を徐々に切り下げてきた。

NYダウとドル円を比較すれば、NYダウが6月8日高値からいったん調整安を入れたところでドル円も6月5日高値109.84円から6月23日安値106.08円まで下げたが、そこからのNYダウ一段高に対してドル円は上昇基調へ進めなくなった。また6月末以降でも7月30日にかけてNYダウが反落する場面ではドル円は一段安となって7月31日安値104.17円まで下げ、9月3日にNYダウが2月の史上最高値に迫ったところから9月24日へ下落した場面ではドル円も9月21日安値で104円割れまで急落している。NYダウがそれら安値から戻しに入るとその序盤ではドル円も株高好感で戻すのだが、戻りは長続きしていない。

3月のコロナショック以降の株高ではドルストレートにおいては株高=リスクオンとしてユーロや豪ドルなどが買われてドル安基調での推移となった。主要中銀による利下げや量的金融緩和が過剰流動性の供給となり量的緩和マネーが投機マネーと化して株買い、投機通貨買いへ向かったことで3月コロナショック時の極端なドル高が逆バネとなってその後のドル安を進行させ、そのためにドル円もクロス円では円安だが、ドル円においてはドル安感が勝る形で下落したといえる。

しかし欧米の感染拡大が止まない状況や英国とEUの通商協議の難航などにより、8月までの金融緩和を背景としたアフターコロナ復興期待での株高・投機通貨高・ドル安というシンプルな構図が崩れ始めてきた印象がある。また9月後半からのドル安については10月12日にかけてはNYダウの持ち直しによるリスク選好感回復でのドル安という流れを継続したものの、その後は株安、米国債も下落して長期債利回りが上昇してもドル安基調が続くというように、ドル安の中身が変わってきた印象がある。またそれに連れて円高感も従来よりも強まってきている印象がある。米大統領選挙前の米国リスクを意識したドル安と、欧州も同様のリスクありとした円高感が重なり始めている印象だ。

【9月21日安値割れへの余裕乏しい中での当面のポイント】

ドル円は10月21日に高安レンジで1円以上の下げとなる日足大陰線で下落した後はこの大陰線の半値を超えず、また20日の戻り高値からの下げ幅に対しても半値戻しに届かない状況で週後半を推移した。大陰線が出現した場合に翌日以降へ大陰線の半値以上を解消する反騰に入れば下げ一巡による上昇再開へ進みやすくなるものだが、半値を超えないか、わずかに超えても早々に失速する場合は下げ一服に過ぎずに安値更新へ向かうことも多々あり、今回も下げ一服からの下げ再開、安値更新へと進む可能性のあるところと思われる。

大陰線の中心値が104.93円、20日からの下げ幅に対する半値戻しが105.04円であり、これらをクリアする上昇へ進めないうちはもう一段安懸念が優先されるところと考える。

(1)当面、10月23日午前高値104.93円から105.04円を上値抵抗とし、それらをクリアできないうちは23日夜安値104.54円割れから下げ再開の可能性があるとみる。

(2)104.54円割れからは21日夜安値104.34円試しとし、底割れからは9月21日安値103.99円、次に23日午前への戻り幅の倍返しで103.75円、さらに円高が強まる場合には10月20日夜から21日夜への下げ幅並みの二段下げとして102.94円を目指す可能性も出てくると考える。

(3)9月21日安値割れを回避して105.04円を超える場合、いったん仕切り直しの上昇で戻りを試すとみて105円台序盤、次いで105.50円手前を試すとみるが、105.25円以上は戻り売りにつかまりやすい水準とみる。(了)<25日20:40執筆>

注:ポイント要約は編集部

【当面の主な予定】

10/26(月)

休場、香港(重陽節)、ニュージーランド(レーバーデー)

08:50 (日) 9月 企業向けサービス価格指数 前年同月比 (8月 1.0%、予想 1.0%)

14:00 (日) 8月 景気先行指数(CI)改定値 (速報 88.8)

14:00 (日) 8月 景気一致指数(CI)改定値 (速報 79.4)

18:00 (独) 10月 IFO企業景況感指数 (9月 93.4、予想 93.0)

23:00 (米) 9月 新築住宅販売件数・年率換算件数 (8月 101.1万件、予想 102.5万件)

23:00 (米) 9月 新築住宅販売件数 前月比 (8月 4.8%、予想 1.3%)

10/27(火)

06:45 (NZ) 9月 貿易収支 (8月 -3.53億NZドル、予想 -10.1億NZドル)

21:30 (米) 9月 耐久財受注 前月比 (8月 0.4%、予想 0.5%)

21:30 (米) 9月 耐久財受注・輸送用機器除く 前月比 (8月 0.4%、予想 0.3%)

22:00 (米) 8月 住宅価格指数 前月比 (7月 1.0%、予想 0.7%)

22:00 (米) 8月 ケース・シラー米住宅価格指数 (7月 226.55)

22:00 (米) 8月 ケース・シラー米住宅価格指数 前年同月比 (7月 3.9%、予想 4.2%)

23:00 (米) 10月 コンファレンス・ボード消費者信頼感指数 (9月 101.8、予想 101.6)

23:00 (米) 10月 リッチモンド連銀製造業指数 (9月 21、予想 18)

10/28(水)

休場、トルコ(共和国宣言記念日前夜)

未 定 (日) 日銀・金融政策決定会合、1日目

09:30 (豪) 7-9月期消費者物価 前期比 (4-6月 -1.9%、予想 1.5%)

09:30 (豪) 7-9月期消費者物価 前年同期比 (4-6月 -0.3%、予想 0.7%)

23:00 (加) カナダ銀行 政策金利 (現行 0.25%、予想 0.25%)

10/29(木)

休場、トルコ(共和制宣言記念日)

未 定 (日) 日銀金融政策決定会合、2日目、政策金利発表 (現行 -0.10%、予想 -0.10%)

未 定 (日) 日銀展望レポート

08:50 (日) 9月 小売業販売額 前年同月比 (8月 -1.9%、予想 -7.6%)

09:30 (豪) 7-9月期輸入物価指数 前期比 (4-6月 -1.9%、予想 -2.3%)

14:00 (日) 10月 消費者態度指数・一般世帯 (9月 32.7、予想 35.5)

15:30 (日) 黒田東彦日銀総裁、定例記者会見

17:55 (独) 10月 失業者数 前月比 (9月 -0.80万人、予想 -0.50万人)

17:55 (独) 10月 失業率 (9月 6.3%、予想 6.3%)

19:00 (欧) 10月 経済信頼感 (9月 91.1、予想 89.6)

19:00 (欧) 10月 消費者信頼感確定値 (速報 -15.5)

21:30 (米) 7-9月期GDP速報値 前期比年率 (4-6月 -31.4%、予想 31.8%)

21:30 (米) 7-9月期GDP個人消費・速報値 前期比年率 (4-6月 -33.2%、予想 38.5%)

21:30 (米) 7-9月期コアPCE・速報値 前期比年率 (4-6月 -0.8%、予想 4.0%)

21:30 (米) 週間新規失業保険申請件数 (前週 78.7万件、予想 78.3万件)

21:30 (米) 週間失業保険継続受給者数 (前週 837.3万人、予想 770.0万人

21:45 (欧) 欧州中央銀行(ECB)政策金利 (現行 0.00%、予想 0.00%)

22:00 (独) 10月 消費者物価指数速報値 前月比 (9月 -0.2%、予想 0.0%)

22:00 (独) 10月 消費者物価指数速報値 前年同月比 (9月 -0.2%、予想 -0.3%)

22:30 (欧) ラガルド欧州中央銀行(ECB)総裁、定例記者会見

23:00 (米) 9月 住宅販売保留指数 前月比 (8月 8.8%、予想 3.0%)

23:00 (米) 9月 住宅販売保留指数 前年同月比 (8月 20.5%)

10/30(金)

08:30 (日) 10月 東京都区部消費者物価指数・生鮮食料品除く 前年同月比 (9月 -0.2%、予想 -0.5%)

08:30 (日) 9月 失業率 (8月 3.0%、予想 3.1%)

08:30 (日) 9月 有効求人倍率 (8月 1.04、予想 1.03)

08:50 (日) 9月 鉱工業生産・速報値 前月比 (8月 1.0%、予想 3.0%)

08:50 (日) 9月 鉱工業生産・速報値 前年同月比 (8月 -13.8%、予想 -9.8%)

09:30 (豪) 7-9月期生産者物価指数 前期比 (4-6月 -1.2%)

09:30 (豪) 7-9月期生産者物価指数 前年同期比 (4-6月 -0.4%)

14:00 (日) 9月 新設住宅着工戸数 前年同月比 (8月 -9.1%、予想 -8.6%)

15:30 (仏) 7-9月期GDP速報値 前期比 (4-6月 -13.8%、予想 15.0%)

16:00 (ト) 9月 貿易収支 (8月 -62.8億ドル、予想 -49.0億ドル)

16:00 (独) 7-9月期GDP速報値 前期比 (4-6月 -9.7%、予想 7.3%)

16:00 (独) 7-9月期GDP速報値・季調済 前年同期比 (4-6月 -11.3%、予想 -5.5%)

16:00 (独) 7-9月期GDP速報値・季調前 前年同期比 (4-6月 -11.3%、予想 -5.2%)

19:00 (欧) 9月 失業率 (8月 8.1%、予想 8.2%)

19:00 (欧) 7-9月期GDP速報値 前期比 (4-6月 -11.8%、予想 9.5%)

19:00 (欧) 7-9月期GDP速報値 前年同期比 (4-6月 -14.7%、予想 -7.0%)

19:00 (欧) 10月 消費者物価指数速報値 前年同月比 (9月 -0.3%、予想 -0.3%)

19:00 (欧) 10月 消費者物価コア指数速報値 前年同月比 (9月 0.2%、予想 0.2%)

21:00 (メ) 7-9月期GDP速報値 前期比 (4-6月 -17.1%、予想 12.0%)

21:00 (メ) 7-9月期GDP速報値 前年同期比 (4-6月 -18.7%、予想 -8.9%)

21:30 (米) 9月 個人所得 前月比 (8月 -2.7%、予想 0.2%)

21:30 (米) 9月 個人消費支出(PCE) 前月比 (8月 1.0%、予想 1.0%)

21:30 (米) 9月 PCEデフレーター 前年同月比 (8月 1.4%、予想 1.5%)

21:30 (米) 9月 PCEコア・デフレーター 前月比 (8月 0.3%、予想 0.2%)

21:30 (米) 9月 PCEコア・デフレーター 前年同月比 (8月 1.6%、予想 1.7%)

21:30 (米) 7-9月期 雇用コスト指数 前期比 (4-6月 0.5%、予想 0.6%)

22:45 (米) 10月 シカゴ購買部協会景況指数 (9月 62.4、予想 58.0)

23:00 (米) 10月 ミシガン大学消費者信頼感指数確報値 (速報 81.2、予想 81.2)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2020.10.26

米大統領選警戒しつつも、経済指標が波乱要因に!?(週報10月第4週)

先週のドル/円相場は、ドルが弱含み。9月23日以来となる104円台へと下落し、その後は一度も105円台を回復できなかった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.10.24

来週の為替相場見通し:『ドル売り地合い継続。ドル円は103円台突入も射程圏内』(10/24朝)

ドル円は、10/7に記録した約3週間ぶり高値106.12をトップに反落に転じると、10/21には一時104.33(約1ヵ月ぶり安値)まで急落しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。