���X�N�I�����ꂩ�烊�X�N�I�t����ւ̓]���ɗv����

�Z�h���~���X�N�I�D�̃h�������Ē��W�������ňꎞ105.68�܂ʼn����A�߂�͓݂�105.98�ߕӂł̉z�T

�Z���[���h���T�㔼�ɂ���18/9/27�ȗ��A��1�N10�����Ԃ荂�l1.1657�܂ŋ}�L

�Z�h���~�A�e�N�j�J���A�t�@���_�����^���Y�Ƃ��������X�N���x�������

�Z�Ē��Η����������鑱��A��FOMC������

�Z���T�̗\�z�����W�iUSDJPY�j�F104.75�[107.00�A�iEURUSD�j�F1.1500�|1.1750

���T�̃��r���[�i7/20�|7/24�j

���h���~���ꁄ

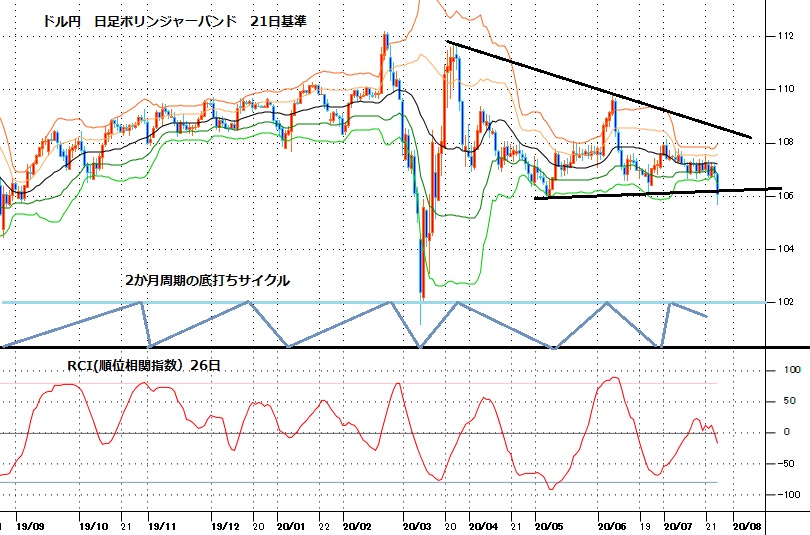

���T�̃h���~����́A�T��107.11�Ŋ��t������A���X�ɏT�ԍ��l107.53�܂ŏ�l��L���܂����B�������A�{�����W���[�~�b�h�o���h�ɑ��L��j�܂��ƁA�@��5���Ԃɂ킽��EU��]��c���o��EU��������Ă����ӂɎ��������Ɓi���[���ł̃h�����舳�́j��A�A�č��ɂ�����lj��i�C����ҁi���j���[�V���č��������́u�lj��i�C��ɂ��ė��T���܂ł̍��ӂ�ڎw���v�Ɣ����j�A�B��L�@�A��w�i�Ƃ������X�N�I�D�̃h�����舳�́i�����E���������h������j�A�C�ĐV�K���ƕی��\�������i����141.6�����A�\�z130.0�����j�̍Ⴆ�Ȃ����ʁA�D�Ē��Η����������C�������X�N����̉~�������́i�Đ��{�ɂ��e�L�T�X�B�q���[�X�g���̒������̎��ق̕����߁��R�[�u�Ƃ��Ē������{���l��B���s�s�ɂ���č����̎��ق�����߁j�A�E���ߐ��T�ԃT�|�[�g�Ƃ��ċ@�\���Ă���106.60�|70�t�߂̎x���т������������Ƃɔ����Z���̃��X�J�b�g���d�ƂȂ�A�T���ɂ����āA3/16�ȗ��A��4�����Ԃ���l�ƂȂ�105.68�܂ŋ}�����܂����B�����ɂ����Ď����������߂�͓݂��A����105.98�ߕӂł̉z�T�ƂȂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������́A�T��1.1410�Ŋ��t������A���X�ɏT�Ԉ��l1.1401�܂ʼn������܂����B�������A��ڋύt�\�]�����ɉ��x�������ƁA�@��5���Ԃɂ킽��EU��]��c�i�Ζʉ�c�j�̖��AEU��������Ă����ӂɎ��������Ɓi���B�o�ς̉��ҁ����[�������j��A�A�č��ł��lj��i�C����҂����܂������Ɓi���j���[�V���č��������́u�lj��i�C��ɂ��ė��T���܂ł̍��ӂ�ڎw���v�Ɣ����j�A�B��L�@�A��w�i�Ƀ��X�N�I�D�̃h�����舳�͂��L���������ƁA�C3/9�ɋL�^�������ߍ��l1.1494���㔲�������Ƃɔ������X�J�b�g�i�V���[�g�J�o�[�j���x���ޗ��ƂȂ�A�T�㔼�ɂ����ẮA2018�N9��27���ȗ��A��1�N10�����Ԃ荂�l�ƂȂ�1.1657�܂ŋ}�L���܂����B�����ɂ����ď�������������l�͌����A����1.1653�t�߂ł̉z�T�ƂȂ��Ă���܂��B

���T�̌��ʂ��i7/27�|7/31�j

���h���~���ꁄ

�h���~�́A7/1�ɋL�^�������l108.17�i��3�T�ԂԂ荂�l�j���g�b�v�ɔ����ɓ]����ƁA7/24�ɂ͈ꎞ105.68�܂ʼn������܂����i��4�����Ԃ���l�j�B���̊ԁA��ڋύt�\�����]�����A�{�����W���[�~�b�h�o���h��_�������������������A��������V�O�i������������O���t�]����������ȂǁA�e�N�j�J���I�ɂ݂āA�u��l�̏d���v����ەt����`���[�g�`��ƂȂ��Ă���܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���ċ��Z�����]�͂̈Ⴂ�i�lj��ɘa�]�n�̖R�������{�ƁA�lj��ɘa�]�n�̑傫�ȕč��B���C�[���h�J�[�u�E�R���g���[�������c�_�𑱂���č��ƁA7/15�̓�����Z�������o�Ēlj��ɘa�ϑ�����ނ������{�j��A�A�č��t�@���_�����^���Y�̐�s���s�������i�ĐV�K���ƕی��\���������Ⴆ�Ȃ��������ƂŕČٗp�s�����ĔR�j�A�B�Ē��Η��������O�i�Đ��{���݃q���[�X�g���������̎��ق̕����߁��������{�͎l��B���s�s�ɂ���č����̎��ق�����߁j�A

�C���E�I�Ȗf�Ր푈�g�僊�X�N�i�g�����v�đ哝�̂́u���{�͎����Ԃʼn��N�ɂ��킽���ĕč��̗��v��D���Ă���v�Ɣ����j�A�D�g�����v�đ哝�̂̎x�����ቺ�i�O�����X�N�̍��܂�j�A�E���N�����⒆���A���`������n���w�I���X�N�A�F�V�^�R���i��2�g���X�N�i�č��̐V�^�R���i�E�C���X�����Ґ���400���l��˔j�j�A�G���{�o�ς̐�s���s�������i�{�M�ɂ�����V�^�R���i�����Ґ��Ċg�偨���{�o�ϒ�����f�t���}�C���h�ĔR���\�z���������㏸���~���ւ̔g�y�o�H�j�ȂǁA�h���~����̉�����z�N������s���ޗ����R�ς݂̏�Ԃł��B

�ȏ�̒ʂ�A�h���~����́A�e�N�j�J���I�ɂ��A�t�@���_�����^���Y�I�ɂ��u�������X�N�v���x������܂��B���Ċ��⌴���敨���i�̓�����A�V�^�R���i��2�g���X�N�ɗ��ރw�b�h���C���A�Ēlj��i�C��Ɋւ���v�l�����A�Ē��Η����������鑱��i�[�u�̉��V�����E�I�Ȍi�C���������́j�A�Ď�v�o�ώw�W�̌��ʁi��6���ϋv����A��7���R���t�@�����X�{�[�h����ҐM�����w���A��6�����ÏZ��̔������A��6���V�z�Z��̔������A��FOMC�A�đ�2�l����GDP�A��6��PCE�f�t���[�^�Ȃǁj���ɂ݂Ȃ�����A�����ł͈��������A�h���~����̑��������C���V�i���I�Ƃ��ė\�z�������܂��i���Ă̍����o�����҂�w�i�Ƃ������X�N�I���͏I���B���T�͍ĂѐV�^�R���i��2�g���X�N��A�Ē��Η������ɏœ_��������A�s��͏��X�Ƀ��X�N���F��тт�V�i���I��z��j�B

���A7/28�[7/29�ɊJ�Â�����FOMC�i�A�M���J�s��ψ���j�ł́A����9����i�h�b�g�`���[�g��o�ό��ʂ��̍X�����s���钍�ړx�̍�����j��O�ɁA�ЂƂ܂����s����̌���ێ������肳���Ɨ\�z����܂��i����ւ̉e���͌���I�j�B�������A�����Œ��ʂ���V�^�R���i�E�C���X�̊����Ċg���Ē��Η��������āA�t�H���[�h�K�C�_���X�ւ̋c�_�̐[�@��Ȃǂ����������\��������A�u�h������v���X�N�ɂ͔O�̂��ߒ��ӂ��K�v�ł��傤�B

���T�̗\�z�����W�iUSDJPY�j�F104.75�[107.00

�����[���h�����ꁄ

���[���h������́A6/22�ɋL�^������3�T�ԂԂ���l1.1168���{�g���ɔ����ɓ]����ƁA���T�́A��1�N10�����Ԃ荂�l�ƂȂ�1.1657�܂ŋ}�L���܂����B���̊ԁA��ڋύt�\�]�����������㔲���������A���������V�O�i������������O���D�]��A�����㏸�g�����h�������������o���h�E�H�[�N����������ȂǁA�e�N�j�J���I�ɂ݂āA�u�n�����̋����v����ەt����`���[�g�`��ƂȂ��Ă���܂��B

�A���A�t�@���_�����^���Y�I�Ɍ���ƁA�@���[�����o�ϋy�ѕ����̐�s���s��������A�A�Ē��Η��������O�i�Ē��ɂ��[�u�̉��V�����E�o�ς̕s���艻���X�N�j�A�B���E�I�Ȗf�Ր푈�ĊJ���X�N�i�đ哝�̑I���ւ̕s�m��������������A�g�����v�Đ����ɂ�鋭�d�O�������[�����ɔg�y���鋰�ꂠ��j�A�C���N�����⒆���A���`������n���w�I���X�N�A�D�V�^�R���i��2�g���X�N�i���[�����ɂ�����V�^�R���i�����Ґ��̊g��j�A�EECB�ɂ��ɘa�I�ȋ��Z����̌p���A�FEU�Ɖp���Ƃ̎��R�f�Ջ������q���X�N�ȂǁA���[���h���̏�l��}������ޗ��͍�����R�c���Ă���ł��B

�ȏ�̒ʂ�A���[���h������́A�e�N�j�J���I�ɒn�����̋�������������̂́A�t�@���_�����^���Y�I�Ȏコ���u���L��j�ށv�V�i���I���z�肳��܂��B���Ċ��y�ѕĒ��������̓�����A�V�^�R���i��2�g���X�N�y�ѕĒ��Η�����������w�b�h���C���A���[�����̎�v�o�σC�x���g�i�h�C�c7��Ifo�i�����w���A�h�C�c��2�l����GDP�A�h�C�c7������ҕ����w���A���[������2�l����GDP�Ȃǁj���ɂ݂Ȃ�����A�����ł͈��������A���[���h������̔��������C���V�i���I�Ƃ��ė\�z�������܂��i���T�́AEU����������Ӑ����ɔ������X�N�I�D���[�h����A�V�^�R���i��2�g���X�N��Ē��Η���s�����X�N�����C�������X�N������[�h�ɐ�ւ��W�J��z��j�B

���T�̗\�z�����W�iEURUSD�j�F1.1500�|1.1750

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.12.25

�����s��̃h����157�~��Ő��ځA�A�c����ق̗]�g�͎キ��i�̉~���͉�����i24/12/25�j

�������ԁi���{����8������15���j�̃h���E�~�́A�A�c����ق̔������āA���~���h�����ɐU��ꎞ157�~50�K��܂ŏ㏸�����B

![�����s��̃h����157�~��Ő��ځA�A�c����ق̗]�g�͎キ��i�̉~���͉�����i24/12/25�j](https://fx-rashinban.com/images/fxrashinbanimage/000/001/9/19312/fxrashinbanimage_19312.jpg?d=202412251537)

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.12.25

�h���~157�~��O���A��v�s��̃N���X�}�X�x�ɓ���Ŏs��ՎU (12/25�ߑO)

25���ߑO�̓����s��Ńh���~�͏������ɏI�n�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2024.12.25

�h���~���ʂ��@��ꎟ�g�����v�����ɂ�����~���̋��P�i24/12/25�j

�h���~�́A157�~�������25��������157.37�~�܂ō��l�����グ�Ċm�肵�Ă���B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2020.07.27

�h���~���ʂ��@5��6����6��23���ɂ��_�u���ꃉ�C�������荞�ށi�T��7����4�T�j

24���ߑO��7��10���[������荞�Ƃ��납�甄��̘A�������ƂȂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2020.07.24

�Ē��Η��̌��������C�A�h������p����(20/7/24)

24���̓����s��́A�h������܂݁B�ߋ�2�T�Ԓ��x���ڂ��Ă��������W�̉��������荞��ł̐��ڂƂȂ��Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B

![���T�̈ב֑��ꌩ�ʂ��F�w���X�N�I�����ꂩ�烊�X�N�I�t����ւ̓]���ɗv���Ӂx�i7/25���j](https://fx-rashinban.com/images/fxrashinbanimage/000/000/9/9002/fxrashinbanimage_9002.jpg?d=202007250556)