ドル円見通し 106円台後半の横ばいで徐々に煮詰まる、動き出す前夜情勢

〇ドル円2日連続で値幅30銭前後の小動き

〇復興期待の一方で一昨日は世界の1日の新規感染者が過去最大となるなど感染爆発続く

〇ドル円106.65割れ回避の内は上昇余地あり、107.09超えからは107.30台への上昇を想定

〇106.80以下での推移中は一段安警戒、106.65割れからは106円前後への下落を想定する

【概況】

ドル円は6月18日深夜に106.65円まで下落したが6月12日安値106.55円割れを回避し、その後は107円台に到達しても維持できず、新たな安値更新は回避しつつ、前後30銭幅程度での横ばいが丸2日続いている。

6月22日は先週後半に3日間続落していたNYダウが前日比153.50ドル高と反発、ハイテク中心のナスダック総合指数は110.36ポイント高と続伸して史上最高値を更新した。為替市場では先週末まで下落していたユーロやポンド等が持ち直し、リスク選好性がやや持ち直し気味となったためにドル円も株高と同調して高値を試しても不思議ないところだったが動かなかった。

株式市場は感染拡大懸念を抱きつつもアフターコロナの復興期待で楽観的であり、特にナスダックはダウに先行して強気な推移となっている。しかし感染拡大への懸念も大きく、株高の一方で安全資産とされるゴールドが上昇して5月18日高値に迫る勢いを見せており株高に対するリスクヘッジの動きもみられる。楽観と悲観が交錯する中で手掛かりとなるべき米10年債利回りも6月18日以降は小動きに止まり、22日は前日比0.01%上昇の0.71%となったがドル円へ影響を及ぼす程ではなかった。

【復興期待の一方で感染爆発は続く】

新型コロナの感染拡大について世界保健機関(WHO)は6月21日に世界の1日の新規感染者が過去最大の18万3000人に上ったと発表した。6月22日終了時点では、世界の感染者数は前日から13.7万人増の917.9万人に拡大、米国は3.1万人増の238.7万人、ブラジルは2.4万人増の111.1万人と増加している。第4位のインドも1.3万人増で44万人を超えてきており、ペルー(25.7万人)やチリ(24.6万人)等の南米の増加も続いている。

韓国防疫当局は6月22日、集団感染が発生した首都圏の状況について「第2波の渦中」との認識を示した。中国は北京での集団感染に対するロックアウトを継続している。しかしその一方でNY州は感染拡大が抑制されており第二段階とされる規制緩和で店舗の営業再開に入っている。

楽観と悲観が交錯する状況が続いており、今をコロナ不況の底として復興期待に走る市場心理がある一方で、足元の不況感も深刻だ。

米不動産業者協会(NAR)が発表した5月の中古住宅販売件数は年換算で391万戸となり2010年10月以来の低水準となり、前月比は9.7%減と3カ月連続のマイナスで市場予想の3.0%減のを下回った。これに対する市場の反応は限定的だった。

米ボストン連銀のローゼングレン総裁は6月22日のインタビューに答えて「新型コロナウイルスの感染拡大は当初の見込み以上に景気回復を抑える」「今年の経済成長率見通しは米FOMC参加者の予想中央値であるマイナス6.5%をやや下回るとみている」と述べており、米連銀の第二波への警戒、不況長期化への懸念を代弁した。

【2か月サイクルによる下落継続での下げ一服か】

ドル円は6月5日の米雇用統計発表後に付けた高値109.84円から6月12日午前安値106.55円まで3.29円の下落となったが、その後は下げ一服での持ち合いとなっている。状況としては4月6日から4月15日へ下落した後、下げ渋りの持ち合いを数日続けていたところに近い印象もある。

短期的には月末月初で主要な安値をつける概ね1か月周期の底打ちサイクルが見られ、それが2セットで2か月サイクルを構成している印象だ。現状は3月9日底から2か月目となる5月6日に直近のサイクルボトムをつけて反騰入りしたが、6月5日高値でサイクルトップをつけて下落期に転じたと思われる。既に1か月サイクルの前回底である5月29日安値を割り込んでいるので現状の下げ渋りから下抜けて2か月サイクルの底形成期となる6月末から7月序盤にかけての間へ安値を試して行きやすいのではないかと考える。この見方を覆すには6月5日からの下げ幅に対する半値以上を解消する反騰が必要と思われる。

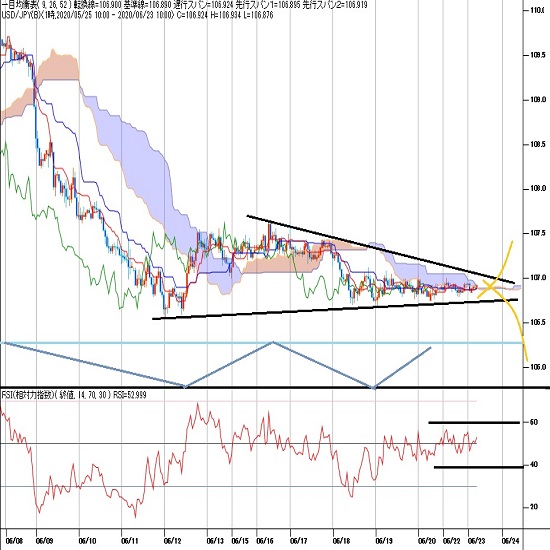

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・形成サイクルでは、6月16日昼高値107.63円で前回のサイクルトップをつけて下落期にはいったが、6月12日午前安値から4日半となる6月18日深夜安値106.65円で直近のサイクルボトムをつけたと思われる。その後はほぼ横ばいの推移に止まっているが、18日深夜安値を割り込まないうちはサイクルトップ形成期の延長入りの可能性もあるので上昇余地ありとするが、既に16日昼高値からも5日目に入るため、底割れから新たな弱気サイクル入りする可能性が警戒される。

6月18日深夜安値を割り込む場合は新たな弱気サイクル入りとして6月23日深夜から25日深夜にかけての間への下落を想定する。

60分足の一目均衡表では相場がほぼ横ばいのために遅行スパンは実線と交錯しているが、先行スパンの値幅が小さいために上下へ抜けやすい位置にある。6月18日深夜安値以降の戻り高値である19日未明高値107.09円を超えるところからは戻りを試しに入るとみて遅行スパン好転中の高値試し優先とするが、18日深夜安値割れからは新たな弱気サイクル入りとみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は相場が横ばいのために50ポイントを挟んだ動きに止まり方向感に乏しい。60ポイント超えからは上昇に勢いがつくとみるが、40ポイント割れからは下げ再開に入って30ポイント割れを目指すとみる。

以上を踏まえて当面のポイントを示す。

(1)当初、6月18日深夜安値106.65円を下値支持線、19日未明高値107.09円を上値抵抗線とする。

(2)18日深夜安値割れ回避の内は上昇余地ありとし、107.09円超えからは107.30円台への上昇を想定する。107.30円以上は反落注意とするが、楽観的な株高が加速してドル円においてもリスク選好の円安感が強まる場合は16日高値107.63円試しへ上値目処を引き上げる。

(3)106.80円以下での推移中は一段安警戒とし、18日深夜安値割れからは106円前後への下落を想定する。106円前後では買い戻しも入りやすいとみるが、リスク回避感が強まって円高が加速する場合は105円台中後半へ向かう流れと考える。

【当面の主な予定】

6/23(火)

ボルトン前米大統領補佐官の回顧録出版

16:30 (独) 6月 製造業PMI速報値 (5月 36.6、予想 42.5)

16:30 (独) 6月 サービス業PMI速報値 (5月 32.6、予想 42.3)

17:00 (欧) 6月 製造業PMI速報値 (5月 39.4、予想 45.0)

17:00 (欧) 6月 サービス業PMI速報値 (5月 30.5、予想 41.5)

17:30 (英) 6月 製造業PMI速報値 (5月 40.7、予想 45.0)

17:30 (英) 6月 サービス業PMI速報値 (5月 29.0、予想 39.5)

22:45 (米) 6月 製造業PMI速報値 (5月 39.8、予想 50.0)

22:45 (米) 6月 サービス業PMI速報値 (5月 37.5、予想 48.0)

23:00 (米) 5月 新築住宅販売件数・年率換算件数 (4月 62.3万件、予想 64.0万件)

23:00 (米) 5月 新築住宅販売件数 前月比 (4月 0.6%、予想 2.7%)

23:00 (米) 6月 リッチモンド連銀製造業指数 (5月 -27、予想 -2)

6/24(水)

国際通貨基金(IMF)世界経済見通し

08:50 (日) 日銀金融政策決定会合「主な意見」公表 (6月15-16日開催分)

08:50 (日) 5月 企業向けサービス価格指数 前年同月比 (4月 1.0%)

11:00 (NZ) ニュージーランド準備銀行 政策金利 (現行 0.25%、予想 0.25%)

14:00 (日) 4月 景気先行指数CI・改定値 (速報 76.2)

14:00 (日) 4月 景気一致指数CI・改定値 (速報 81.5)

17:00 (独) 6月 IFO企業景況感指数 (5月 79.5、予想 84.8)

22:00 (米) 4月 米連邦住宅金融局 住宅価格指数 前月比 (3月 0.1%)

25:30 (米) エバンス・シカゴ連銀総裁、オンライン討論会

28:00 (米) ブラード・セントルイス連銀総裁、オンライン討論会

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.10.18

ドル円見通し 150円台到達、9月16日以降の高値更新で円安継続感強まる(24/10/18)

ドル円は、18日早朝に150.32円まで高値を伸ばした。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.10.18

ドル円、良好な米経済指標を好感する形で心理的節目150.00の上方ブレイクに成功(10/18朝)

17日(木)のドル円相場は堅調な値動き。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.10.17

東京市場のドルは149円台半ばでのもみ合い、ECB会合後のユーロの動向に注目(24/10/17)

東京時間(日本時間8時から15時)のドル・円は、目立った売買材料に欠ける展開のなか、149円台半ばでのもみ合いとなった。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.06.23

ドル円、株高・原油高を背景に底堅く推移するも、107円をバックに上値は重い(6/23朝)

22日(月)の海外市場でドル円は狭いレンジ内で方向感に欠ける展開(1日の値幅は僅か23銭)。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。