ドル円見通し 2か月サイクルの下落期、6月12日以降の持ち合い下放れへ向かうか

〇ドル円週末にかけ先行き楽観後退で軟調推移107円割れで越週、安値106.65までで底割れはせず

〇ユーロドルもリスク回避のドル買いで1.12ドル割れ

〇株安=債券買い=米10年債利回り低下=ドル円の下落という基本構造は継続

〇テキサスやフロリダ、カリフォルニア、アリゾナ等で感染拡大継続、経済活動再開からの楽観にも陰り

〇106.55割れで105.98、105.47前後を目指す動きへ

〇早々に107円台を回復する場合レンジ拡張の上継続か

【概況】

ドル円は6月5日の米雇用統計発表後に付けた高値109.84円から6月12日午前安値106.55円まで3.29円の下落となったが、6月12日夜に下げ一服で買い戻されてからは107円台前半を中心とした持ち合いにとどまっていた。

ドル円の6月12日への下落は株安によるリスク回避感が強まり安全資産としての米国債が買われて米10年債利回りが低下したことが背景だった。

ドル円の12日夜から6月17日までの持ち合いは株式市場が持ち直したことに支えられたものであり、米経済指標が市場予想を上回る改善を見せる中で週前半はリスク選好感が優勢だったが、週後半はそれよりも感染爆発の継続や第一波が収まっていた地域での感染再拡大等による先行き不安が優勢となった。NYダウは6月11日に前日比1861.82ドル安と大幅下落した後は6月12日から16日へ三連騰していたが、6月16日から19日にかけては3日間の続落となった。

ドル円も17日夜までは概ね107円台前半での持ち合いを維持していたが、17日深夜からの下落で107円を割り込み、18日深夜には106.65円まで下げて12日午前安値106.55円に迫った。しかし底割れは回避されて107円を若干割り込んだ水準を中心に横ばい推移のまま週を終えた。

【ユーロやポンドの下落、リスク回避と米10年債利回り低下による円高】

ユーロドルは2月20日から3月9日へ急騰し、3月23日へ急落、その後は1.07ドル台から1.10ドル前後までの範囲内での往来相場だったが、5月末からは急伸となり6月10日には1.1421ドルを付けて3月9日高値1.1494ドル以来の1.14ドル台まで戻していた。その背景はアフターコロナの復興期待、経済活動再開により最悪期を脱したとの楽観であり、為替市場のリスク選好であった。しかしその後は再び失速し始め、6月18日に1.120ドルを割り込み19日も続落で終えた。英ポンド、豪ドルも下落し始めてドルストレート全般がドル高となったためだ。

世界全体の感染拡大傾向が収まらない上に、北京での集団感染発生とロックダウンの再開が中国での第二波への警戒感を強めたが、米国でも経済活動再開を急いだテキサス、フロリダ、アリゾナ、カリフォルニアでの感染拡大が続いていること、ドイツでも食肉加工場で大規模なクラスターが発生したこと等が楽観ムードを一挙に冷やすこととなった。

ユーロドルの下落規模は3月9日からの急落開始時よりもやや緩いがかなり急角度となっている。

クロス円全般も6月5日ないしは6月8日に3月以降の戻りのピークを付けて下落に転じている。ポンド円や豪ドル円等は6月16日から19日へ4日続落となった。特にユーロ円はユーロドルでのユーロ安と円高圧力が重なっているため今年3月後半への下落時等よりも下落角度はきつく、直前の上昇も大きかったために上昇一巡による反落感が大きくなっている。

リスク回避感が強まるとドルストレートではドル圏投資家の投機通貨買いポジションの解消によるドル買い戻しがドル高を招く。クロス円でも本邦投資家の手仕舞いによる円の買い戻しで円高となる。リスク回避感が強まる中では、ドルストレートに対する各国通貨安に加えて円高も加わるために下落感がより強まり、ドル円においてもドル高に円高が勝る結果となりやすい。

6月2日から6月5日深夜にかけての間へのドル円上昇は株高債券売りによる米10年債利回り上昇も日米金利差面でのドル高円安要因だった。しかし6月5日の0.959%をピークとして6月11日の0.649%まで急低下したことが6月12日への円高ドル安を助長した。その後は6月16日に0.784%へ上昇してから19日の0.687%まで低下しており、この3日間の米10年債利回り低下が18日深夜への円高要因となり、19日も安値圏にとどまらせることに寄与していた。

株安=債券買い=米10年債利回り低下=ドル円の下落という基本構造は継続しているため、6月第4週も株安債券高=米10年債利回り低下が続くようだと、週末時点では底割れを回避していたドル円も6月12日安値を割り込んで一段安へ進みかねないと注意したい。

【感染拡大やまず、楽観も続かず】

米国ではNY州の感染拡大が抑制されているものの、テキサスやフロリダ、カリフォルニア、アリゾナ等で感染拡大が続いており、米国の感染者数は6月19日には3万人を超える増加で232.9万人へ拡大し死者も12万人を超えた。世界全体の感染者は6月19日に18万人増となり過去最高記録を更新し890万人を超えた。ブラジルの感染者数も107万人へ急増しており南米の拡大が深刻化している。

第3週に発表された米経済指標は軒並み市場予想を上回った。5月の米小売売上高は前月比17.7%増となり4月の14.7%から急回復した。5月の鉱工業生産も前月比1.4%となり4月のマイナス12.5%から改善した。景況感も6月のNY連銀景況指数は5月のマイナス48.5からマイナス0.2へ上昇、6月のフィラデルフィア景況指数も5月のマイナス43.1から27.5へ急回復した。

しかし、これらは経済活動再開を反映したものであり、活動再開が順調に進めば米国のコロナショック不況も底を打つ可能性も見えてくるところだが、活動再開により感染も再拡大して経済活動も再び規制され始めるなら、不況の底打ちも先送りとなる。6月19日の株安材料も米アップルが感染急増への対策としてアリゾナやフロリダ等の4州で店舗を再び閉鎖すると報じられたことがきっかけだった。

NY州知事は感染拡大が続いている他州からの移動を規制することも議論されており、米国全体の経済活動再開が停滞へと後退する可能性も高まっている。

米ミネアポリス連銀のカシュカリ総裁は6月19日、新型コロナウイルス感染症流行の第2波が恐らく秋に到来し、国内の失業率が再び押し上げられるとし、「ワクチンが整うのはまだ先だ」「第二波があれば失業率は再び上昇するだろう。現在も実態は20%近辺と思う」と述べた。

6月18日に発表された米週間失業保険申請件数は150.8万件で予想の130万件を上回り、異常な高水準が続いている。1週遅れの失業保険継続受給者数も2054.5万人で前週の2060.6万人から横ばいであり、状況が改善したとは言い難い。足元の不況感への再認識と、先行きへの楽観が後退する状況となれば、金融市場全般も再び悲観先行へと動揺し始めかねないものと思う。

【2か月サイクルによる下落継続、当面のポイント】

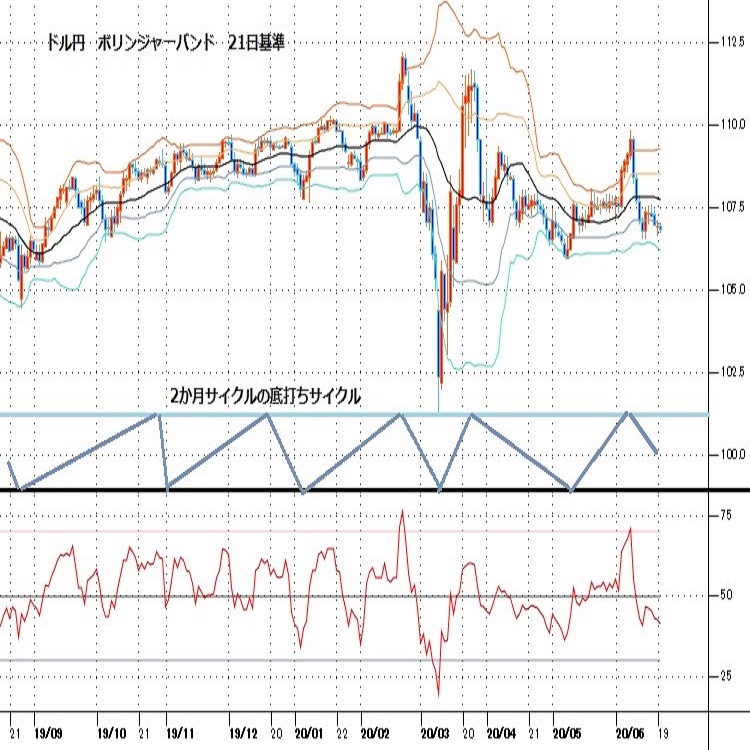

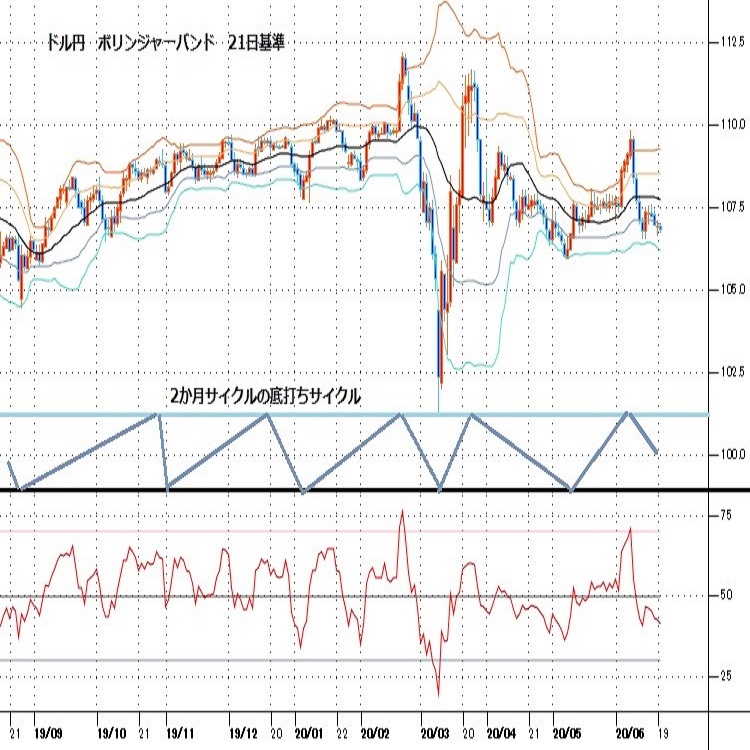

昨年8月26日底以降、主要な安値は10月3日、11月1日、12月9日、今年1月8日、1月31日、3月9日、4月1日、5月6日、5月29日と月末月初に安値を付けてきた。この1か月周期が2セットとなり概ね2か月周期のサイクルを形成している印象がある。2か月サイクルの底は昨年11月1日、今年1月8日、3月9日、5月6日底であるが、5月29日安値をすでに割り込んでいるために1か月周期としては次の底形成期となる6月末から7月序盤にかけての間へ下落を継続しやすく、そのタイミングで2か月サイクルの底も形成されると考えられる。

6月12日安値の後は横ばいにとどまっているが、4月6日高値からの下落時においても、4月15日安値で4月1日安値と同値を付けた後は下げ渋りの横ばい持ち合いを1週間続けてから一段安へ進んでいる。今回も4月後半の下げ渋りに近い印象だ。

(1)6月12日安値106.55円の後は新たな安値更新を回避しているが底割れに余裕が乏しい。6月12日安値を割り込む場合は、6月8日高値からの下げ一服による横ばい型持ち合いからの転落開始となるため、まず5月6日安値105.98円、次に持ち合い幅1.08円の倍返しとしてV計算値105.47円前後を目指すと想定する。リスク回避感がかなり強まる中で世界連鎖株安の発生や米10年債利回り急落等が進む場合はドル円も急落商状に陥る事が懸念されるので、6月8日から12日への下げ幅3.29円と同レベルの下げとして104.34円を目指す可能性も出てくると思われる。

(2)6月12日安値割れを回避するか、わずかに割り込んでも早々に切り返して107円台を回復する場合は107円前後0.50円強の持ち合いがややレンジを拡張して継続するとみて107.50円から107.85円前後にかけての水準を試す上昇を想定する。ただし、感染拡大問題がよほど好転して株高が加速するような状況へ進めないと、戻りは短命にとどまり、その後の下落で6月8日以降の安値を割り込んで一段安へ向かう可能性も継続してゆくと思われる。(了)<21日16:30執筆>

【当面の主な予定】

6/22(月)

米ロ核軍縮協議(ウィーン)

ASEAN首脳会議(6月30日まで)

中国李克強首相とEU首脳らのオンライン会談

23:00 (欧) 6月 消費者信頼感 (5月 -18.8、予想 -15.0)

23:00 (米) 5月 中古住宅販売件数・年率換算件数 (4月 433万件、予想 420万件)

23:00 (米) 5月 中古住宅販売件数 前月比 (4月 -17.8%、予想 -2.3%)

6/23(火)

ボルトン前米大統領補佐官の回顧録出版

07:30 (米) カシュカリ・ミネアポリス連銀総裁、バーチャル質疑応答セッション

16:30 (独) 6月 製造業PMI速報値 (5月 36.6、予想 42.5)

16:30 (独) 6月 サービス業PMI速報値 (5月 32.6、予想 40.0)

17:00 (欧) 6月 製造業PMI速報値 (5月 39.4、予想 43.0)

17:00 (欧) 6月 サービス業PMI速報値 (5月 30.5、予想 40.0)

17:30 (英) 6月 製造業PMI速報値 (5月 40.7、予想 45.5)

17:30 (英) 6月 サービス業PMI速報値 (5月 29.0、予想 40.0)

22:45 (米) 6月 製造業PMI速報値 (5月 39.8、予想 45.9)

22:45 (米) 6月 サービス業PMI速報値 (5月 37.5、予想 43.5)

23:00 (米) 5月 新築住宅販売件数・年率換算件数 (4月 62.3万件、予想 63.2万件)

23:00 (米) 5月 新築住宅販売件数 前月比 (4月 0.6%、予想 1.4%)

23:00 (米) 6月 リッチモンド連銀製造業指数 (5月 -27、予想 -15)

6/24(水)

国際通貨基金(IMF)世界経済見通し

08:50 (日)日銀金融政策決定会合「主な意見」公表 (6月15-16日開催分)

08:50 (日) 5月 企業向けサービス価格指数 前年同月比 (4月 1.0%)

11:00 (NZ) ニュージーランド準備銀行 政策金利 (現行 0.25%、予想 0.25%)

14:00 (日) 4月 景気先行指数CI・改定値 (速報 76.2)

14:00 (日) 4月 景気一致指数CI・改定値 (速報 81.5)

17:00 (独) 6月 IFO企業景況感指数 (5月 79.5、予想 84.8)

22:00 (米) 4月 米連邦住宅金融局 住宅価格指数 前月比 (3月 0.1%)

25:30 (米) エバンス・シカゴ連銀総裁、オンライン討論会

28:00 (米) ブラード・セントルイス連銀総裁、オンライン討論会

6/25(木)

休場、中国、香港

FRB、大手金融機関のストレステスト結果発表

07:45 (NZ) 5月 貿易収支 (4月 12.67億NZドル)

13:30 (日) 4月 全産業活動指数 前月比 (3月 -3.8%、予想 -6.8%)

15:00 (独) 7月 GFK消費者信頼感 (6月 -18.9、予想 -12.0)

20:00 (ト) トルコ中銀、政策金利 (現行 8.25%、予想 8.00%)

21:30 (米) 1-3月期 GDP確定値 前期比年率 (改定値 -5.0%、予想 -5.0%)

21:30 (米) 1-3月期 GDP個人消費確定値 前期比年率 (改定値 -6.8%)

21:30 (米) 1-3月期 コアPCE確定値 前期比年率 (改定値 1.6%)

21:30 (米) 5月 耐久財受注 前月比 (4月 -17.2%、予想 10.0%)

21:30 (米) 5月 耐久財受注・輸送用機器除く 前月比 (4月 -7.4%、予想 3.1%)

21:30 (米) 週間新規失業保険申請件数 (前週 150.8万件)

21:30 (米) 週間失業保険継続受給者数 (前週 2054.4万人)

24:00 (米) ボスティック・アトランタ連銀総裁、バーチャル討論会

27:00 (メ) メキシコ中銀、政策金利 (現行 5.50%、予想 5.00%)

6/26(金)

休場、中国

08:30 (日) 6月 東京都消費者物価指数・生鮮食料品除く 前年同月比 (5月 0.2%、予想 0.1%)

21:30 (米) 5月 個人所得 前月比 (4月 10.5%、予想 -5.7%)

21:30 (米) 5月 個人消費 前月比 (4月 -13.6%、予想 8.5%)

21:30 (米) 5月 PCEデフレーター 前年同月比 (4月 0.5%、予想 0.4%)

21:30 (米) 5月 PCEコア・デフレーター 前月比 (4月 -0.4%、予想 0.0%)

21:30 (米) 5月 PCEコア・デフレーター 前年同月比 (4月 1.0%、予想 0.9%)

23:00 (米) 6月 ミシガン大学消費者信頼感指数確報値 (速報 78.9)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2020.06.22

先週はレンジ取引、今週も方向性欠く展開か(週報6月第4週)

先週のドル/円相場は、ドルが小安い。しかし、週のザラ場ベースでも前週安値を下回れなかったばかりか、週間を通した値幅も1円にとどかないなど、ドルの下値は堅かった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.06.20

来週の為替相場見通し:『新型コロナ第2波リスクが市場のテーマ。リスクオフに要警戒』(6/20朝)

ドル円は、テクニカル的にも、ファンダメンタルズ的にも、「下落リスク」が警戒されます。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。