株安深刻化で1月17日以降の安値を更新

【概況】

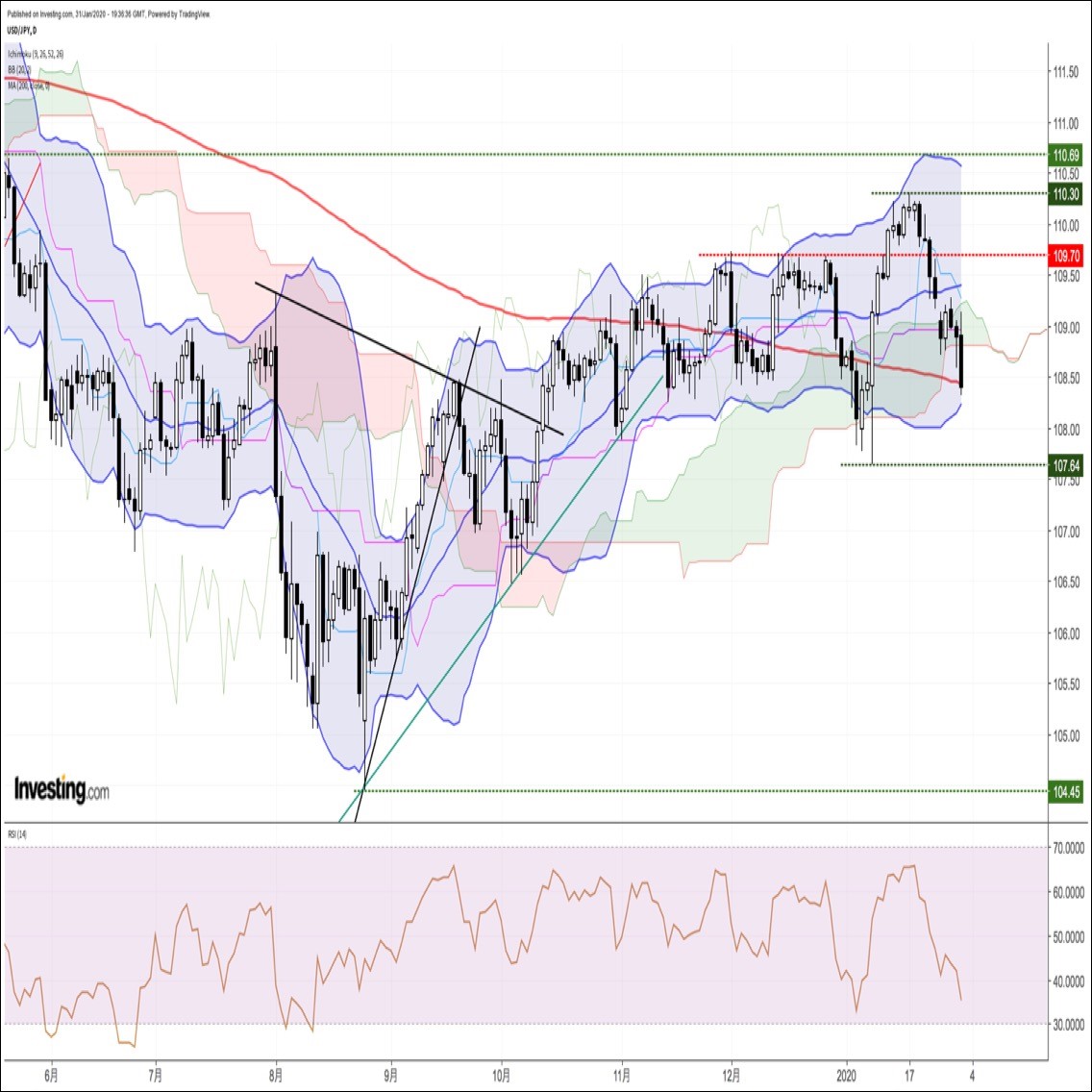

1月31日のNYダウは前日比603.41ドル安と大幅下落、ドル円も1日未明には108.30円へ下落して1月17日以降の安値を更新した。

今年は米国によるイラン革命防衛隊司令官殺害の空爆とイランによるイラク駐留米軍への報復ミサイル攻撃で中東情勢が一挙に緊張したため、ドル円は1月8日安値で107.65円まで急落したが、両国が全面戦争を回避したことでリスク回避感が後退して1月17日高値110.28円まで上昇してきた。NYダウも1月17日には29373.62ドルの史上最高値を更新していた。

イラン情勢も年末時点では市場が想定していなかったサプライズであったが、しかし今度は中国武漢市発の新型コロナウイルスの感染拡大が深刻化し始め、1月21日の感染拡大報道でドル円は110円を割り込み、史上最高値の更新が続いてきたNYダウも下落に転じた。ドル円の1月21日深夜からの下落、1月23日深夜への下落、1月27日朝への下落はいずれも感染拡大報道のエスカレートによるものだったが、売り一巡後はNYダウが買い戻しの動きを見せたことでドル円も反発を入れてきた。1月27日朝へ一段安した後は30日夜まで新たな安値更新を回避して持ち合いを続けていたのも、NYダウが27日の453.93ドル安から28日には187.05ドル高と戻し、30日まで続伸したことで感染拡大報道に対する市場の受け止め方がやや鈍り、過剰反応に対するポジション調整的な動きも見られたことによるものだった。

1月31日未明にWHOが新型コロナウイルスの感染拡大に対して緊急事態宣言を行ったが、宣言後にNYダウが反騰したことでドル円も31日未明に108.57円まで安値を切り下げた後は31日午前に109.12円まで戻していた。しかし、31日のNYダウは一時は690ドル近い急落となり、前日比603.41ドル安と大幅下落のままで終わった。ドル円も深夜に再び急落して108.30円まで一段安となった。

NYダウは1月31日の下落で1月27日安値を割り込んで1月17日からの下落が二段下げへ発展した。下落規模は昨年末の下落時を超えており、昨年4月23日にからの下落時や1昨年12月へ大幅下落した時の10月から中旬にかけての下落レベルとなりつつある。

長期金利の指標である米10年債利回りも31日に前日比0.08%低下の1.51%となり昨年秋以来の低水準まで落ち込んでいる。債券とともに安全資産買いの対象とされるゴールドは1月8日の取引時間中高値を超えていないものの終値ベースでは1昨年8月以降の最高値を更新している。

1月31日はユーロやポンドが対ドルで上昇しているが、感染拡大によるリスク回避感が強まる中で豪ドル、タイバーツ、南アランド、ブラジルレアル、トルコリラなどの新興国通貨の下落が目立っている。

【感染拡大報道、益々深刻化でNYダウの持ち直しも効かなくなる】

中国湖北省は2月1日に、新型コロナウイルスによる肺炎の死者が前日より45人増えて249人になったと発表した。中国本土の死者は258人。湖北省の感染者数は前日比1347人増の7153人、中国本土の感染者数は1万1000人を超えた。その後の報道では中国本土の死者が300人を超えたようだ。

アザー米厚生長官は1月31日に「公衆衛生に関する緊急事態」を宣言し、中国を訪問した外国人の米入国を暫定的に禁止するなどの措置を講じるとした。

米連銀のクラリダ副議長は31日の講演で新型コロナウイルスによる肺炎感染による経済的な影響を評価するのは時期尚早としたが「波乱要因」になる可能性があると指摘して動向を注視する姿勢を強調した。1月30日未明のFOMC声明及びパウエル議長会見でもこの問題に対する警戒感を示しており、先行きの世界景気への影響が懸念される状況となれば中断している利下げの再開もあり得るのではないかと市場は受け止め始めている。

1月31日に英金融大手バークレイズは、新型肺炎の影響が長期化すれば中国の2020年のGDPが最大で年1.3%下押しされて年成長率が4.7%まで低下する可能性があるとの分析を示した。また世界全体の成長率見通しについても現状予想の3.3%から低下して「最悪の場合は3%を下回る可能性がある」とした。感染拡大の長期化は中国及び世界経済の活動停滞による景気後退を招く引き金となりかねず、そのリスクが日々拡大している印象だ。

株式市場は過度の警戒を緩めるような反発を何度か入れてきたが、1月31日の下落はそうした持ち直しの動きが効かなくなって一段安入りしている印象だ。2月3日からは春節の大型連休が終了して中国市場が動きだす。そこでパニック的な売りが出てくるようだと世界連鎖株安への発展と深刻化も懸念される。

【1月8日安値を割り込むと2019年4月天井や2018年10月天井後の下落時に近くなるか】

ドル円は1月17日への上昇で12月2日高値を超えたことにより、2019年8月底からの上昇基調が継続しての一段高入りとなった。しかし、直前の高値を超えても長続きせずに下落に転じた前例として、2019年3月5日高値を同年4月24日高値で上抜いたもののそこでダブルトップを形成して下落した経緯があった。その時は3月5日から4月24日までが日足37本で、今回も12月2日から1月17日までが日足35本と類似していることや、直前の急落とV字反騰の姿が類似していることを指摘したが、2月1日未明時点で108.30円まで下げて1月8日安値107.65円への余裕も徐々に乏しくなっている。

仮に1月8日安値を割り込む場合はダブルトップ完成となり、2019年5月から6月へと大幅下落した状況に近くなる。また世界連鎖株安の発生度合いによっては2018年12月から2019年1月3日への暴落時並みの円高となる可能性もあるのではないかと危惧される。

以上を踏まえて当面のポイントを示す。

(1)当初、1月8日安値107.65円を下値支持線、108.75円、次いで1月31日午前高値109.12円を上値抵抗線とする。

(2)108.75円以下での推移中は一段安警戒とし、2月1日早朝安値108.30円割れからは1月8日安値試しを想定する。1月8日安値割れ回避から108.75円超えへ反騰する場合は上昇再開の可能性も検討されるが、1月8日安値を割り込む場合は2019年10月3日安値106.50円、さらに先行きは2019年8月26日安値104.45円を目指す流れと考える。

(3)株安が深刻化せずにダウが持ち直しに入るなどして108.75円を超える場合は1月29日高値109.26円試しとするが、よほど市場心理が好転するような展開にならないと109円前後は戻り売りに崩されやすいとみる。(了)<2日16:10執筆>

【当面の主な予定】

2/3(月)

休場 メキシコ

09:30 (豪) 12月 住宅建設許可件数 前月比 (11月 11.8%)

09:30 (豪) 12月 住宅建設許可件数 前年同月比 (11月 -3.8%)

10:45 (中) 1月 財新製造業PMI (12月 51.5、予想 51.0)

16:00 (ト) 1月 消費者物価指数 前月比 (12月 0.74%)

16:00 (ト) 1月 消費者物価指数 前年同月比 (12月 11.84%)

16:00 (ト) 1月 製造業PMI (12月 49.5)

17:55 (独) 1月 製造業PMI改定値 (速報 45.2、予想 45.2)

18:00 (欧) 1月 製造業PMI改定値 (速報 47.8、予想 47.8)

18:30 (英) 1月 製造業PMI改定値 (速報 49.8、予想 49.8)

23:45 (米) 1月 製造業PMI改定値 (速報 51.7)

24:00 (米) 1月 ISM製造業景況指数 (12月 47.2、予想 48.4)

24:00 (米) 12月 建設支出 前月比 (11月 0.6%、予想 0.4%)

30:00 (米) ボスティック・アトランタ連銀総裁、講演

2/4(火)

米大統領、一般教書演説

06:45 (NZ) 12月 住宅建設許可件数 前月比 (11月 -8.5%)

08:50 (日) 1月 マネタリーベース 前年同月比 (12月 3.2%)

12:30 (豪) 豪準備銀行 政策金利 (現行 0.75%、予想 0.50%)

19:00 (欧) 12月 生産者物価指数 前月比 (11月 0.2%)

19:00 (欧) 12月 生産者物価指数 前年同月比 (11月 -1.4%)

24:00 (米) 12月 製造業新規受注 前月比 (11月 -0.7%、予想 0.7%)

2/5(水)

06:45 (NZ) 10-12月期失業率 (前期 4.2%、予想 4.2%)

06:45 (NZ) 10-12月期就業者数 前期比 (前期 0.2%、予想 0.4%)

06:45 (NZ) 10-12月期就業者数 前年同期比 (前期 0.9%、予想 1.3%)

10:45 (中) 1月財新サービス業PMI (12月 52.5、予想 52.0)

17:10 (欧) デギンドスECB副総裁、講演(フランクフルト)

17:55 (独) 1月 サービス業PMI改定値 (速報 54.2、予想 54.2)

18:00 (欧) 1月 サービス業PMI改定値 (速報 52.2、予想 52.2)

18:30 (英) 1月 サービス業PMI改定値 (速報 52.9、予想 52.9)

19:00 (欧) 12月 小売売上高 前月比 (11月 1.0%、予想 -0.5%)

19:00 (欧) 12月 小売売上高 前年同月比 (11月 2.2%、予想 3.4%)

22:15 (米) 1月 ADP非農業部門就業者増加数 前月比 (12月 20.2万人、予想 15.0万人)

22:30 (米) 12月 貿易収支 (11月 -431億ドル、予想 -472億ドル)

23:45 (米) 1月 サービス業PMI改定値 (12月 53.2)

24:00 (米) 1月 ISM非製造業景況指数 (12月 55.0、予想 55.1)

2/6(木)

休場 ニュージーランド

09:30 (豪) 12月 貿易収支 (11月 58.00億豪ドル、予想 50.00億豪ドル)

09:30 (豪) 12月 小売売上高 前月比 (11月 0.9%、予想 0.1%)

16:00 (独) 12月 製造業新規受注 前月比 (11月 -1.3%、予想 0.5%)

16:00 (独) 12月 製造業新規受注 前年同月比 (11月 -6.5%、予想 -6.9%)

17:20 (欧) ラガルドECB総裁、講演

22:30 (米) 10-12月期非農業部門労働生産性速報 前期比 (前期 -0.2%、予想 1.5%)

22:30 (米) 10-12月期単位労働コスト速報 前期比年率 (前期 2.5%、予想 0.8%)

22:30 (米) 新規失業保険申請件数 (前週 21.6万件)

22:30 (米) 失業保険継続受給者数 (前週 170.3万人)

23:15 (米) カプラン・ダラス連銀総裁、講演

2/7(金)

未 定 (中) 1月 貿易収支・米ドル (12月 467.9億ドル)

未 定 (中) 1月 貿易収支・人民元 (12月 3292.7億元)

07:30 (豪) ロウ豪中銀総裁、半期に一度の議会証言

08:30 (日) 12月 全世帯家計消費支出 前年同月比 (11月 -2.0%、予想 0.1%)

14:00 (日) 12月 景気先行指数(CI)速報値 (11月 90.8)

14:00 (日) 12月 景気一致指数(CI)速報値 (11月 94.7)

16:00 (独) 12月 貿易収支 (11月 183億ユーロ)

16:00 (独) 12月 経常収支 (11月 249億ユーロ)

16:00 (独) 12月 鉱工業生産 前月比 (11月 1.1%、予想 -0.2%)

16:00 (独) 12月 鉱工業生産 前年同月比 (11月 -2.6%、予想 -3.7%)

22:30 (米) 1月 非農業部門雇用者増加数 前月比 (12月 14.5万人、予想 16.0万人)

22:30 (米) 1月 失業率 (12月 3.5%、予想 3.5%)

22:30 (米) 1月 平均時給 前月比 (12月 0.1%、予想 0.3%)

22:30 (米) 1月 平均時給 前年同月比 (12月 3.0%)

24:00 (米) 12月 卸売在庫 前月比 (11月 -0.1%)

24:00 (米) 12月 卸売売上高 前月比 (11月 1.5%)

25:00 (米) 米連銀、半期金融政策報告書を議会に提出

29:00 (米) 12月 消費者信用残 前月比 (11月 125.1億ドル)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2020.02.03

春節終了、新型肺炎への関心はいまだ根強い(週報2月第1週)

先週のドル/円も、ドル安・円高の展開。1月相場は経験則的に見て「円高有利」とされたが、終わってみれば確かに月足は陰線引けで終了している。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2020.02.01

来週の為替相場見通し:『リスク回避ムード継続。ドル円は年初来安値が射程圏内に』(2/1朝)

ドル円は、1/17に記録した約8ヶ月ぶり高値110.30をトップに反落に転じると、月末(1/31)にかけて、約3週間ぶり安値108.32まで急落しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。