2020年の主要通貨見通し

***********************************************

恒例の「FX羅針盤」の年間相場予想。

例年動きの激しい年末年始の相場が終了したあたりで、「FX羅針盤」の執筆者の皆様に年間の相場見通しを書いていただいています。

今回はテクニカルアナリストとして分析に定評のある川合美智子さんの主要通貨分析です。川合さんには通常は敢えて分析者の少ないA$、N$の週次テクニカル分析をお願いしていますが、本来最もお得意とされている主要通貨分析を是非ご一読ください。

***********************************************

(概要)

2019年央から秋にかけて米中貿易交渉が難航する中、FRBは不透明感が増した景気への配慮から年3回の予防的な利下げを実施しました。この金融緩和政策が功を奏して景況観は好転、堅調な雇用市場に支えられて個人消費も好調で、米国経済の足元は底堅く推移しています。また、潤沢な流動性マネーは世界の株式市場や米国の債券市場に流入し株価は欧米市場だけでなく新興国の株式市場も活況を呈しました。今年は大統領選の年、傾向的には景気、株式市場ともに安定の年とされていますが、為替相場はどう動くのでしょうか?足元では中国発の新型肺炎ウィルスの拡大を早期に封じ込められかどうか焦点となっており、リスク回避的な動きが強い状況ですが、世界経済に影響を及ぼすほどの悪材料とはならずに早晩落ち着きを取り戻すと見られています。

2020年は、大統領選へ向けてのトランプ大統領の経済政策(減税など)やFRBの金融政策がアメリカ経済を持続可能な成長へと導けるかどうかが焦点と見られ、雇用市場、消費動向、製造業・非製造業の景況指数などが重要指標となると見られます。雇用市場が堅調とは言え、好調な消費に陰りが出れば景況感は一気に悪化します。延滞率が上昇傾向にある家計債務の行方には注意する必要がありそうです。波乱要因は大統領の弾劾裁判の行方、また可能性が低いと見られるものの、民主党の大統領候補者が過激左派のエリザベス・ウォーレンとなった場合、金融市場は大波乱となるかもしれません。指名争いの山場となる3/3のスーパーチューズデーへ向けての候補者選びの行方からも目が離せません。

一方、ユーロ圏経済は景気底割れ懸念はやや後退しているものの、回復基調に乗せられない状態が続いています。EU域内での景況感格差による金融政策の舵取りの難しさや、各国の財政政策の隔たり、政治的な混乱は引き続き悪材料として働くと見られますが、トランプ大統領の貿易交渉の矛先が対中国から対EUに向けられる可能性も高く、その場合は為替相場にも大きな影響を及ぼすことが予想されます。また、今年はイギリスとのBrexit交渉が具体化することから、12月末までに自由貿易協定を完結できるか、或いは翌年まで持ち越しとなるかを巡り、為替相場も波乱含みの展開が予想されます。ファンダメンタルズ的にはユーロ安継続、貿易交渉や現在のドル高傾向を良しとしないトランプ政権の圧力次第ではユーロ高に繋がる可能性にも注意が必要でしょう。政治関連では2/23にドイツのハンブルグ州議会選挙、5/7イギリスの地方議会選挙などが予定されています。

(チャートから見た主要通貨の長期トレンド)

注)当社のテクニカル分析は東京オープンからNY終了時までの数値をベースとして使用しております。

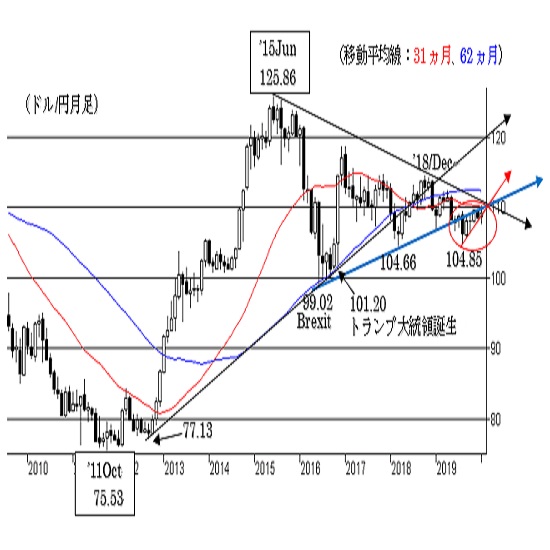

1.ドル/円相場

ドル/円の長期トレンドを月足で見ると、2015年6月に付けた125.86を高値として上値を切り下げる流れを変えておらず、この月足の上値抵抗は110.50〜111.00にあり、1月もこれを上抜けきれずに小反落しています。また、2012年9月に付けた77.13を二番底(一番底:2011年10月/75.53)として下値を切り上げて来た流れから2018年12月足が下抜けており、長期トレンドに変化が生じています。イギリスがBrexitを宣言した2016年6月に付けた99.02や同年11月の米大統領選でトランプ大統領誕生時に付けた101.20は政治イベントと重なる重要な下値抵抗ポイントです。このポイントと2018年3月に付けた104.66とを結んだサポートライン(青のライン)から2019年8月足が下抜けて越月しており、さらにドルの下落リスクが一段と高くなっています。現状はこの2019年8月に付けた104.85が直近のドル安値となって、ドルの下値を切り上げる流れが継続していますが、2020年1月現在も前述の青のサポートラインの下で推移していることに変わりありません。

この月足の上値抵抗は109.50〜110.00にあります。月足から見れば、112円台で越月しない限り、下値リスクにより警戒する必要があります。一方下値は2019年8月の104円台を起点とするサポートライン(赤のライン)の下値抵抗ポイントが108.50〜109.00に位置していますが、108.50割れで越月した場合は下値リスクが点灯、108円割れで越月した場合は短・中期トレンドが変化して新たな下落トレンド入りの可能性が高くなります。逆に可能性がやや低いと見ますが112円台で越月した場合は下値リスクが後退して、ドルの上値をトライする流れが強まります。この場合は114〜115円台の長期的な上値抵抗をこなしつつ、超長期的な上値抵抗が控えている118〜120円をトライする動きが強まり易くなります。しかし、現状は31ヵ月、62ヵ月移動平均線が110.07と112.35に位置しており、これらの下で推移していることをから長期トレンドが弱く、下値リスクにより警戒する必要があることを示唆しています。

(ドル/円月足)

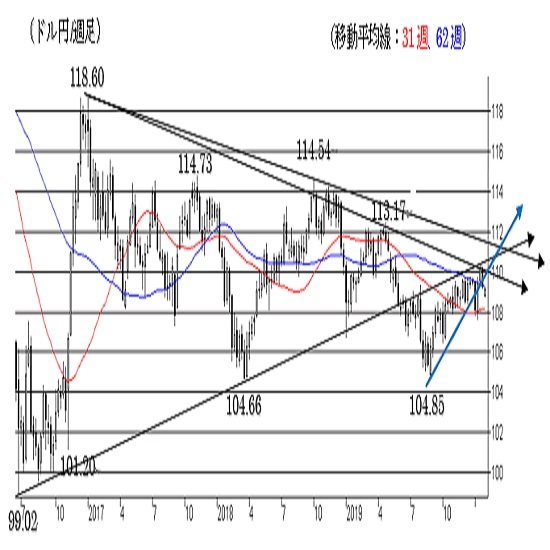

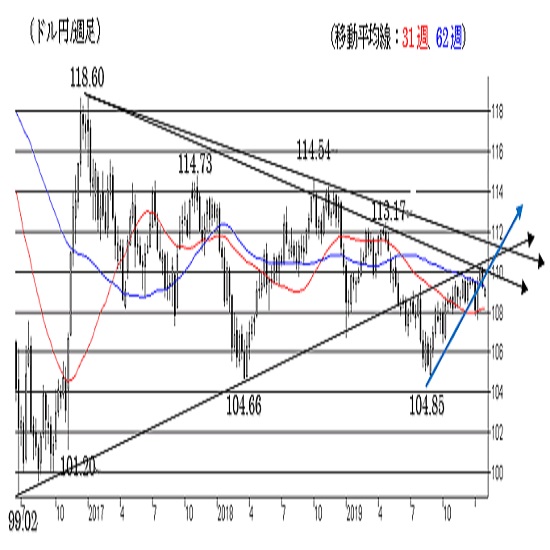

週足で中期的な方向性を見ると、2017年1月に付けた高値118.60と、18年10月に付けた114.54を結ぶレジスタンスラインの下で推移しており、この週足の上値抵抗は111.50-60にあります。また、2016年6月に付けたイギリスのBrexit宣言時の安値99.02と2018年3月に付けた104.66を結ぶ長期的なサポートラインを下抜けた位置で推移しており、このトレンドラインの上値抵抗は110.90-00にあります。さらに、昨年8月に付けた104.85を基点として下値を切り上げる流れ(青のライン)からも若干下抜けた位置で推移しており、新たな下落リスクが点灯中です。この週足の上値抵抗は110.20-30にあり、これを上抜け、さらに111円台を回復して越週しない限り、下値リスクがより高い状態に変わりありません。以上から、現状はドルの下落リスクがより高く、ドル強気の流れに戻すためには112円台で越週することが必要となります。

短期的には108.00±10銭が横サポートとして強い下値抵抗となる可能性が高い状態ですが、これを割り込んで越週した場合は新たな下落トレンド入りの可能性が高くなり、104〜105円方向への一段の下落リスクが生じます。また、月足が105円割れで越月した場合は101.00±1円までドルの下落余地が拡がり易くなります。31週移動平均線は1/30現在108.16に位置しており、強い下値抵抗として働く可能性がありますが、62週線は109.26にあり、これを上抜けきれておらず下値リスクを残した状態です。

(ドル円/週足)

2.ユーロ/ドル相場

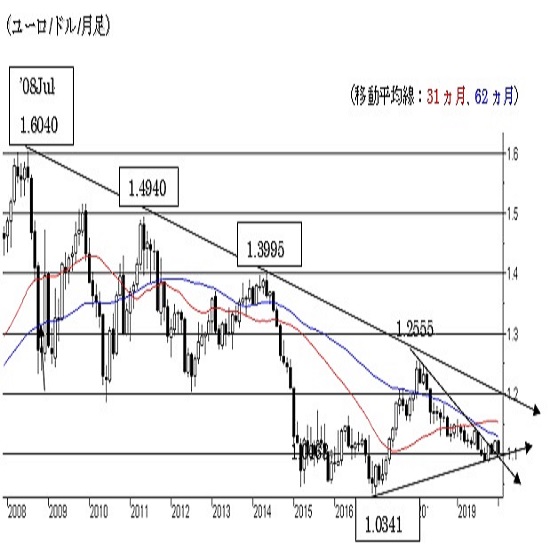

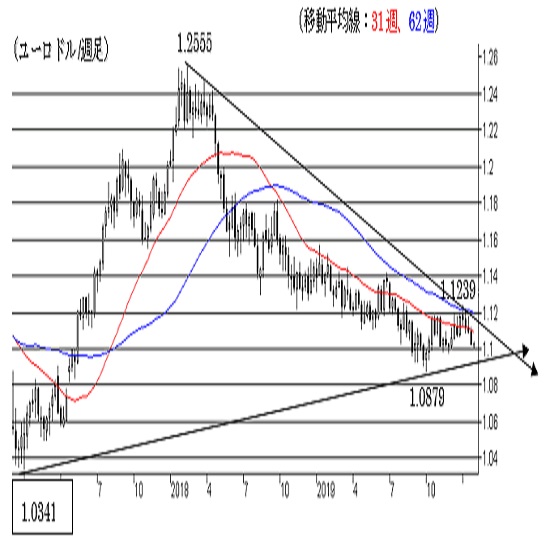

ユーロ/ドルは、2008年7月に付けた1.6040を高値とする長期的なユーロ安/ドル高基調に変化が認められず、この月足の上値抵抗は1.2000〜1.2050近辺にあり、これを上抜けて越月しない限り、長期トレンドは“ユーロ弱気”の流れに変化が生じません。また、2018年2月に付けた1.2555を基点として上値を切り下げる流れからも上抜け切れておらず、下値リスクがより高い状態に変わりありませんが、1.0900〜1.1000ゾーンに強い下値抵抗があり、現状はこれを下抜けきれておらず、反発に転ずる可能性を残しています。月足の終値ベースで1.1000台を守っている限りは反転の可能性が、逆に1.0800割れで越月した場合は新たな下落リスクが生じます。31ヵ月、62ヵ月移動平均線は1.1536と1.1292に位置しており、長期トレンドは“ユーロ弱気”の流れに変化が認められません。

(ユーロ/ドル/月足)

一方、週足でもう少し近場のトレンドを見ると、2018年2月に付けた1.2555を起点として上値を切り下げて来たレジスタンスラインが、昨年12/31に付けた1.1239にぶつかって反落しており、下値リスクがより高い状態に変わりありません。一方で、2017年1月に付けた1.0341と2019年10月に付けた1.0879を結ぶサポートラインの下値抵抗が1.09台前半にあり、これを守り切れば反転、上昇の可能性を残します。しかし、1.0800割れで越週した場合は新たなユーロ下落の流れに入り込み、2017年1月に付けた1.0341との二番底となるかどうかを確認する動きが強まり易くなります。逆に、1.12台を回復して越週した場合は、短期トレンドが変化して一段のユーロ上昇に繋がり易くなります。この場合はゆっくりと1.14〜1.16ゾーンの上値抵抗をトライする動きが強まるでしょう。31週、62週移動平均線は1.1090と1.1198に位置していますが、両者を下抜けた位置にあり、中期トレンドは“ユーロ弱気”の流れに変化が認められません。値動きの収縮が強まっており、一方向へ抜け出す可能性にも注意が必要です。

(ユーロドル/週足)

3.ユーロ/円相場

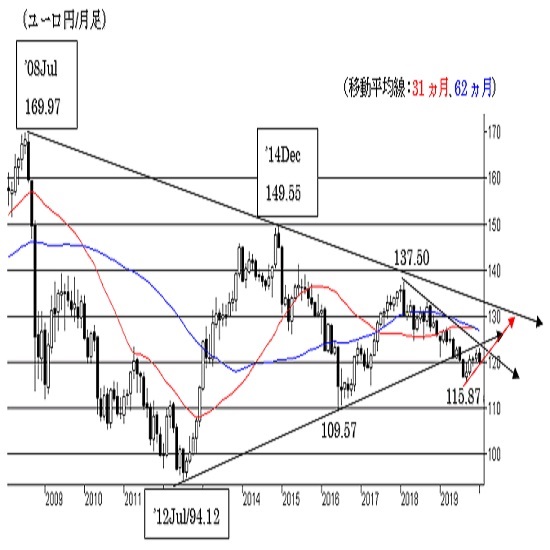

ユーロ/円は2008年7月に付けた169.97を起点とする超長期的なユーロ安/円高トレンドに変化が認められず、この月足の上値抵抗は132〜133円台にあります。また、2018年3月に付けた137.50を基点として上値を切り下げる流れにも変化が認められず、この月足の上値抵抗は122.50〜123.00にあります。さらに、2012年7月に付けた94.12を最安値として下値を切り上げて来たサポートラインを昨年8月足が完全に下抜けており、新たな下落リスクが生じています。このサポートラインの上値抵抗は124円台にあります。現状は、昨年9月に付けた115.87を直近安値として下値を切り上げる流れをかろうじて守っていますが、120円割れで越月した場合は、短・中期トレンドが変化して新たな下落トレンド入りする可能性が高くなります。この場合は直近の安値115.87を下抜けるかどうかをトライする動きへ。

さらに円高が進んだ場合は110.00±50銭にある、超長期的な下値抵抗をトライする動きが強まり易くなります。逆に125円超えで越月した場合は下値リスクがやや後退して、反発余地を探る動きが強まり易くなりますが、133円超えで越月するまでは下値リスクを残します。31ヶ月移動平均線は127.00に、62ヵ月線も126.81にあり、長期トレンドは“ユーロ弱気”の流れにありますが、両者が接近しており、新たな方向性が出てくる可能性にも注意が必要です。

(ユーロ円/月足)

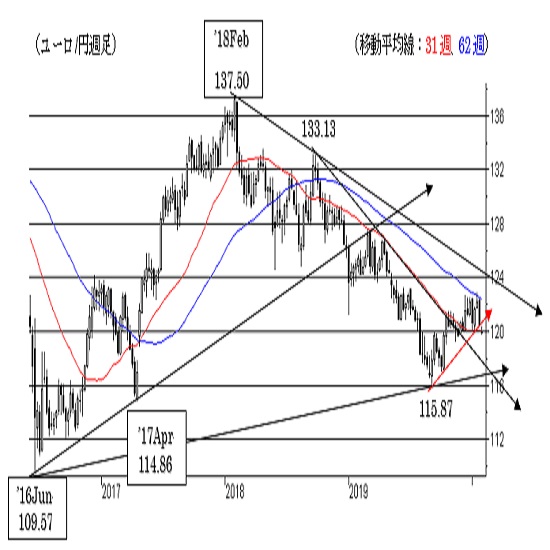

一方週足で短・中期的なトレンドを見ると、2018年2月に付けた137.50と同年9月に付けた133.13を結ぶ右肩下がりのトレンドラインから上抜けておらず、この週足の上値抵抗は124.00-20にあります。一方下値は、2016年6月のBrexit時の安値109.57を起点とし、17年4月のフランス大統領選時に付けた114.86とを結ぶサポートラインから、2019年1月第1週の大陰線が大きく下抜けており、新たな下落トレンド入りしています。一方で、この最安値の109.57と昨年9月に付けた115.87を結ぶサポートラインの下値抵抗が116円台にあり、続落した場合でも強い下値抵抗として働く可能性があります。

もう少し短期的なトレンドを確認すると、昨年9月に付けた115.87を直近安値として下値を切り上げて来たサポートライン(赤のライン)を直近の週足が下抜けかけており、新たな下落リスクが点灯しています。この週足の抵抗は120.00〜120.50にありますが、121.00超えで越週出来れば踏みとどまって反発に転ずる可能性を残します。この場合でも前述の通り124.00-20の抵抗を上抜けて越週するまでは下値リスクがより高い状態です。また、120円割れで越週した場合は短期トレンドが変化して一段の下落に繋がり易くなります。この場合でも2018年9月に付けた133.13を基点とする右肩下がりのトレンドラインを上抜けた位置で推移しており、この週足の下値抵抗が117.00〜117.50ゾーンにあることや、前述のBrexit時の安値109.57を基点とするサポートラインの下値抵抗が116.50近辺にあることから、116.00割れで越週しない限り、これらの下値抵抗に跳ね返される可能性を残します。

但し、116円割れで越週するか115円割れで越月した場合は110円方向への一段のユーロ下落リスクが生じます。31週移動平均線は119.96に位置しており、かろうじて守っていますが、62週線は122.36にあり上値を抑え込んで、トレンドの弱さを示しています。

以上から、足元の動きは120円割れで越週した場合は118円方向への一段のユーロ下落へ。さらに116円割れの越週か、115円割れで越月した場合は110円方向への一段の下落リスクが生じます。逆に、122円台を回復すればニュートラルな状態に戻しますが、124.20超えで越週するまでは下値リスクを残します。

(ユーロ/円週足)

オーダー/ポジション状況

- キーワード:

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2020.01.31

引き続き新型肺炎問題がドルの上値を抑制か(1/31夕)

31日の東京市場は、ドルが小高い。日経平均などの株価が大きく上昇したことを受け、ドル買い戻しが優勢だった。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。