米連邦公開市場委員会(FOMC)要旨

昨日、FRBから10月29日・30日開催のFOMC議事要旨が公表されました。要旨の中心内容は10月31日付のステートメントをご覧いただき、今回はFRBスタッフによる経済見通し中心にお送りします。内容的には予防的利下げの色彩強く、不確実性要因が将来の米国経済成長に与える影響を注視していく形になっています

議事要旨内のスタッフ経済概観とFOMC参加者の議論

・10月FOMCでのスタッフによる米国実質GDP成長の見通しは、今年下半期について若干下方修正した。それはGMのストライキやその他の小さな要因による。

・下方修正なしとしても、今年下半期の実質GDPは今年上半期よりは更に緩やかに上昇すると予想している。これは弱い企業投資や政府支出の増加が一層緩やかになったことによる。

・実質GDPの中期見通しは本質的には変っていない。GDP産出高は2019年と2020年にはスタッフ見通しの潜在成長率より若干高いと予想し、そこから成長は緩み、2021年と2022年には潜在成長率よりも幾分下がると予想している。

・失業率は大まかにみて2022年まで横這い予想である。コアのPCEインフレはスタッフの見通しでは最近のデータを見て、幾分下方修正した。今年に関しては、コアインフレは改訂せず、全インフレ見通しに関して、当初より2020年に少し下がると予想。これは消費エネルギー価格の低下によるもの。全インフレとコアインフレの両方共に、来年には若干上昇の予想である。インフレ見通しは2022年まで2%を幾分下回る水準で推移すると予想。

・スタッフのGDP見通しに関するリスクは下方に傾いているが、これは国際貿易の緊張、海外経済の進展具合に要因があり、これにより米国経済にネガティブな影響を与える方向に動くと見られる。

・加えて、企業投資や製造業がここまでに減速している。スタッフは予想した以上に下がる可能性を指摘している。となるとインフレリスクも下方になる。

・これらを踏まえてFOMC参加者は議論した。今回の会合で金融政策手段を考えた結果、多くの参加者が目標レンジの25ベーシス下げが適切であると信じた。その決定に対する理由についての議論で、参加者は米国経済見通しに重きをなす世界の進展具合について指摘している。経済見通しや委員会目標のインフレ2%の重要性に対し、潜在的な下方修正リスクに対して保険を用意する必要があるとの指摘である。今回の会合で利下げを支持する2・3の参加者はFFレートを直ぐに25ベーシス下げる決定を指摘している。

・多くの参加者は今回の会合で追加緩和が適切であると判断した。これは世界経済の弱さや貿易に関する不確実性の高まりである。にもかかわらず、これらの参加者は入手したデータにより、米国経済が世界の逆風に対しても証明していると指摘し、前回の金融調節が経済成長を下支えする手助けになっている。加えて、数人の参加者は今回の会合での緩やかな緩和がFFレートの目標レンジとより軌を一にすると示唆した。

・多くの参加者はインフレ水準やインフレ期待から25ベーシスの利下げを正当化すると言及している。

・幾人かの参加者は今回の会合でFFレートを現行のまま維持することが好ましいとした。これらの参加者は経済のベースラインとなる見通しが依然として好ましい、…インフレ期待は上がり、委員会の目標としている2%に近づいている…からとしている。彼らは現行の緩和が既に適切であると判断している。

・2・3の参加者は今回の会合での利下げにより過剰にリスク取る動きに繋がり、金融部門の不均衡を悪化させる可能性について関心を引き付けた。

(以下略)(上記出所:FRB HP)

(注)本文はあくまで英文の一部を訳したものですので、和訳はあくまで便宜的なものとしてご利用頂き、適宜、英語の原文をご参照して頂きます様お願いします。

ドル円相場はFOMCの議事要旨ではほとんど動きませんでした。むしろ、米下院での「香港人権・民主主義」法案の全会一致問題や、米中貿易協議の行方に関しての観測記事などで上下した程度となり、昨日のレンジは約40銭弱に留まりました。

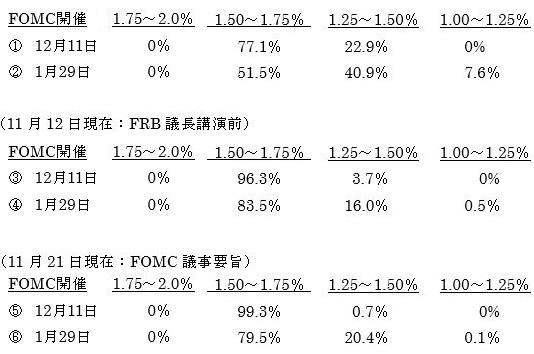

昨日のCME Fedwatchは以下になっています。11月12日のFRB議長の講演前よりは1月利下げが増えています。米10年債金利も昨日は1.74%、現在は1.70%まで下がっています。

(10月31日現在:FOMC終了後)

(2019年11月21日11:00、1ドル=108円32銭)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2019.11.21

ドル円 株安で下値を広げた後、劉鶴副首相の楽観発言で反発(11/21午前)

21日午前の東京市場でドル円は108円台前半での取引。

-

米ドル(USD)の記事

Edited by:上村 和弘

2019.11.21

ドル円見通し 108円台中盤で小動きだが戻り高値切り下がり気味(19/11/21)

19日以降は小動きではあるが戻り高値が切り下がり、その後の安値も切り下がる右肩下がりの展開につかまっている印象だ。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。