ドル円見通し ドル高感強まり109円割れ回避だが勢い鈍い

【概況】

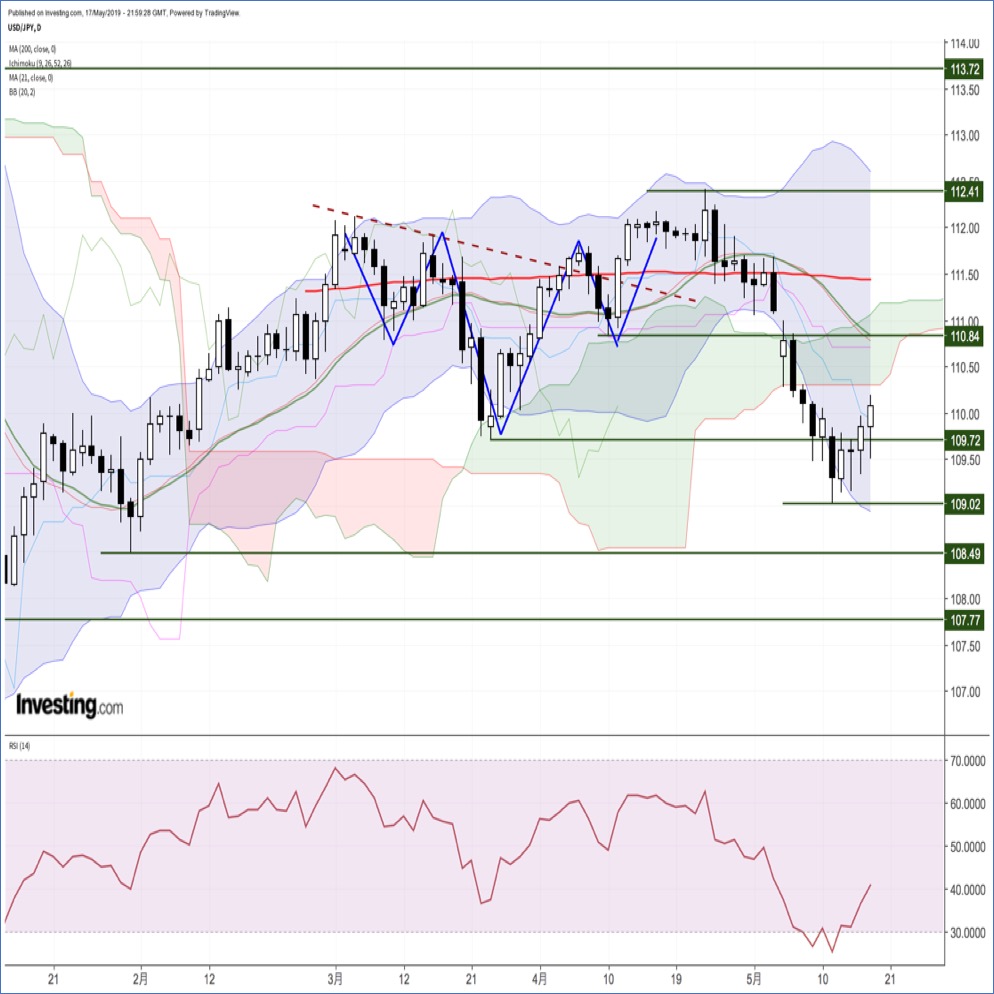

5月5日のトランプ大統領による中国への制裁関税拡大発動宣言により5月6日に111円を割り込んで一段安入りとなり、米中双方がさらに制裁関税拡大を表明した13日には109.02円まで続落したが、その後はトランプ大統領の米中合意への楽観的発言等で株安が一服したためにドル円も109円割れをひとまず回避してやや戻し始めた。

「習主席との友情と信頼は無限大だ」とした大統領発言は13日にNYダウが一時700ドルを超える大幅下落となったことからの株暴落連鎖をけん制するリップサービス的な発言ともいえ、それをきっかけにNYダウは3日間の反発となった。一方では16日に中国大手IT企業ファーウェイを米国市場から実質的に締め出す大統領令に署名するなど米中対立の深刻化も継続しており、17日に上海総合株価指数は前日比2.48%安と急落し、NYダウも4日ぶりに反落した。17日の下落には米CNBCテレビが米中協議が行き詰まっているとの関係者の見方を報じたことも影響した。

米中問題の深刻さが増し、株安となってもドル円は17日夜に109.50円まで下げた後は切り返して18日未明に110.17円まで上昇して13日深夜以降の戻り高値を切り上げている。その背景は米経済指標が強く、またユーロ安やポンド安、豪ドル安等によるドルストレートでのドル高が影響している。

【ドル・ストレートでのドル高】

ドル指数(メジャー通貨の加重平均)は昨年2月底からの上昇基調が続いている。年初からは高値更新の後に小反落を繰り返しているためジグザグの上昇で上昇角度は鈍いものの、米連銀が年内利上げを断念する中で米長期債利回りが低下し、2年債利回りや10年債利回りが3か月物TB(財務省証券)レートを下回るような逆イールドも発生したにもかかわらずドル高トレンドは続いている。それは米10年債等の長期債利回りが低下するだけではなく、ドイツや豪州、英国等の10年債利回りも低下基調を続けているからに他ならない。

米連銀はまだ年内にもう1回だけ利上げする可能性は4割程度残っている。16日の米住宅着工件数及び許可件数やフィラデルフィア連銀景況指数、17日のミシガン大消費者信頼感指数は総じて予想を上回り、それらの発表からはドル高反応が見られた。米景気指標がやや悪いところでのドル売り反応よりも景気指標が強めのところでは、年内あと1回の利上げ可能性が再認識されてドル高反応が顕著な印象がある。

ECBは3月時点で年内の利上げ断念に加えて量的緩和の再開も決めている。ニュージーランド中銀は利下げに踏み切り、豪中銀も長期的に固定してきた現行レートからさらに利下げに踏み切る可能性が高まったととみられている。

米中貿易戦争の深刻化が世界に影響を与え始め、景気後退への懸念があるから米欧が利上げを断念し、他は利下げに走り始めているという状況のために相対的にドルが押し上げられる。米中問題も6月の大阪G20での首脳会議で合意されるのではないかとの期待もあるが、現実的にはその期待が薄いためにドル高人民元安が再開し、人民元安が豪ドル安等への影響も与えている。

ドル・ストレートでのドル高とともにクロス円での円高も強まっているためドル円の戻りも抑えら気味となっている。

ユーロ円は4月17日の戻り高値から下落基調が続いており、1月3日暴落から戻した後の下値支持帯だった123円台から転落している。ポンド円は140円割れとなったが5月3日の戻り高値以降は6日から4日連続陰線、10日から5日連続陰線で下げている。豪ドル円も4月17日からの下落基調が続き、5月15日から3日連続陰線で続落し、17日終値は75.547円で1月3日に暴落後の長大下ヒゲで戻した時の終値75.40円割れへ余裕が乏しくなっている。NZドル円ではすでに1月3日終値を割り込み、長大下ヒゲをつぶしにかかっている。米中対立がより深刻化して株安が再発する際にはこれらクロス円での円高感はさらに増すと思われ、下げ一服気味のドル円においても円高が勝ってゆく可能性を警戒させる。

【ダブルトップからの下落か、レンジ拡張型の往来の範囲に留まるか未決着】

概ね10か月から1年周期の天井を昨年10月4日につけて暴落し、1月3日安値でこのサイクルの底をつけて戻してきたが、3月5日高値と4月24日高値をダブルトップとして下落期に入った可能性がある。ダブルトップの谷間である3月25日安値を割り込んでいるので既にダブルトップは完成している。ただしわずかにでも高値を切り上げた後なので、5月13日への下げ幅の半値を超える反発となる場合はダブルトップではなく、「高値切り上がり・安値切り下がりのレンジ拡張型往来相場」となり、次の上昇で4月高値超えを試す可能性もまだ残っている。

110円台に乗せても維持できない内は一段安余地が残り、5月13日安値を割り込む場合は拡張型の往来相場を維持できずにダブルトップからの下落期入りとなる可能性が高まる。その際は1月31日安値108.50円、さらに1月3日終値107.51円を目指してゆくと思われる。

4月24日高値から5月13日安値への下げ幅の半値戻しは110.70円。110.70円超えからさらに111円超えまでへ戻す場合はレンジ拡張型の往来相場での上昇期に入る可能性が高まる。米中問題での事実関係を伴った改善報道による株高、米連銀の年1回の利上げ確率上昇で米長期債利回りも上昇する場合、ドル全面高の場合はその可能性が高まる。

4月24日からの下げ幅は今のところ3.37円であり、昨年3月からの上昇時における5月29日への3.27円や8月21日への3.38円と変わらない。しかしそれらは3月26日大底からの上昇トレンドのなかでの底上げであり、今回は3月25日安値を割り込んでいるので状況が異なるとすれば、半値戻し程度の反発はあったとしてもその後の失速するようなら5月13日安値割れからの一段安で、昨年1月から3月への下落や昨年12月急落のような展開に進みやすいのではないかと思う。

【当面のポイント】

ひとまず下げ渋りからやや戻し気味で戻り高値を試しているが勢いに乏しいが、ダブルトップからの下落継続中の下げ一服に過ぎないのか、材料がついて拡張型往来相場での揺れ返し上昇へ進むのかを見定める必要がある。

日足の一目均衡表ではGW明けの下落で先行スパンから転落、遅行スパンも悪化した。5月13日から小反発しているがまだ両スパン悪化のままであり、さらに戻りを継続する場合も先行スパンが抵抗となりやすい。

相対力指数は30ポイント割れまで急降下してから反発した状況にあるが、12月から年初への暴落時には30ポイント割れをいったん切り返した後にもう一段安へと崩れているため、再び30ポイント割れするところからは急落型の下落に発展する可能性を警戒する。

概ね3か月前後の高値・安値形成サイクルでは前回のサイクルボトムである3月25日から2か月弱の経過であるため5月13日安値ではまだ底打ちには日柄が浅い印象がある。

以上を踏まえて当面のポイントを示す。

(1)当初、109.50円を支持線、110.25円を抵抗線とみておく。

(2)109.50円を上回るうちは110.50円、さらに110.70円から111円手前を試す可能性ありとするが、110.70円以上は反反落警戒とする。

(3)109.75円割れからは下げ再開注意とし、109.50円割れからは13日深夜以降の戻り一巡による下落再開としてまず13日深夜安値109.03円試し、底割れからは1月31日安値108.50円試し、さらに続落なら1月3日暴落時の終値107.51円試しへと段階的に下値目途が切り下がってゆく展開を想定する。(了)<19日7:30>

【当面の主な予定】

5/20(月)

08:50 (日) 1-3月期GDP速報値 前期比 (前期 0.5%、予想 -0.1%)

08:50 (日) 1-3月期GDP速報値 年率換算 (前期 1.9%、予想 -0.2%)

13:30 (日) 3月 鉱工業生産・確報値 前月比 (速報 -0.9%)

13:30 (日) 3月 鉱工業生産・確報値 前年同月比 (速報 -4.6%)

15:00 (独) 4月 生産者物価指数 前月比 (3月 -0.1%、予想 0.4%)

17:00 (欧) 3月 経常収支・季調済 (2月 268億ユーロ)

17:00 (欧) 3月 経常収支・季調前 (2月 155億ユーロ)

22:30 (米) ハーカー・フィラデルフィア連銀総裁、講演

25:30 (英) ブロードベント英中銀副総裁、講演

5/21(火)

08:00 (米) パウエル米連銀議長、発言

10:30 (豪) 豪準備銀行(RBA)、金融政策会合議事要旨公表

17:30 (英) カーニー英中銀(BOE)総裁、議会証言

23:00 (欧) 5月 消費者信頼感 速報値 (4月 -7.9、予想 -7.6)

23:00 (米) 4月 中古住宅販売件数 年率換算件数 (3月 521万件、予想 534万件)

23:00 (米) 4月 中古住宅販売件数 前月比 (3月 -4.9%、予想 2.6%)

23:45 (米) エバンス・シカゴ連銀総裁、討論会参加

25:00 (米) ローゼングレン・ボストン連銀総裁、講演

5/22(水)

07:45 (NZ) 1-3月期小売売上高指数 前期比 (前期 1.7%、予想 0.8%)

08:50 (日) 4月 貿易統計 通関・季調前 (3月 5285億円、予想 1500億円)

08:50 (日) 4月 貿易統計 通関・季調済 (3月 -1778億円、予想 -312億円)

08:50 (日) 3月 機械受注 前月比 (2月 1.8%、予想 0.0%)

08:50 (日) 3月 機械受注 前年同月比 (2月 -5.5%、予想 -3.2%)

10:30 (日) 原田泰日銀審議委員、金融経済懇談会出席・会見

14:00 (米) ブラード・セントルイス連銀総裁、香港で講演

16:00 (欧) ドラギ欧州中銀(ECB)総裁、フランクフルトで講演

17:30 (英) 4月 消費者物価指数 前月比 (3月 0.2%、予想 0.7%)

17:30 (英) 4月 消費者物価指数 前年同月比 (3月 1.9%、予想 2.2%)

17:30 (英) 4月 消費者物価コア指数 前年同月比 (3月 1.8%、予想 1.9%)

17:30 (英) 4月 小売物価指数 前月比 (3月 0.0%、予想 0.8%)

17:30 (英) 4月 小売物価指数 前年同月比 (3月 2.4%、予想 2.8%)

17:30 (英) 4月 生産者物価コア指数 前年同月比 (3月 2.2%、予想 2.2%)

23:00 (米) ウィリアムズ・ニューヨーク連銀総裁、会合挨拶

23:10 (米) ボスティック・アトランタ連銀総裁、会議の開会挨拶

27:00 (米) 米連邦公開市場委員会(FOMC)議事要旨

5/23(木)

欧州議会選挙 〜 5/26

インド総選挙

未 定 (南) 南アフリカ準備銀行(SARB)政策金利 (現行 6.75%、予想 6.75%)

15:00 (独) 1-3月期GDP改定値 前期比 (速報 0.4%、予想 0.4%)

15:00 (独) 1-3月期GDP改定値 前年同期比 (速報 0.7%、予想 0.7%)

15:00 (独) 1-3月期GDP改定値 季調前 前年同期比 (速報 0.6%、予想 0.6%)

16:30 (独) 5月 製造業PMI (4月 44.4、予想 44.8)

16:30 (独) 5月 サービス業PMI (4月 55.7、予想 55.4)

17:00 (欧) 5月 製造業PMI (4月 47.9、予想 48.2)

17:00 (欧) 5月 サービス業PMI (4月 52.8、予想 53.0)

17:00 (独) 5月 IFO景況指数 (4月 99.2、予想 99.2)

21:30 (米) 新規失業保険申請件数 (前週 21.2万件、予想 万件)

21:30 (米) 失業保険継続受給者数 (前週 166.0万人、予想 万人)

22:45 (米) 5月 製造業PMI (4月 52.6、予想 53.0)

22:45 (米) 5月 サービス業PMI (4月 53.0、予想

23:00 (米) 4月 新築住宅販売件数・年率換算件数 (3月 69.2万件、予想 67.7万件)

23:00 (米) 4月 新築住宅販売件数 前月比 (3月 4.5%、予想 -2.2%)

26:00 (米) カプラン・ダラス連銀総裁、デイリー・サンフランシスコ連銀総裁、

ボスティック・アトランタ連銀総裁、バーキン・リッチモンド連銀総裁、パネル討論会

5/24(金)

07:45 (NZ) 4月 貿易収支 (3月 9.22億NZドル、予想 3.00億NZドル)

08:30 (日) 4月 全国消費者物価指数 前年同月比 (3月 0.5%、予想 0.9%)

08:30 (日) 4月 全国消費者物価指数 生鮮食料品除く 前年同月比 (3月 0.8%、予想 0.9%)

08:30 (日) 4月 全国消費者物価指数 生鮮食料品・エネルギー除く 前年同月比 (3月 0.4%、予想 0.5%)

17:30 (英) 4月 小売売上高 前月比 (3月 1.1%、予想 -0.1%)

17:30 (英) 4月 小売売上高 前年同月比 (3月 6.7%、予想 4.7%)

17:30 (英) 4月 小売売上高・除自動車 前月比 (3月 1.2%、予想 -0.5%)

17:30 (英) 4月 小売売上高・除自動車 前年同月比 (3月 6.2%、予想 4.1%)

21:30 (米) 4月 耐久財受注 前月比 (3月 2.7%、予想 -2.0%)

21:30 (米) 4月 耐久財受注・輸送用機器除く 前月比 (3月 0.4%、予想 0.2%)

5/25(土)

トランプ米大統領来日 〜 5/28

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.25

東京市場のドルは154円台を回復、ベッセント氏発言がドル買い材料となるか(24/11/25)

東京時間のドル・円は、153円台まで下落していたが、次期米財務長官に指名されたベッセント氏によるドル高容認発言が伝わったことで154円台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本はレンジ見込みだが予断許さず(11/25夕)

週明けの東京市場は「行って来い」。一時ドル売りが優勢となったが底堅く、そののちVの字型の回復をたどっている。

-

米ドル(USD)の記事

Edited by:山中 康司

2024.11.25

ドル円 もみあい継続するも動くならば下方向の調整か(週報11月第4週)

ドル円も154円割れではドル買いが出てくる展開になっていました。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.05.20

ドル円は110円台回復もドル高見通しには懐疑的(週報5月第3週)

先週のドル円は、終わってみればドルが小じっかり。週のザラ場ベースでは一時109円割れをうかがうなど、直近安値を更新する局面も見られたが

-

米ドル(USD)の記事

Edited by:照葉 栗太

2019.05.18

来週の為替見通し 『リスク回避ムード後退でドル円は上値余地を探る展開か』(5/18朝)

5/13週のドル円相場は、米中貿易摩擦を巡る報道に振らされる1週間となりました。週

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。