【概況】

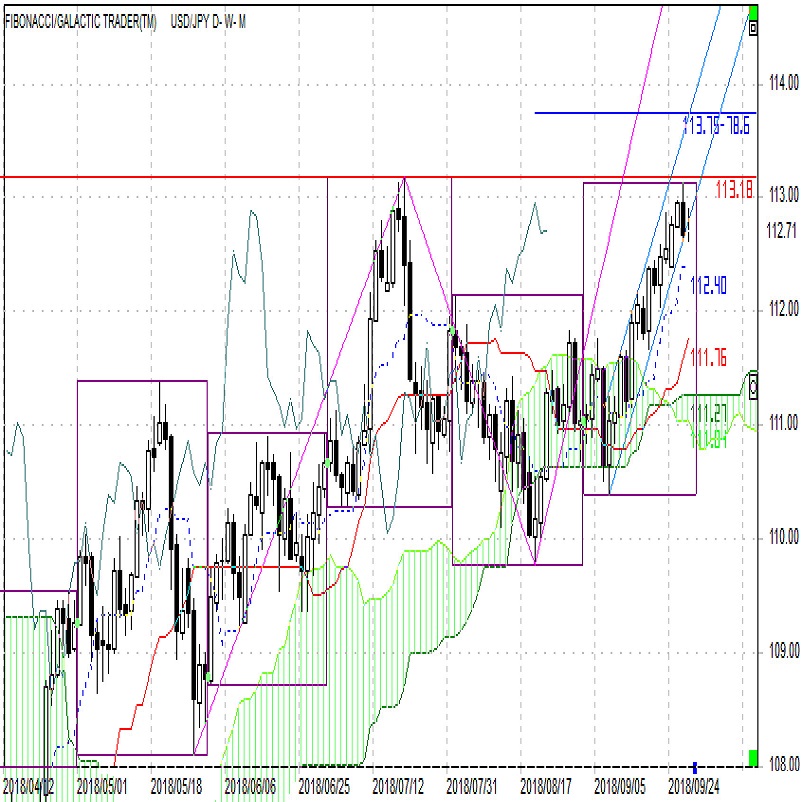

9月21日に112.87円まで上昇した後、9月22日の米中通商協議中止報道で24日朝に112.38円まで下落、24日には米中双方が関税拡大を発動したが既に18日段階で実施が宣言されてきたことのため材料消化後は上昇、FOMCが迫る中の26日午前には7月以来の113円に到達した。27日未明のFOMC金融政策発表からはいったん上昇反応となって113.13円をつけて7月19日高値113.15円に迫ったが、天井破りには至らずに112.60円まで反落した。27日早朝は112.70円を挟んで揉み合いとなっている。

【米FOMC、利上げの終点示すがむこう2年の利上げ継続】

米連銀(FRB)は連邦公開市場委員会(FOMC)で政策金利を0.25%引き上げ、年2.0〜2.25%とすることを全会一致で決定した。

政策金利が2%を超えたのは2008年のリーマン・ショック以来約10年ぶり。

FOMC参加者18人による先行きの利上げ想定中央値は18年が4回、19年が3回、20年が1回といずれも6月会合で示された見通しから変化はなかった。また今回初めて示された2021年の利上げ予想は0回となり、利上げが2020年末までに打ち止めとなる可能性が示された。

従来からの金融政策スタンスについての「緩和的」という表現が削除された。

2020年までに利上げサイクルが終了する見通しが示されたことは市場も想定してきたことであり、特にサプライズではないが、ひとまず終点が見えたことは米連銀の利上げ姿勢については市場も織り込んだと言えるため、発表直後はいったんドル安反応となった。しかし今年12月のFOMCでは今年4回目の利上げが決定される可能性がほぼ確実視される状況となり、来年も年3回利上げされるという見通しは足元のドル高要因でもある。このため当初のドル売り一巡後にはドル高反応が見られた。

ドル円は発表直後に112.78円まで反落し、その後の議長会見からの揺れ返しで反騰して113.13円の高値をつけたが、このドル買い一巡後には再び反落して発表前水準を割り込んだ。ユーロドル等は乱高下の後はほぼ横ばいで推移し、午前3時台のレンジ内に止まっているが、ドル円ではドル安円高感がやや優勢な終わり方をしたといえる。

米10年債利回りはFOMC後に3.040%まで低下している。8月22日安値2.824%から上昇に転じて9月25日には3.113%をつけたが、FOMCで利上げの終点が見えたことで下げたという印象だ。NYダウは9月21日に26769ドルの史上最高値をつけた後は貿易戦争問題への楽観し過ぎへの反動とFOMCを控えた高値警戒感から24日に181ドル安、25日に69ドル安と続落したが26日は106.93ドル安と3日続落で終了している。

FOMCについて極端な市場反応は見られなかったため、評価が定まるには27日夜の欧米市場動向を待つ必要があるかもしれない。さらに株安と円高反応を見ると、FOMCよりも貿易戦争問題でのトランプ政権姿勢に対する警戒感が勝っているかもしれない。

トランプ米大統領は習中国国家主席との関係について「もはや友人でないかもしれない」と述べた。

また、NAFTA再交渉中のカナダ首相との会談要請を拒否し、カナダ抜きのNAFTA改定案を28日に公表すると米紙が報じている。

日米首脳会談と閣僚級通商協議が行われたが、日米間の貿易・投資を拡大する物品貿易協定(TAG)締結に向けて農産品などの関税を含む2国間交渉に入ることで合意したと報じられた。この交渉中は米国からの日本製自動車への追加関税は発動しないことで一致したが、牛肉など農畜産品の日本市場開放への要求がかなり高まると警戒される。またトランプ大統領は「日本は従来の倍量のLNGと大量の軍用装備品を購入見通しだ」と述べたようだ。

貿易戦争問題はまだ緊張が拡大する流れのなかにあり、日本も巻き込まれてきた印象だ。現状では円安に対する公な圧力はかかっていない印象だが、これまでに人民元やユーロに対する不満表明がなされてきたように今後は円安に対する牽制も出てくる可能性があると思われる。

【60分足 サイクル及び一目均衡表分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは9月18日午前安値から4日目の24日早朝安値ないしは24日夜安値で直近のサイクルボトムをつけて強気サイクルに入ったとし、高値形成期を26日の日中から28日にかけての間と想定した。27日未明高値からの反落で弱気転換目安とした112.70円を割り込み、9月7日以降の安値を結ぶ上昇トレンド支持選から転落しているため、27日未明高値をサイクルトップとした弱気サイクル入りと仮定する。

新たな安値形成期は27日朝から10月1日夜にかけての間と想定する。9月7日からのトレンドから転落しているものの現状から切り返して27日未明高値を超えてくれば新たな強気サイクル入りとして10月2日から4日にかけての間への上昇へ進む可能性があるが、27日の日中から夜、週末にかけては安値を試しやすい時間帯と思われる。

60分足の一目均衡表では25日未明の上昇で先行スパンを突破、遅行スパンも好転したが、27日未明高値からの反落で両スパン揃って悪化した。このため遅行スパン悪化中は安値試し優先とし、両スパン揃って好転するところからは高値試し優先へ切り替える。

60分足の相対力指数は21日高値から25日高値への上昇期において指数のピークが切り下がる弱気逆行が見られたが、27日未明の一時的な反騰でも70ポイントに到達できずに30ポイント台まで低下した。現状では強気逆行が見られないため、50ポイント台回復、維持へ進めない内は一段安及び30ポイント割れへの低下が懸念される。

以上を踏まえて当面のポイントを示す。

(1)当初、下値支持線を112.600円、上値抵抗線を112.90円とみておく。

(2)112.90円を下回る内は安値試し優先とし、112.60円割れから続落の場合は112.40円から112.20円台への下落を想定する。112.50円以下での推移が続く場合は27日夜から28日にかけて112円割れを試す可能性もあると注意する。

(3)112.90円を超え、その後も112.80円以上を維持する場合は上昇再開の可能性ありとし、113円超えからは27日未明高値113.13円及び7ガス高値113.15円超えへ進む可能性があるとみる。その場合は先行きで113円台後半への上昇へ進む可能性も出てくるかもしれない。

【当面の予定】

9/27(木)

15:00 (独) 10月 GFK消費者信頼感 (9月 10.5、予想 10.5)

15:35 (日) 黒田日銀総裁、全国証券大会挨拶

17:00 (欧) 欧州中銀(ECB)月報

18:00 (欧) 9月 経済信頼感指数 (8月 111.6、予想 111.2)

18:00 (欧) 9月 消費者信頼感指数 確定値 (速報 -2.9、予想 -2.9)

21:00 (独) 9月 消費者物価指数(CPI、速報値)前月比 (8月 0.1%、予想 0.1%)

21:30 (米) 新規失業保険申請件数 (前週 20.1万件、予想 21.0万件)

21:30 (米) 4-6月期GDP、確定値 前期比年率 (改定値 4.2%、予想 4.2%)

21:30 (米) 8月 耐久財受注 前月比 (7月 -1.7%、予想 1.9%)

21:30 (米) 8月 耐久財受注・輸送用機器除く 前月比 (7月 0.2%、予想 0.4%)

23:00 (米) 8月 住宅販売保留指数 前月比 (7月 -0.7%、予想 -0.2%)

23:00 (英) カーニー英中銀(BOE)総裁、パネル討論会 フランクフルト

25:30 (米) カプラン・ダラス連銀総裁、イベントで講演

26:05 (欧) プラートECB理事、講演 ロンドン

27:00 (米) カプラン・ダラス連銀総裁、講演

29:30 (米) パウエルFRB議長、上院関連イベント発言

9/28(金)

07:00 (加) ポロッツ・カナダ中銀総裁、講演

07:45 (NZ) 8月 住宅建設許可件数 前月比 (7月 -10.3%)

08:30 (日) 8月 失業率 (7月 2.5%、予想 2.5%)

08:30 (日) 9月 東京都区部消費者物価コア指数 前年同月比 (8月 0.9%、予想 0.9%)

08:50 (日) 8月 鉱工業生産 速報値 前月比 (7月 -0.2%、予想 1.5%)

08:50 (日) 8月 小売業販売額 前年同月比 (7月 1.5%、予想 2.1%)

10:45 (中) 9月 財新製造業PMI (8月 50.6、予想 50.5)

14:00 (日) 8月 新設住宅着工戸数 前年同月比 (7月 -0.7%、予想 0.3%)

16:55 (独) 9月 失業率 (8月 5.2%、予想 5.2%)

17:30 (英) 4-6月期経常収支 (前期 -177億ポンド、予想 -194億ポンド)

17:30 (英) 4-6月期GDP、改定値 前期比 (速報 0.4%、予想 0.4%)

17:30 (英) 4-6月期GDP、改定値 前年同期比 (速報 1.3%、予想 1.3%)

18:00 (欧) 9月 消費者物価指数(HICP)速報値 前年同月比 (8月 2.0%、予想 2.1%)

21:30 (米) 8月 個人消費 前月比 (7月 0.4%、予想 0.3%)

21:30 (米) 8月 個人所得 前月比 (7月 0.3%、予想 0.4%)

21:30 (米) 8月 PCEコア・デフレーター 前月比 (7月 0.2%、予想 0.1%)

21:30 (米) バーキン・リッチモンド連銀総裁、講演

22:20 (英) ラムスデン英中銀副総裁、講演

22:45 (米) 9月 シカゴPMI (8月 63.6、予想 62.0)

23:00 (米) 9月 ミシガン大学消費者信頼感指数 確報 (速報 100.8、予想 100.5)

29:45 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:山中 康司

2018.09.27

ドル円7月高値を抜けられず(9/27)

昨夜のNY市場では日米首脳会談、FOMCと重要イベントが続きましたが、FOMC直後に一時113.14レベルの高値をつけたものの7月高値の113.18を抜けることはできませんでした。

-

米ドル(USD)の記事

Edited by:編集人K

2018.09.27

ドル円 FOMC「緩和的政策」文言削除(訂正) (9/27)

注目されたFOMCでは市場予想通り0.25%の政策金利引き上げが実行され政策金利の下限は2.0%、上限は2.25%に変更されました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。