【概況】

米中の貿易戦争全面突入懸念に一喜一憂する展開が続いている。4月2日にはNYダウ急落によりドル円も急落して3日未明には105.656円まで下げたが、その後は対話による貿易戦争全面化回避への期待から戻し、4日午後には106.658円まで上昇していた。

4月4日午後、中国商務省は米国から輸入する大豆、自動車、航空機など合計106品目に25%の関税を上乗せすると発表。米トランプ政権による中国の知的財産権侵害に対する制裁関税拡大姿勢への報復措置とした。この報道から米国株指数先物が急落してドル円も105.99円まで一挙に反落した。

しかしNYダウは500ドル超の下落で開始したが、売り一巡から反騰に転じて終値では前日比230.94ドル高となり、安値からは700ドル以上の上昇となった。これと同調してドル円も反騰入りし、106.80円台まで戻し、4日午後高値を上抜いてきた。

【米中貿易戦争リスクに振り回される】

中国は大豆、自動車、航空機等への報復関税導入方針を示したが、特に米国産大豆等の重要商品にまで対象を拡大したことが市場には大きな衝撃だった。米国産大豆の3分の1が中国向けに輸出され、中国もこれに依存しており代替は難しい。両国にとっては打撃となるものだが、そうした領域にまで中国が踏み込んできたことで貿易戦争全面化への懸念が拡大した。

しかし中国の朱財政次官は報復関税導入姿勢を示しながらも「中国は貿易戦争を望まない」とも述べ、報復関税の実施日は改めて公表するとした。ロス米商務長官もCNBCのインタビューに対して「結果的に何らかの交渉という形で収束したとしても驚くべきことではない」と述べ、米中間での協議による解決の可能性も示唆した。

2017年4月、米トランプ政権は鉄鋼・アルミの輸入問題についての調査を開始、8月には米通商法301条に基づいて中国の知的財産権侵害の調査を開始した。そのあたりから米中の通商摩擦問題がクローズアップされてきた。

今年に入り、2月には米国が太陽光パネル・洗濯機に緊急輸入制限を発動、3月1日にはトランプ大統領が鉄鋼・アルミへの関税導入姿勢を示唆、3月22日に中国の知財権侵害に対する貿易制裁を表明、3月23日には鉄鋼・アルミの輸入制限を発動した。

4月2日、中国は対抗措置として米国産品128品目に関税を発動し、4月3日に米国は知財権侵害への制裁対象として中国製品の1300品目を公表。そして4月4日、中国が大豆、自動車など米国産品106品目への関税導入を発表することとなった。

中国の関税強化実施時期はまだ未定。米国による中国に対する知財権侵害への制裁関税発動時期は6月頃とされており、いずれもまだ実施されるまでには時間的猶予がある。また5月から6月にかけては北朝鮮問題を巡って南北首脳会談、米朝首脳会談実現への外交的プロセスも進むが、これに絡んで既に中朝首脳会談を実現させている中国とトランプ政権によるヘゲモニー争いも展開されてゆくと思われる。

トランプ政権は北朝鮮問題でも徹底して強硬姿勢をエスカレートさせた上で対話に応じつつある。中国も米国との相互依存を自覚しつつも簡単には屈する気配はない。駆け引きが続けば市場は混乱を繰り返す。この問題はまだまだ波乱を招きながら継続してゆくと思われるので、昨日は楽観しても今日はまた悲観の中に落とされるような状況下にあることを認識する必要があるだろう。

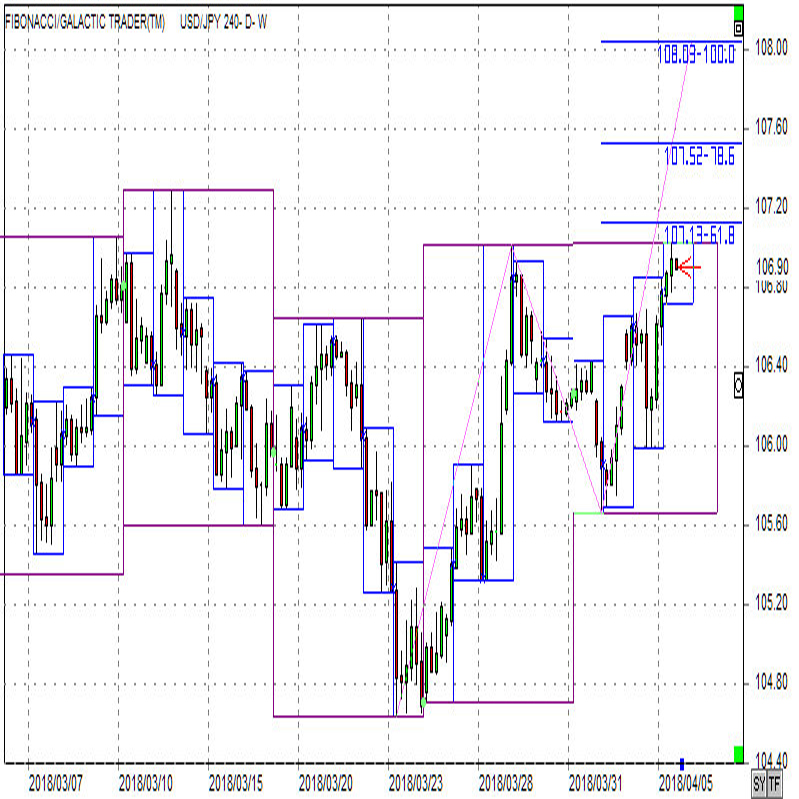

【60分足一目均衡表分析】

60分足の一目均衡表では4日夕刻の急落で遅行スパンが悪化しかけ、先行スパンからも転落しかけたがいずれも回避して切り返している。戻り高値更新が続かないと遅行スパンは悪化しやすい状況が続くが戻り高値を切り上げているうちは遅行スパン悪化の機会は先送りされる。当面、先行スパンを上回るうちは上昇継続性ありとし、特に3月29日未明高値107.00円を超えて続伸する場合は高値追いを想定する。遅行スパン悪化、先行スパンから転落と続く場合は下げ再開として急落型の下落を想定する。

60分足の相対力指数は4日未明と4日午後の高値更新時に弱気逆行型を見せたが深夜の反騰で60ポイント台を回復してきているので、60ポイントを超えるうちは上昇余地ありとみる。ただし、70ポイント前後までで行き詰まる場合は4日未明高値以降の展開が弱気逆行型となるため、50ポイント割れからは弱気転換へ進みやすくなると注意する。

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、4日夕刻の急落で弱気サイクル入りと思われたが、深夜の切り返しで高値を更新してきているため、現状は4月3日未明安値を起点とした強気サイクルの継続と思われる。ただし、5日の日中にピークアウトしない場合は4日夕刻の急落時安値を新たな起点とした強気サイクル入りとして9日から11日にかけての間への上昇継続へ進む可能性がある。いずれの場合も106.50円割れを弱気転換注意、4日夕安値105.99円割れからは新たな弱気サイクル入りとして5日夜から10日朝にかけての間への下落を想定する。

以上を踏まえ、当面のポイントを示す。

(1) 当初、106.50円を支持線、107.00円を抵抗線とみておく。

(2)106.50円を上回るうちは上昇余地ありとみる。107円に乗せられないうちは反落注意が付きまとうが、29日未明高値107.00円を超える場合は3月26日朝安値からの上昇が二段上げ型へ発展するため、107円台後半への上昇へ進む可能性が出てくる。ただし、わずかに高値を更新しても106.50円割れへ反落する場合はダブル天井型形成からの下落再開となるリスクが残る。

(3)106.50円割れを弱気転換注意として4日夕安値105.99円試しを想定する。さらに4日夕安値割れからは弱気サイクル入りとして105円前後試し、米中貿易戦争問題等から悲観再燃となって崩れる場合は急落型の下落注意として104円台後半への下落を想定する。(了)<9:50執筆>

【当面の主な予定】

4/5(木)

清明節 中国休場

10:30 (豪) 2月 貿易収支 (1月 10.55億豪ドル、予想 8.25億豪ドル)

16:55 (独) 3月 サービス業PMI、改定値 (速報 54.2、予想 54.2)

17:00 (欧) 3月 サービス業PMI、改定値 (速報 55.0、予想 55.0)

17:30 (英) 3月 サービス業PMI、(2月 54.5、予想 54.2)

18:00 (欧) 2月 生産者物価指数 前年比 (1月 1.5%

18:00 (欧) 2月 小売売上高 前月比 (1月 -0.1%、予想 0.3%)

18:00 (欧) 2月 小売売上高 前年比 (1月 2.3%

21:30 (米) 2月 貿易収支 (1月 -566億ドル、予想 -558億ドル)

21:30 (米) 新規失業保険申請件数 (前週 21.5万件

26:00 (米) ボスティック米アトランタ連銀総裁、講演

4/6(金)

清明節 中国休場

08:30 (日) 2月 全世帯消費支出 前年比 (1月 2.0%

14:00 (日) 2月 景気先行指数(CI) 速報 (1月 105.6

15:00 (独) 2月 鉱工業生産 前月比 (1月 -0.1%、予想 0.3%)

15:45 (欧) クーレECB理事、講演

21:30 (米) 3月 非農業部門雇用者数 前月比 (2月 31.3万人、予想 18.9万人)

21:30 (米) 3月 失業率 (2月 4.1%、予想 4.0%)

21:30 (米) 3月 平均時給 前月比 (2月 0.1%、予想 0.2%)

26:30 (米) パウエルFRB議長、講演

28:00 (米) 2月 消費者信用残高 前月比 (1月 139.1億ドル、予想 150.0億ドル)

23:30 (米) エバンス米シカゴ連銀総裁、講演

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.25

東京市場のドルは157円台で推移、植田日銀総裁の余波は弱く一段の円安は回避か(24/12/25)

東京時間(日本時間8時から15時)のドル・円は、植田日銀総裁の発言を受けて、やや円安ドル高に振れ一時157円50銭台まで上昇した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.12.25

ドル円157円台前半、主要市場のクリスマス休暇入りで市場閑散 (12/25午前)

25日午前の東京市場でドル円は小動きに終始。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.25

ドル円見通し 第一次トランプ政権における円高の教訓(24/12/25)

ドル円は、157円割れを買われつつ25日未明に157.37円まで高値を若干切り上げて確りしている。

-

-

米ドル(USD)の記事

Edited by:編集人K

2018.04.05

ドル円、下落後株価反転につれ切り返す(4/5朝)

昨晩の海外市場でドル円は序盤には米中貿易戦争激化の懸念からドルが売られ、一時106円を割り込む展開となりましたが、

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。