<概況>

ドル円は9月21日未明の米連銀FOMCにより12月の利上げ確率が高まったとして上昇し、112円台へ乗せた。その後は北朝鮮情勢を意識して112円を挟んだややジリ安の持合いとなっていたが、北朝鮮情勢に新たな緊張を呼ぶ軍事的挑発行動は見られず、ドル高の主要因となってきたユーロ安が継続、イエレン議長講演内容でさらに12月利上げの可能性が高まったとして一段高へ進み、27日夜に113.24円の高値を付けた。27日深夜にいったん112円台半ばまで下げたが、28日の日中へ持ち直し、午後には113.205円まで上昇したが、27日夜高値超えには至らず、その後は112円台前半まで押し込まれている。

28日午後からの下落はドル高の一服にある。9月8日からのドル円上昇はユーロドルの下落と同調したドル高要因によるものであったが、ユーロドルは27日に1.1716ドルの安値を付けた後は新たな安値更新を回避し、28日夜には1.1803ドルまで戻した。またトランプ政権による減税・税制改革案が出されたことを背景に米長期金利が上昇していたが28日夜は上昇一服感が出ており、ドル高にブレーキがかかった。これら外部要因がドル高円安にもブレーキをかけた印象だ。

28日夜の米経済指標に対する反応は限定的だった。米週間失業保険申請件数は27.2万件となり、前週の26万件(25.9万件から上方修正)、市場予想の27.0万件を上回った。また4−6月期の米GDP確報値は前期比年率で3.1%となり、改定値の3.0%からやや上方修正された。個人消費は改定値から変わらずの+3.3%。GDPデフレーター前期比年率は+1.0%、個人消費価格指数PCEデフレーターは同0.9%だった。

29日夜にはより注目度の高い米個人消費等の発表がある。特に個人消費の伸びやPCEコアデフレーターが予想より良ければドル高になびきやすく、予想通りならさほど反応せず、予想より悪いようならドル高に対する是正で円高反応となりやすい。

【日足は113円台での毛抜き型】

9月27日高値と28日高値では高値更新に至らず、113円台を維持できずに終わったため、日足は両日の上ヒゲにより「毛抜き型」となっている。また21日のFOMCから上昇した時の高値を27日に上抜いたが、この間の相対力指数は高値を切り下げており、小規模の弱気逆行気配となっている。まだ指数自身が70ポイントに到達していない状況なので、50ポイント割れへと崩れないうちはごく短期的な調整を示す程度に止まるが、50ポイント割れへと崩れる場合には戻り一巡のサインだったと回顧されるかもしれない。

【総選挙、北朝鮮情勢】

突然の安倍政権による解散総選挙で日本の政局も混乱している。圧倒的多数を占める現状から解散し、議席を減らしても自公連立で過半数を確保すれば政権がさらに延命可能となるという策だが、希望の党を中心とした反政権側の結集となる動きから、今後の展開次第では政局混迷となる可能性も懸念される。当初は総選挙による景気浮揚期待で株高反応だったが、株高にもブレーキがかかっている。ドル円の上昇力としてはドル高に一服感が出始める中、より積極的な円安株高期待の動きが鈍るとドル円も調整安につかまりやすくなることにも注意がいる。

選挙、投票とも絡んでくるが、膠着状態の北朝鮮情勢についても、10月10日の北朝鮮労働党記念日も迫ってくるので、なにがしかの行動も警戒されるので、この問題に対するリスク回避感解除とは楽観できない。

9月11日の国連安保理制裁決議は当初の米国案(経済封鎖に近い内容)からかなり後退したものであったが、それでも着実に実行されれば北朝鮮への打撃となる。中国がその着実な実行をアピールしており、中国人民銀行等による北朝鮮企業との取引停止の動きも報じられている。21日夜のトランプ大統領による独自制裁の大統領令も国連安保理制裁決議から踏み込んだ内容であるため、北朝鮮側も何もしなければじわじわとプレッシャーをかけられ続けることになるため、反撃的なリアクションを取らざるを得なくなるのではないかと危惧する。せめぎ合いがこれ以上進めない段階に到達して膠着なら、対話しかなくなり、材料的にもひとまず落ち着く可能性が浮上するだろうが、まだそのピーク感には至っていないので、週末の休日中も気が抜けない。

【60分足 一目均衡表分析】

60分足の一目均衡表では、28日午後からの下落で遅行スパンが悪化した。先行スパンからわずかに転落しかけたが、29日朝にやや戻しているため、先行スパン内に戻っており。112.75円前後へと上昇すれば遅行スパンが好転し、113円台回復なら先行スパンも上抜き返すために上昇再開感が高まり、28日時点では突破できなかった27日高値を超えてゆく可能性も出てくるが、遅行スパンが好転できないうちは次の先行スパン悪化から安値試しへ向かう可能性が出てくると注意する。

60分足の相対力指数は27日夜高値形成時と28日午後高値形成時では指数のピークが切り下がり、その間の相場がほぼフラットだったため、弱気逆行型となっている。40ポイント割れを切り返しているが、60ポイントを超えるような上昇へ進めないうちは弱気逆行からの下落継続となりやすいと思われる。

概ね3日から5日周期の高値・安値形成サイクルでは、9月21日未明安値から3日目となる26日未明安値と26日午後安値でミニダブル底を付けて上昇期に入っていたが、27日夜高値と28日午後高値をミニダブルトップとして下落期に入った印象だ。今回の安値形成期は29日から10月3日にかけての間と想定されるので、27日夜高値を上抜いて一段高へ進めないうちは、サイクルボトム形成への下落余地ありとみる。

以上を踏まえて、29日の日中から30日へのポイントを示す。

(1)112.80円を上回れないうちは一段安警戒とし、29日早朝安値112.25円割れからの一段安では111.80円から111.30円前後にかけての下落を想定する。112円割れの場合は、再び112円台を回復できないうちは下落継続の可能性を優先する。

(2)112.80円超えの場合はさらに113円台回復を目指すとみる。113円台回復、維持へ進めば先行スパン突破感から上昇も加速し、27日高値を試しにかかると見ている。その前後ではもう一度売られやすいと注意するが、高値更新なら先行きは114円台前半を目指す可能性も高まってくると見る。また112.80円以上を回復、維持するうちは上昇継続余地ありと考える。(了)<9:45執筆>

【当面の主な予定】

9月29日

10:45 (中) 9月財新製造業PMI

17:30 (英) 4-6月期GDP確報値

18:00 (欧) ユーロ圏9月消費者物価指数(HICP)速報値 前年比 (8月 +1.5%、予想 +1.2%)

21:30 (米) 8月個人所得 前月比 (7月 +0.4%、予想 +0.2%)

21:30 (米) 8月個人消費支出 前月比 (7月 +0.3%、予想 +0.1%)

21:30 (米) 8月コアPCEデフレーター 前月比 (7月 +0.1%、予想 +0.2%)

21:30 (米) 8月コアPCEデフレーター 前年比 (7月 +1.4%、予想 +1.4%)

21:30 (英) ブロードベントBOE副総裁講演

22:45 (米) 9月シカゴPMI (8月 58.9、予想 58.5)

23:00 (米) 9月ミシガン大学消費者信頼感指数確報値 (速報 95.3、予想 95.3)

23:15 (欧) ドラギECB総裁、カーニーBOE総裁講演

00:00 (米) ハーカー米フィラデルフィア連銀総裁講演

9月30日

10:00 (中) 9月製造業PMI (8月 51.7、予想 51.7)

10:00 (中) 9月非製造業PMI

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.25

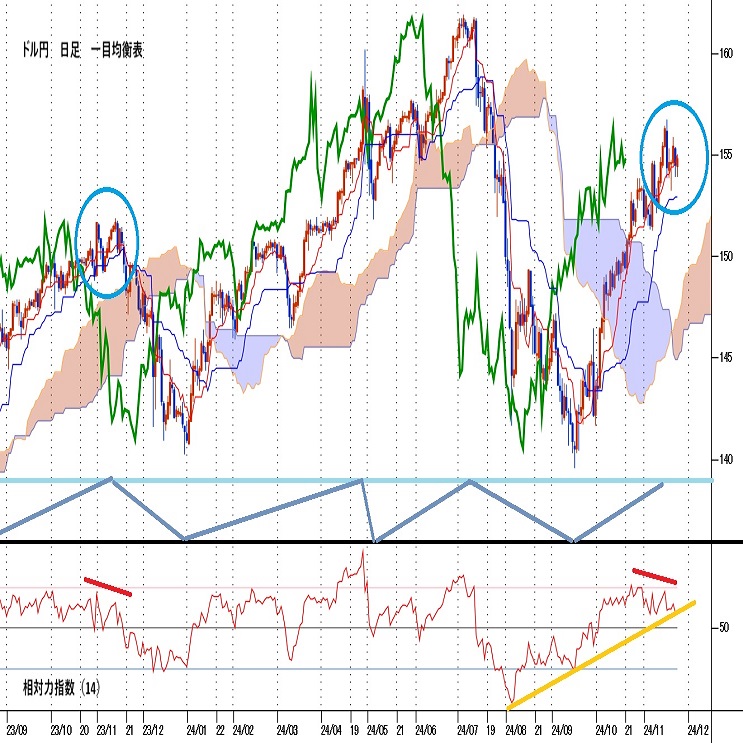

ドル円週間見通し リスク回避的円高とユーロ安等によるドル高で板挟み(24/11/25)

11月15日高値156.74円から11月19日安値153.28円まで失速した後は、153円台へ下げたところを買われつつ155円台後半で売られるやや乱調な騰落を続けている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.09.29

9月最終取引日で需給要因に要注意(17/9/29夕)

29日の東京市場は、ドル高・円安。それも3日連続の「寄り付き安・大引け高」で、本日もドルの強さを感じさせたまま大引けている。

-

米ドル(USD)の記事

Edited by:編集人K

2017.09.29

ドル反落、材料多く消化不良気味(17/9/29朝)

昨晩の海外市場でドル円は反落、東京時間夕刻の高値113.21からほぼ一方向で下げ、東京時間朝7時現在は112.30台での取引となっています。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。