149円割れを買われ149円台後半へ上昇、150円手前の壁クリアできるか試される

〇昨日のドル円、日銀安達委員のややタカ派的発言を受け、148.88まで下落

〇円高反応は一時的に留まり、10/17早朝149.80まで切り返す

〇英CPI上昇率鈍化によるポンド安ドル高等が背景

〇米10年債利回りは2営業日連続低下、米国主要株価指数は反騰

〇今夜はECB理事会とラガルド総裁の今後の見通し、9月米小売高に要注目

〇149.97超えからは150円台前半への上昇を想定

〇148.84割れからは148円前後への下落を想定

【概況】

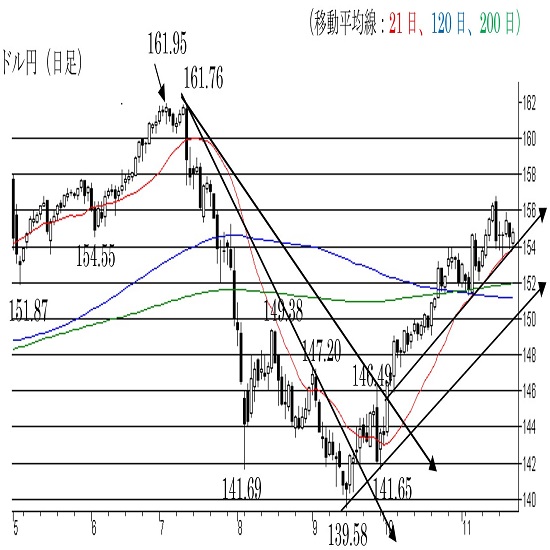

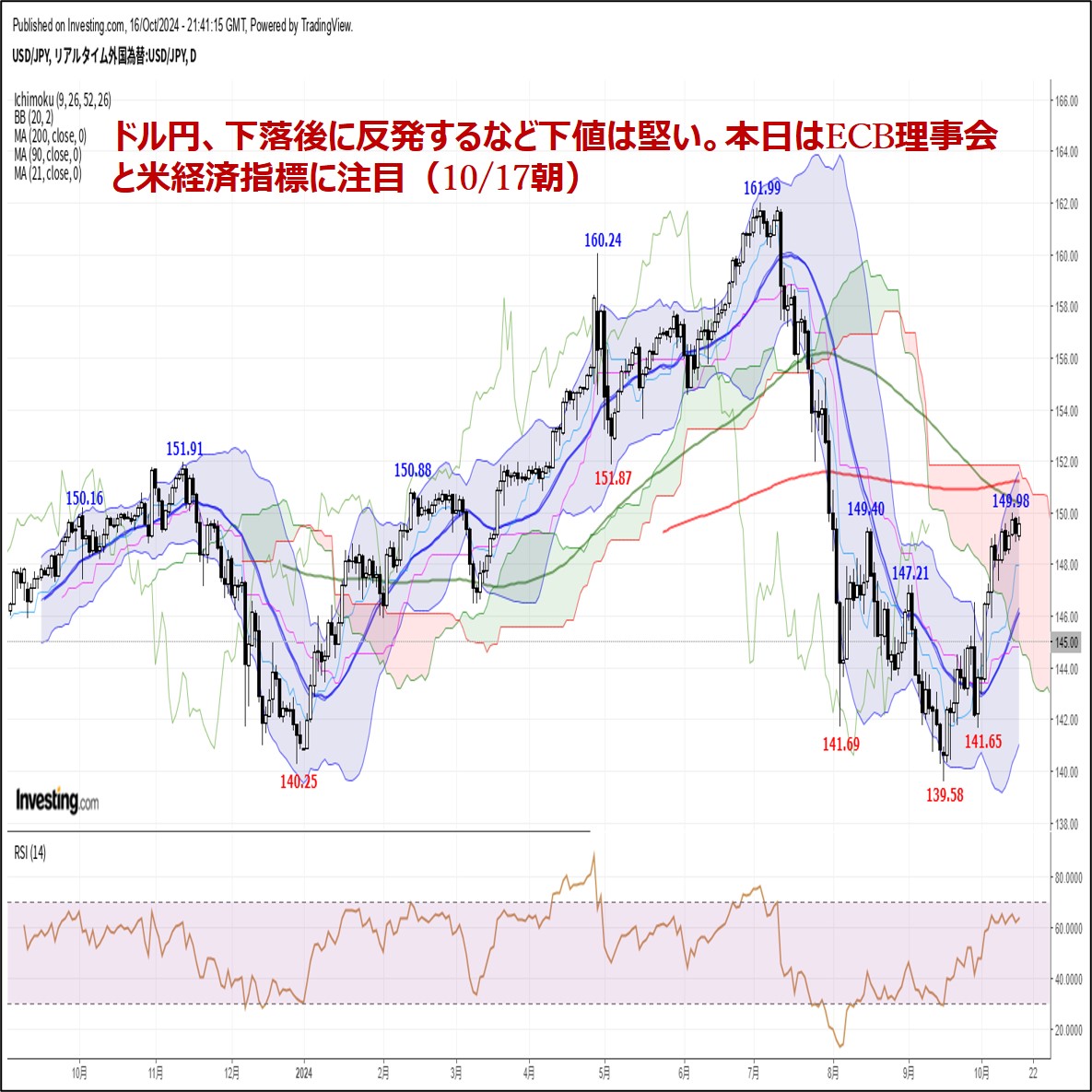

ドル円は10月15日早朝に149.97円を付けて9月16日安値139.57円以降の高値を更新したが、150円突破には材料不足として上げ渋りに入っている。15日夕刻に148.84円へ下落したところを買われ、16日午前も安達日銀審議員発言がややタカ派的と受け止められて148.88円まで下げたところも買われて底固さを見せ、午後の英CPI上昇率鈍化をきっかけとしたポンド安ドル高と米長期債利回り低下により17日早朝には149.80円まで切り返したが、15日早朝高値には届かず、17日午前序盤は141.60円近辺に付けている。

日銀の安達審議委員は16日午前の講演で「金融政策が正常化プロセスに入る条件は既に満たしている」と述べたことが利上げへの前向き姿勢と受け止められて若干の円高反応がみられたが、追加利上げについて「急ぎ過ぎてもう一回デフレになってしまうのは最も避けなければならないリスク」とし、来年の賃上げについて「少なくとも今年並みは欲しい」と述べて賃金上昇を確認したい姿勢を示したため、円高反応は一時的なものに留まり、午後の会見後は円安へ進んだ。

今夜はECB理事会での利下げとラガルド総裁の今後の見通しに注目が集まり、今後の利下げペース次第ではユーロドルの一段安によりドル高反応を拡大しやすくなると思われる。9月の米小売売上高の発表もあり、市場予想を上回る堅調さを示せばリセッション回避によるリスク選好感から米国株高とドル高を招きやすくなり、いずれもドル円の押し上げ材料となりうると注目したい。

【欧米のインフレ鎮静化と利下げサイクル入り】

16日午後発表の9月英国CPI上昇率はは前年同月比1.7%となり8月の2.2%から大幅に鈍化し、コア指数前年同月比も8月の3.6%から3.2%へ低下した。英中銀の2%目標を下回るのは2021年4月以来凡そ3年半ぶりとなり、顕著なインフレ鈍化による英中銀の利下げ見通しによりポンドドルはCPI発表後に1.2973ドルへ急落して9月26日高値1.3434ドル以降の最安値を大幅に更新した。

英国のインフレ鈍化により米国も同様にインフレ鈍化が進むとの見方が強まったため、米長期債利回りが低下してドル高を招いたが、16日夜発表の米9月輸入物価指数が前月比0.4%低下(8月は0.2%低下)、輸出物価指数の前月比が0.7%低下(8月は0.9%低下)だったことも米長期債利回り低下に寄与した。

今夜はECB理事会があり、政策金利は現行の3.65%から3.40%へ2会合連続で引き下げられると予想されており、ユーロドルは16日に1.0851ドルへ下落して9月25日高値1.1213ドル以降の最安値を更新した。OPECやIEAの世界石油需要見通し下方修正によりNY原油が大幅下落したことで豪ドル米ドルは16日に0.6656ドルへ下落して9月30日高値0.6942ドル以降の最安値を更新しており、総じてドル高優勢で推移している。

【米10年債利回りは2営業日連続低下、米国主要株価指数は反騰】

16日の米長期債利回りは総じて低下した。

長期金利指標の10年債利回りは15日に前日比0.06%低下したが、16日も0.02%低下の4.02%となり、一時は3.99%まで低下した。30年債利回りは15日の0.09%低下から16日も0.02%低下の4.30%となり、一時4.28%まで低下した。

政策金利動向に敏感な2年債利回りは15日の0.01%低下に続き16日も0.01%低下の3.94%となったが、10日に4.09%まで上昇してから低下に転じて徐々に水準を下げている。

一方でNYダウは15日に取引時間中の史上最高値を43277.78ドルへ伸ばしてから失速して前日比324.80ドル安と反落したが、16日は金融セクターの好決算等で前日比337.28ドル高と切り返し、終値43077.70ドルで終値ベースの史上最高値を更新した。ナスダック総合指数も15日の前日比187.10ポイント安から16日は51.49ポイント安と持ち直し、S&P500指数も15日の前日比44.59ポイント安から16日は27.21ポイント高と切り返した。

米長期債利回りの低下はドル円にとって押し下げ要因だが、欧米揃っての長期債利回り低下のためユーロやポンドの下落が先行しているために円高反応は限定的であり、米国株高が日本株高に波及すればリスク選好感でドル円を押し上げやすいといえる。

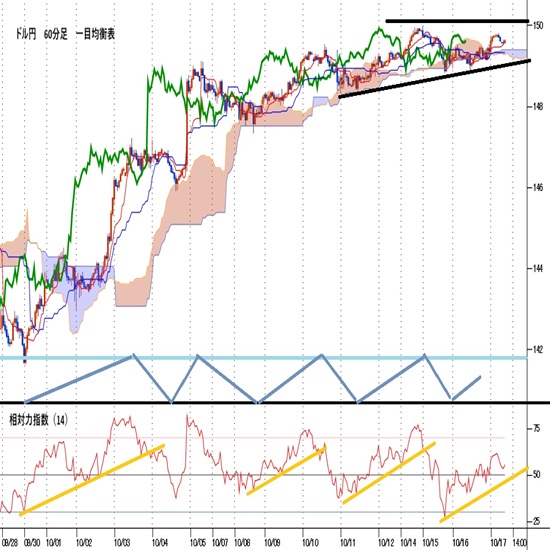

【60分足、サイクル・一目均衡表分析】

ドル円は150円手前で足踏み状態だが、15日夕と16日午前の149円割れを買われて15日早朝高値に迫ったため、15日夕安値148.84円を起点とした上昇期に入っているとみて18日早朝から22日早朝にかけての間への上昇を想定する。ただし150円を抵抗としてダブルトップに終わる可能性もあると注意し、15日夕安値148.84円割れからは下落期入りとして18日夕から22日夕にかけての間への下落と148円前後試しを想定する。

60分足の一目均衡表では149円台中心の持ち合いのため方向感に欠けるが、先行スパンを上回るうちは上昇継続とみて遅行スパン好転中の高値試し優先とし、先行スパンから転落する場合は下落継続を疑い遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は15日夕刻に30ポイント割れへ低下してから持ち直しを続けているため、50ポイント台を維持するかわずかに割り込んでも回復する内は上昇余地ありとし、65ポイント超えからは70ポイント台へ上昇するとみる。ただし、45ポイント割れからはいったん仕切り直しの下落期に入るとみて30ポイント前後をもう一度試す流れと考える。

以上を踏まえて当面のポイントを示す。

(1)当初、15日夕安値148.84円を下値支持線、15日早朝高値149.97円を上値抵抗線とする。

(2)149.20円を上回るうちは上昇余地ありとし、149.97円超えからは150.0円台前半(150.00円から150.50円)への上昇を想定する。150.25円以上は反落注意とするが、150円を超えた後も149円台後半を維持する場合は18日も高値試しへ向かいやすいとみる。

(3)15日早朝高値とのダブルトップにとどまって149.20円を割り込むところからは下落再開を疑い、15日夕安値148.84円割れからは148円前後への下落を想定する。148.20円以下は反騰注意とするが、149円を下回っての推移なら18日も安値試しへ向かいやすいとみる。

【当面の予定】

10/17(木)

休場 イスラエル

13:30 (日) 8月 第三次産業活動指数 前月比 (7月 1.4%、予想 -0.3%)

18:00 (欧) 8月 貿易収支・季調済 (7月 155億ユーロ、予想 176億ユーロ)

18:00 (欧) 9月 HICP(調和消費者物価指数)・改定値 前年同月比 (速報 1.8%、予想 1.8%)

18:00 (欧) 9月 コアHICP(食品エネルギー除く)・改定値 前年同月比 (速報 2.7%、予想 2.7%)

21:15 (欧) 欧州中銀(ECB)政策金利 (現行 3.65%、予想 3.40%)

21:30 (米) 9月 小売売上高 前月比 (8月 0.1%、予想 0.3%)

21:30 (米) 9月 小売売上高・除自動車 前月比 (8月 0.1%、予想 0.1%)

21:30 (米) 10月 フィラデルフィア連銀製造業景況指数 (9月 1.7、予想 3.0)

21:30 (米) 新規失業保険申請件数 (前週 25.8万件、予想 26.0万件)

21:30 (米) 失業保険継続受給者数 (前週 186.1万人、予想 186.5万人)

21:45 (欧) ラガルド欧州中銀総裁、会見

22:15 (米) 9月 鉱工業生産 前月比 (8月 0.8%、予想 -0.2%)

22:15 (米) 9月 設備稼働率 (8月 78.0%、予想 77.8%)

23:00 (米) 8月 企業在庫 前月比 (7月 0.4%、予想 0.3%)

23:00 (米) 10月 NAHB住宅市場指数 (9月 41、予想 42)

24:00 (米) EIA週間石油在庫統計

10/18(金)

08:30 (日) 9月 全国CPI(消費者物価指数) 前年同月比 (8月 3.0%、予想 2.5%)

08:30 (日) 9月 全国CPI・生鮮食料品除く 前年同月比 (8月 2.8%、予想 2.3%)

08:30 (日) 9月 全国CPI・生鮮食料品エネルギー除く 前年同月比 (8月 2.0%、予想 2.0%)

11:00 (中) 7-9月期 GDP 前期比 (4‐6月 0.7%、予想 1.1%)

11:00 (中) 7-9月期 GDP 年同期比 (4‐6月 4.7%、予想 4.6%)

11:00 (中) 9月 小売売上高 前年同月比 (8月 2.1%、予想 2.5%)

11:00 (中) 9月 鉱工業生産 前年同月比 (8月 4.5%、予想 4.6%)

15:00 (英) 9月 小売売上高 前月比 (8月 1.0%、予想 -0.5%)

15:00 (英) 9月 小売売上高 前年同月比 (8月 2.5%、予想 3.2%)

17:00 (欧) 8月 経常収支・季調済 (7月 396億ユーロ )

18:00 (欧) 8月 建設支出 前月比 (7月 0.0%)

21:30 (米) 9月 住宅着工件数・年率換算 (8月 135.6万件、予想 135.0万件)

21:30 (米) 9月 住宅着工許可件数・年率換算 (8月 147.5万件、予想 145.0万件)

23:00 (米) カシュカリ・ミネアポリス連銀総裁、討論会

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:山中 康司

2024.11.25

ドル円 もみあい継続するも動くならば下方向の調整か(週報11月第4週)

ドル円も154円割れではドル買いが出てくる展開になっていました。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本は揉み合い、地政学リスクに依然要注意(週報11月第3週)

先週のドル/円相場はドルが底堅い。しかし上値も重いようで、ザラ場ベースで一度も156円台を付けることはなく、前週高値を超えられなかった。

-

米ドル(USD)の記事

Edited by:川合 美智子

2024.11.25

ドル円 テクニカル週報(2024年11月第4週)

直近の日足は先週末の東京市場で(9:00am)前日足から下寄りのスタートとなりましたが、153.90-00の下値抵抗に跳ね返されて小陽線で切り返しています。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.10.17

ドル円、下落後に反発するなど下値は堅い。本日はECB理事会と米経済指標に注目(10/17朝)

16日(水)のドル円相場は下落後に持ち直す展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。