日米金融会合に注目、荒れ模様の1週間に

〇先週のドル円、週末には一時140円割れに迫る140.29つけ年初来安値更新

〇今週は日米中銀金融政策発表に注目、特に「9月0.5%利上げ」見通しが勢い増す米国は要注視

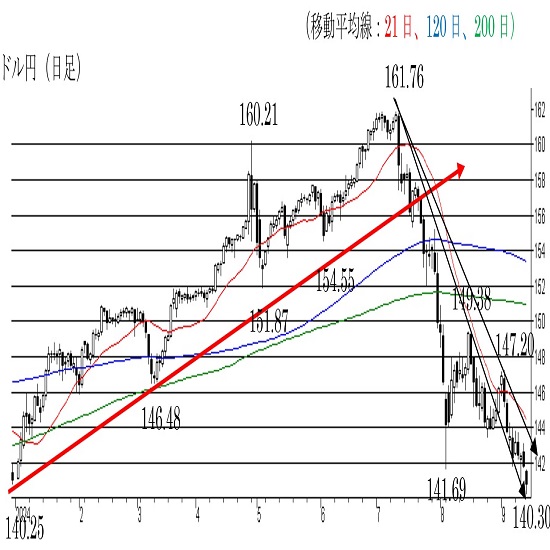

〇7月初旬161.96の高値示現するも2ヵ月半足らずで完全なる「行って来い」、全戻し達成

〇2023年安値127.22起点のフィボナッチ61.8%戻し下回り、76.4%戻し(135.40-45)がターゲット

〇ドル高円安方向、143円レベルが最初の抵抗、日足が21日線に接近できるか注目

〇ドル安円高方向、先週安値と140円の攻防に注目、下回ると138-140円に強いサポート見当たらず

〇今週のドル円予想レンジ:139.00-143.00

<< 先週の回顧 >>

先週のドル/円相場はドルが大幅続落。週末には一時140円割れに迫り、今年の最安値を更新していた。

前週末、米紙WSJが「イラン、ロシアに数百発の弾道ミサイルを供与」と報じ物議を醸す。一方、週明け9日から米議会が夏季休会明けとなり再開されるなか、「米下院共和党がつなぎ予算案をまとめた」もよう。9月末の予算切れによる米政府機関の一部閉鎖懸念が再び俎上に挙がっていたようだ。

そうした状況下、ドル/円は142.25-30円で寄り付いたのち、しばらくは強保ち合い。そのなかで週間高値の143.80円を示現している。しかし、週央に底割れすると、一転して140円台まで下落。そののち143円台へと一旦持ち直すも、週末にかけて再度下値を試す展開に。年初来安値を大きく更新する140.29円をつけ、週末NYはそのままドル安値圏の140円台で取引を終えている。

一方、週間を通して注視されていた材料は、「米金融政策」と「日本の金融政策」について。

前者は、前週発表された雇用統計をはじめとする各種の米雇用データがこぞって悪化し、ドルの売り要因となったが、先週は週央11日に発表されたインフレ指標の8月消費者物価指数は市場予想を上回る結果に。これを受け、9月の大幅利下げ観測は一時後退した。しかし、WSJ紙記者による「FRBが来週の会合で0.25%にするか0.5%にするか決めかねている」などとの内容が伝えられ、予想よりも大幅な利下げが実施される可能性が高まったとの見方が広がったことから流れは再びドル売り・円買いへと傾斜。さらに続けて、ダドリー前NY連銀総裁の発言として「9月の0.5%利下げに論拠あり」と報じられたことがダメ押しとなり、ドル/円相場は前述したように年初来安値を更新する展開となった。

対して後者は、事前にブルームバーグが「日銀は今月会合で政策維持へ、利上げ急ぐ必要性低いとの見方」などといった内容を報じるなか11日と12日、連日実施された日銀審議委員の講演が市場で思惑を呼ぶ。まず11日には中川委員が秋田の講演で「現在の実質金利が極めて低い水準にある」と述べたうえで、「金融緩和の度合いを調整していくことになる」と指摘し、今後の利上げを示唆。為替市場におけるドル売り・円買いの要因にもなった。そして翌12日には、一説によると「現在の日銀審議委員でもっともタカ派」−−などと言われる田村委員が岡山県で講演を行い、「少なくとも1%程度まで利上げが必要」、「物価の上振れリスクが膨らんでいるのではないかと懸念」といった強気コメントを述べていたようだ。

<< 今週の見通し >>

ドル/円相場は、先週末に安値140.29円を付けるなど、年初来安値を大きく更新してきた。ドルは今年7月初め、161.96円の高値を示現したものの、わずか2ヵ月半足らずで完全なる「行って来い」。フィボナッチでいうところの全戻しを達成したことになるわけだが、リスクそのものは依然として下方向にバイアスがかかりそう。ちなみに、2023年安値127.22円を起点とした上げ幅のフィボナッチでは、すでに61.8%戻し(140.50円)も下回っており、すでに76.4%戻し(135.40-45円)しか残されていない。心理サポートでもある140円を下回ると、さらなる大幅安の進行もありそうだ。

市場筋の多くが注目している日米の中銀会合がいよいよ今週実施され、その結果が発表される。うち日本については「金利据え置き」見込みで、次回利上げは「12月」といった見方が取り敢えずは優勢。基本的にサプライズも予想しにくい。しかし問題は米国。先でも取り上げたような「9月0.5%利上げ」見通しが、ここにきて勢いを増している。0.5%の利下げ実施はもちろんのこと、下げ幅そのものは0.25%であっても追加利下げを強く示唆した内容などとなれば、市場はドル売りで反応するとの声も聞かれていた。また、それとは別に英中銀などによる金融政策発表にも一応要注意だ。

テクニカルに見た場合、ドル/円相場は年初来安値を大きく更新し、昨年12月安値140.26円に面合わせ。ポジションが偏っているうえ、140円が心理サポートに当たることを考えると、下げ止まることも否定はできないが、基本的には140円割れに向けたリスクを考えておく必要がありそうだ。

なお、140円割れの場合にフィボナッチでは135.40-45円がターゲットとなるが、その手前137.25円もサポートとして意識されることになりそう。

そうしたなか今週は、8月の小売売上高や同住宅着工件数などの米経済指標が発表される予定となっている。ただ、それよりもやはり発表されるFOMCなど、日米中銀の金融政策発表に注目か。週間を通して、非常に荒っぽい値動きも。

そんな今週のドル/円予想レンジは、139.00-143.00円。ドル高・円安については、143円レベルが最初の抵抗で、上抜けると144円を目指す。移動平均の21日線は今週末にかけ144円前後まで切り下がる見込みだが、果たして日足は接近することができるのだろうか。

対してドル安・円高方向は、先週安値そして140円の攻防にまずは注目。しっかり下回ると、138-140円に強いサポートは見当たらない。

ドル円日足

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

-

米ドル(USD)の記事

Edited by:川合 美智子

2024.09.16

ドル円 テクニカル週報(2024年9月第3週)

直近の日足は前日足から大きく下寄りのスタートとなり、陰線引けとなりました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.09.14

来週の為替相場見通し:『ドル円は年初来安値を更新。来週は日米金融政策イベントに注目』(9/14朝)

ドル円は一時140.28まで急落するなど、年初来安値を更新しました

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。