7月11日夜からの急落一服、右肩下がりの展開から抜け出せるか試す

〇先週のドル円、週初158円台から18日155.27まで急落、週末は世界規模のシステム障害等で157円台に

〇介入警戒感払拭できず、河野デジタル相の日銀利上げ要請報道、トランプ前大統領のドル高けん制も重石

〇トランプ政権誕生をにらみ、財政支出拡大からのインフレ懸念で米長期金利は上昇

〇トランプ主要政策方針は株価にプラスだが、保護主義的姿勢がIT関連株の下落を招く

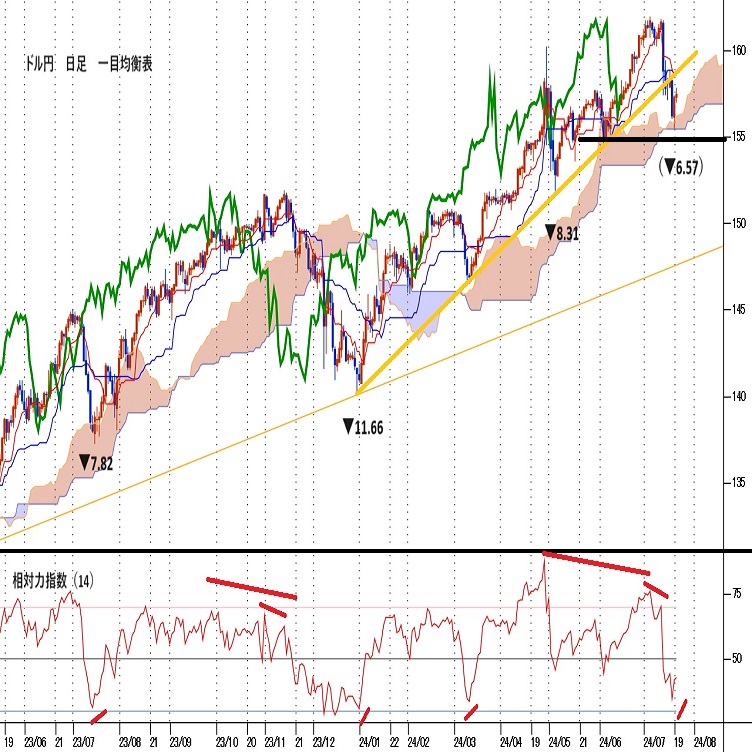

〇ドル円、昨年12月末以降の上昇トレンド支持線をいったん割り込むも、底上げ基調は維持

〇158円超えからは7/16高値158.85試し、介入なく超えた場合には160円台回復を目指す

〇156.80割れから下落期入りを疑い、156円割れからは155.37を割り込んで154円前後へ向かう流れか

【概況】

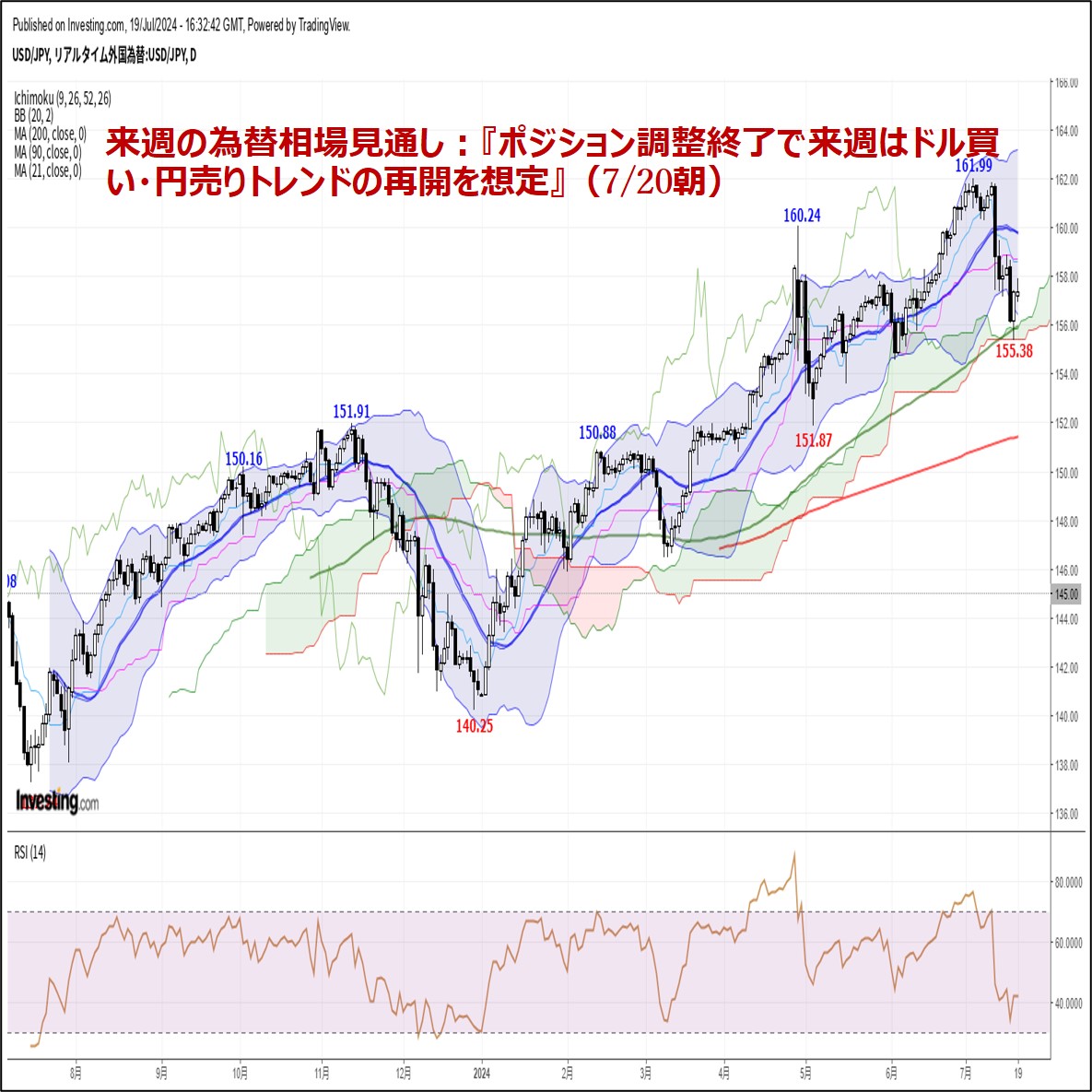

ドル円は7月11日夜の米6月CPI鈍化をきっかけとしたドル売りと政府・日銀の覆面市場介入により161円台中盤から11日夜に157.42円へ急落し、12日夜も覆面介入と思われる下落で157.37円へ続落し、16日未明安値157.17円から16日夜高値158.85円までいったん戻したものの17日夜は米長期債利回り低下を見ながら覆面介入への懸念を抱えて一段安となり18日午前に155.37円を付けて7月3日高値161.94円からの下げ幅は6.57円に拡大した。

大幅下落一服で7月18日午前安値から持ち直していたところ、19日は世界規模のシステム障害発生によるリスク回避的なドル買いが優勢となったことで午後に157.86円へ上昇し、その後の157円割れも買われて157円台中盤で週を終えた。

政府・日銀の市場介入が続くことを警戒した急落はやや落ち着いているものの、11日夜と12日夜の連日で介入に踏み切ったことで追撃的な介入もまだあり得るとの警戒感は払しょくできず、17日に河野デジタル相が日銀に利上げを要請との見出しを一部メディアが報じて7月末に日銀が追加利上げを判断するのと見方が再認識されたことや、米大統領選で有利に立つトランプ前大統領によるドル高けん制発言も重石となっている。

テクニカル的には7月11日夜の市場介入以降、戻り高値が7月12日午前高値159.44円、16日夜高値158.85円、19日午後高値157.86円と右肩下がりにあるため、16日夜高値を超える上昇を見せれば7月3日夜と7月11日未明の両高値をダブルトップとした下落一巡による上昇再開感が強まると思われるが、16日夜高値を超えないうちは右肩下がりによる一段安へ進む懸念が継続すると思われる。

今週は7月25日の米4-6月期GDP速報及び四半期PCEデフレータ、26日の6月PCE(個人消費支出)デフレーターに注目が集まる。

【米長期債利回りは連騰、NYダウは続落】

7月19日の米長期債利回りは総じて前日から連騰した。バイデン氏のTV討論会等での醜態や銃撃事件をきっかけとしてトランプ前大統領が大統領選挙で有利に立つ中、トランプ政権誕生なら財政支出拡大と関税等強化によるインフレ再燃が懸念されるとの思惑により週後半は債券売り・利回り上昇反応がみられる。

長期金利指標の10年債利回りは前日比0.04%上昇の4.24%で週を終えた。7月1日の4.49%から低下に転じて17日に一時4.14%をつけて4月25日に付けた年初来ピークである4.74%以降の最低としたが、18日に前日比0.04%上昇とし、19日も2連騰として週前半の下落幅を解消した。

30年債利回りは前日比0.03%上昇の4.45%で終了し、18日の0.04%上昇から連騰とした。

政策金利動向に敏感な2年債利回りは前日比0.04%上昇の4.52%で終了した。4月30日の5.05%をピークとして三段下げ型の低下に入ったが、7月16日に4.41%まで大幅低下してから持ち直して17日から19日へと3連騰とした。

一方でNYダウは7月18日に41376.00ドルを付けて取引時間中の史上最高値を更新してから利食い売りやトランプ発言を嫌って前日比533.06ドル安と大幅下落したが、19日も世界規模のシステム障害で売られて前日比377.49ドル安と大幅続落した。7月11日に史上最高値を更新してから失速してきたナスダック総合指数は7月17日に前日比512.41ポイント安、18日に125.71ポイント安とし、19日も144.28ポイント安と3営業日続落に終わった。米国株価動向全般を示すS&P500指数も7月16日に史上最高値を付けたものの7月17日から下落に転じて19日も前日比39.59ポイント安に終わり3営業日続落した。

トランプ前大統領の発言は財政出動や減税、規制緩和、FRBへの利下げ要求姿勢等の面では株高要因となるが、半導体を巡る保護主義的発言や関税拡大姿勢が株高をけん引してきた半導体等のIT関連株の下落を招いている。ドル高へのけん制もあり株式市場も為替市場もしばらくはトランプ発言に対して神経質な反応を続けると思われる。

【昨年12月末以降の上昇トレンド支持線をいったん割り込むも、底上げ基調は維持】

ドル円は7月3日高値161.94円から7月18日安値155.37円まで6.57円の急落となり、その時点では昨年12月28日安値140.24円と今年3月11日安値146.46円を結んだ上昇トレンドの下値支持線から転落したが、6月4日安値154.54円割れを回避して戻したことで昨年12月以降の底上げ基調は維持している。

市場介入による急落幅としては4月29日高値160.16円から5月3日安値151.85円までの下落幅8.31円に近い規模だったが、2023年1月16日安値127.22円を起点とした長期的な上昇においては、2023年3月8日高値137.91円から3月24日安値128.63円への下落幅8.28円、同年6月30日高値145.06円から7月14日安値137.24円への下落幅7.82円を中勢の押し目形成としてその後に一段高してきたことも踏まえれば、7月16日夜高値158.85円を超えて159円台へ乗せるところから上昇再開と考えることもできると思う。

しかし、2023年11月13日高値151.90円から12月28日安値140.24円までの1か月半で11.66円の下落となったケースもあるため、6月4日安値154.54円を割り込む場合は昨年末にかけての下落時に近い展開へ進む可能性もあると注意したい。特に今週の米GDP統計が冴えずに6月PCEデフレーターが顕著に鈍化して米国の9月利下げが確実視されるようだとドル安が再燃しやすくなり、7月末の日銀会合へ向けて追加利上げ観測が強まり円安けん制的な要人発言や追撃的な市場介入がある場合はこのケースで推移してゆく可能性が高まると思われる。

以上を踏まえて当面のポイントを示す。

(1)当初、156.80円を下値支持線、158.00円を上値抵抗線とする。

(2)158円手前では売られやすいとみるが、158円超えからは7月16日夜高値158.85円試しとする。市場介入なく158.85円を超える場合は7月18日午前安値155.37円を起点とした上昇再開とみて160円台回復を目指す上昇期に入ると考える。

(3)7月16日夜高値を超えずに156.80円を割り込む場合は戻り一巡による下落期入りを疑い、156円割れからは7月18日午前安値155.37円を割り込んで154円前後へ向かう流れと考える。中勢レベルでは直前高値から8円前後規模の下落から反騰入りしてきた前例を踏まえて154円前後は買われやすいとみるが、反騰入りのきっかけをつかみそこなう場合は昨年末への下落時に近い動きとみて日米金融政策決定会合のある今月末にかけて安値試しが続いてゆく展開と考える。

【当面の予定】

7/22(月)

休場 タイ

07:45 (NZ) 6月 貿易収支 (5月 2.04億NZドル)

7/23(火)

14:00 日銀、基調的なインフレ率を捕捉するための指標

23:00 (欧) 7月 消費者信頼感・速報値 (6月 -14.0、予想 -13.8)

23:00 (米) 7月 リッチモンド連銀製造業景況指数 (6月 -10、予想 -7)

23:00 (米) 6月 中古住宅販売件数・年率換算 (5月 411万件、予想 399万件)

23:00 (米) 6月 中古住宅販売件数 前月比 (5月 -0.7%、予想 -2.9%)

26:00 米財務省2年債入札

7/24(水)

15:00 (独) 8月 GFK消費者信頼感 (7月 -21.8、予想 -21.0)

16:30 (独) 7月 HOCB製造業PMI・速報値 (6月 43.5、予想 44.5)

16:30 (独) 7月 HOCBサービス業PMI・速報値 (6月 53.1、予想 53.5)

17:00 (欧) 7月 HOCB製造業PMI・速報値 (6月 45.8、予想 46.3)

17:00 (欧) 7月 S&PGサービス業PMI・速報値 (6月 52.8、予想 53.0)

17:30 (英) 7月 S&PG製造業PMI・速報値 (6月 50.9、予想 51.2)

17:30 (英) 7月 S&PGサービス業PMI・速報値 (6月 52.1、予想 52.5)

21:30 (米) 6月 卸売在庫 前月比 (5月 0.6%)

22:45 (加) カナダ中銀 政策金利 (現行 4.75%、予想 4.75%)

22:45 (米) 7月 S&PG製造業PMI・速報値 (6月 51.6)

22:45 (米) 7月 S&PGサービス業PMI・速報値 (6月 55.3)

23:00 (米) 6月 新築住宅販売件数・年率換算 (5月 61.9万件、予想 64.0万件)

23:00 (米) 6月 新築住宅販売件数 前月比 (5月 -11.3%、予想 3.4%)

23:30 EIA週間石油在庫統計

26:00 米財務省5年債入札

29:05 ボウマンFRB理事、ローガン・ダラス連銀総裁、イベントで開会の挨拶

7/25(木)

G20財務相・中央銀行総裁会議(7/26まで)

08:50 (日) 6月 企業向けサービス価格指数 前年同月比 (5月 2.5%、予想 2.6%)

17:00 (独) 7月 IFO企業景況感指数 (6月 88.6、予想 89.0)

21:30 (米) 4-6月期 GDP・速報値 前期比年率 (1-3月 1.4%、予想 1.8%)

21:30 (米) 4-6月期 GDP個人消費・速報値 前期比年率 (1-3月 1.5%)

21:30 (米) 4-6月期 コアPCEデフレーター・速報値 前期比年率 (1-3月 3.7%)

21:30 (米) 新規失業保険申請件数 (前週 24.3万件)

21:30 (米) 失業保険継続受給者数 (前週 186.7万人)

21:30 (米) 6月 耐久財受注 前月比 (5月 0.1%、予想 0.5%)

21:30 (米) 6月 耐久財受注・輸送用機器除く 前月比 (5月 -0.1%、予想 0.2%)

26:00 米財務省7年債入札

7/25(木)

G20財務相・中央銀行総裁会議(7/26まで)

08:50 (日) 6月 企業向けサービス価格指数 前年同月比 (5月 2.5%、予想 2.6%)

17:00 (独) 7月 IFO企業景況感指数 (6月 88.6、予想 89.0)

21:30 (米) 4-6月期 GDP・速報値 前期比年率 (1-3月 1.4%、予想 1.8%)

21:30 (米) 4-6月期 GDP個人消費・速報値 前期比年率 (1-3月 1.5%)

21:30 (米) 4-6月期 コアPCEデフレーター・速報値 前期比年率 (1-3月 3.7%)

21:30 (米) 新規失業保険申請件数 (前週 24.3万件)

21:30 (米) 失業保険継続受給者数 (前週 186.7万人)

21:30 (米) 6月 耐久財受注 前月比 (5月 0.1%、予想 0.5%)

21:30 (米) 6月 耐久財受注・輸送用機器除く 前月比 (5月 -0.1%、予想 0.2%)

26:00 米財務省7年債入札

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.07.22

ドル円 目先の上下限達成で短期的にはレンジ取引もあるか(週報7月第4週)

先週のドル/円相場はドルが続落。ザラ場ベースでは6月7日以来の安値、155円台を示現したものの、週末に掛けてはやや下げ渋った。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.07.20

来週の為替相場見通し:『ポジション調整終了で来週はドル買い・円売りトレンドの再開を想定』(7/20朝)

ドル円は7/3に記録した約38年ぶり高値161.99をトップに反落に転じると、今週後半にかけて、約1カ月ぶり安値となる155.38まで急落しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。