当局の実弾介入注目、波乱含みの一週間に

〇先週のドル円、日銀の市場参加者の期待裏切る弱め見通しに、失望の円売りかさむ展開

〇足もと見た投機筋の介入催促相場の様相が非常に強く、一時158.44。週末NYはそのままドル高値で越週

〇中期的な上値メドとされる1990年高値160円が現実的ターゲットに。ドルの続伸に引き続き要注意

〇3/8安値146.48起点に1か月半で12円近いドル高進行。「過度の変動」という介入実施要件満たすか

〇ドル高円安方向、先週高値158.44が最初の抵抗

〇ドル安円高方向、介入なければ下値は最大でも155円、その手前157円レベルなどで下げ止まる可能性も

〇実弾介入が入れば150円程度までの下落もあり得る

〇今週のドル円予想レンジ:150.00-160.00

<< 先週の回顧 >>

先週のドル/円相場はドルが一段高。強い抵抗となっていた155円を超えただけでなく、さらに続伸し週末には158円台も。

前週末は、米下院において延期されていた950億ドルのウクライナ支援法案が可決され、上院に送付されたことが話題に。また開催されていたG7外相会議は、「中東情勢めぐる全当事者に自制求める」とした声明をまとめ閉幕していた。

そうした状況下、ドル/円は154円半ばで寄り付いたものの、しばらくは冴えない。週末に控える日銀会合の結果発表をにらみつつ154円台でのレンジ取引。しかし、壁となっていた155円をようやく超えるなか、日銀は先の会合結果で予想よりも弱めの見通しなどを明らかにしたことで、市場では失望の円売りがかさむ展開をたどっている。156、157、158円などの節目を次々と超え一時は158.44円へ。また週末NYは、そのままドル高値で越週となった。

一方、週間を通して注視されていた材料は、「円買い介入」と「日本の金融政策」について。

前者は、ドル/円は155円を前に日本の当局者から円安けん制発言が相次いだこともあり、155円レベルが2週間ほど非常に強い抵抗となっていたものの、24日の欧米時間にようやく上抜け。しかし、一連の動きのなかで警戒されていた円買い実弾介入は観測されず。また、ブルームバーグが事前にコラムで、「日銀会合後の円相場介入は過去に例がある」と指摘していたものの、こちらも結局杞憂に終わっている。さらに、先で記したドル/円が158円台まで大幅続伸をたどるなかでも、当局者による口先介入しか聞かれないなど、週末にかけては足もとを見た投機筋の介入催促相場の様相が非常に強かった。一方、そうしたなか、25日にはイエレン米財務長官から「各国政府による為替市場への介入はまれな状況でのみ容認される」とのコメントが発せられていたようだ。

それに対して後者は、週末26日に日銀が注目の金融政策会合の結果として「金利据え置き」を発表している。また、事前には時事通信が「規模縮小措置を検討へ」と報じていた国債買い入れも結局のところ「3月の方針を維持」となった。つまり、一部参加者の期待をほぼ裏切る結果であり、そのため終了後に日経新聞は「円安対応観測にゼロ回答」と、かなり批判的に報じていたようだ。また、会合後の植田日銀総裁は会見で「当面緩和的な金融環境が継続すると考えている」、「2025、26年度の消費者物価はおおむね2%程度で推移と予想」−−などと発言。こちらも予想以上にハト派な内容などと失望する向きも少なくなく、前述したようにドル/円相場が158円台まで大きく値を上げた一因になっていたことは間違いない。

<< 今週の見通し >>

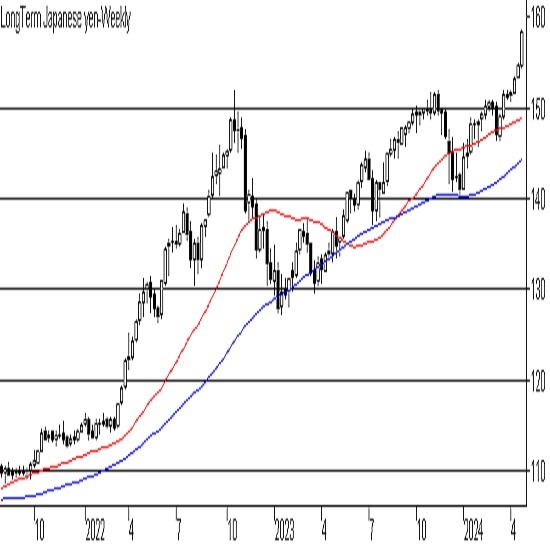

先週のドル/円相場は予想以上にドル高が進行。1990年5月以来の158円台を示現している。日経新聞をはじめとする一般紙や各種ニュースなどでも大々的に取り上げられ、かつ「行き過ぎ」とする内容が大勢を占めるが、リスクは引き続きドル高・円安方向に高いことは間違いない。中期的な上値メドとされる1990年高値の160円も、気が付くと1.5円ほどまで接近しており、現実的なターゲットになっている感がある。ポジションの偏りが顕著であるうえ、本邦当局による実弾介入には当然要注意だが、160円方向に向けたドルの続伸には引き続き要注意だ。

日米の金融政策が注視されるなか、先週の日銀会合はとくに新たな進展なし。前述したように「円安対応観測にゼロ回答」(日経新聞)と、言ってよいだろう。いずれにしても、日米金利差縮小観測が裏切られた結果としてドル高・円安方向の展開そのものが続くことは致し方ないが、問題はスピードとレベルだ。

3月8日安値146.48円を起点としても1ヵ月半で12円近いドル高の進行であり、レベルではなく「過度の変動」という側面からも介入を実施する要件は満たしている気がしないではない。実施されれば、日本はゴールデンウイーク期間中で参加者が乏しいこともあり、予想以上に大きなインパクトが出る可能性もある。波乱含みの一週間に。

テクニカルに見た場合、ドル/円相場は155円を超えたあと短期的な「青天井」状態となっており、1990年の160円まで強い抵抗はない。その160円もすでに現実的なメドとして認識されているようで、早ければ今週にも接近あるいはトライする可能性がありそうだ。

しかし当然、一連の動きのなかでは政府・財務省による実弾介入が観測される展開も否定できず、その場合には過去の事例を見ても7-8円程度の下げは想定しておく必要があるだろう。つまり150円程度までのドル安進行も頭の片隅にとどめておきたいところだ。

そうしたなか今週は、米経済指標として4月のISM製造業景況指数や同雇用統計など重要指標が連日のように発表される予定されるほか、米FOMCによる政策金利発表も実施される見込みだ。週間を通して様々な思惑が交錯、かなり荒っぽい変動も。

そんな今週のドル/円予想レンジは、150.00-160.00円。ドル高・円安については、先週高値158.44円が最初の抵抗。超えると中期メドとされた160円まで目立ったポイントはない。

対してドル安・円高方向は、当局の介入がなければ下値は最大でも155円と考え、その手前157円レベルなどで下げ止まる可能性もある。しかし実弾介入が入ればその限りではなく、前述したように過去の事例を踏まえた場合150円程度まで下落しても不思議はない。

ドル円日足

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:川合 美智子

2024.04.29

ドル円 テクニカル週報(2024年4月第5週)

直近の日足は、値幅が3円を超える大陽線で終えており、トレンドは非常に強い状態にあります。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.27

来週の為替相場見通し:『ドル円は157円台後半へと急上昇。来週は米FOMCがメインイベント』(4/27朝)

ドル円(USDJPY)は昨年12/28に記録した安値140.25をボトムに切り返すと、今週末にかけて、約34年ぶり高値となる157.79(1990年5月以来の高値圏)まで急伸しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。