イラン情勢要注意だが、ドル高基調は継続か

〇先週のドル円、34年ぶり高値を再び更新し154.78まで大きく値を上げる局面も

〇「イスラエルがイラン攻撃」でリスク回避の動き強まり153円台へ1円程度急落するも底堅く行って来い

〇G20会合「懸念は出たが為替そのものについては議論にならず、是正の機運乏しい」と日経総括

〇4/26、日銀会合の結果発表。24年度コアCPI見通し上方修正の議論内容によっては円買い誘発も

〇今週、4月製造業PMI速報値や1-3月期GDP速報値などの米経済指標が発表予定

〇ドル高円安方向、先週高値154.78が最初の抵抗。超えると155円を目指す動き予想

〇ドル安円高方向、153.59が強いサポート。割り込んでも152円台半ばの21日MAあたりは底堅い

〇今週のドル円予想レンジ:153.00-156.00

<< 先週の回顧 >>

先週のドル/円相場はドルが続伸。一時154円後半を示現し、節目と見られている155円を視野に入れた展開も。

前週末は、「北朝鮮の金総書記が中国序列3位と会談を実施し、結束を確認した」と伝えられるなか、中東地域における地政学リスクの拡大が話題に。G7首脳がオンライン会合を開催し、「イスラエルの安全に対する関与を再確認」する声明も発表されていた。

そうした状況下、ドル/円は153.10円レベルで寄り付いたのち、週の半ばに掛けてはおおむね右肩上がりの動き。34年ぶり高値を再び更新する154.78円まで大きく値を上げる局面も観測されていた。そののち「イスラエルがイランを攻撃した」などと伝えられたことを材料にリスク回避の動きが一気に強まり、153円台へと1円程度の急落をたどるも底堅く、結局「行って来い」の様相。結局、週末NYは154.60円レベルの週間高値で越週となっている。

一方、週間を通して注視されていた材料は、「円安けん制」と「イラン情勢」について。

前者は、ドル/円相場が週間を通しおおむね154円台、34年ぶり高値圏で推移したこともあり、本邦要人からの円安けん制発言が相次ぎ観測された。また、開催されたG7財務相会合の声明で「為替の過度な変動は経済に悪影響との2017年G7声明を再確認」との考えが示されたうえ、「日米韓財務相が会談し為替市場に関して緊密に協議することで合意した」とも伝えられている。さらに、鈴木財務相はイエレン米財務長官と会談したことを明らかにしただけでなく、「行き過ぎた動きには適切に対応する立場を説明した」とも述べるなど、円安けん制フルコースとなったが、「実弾介入」という実際の行動はともなわず。そのため、日経新聞でも「懸念は出たが、為替そのものについては議論にならず、是正の機運は乏しい」とG20会合が総括されるなど、為替市場参加者の反応もいまひとつ冴えなかった。

それに対して後者は、16日に英国のキャメロン外相とドイツのベーアボック外相がイスラエルを訪問。同国のネタニヤフ首相と会談するなかで、イランへの報復措置をめぐり自制を求めたほか、米国などほかの西側諸国もエスカレーションへの懸念を伝えていたが、結果として願いはとどかなかった。週末19日東京時間に、複数メディアで「イスラエルがイランを攻撃した」と伝えられると、一時プチパニック状態に。同ニュースは為替市場のみならず金融市場全般で話題となっていたようで、たとえば日経平均株価は同日終値ベースでも1000円を超える下落を記録していた。その後も、G7外相が「中東情勢めぐる全当事者に自制求める」とした声明を発表するなか、小康事態にはあるものの予断を許さない。今週も場合によっては金融市場全般の波乱要因となる可能性もある。

<< 今週の見通し >>

先週のドル/円相場は、155円に接近するも抜けられず。そうしたなか、前述した「イスラエルがイランを攻撃した」と伝えられ、ドルが急落したことでドルの上値追いも一旦仕切り直しと考えていたのだが、影響は予想以上に短期に終わった感がある。つまりドル高基調、155円突破の可能性はまだ潰えておらず、早ければ今週にも達成する可能性もある。とは言え、日本当局の円買い介入警戒が強いことは改めて指摘するまでもなく、ドル高の進行スピードそのものは緩やかにとどまる見方も少なくないようだ。

日米を中心とした各国政策金利が引き続き注視されているなか、今週は週末26日に日銀が日銀決定会合の結果を発表する予定だ。現行政策を維持する見通しで、こちらは基本ノーインパクトだが、注視されているのが以前にブルームバーグなどが報じた「2024年度の消費者物価(生鮮食品を除くコアCPI)見通しの上方修正を議論する公算が大きい」こと。発表される内容如何では、円買いを誘発する展開にも一応要注意。また足もとは小康だが、先で取り上げた「イラン情勢」などもリスク要因としてしっかり注視しておきたい。

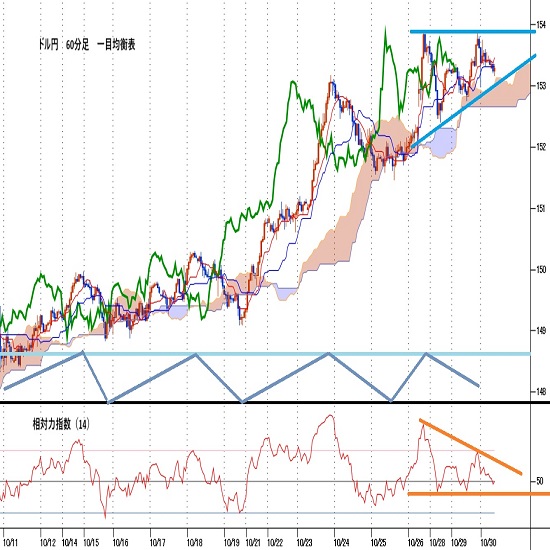

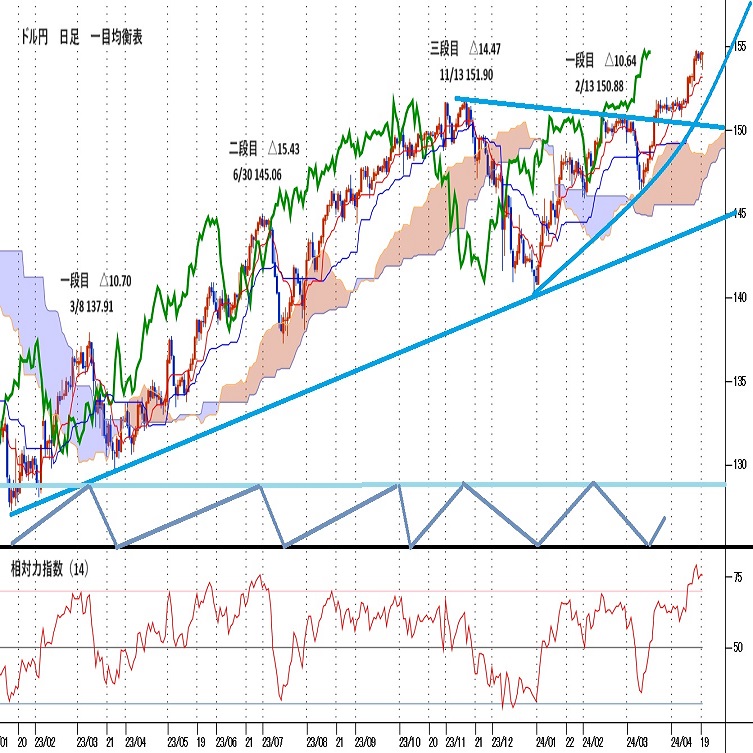

テクニカルに見た場合、ドル/円相場の基本的なリスクは引き続きドル高方向。チャートで見ると1990年の160円まで強い抵抗はないものの、心理的な意味などを含め155円を節目と認識している向きは多い。今週もまずは同レベルの攻防が注目されている。

それに対するサポートは、先週の動きを見る限り153円半ばか。仮に下回っても、かなり底堅そうなイメージで、実弾介入でも観測されない限りドル安の動きは限られそうだ。

そうしたなか今週は、米経済指標として4月の製造業PMI速報値や1-3月期のGDP速報値などの発表が予定されている。また、米国ファクター以外でも日銀決定会合の結果発表や、中国全人代常務委員会開催、ドイツ銀行など欧州金融機関の決算発表等はしっかりと注視しておきたい。

そんな今週のドル/円予想レンジは、153.00-156.00円。ドル高・円安については、先週高値154.78円が最初の抵抗。超えると155円を目指す動きが予想され、一連の動きのなかで円買い介入が観測されるか否かも注目ポイントのひとつに。

対してドル安・円高方向は、先週末に示現した153.59円はなかなか強いサポートか。「当局の実弾介入はない」との前提をもとに考えると、仮に割り込んでもレベルを急速に切り上げ152円台前半から半ばへと達してきた移動平均の21日線あたりでは底堅そう。

ドル円日足

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.10.30

ドル円 基本は明日以降の材料にらみ、レンジ取引か(10/30夕)

東京市場はレンジ取引。153円台前半、40ポイントほどの小動きだった。

-

米ドル(USD)の記事

Edited by:編集人K

2024.10.30

ドル円、153円台前半で方向感に欠ける動き (10/30午前)

30日午前の東京市場でドル円は153円台前半でのもみ合いに終始。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.10.30

ドル円見通し 衆院選後の円安一服、153円台中心で揉み合う(24/10/30)

ドル円は28日の高安レンジ内で一段高状態を維持して推移している。

-

米ドル(USD)の記事

Edited by:川合 美智子

2024.04.22

ドル円 テクニカル週報(2024年4月第4週)

直近の日足は下ヒゲが長く、寄せ線に近い形の足となり、寄り付き水準に押し戻されて引けています。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.04.22

ドル円週間見通し 円安継続感と市場介入への警戒感が交錯、155円突破への挑戦続く(週報4月第四週)

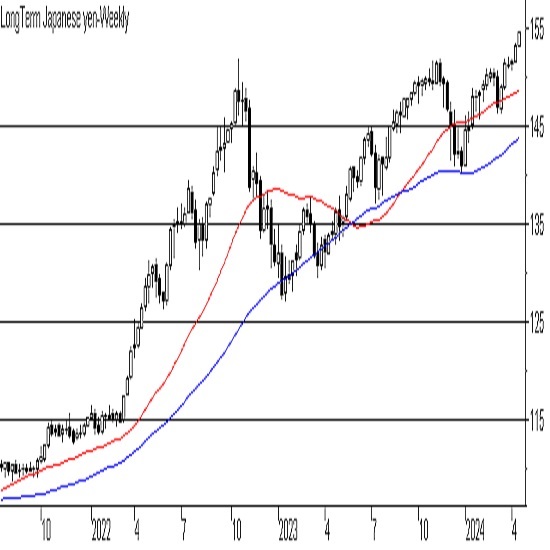

152円の壁を超えて154円台へ続伸したことにより、長期的にはダブル天井破りにより一段高へ入った印象だ。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。