ドル円見通し 再び151.90円台へ上昇、152円の壁超えへの挑戦続く

〇ドル円、4/8日夜151.93を付けるも上げ渋りとなったが、4/9朝にかけて151.70以上を維持して確り

〇雇用統計発表後はドル高となるもユーロドルが反騰、4/8夜にかけてもユーロ・ポンド・豪ドル等が上昇

〇米長期債利回りは総じて上昇基調、NYダウは反落、ナスダックは小幅上昇

〇151.70を上回るうちは、152円への挑戦を続ける可能性ありとみる

〇151.70割れからは下向きとし、151.50割れからは151円台序盤への下落を想定する

【概況】

ドル円は4月3日夜に151.95円をつけたものの昨年12月28日安値140.24円以降の最高値である3月27日夜高値151.96円に一歩届かず市場介入警戒感から下落に転じ、NYダウの大幅下落を受けた日経平均の大幅安を見ながらリスク回避先行で5日午前には150.80円へ下落して151円台を維持してきた持ち合いレンジから一時転落した。しかし151円台へ早々に戻してからはドル円の先高期待と152円の壁超えへの挑戦姿勢は変わらないとして持ち直し、5日夜の米雇用統計が強かったことで5日夜には高値で151.74円まで戻した。

週明けの4月8日も先週末の流れを継続して8日夜には151.93円を付けたものの152円の壁超えへは進まずに上げ渋りとなったが、9日朝にかけて151.70円以上を維持して確りしている。

4月8日の円安要因としては、厚労省が8日朝に発表した2月勤労統計で実質賃金が前年比1.3%減少して1年11か月連続の前年比マイナスとなったことで日銀は追加引き締めへ進めないと市場が受け止めたことも影響したと思われる。しかし152円超えに対する市場介入警戒感も簡単には払しょくできないようで、3月以降繰り返してきた152円台への挑戦も成功できずにいる。

【米雇用統計後のドル安】

4月5日に発表された米3月雇用統計では失業率が予想外に2月の3.9%から3.8%へ改善し、非農業部門雇用者数は予想の20万人増を超える30.3万人増となり、平均時給の前年比も2月の4.3%から4.1%へ低下したものの4%台を維持するものだった。発表後は米FRBの利下げ判断が先送りされるとの見方でドル高となったが、ユーロドルは発表直後の下落一巡から反騰に転じ、8日夜にかけてもユーロやポンド、豪ドル等が上昇している。

米国の利下げ開始についてはタカ派の地区連銀総裁らによる慎重姿勢の強調が続いているものの、パウエルFRB議長は3月FOMCで参加者の見通しが年内3回利下げを中心想定としたことに対して肯定的な発言をしており、昨年末以降は利下げを躊躇することのリスクと早まることのリスクを天秤にかける中でインフレ低下傾向がさらに続くことへの確信が持てれば利下げに踏み込むとの姿勢を続けている。

利下げ回数が3回から2回へ減るかもしれないが遅かれ早かれ米国が利下げを決定するとの見方を基本としつつ、早ければ6月利下げも十分にあり得るしその場合は年内3回利下げの可能性も高まるというのが市場の認識と思われる。

今週は4月10日に米2月CPIの発表があるが、これまでも予想外に低下したところを「逆CPIショック」としてドル安反応を招いてきたこともあるため、予想よりも顕著な鈍化がみられる場合にはドル安反応となり、ドル円の152円突破への挑戦が挫折して円高へ向かう可能性もあるのではないかと思われる。

米ニューヨーク連銀による3月消費者調査では、1年先の期待インフレ率は前月と変わらず3%、3年先は2月の2.7%から2.9%へ上昇したが5年先は2月の2.9%から2.6%へ低下した。

シカゴ連銀のグールズビー総裁は8日に、米国の実体経済は堅調だとしたが、現在のインフレ率に対して政策金利は比較的高いとし、現行の引き締め的な水準が長すぎれば失業率が上昇し始めるとして利下げを躊躇することへの懸念も示している。

【米10年債利回り昨年末以来の高値更新、ダウは反落】

4月8日の米長期債利回りはまちまちの動きだった。

長期金利指標の10年債利回りは一時4.47%をつけて昨年12月27日に付けた3.78%以降の最高値を更新したが終盤へ上げ幅を削って先週末比0.01%上昇の4.42%となった。30年債利回りは一時4.60%をつけて昨年12月27日につけた3.94%以降の最高値を更新したものの失速して先週末比0.01%低下の4.55%となった。政策金利動向に敏感な2年債利回りは一時4.795%を付けて1月12日に付けた4.12%以降の最高値とし、先週末比0.03%上昇の4.79%となった。

総じて上昇基調にあり、4月10日の米CPI内容次第では一段と上昇する可能性もあるところだが、米長期債利回り上昇時には独英等の長期債利回りも上昇することでドル高反応には至っていないようだ。

一方で4月8日のNYダウは先週末比11.24ドル安と小幅下落した。3月21日に史上最高値を付けてから下落に転じ、4月1日から4営業日続落で4月4日は530.16ドル安となったが、4月5日に307.06ドル高と戻して下げ渋りの様相となっている。ナスダック総合指数は先週末比5.44ポイント高と小幅上昇だが、ダウと同様に3月21日の史上最高値から反落した後は16000ポイントを下値支持線とした下げ渋りの様相だ。米長期債利回りが低下に転じれば先行きの金融緩和期入りへの期待感から一段高へ進む可能性もあるが、先取りして大上昇してきたために楽観し過ぎに対する修正感も強まっているところだ。

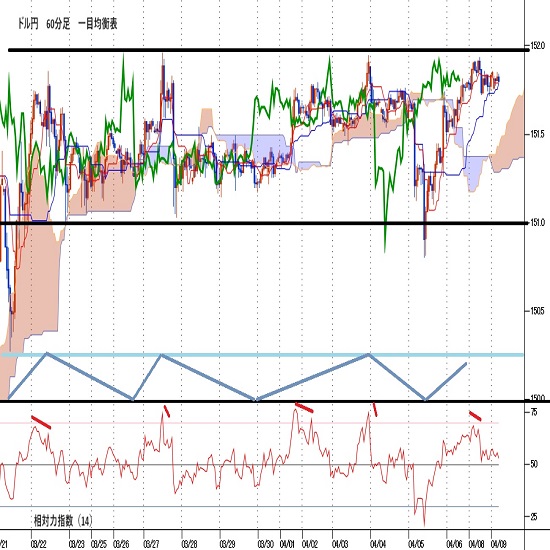

【60分足、サイクル・一目均衡表分析】

ドル円は4月5日午前の151円割れから持ち直している。目先の高値形成期は4月3日夜高値を基準として8日夜から10日夜にかけての間と想定されるので151.50円を上回るうちは上昇余地ありとみるが、151.50円割れからは下落期入りを疑い10日午前から12日午前にかけての間への下落を想定する。152円突破から上昇が勢い付くか、4月5日午前安値150.80円を割り込んで円高期に入るのか試される局面であり、4月10日夜の米CPI発表内容がその決め手となりやすいのではないかと思われる。

60分足の一目均衡表では、4月5日午前安値からの反騰で遅行スパンが好転して先行スパンからも上抜けてきたが、8日夜高値の後は伸び悩みのため遅行スパンは悪化しやすい位置にある。遅行スパン悪化からはいったん下げに入るとみて安値試し優先とする。先行スパンを上回るうちは遅行スパンが一時的に悪化してもその後に好転するところからは上昇再開とするが、先行スパンへ潜り込む場合はその下限を試す下落へ進みやすくなると考える。

60分足の相対力指数は4月8日夕刻に70ポイントへ迫ったものの8日夜の高値更新時には指数のピークが切り下がる小規模な弱気逆行がみられる。50ポイント以上を維持する内は一段高余地ありとするが、50ポイント割れからは下向きとし、45ポイント割れからは30ポイント前後への低下へ向かうとみる。

以上を踏まえて当面のポイントを示す。

(1)当初、151.50円を下値支持線、152.00円を上値抵抗線とする。

(2)151.70円を上回るうちは152円への挑戦を続ける可能性ありとみる。152円手前では市場介入警戒から反落しやすいと思われるが、152円突破から続伸する場合は152円台中盤(152.35円から152.65円)への上昇を想定する。

(3)151.70円割れからは下向きとし、151.50円割れからは151円台序盤(151.25円から151.00円)への下落を想定する。151.25円以下は買われやすいとみるが、151.50円を割り込んでの推移なら10日の日中も安値試しへ向かいやすいとみる。

【当面の予定】

4/9(火)

休場 インドネシア、マレーシア(ゴム市場)、フィリピン

10:30 (豪) 3月 NAB企業景況感指数 (2月 10)

14:00 (日) 3月 消費者態度指数・一般世帯 (2月 39.1、予想 39.5)

26:00 (米) 財務省3年債入札

4/10(水)

日米首脳会談、韓国総選挙

休場 トルコ、シンガポール、マレーシア、インドネシア、フィリピン、韓国

08:50 (日) 3月 国内企業物価指数 前月比 (2月 0.2%、予想 0.3%)

08:50 (日) 3月 国内企業物価指数 前年同月比 (2月 0.6%、予想 0.8%)

11:00 (NZ) ニュージーランド中銀 政策金利 (現行 5.50%、予想 5.50%)

15:15 (日) 植田日銀総裁、信託大会挨拶

21:30 (米) 3月 CPI(消費者物価指数) 前月比 (2月 0.4%、予想 0.3%)

21:30 (米) 3月 CPI(消費者物価指数) 前年同月比 (2月 3.2%、予想 3.5%)

21:30 (米) 3月 コアCPI(食品・エネルギー除く) 前月比 (2月 0.4%、予想 0.3%)

21:30 (米) 3月 コアCPI 前年同月比 (2月 3.8%、予想 3.7%)

21:45 (米) ボーマンFRB理事、ECBフォーラム参加

22:45 (加) カナダ銀行 政策金利 (現行 5.00%、予想 5.00%)

23:00 (米) 2月 卸売売上高 前月比 (1月 -1.7%)

23:30 (米) EIA週間石油在庫

25:45 (米) グールズビー・シカゴ連銀総裁、パネル討論会

26:00 (米) 財務省10年債入札

27:00 (米) 3月 月次財政収支 (2月 -2963億ドル)

27:00 (米) FOMC(連邦公開市場委員会)議事要旨

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.09

ドル円、約2週間ぶり高値圏へ上昇するも、心理的節目152.00にまたしても続伸を阻まれる展開(4/9朝)

週明け8日(月)のドル円相場は上昇後に伸び悩む展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。