�u����A���Z��������C���Ɍ��������̑̑��v

�������Č��Ɉ�x�̃y�[�X�œ��Y�R���������M�����Ă����������ƂƂȂ����B

�l�X�ȃA���O������ב֑���𒆐S�ɁA�}�[�P�b�g�����������������I�ȃX�p���Ŏ��ۂ̔w�i�ɂ���{���ɂ��čl�@���Ă݂邱�ƂŁA�F����̑���ς̏����ɎQ�l�ɂȂ�R������ڎw�������ƍl���Ă���B

���āA�U����R�T�ɊJ�Â��ꂽ���ĉ��̋��Z����́A�قڑ���̎s��Q���҂̗\�z�ʂ�̌��ʂƂȂ�A�s��͒��ڂ��ꂽ������s�E�B�[�N��傫�Ȕg���Ȃ����Ȃ����B��̖ڐV�������������Ƃ���A�č��̐�������iFed Funds Rate�̗U���ڕW�����j�̓��B�_�iTerminal Rate�j���A�N����5.5%�`5.75%�̐����܂ŏ㏸����\�����������ꂽ���ƂƁA���₪��K�͊ɘa���ێ������A���Z��������i�ȉ��AYCC�j�C���ɂ��Ă͂�����x�̃T�v���C�Y���������邱�Ƃ���ނȂ��A�ƐA�c���ق��L�҉�Ō��y�������Ƃ��낤���B

�č��̐�������̗U���ڕW����U�ꂷ��\���ƁA���{��YCC�C���ɃT�v���C�Y����������Ƃ�����̍ޗ��̋��Z�E�ב֎s��S�̂֗^����}�O�j�`���[�h�̑傫���Ƃ����ϓ_�ł́A���ʂ̖ʂ���́A��҂̕����A�y���ɃC���p�N�g���傫���B

����́A�S���̋��Z������ɁA�ߋ�25�N�Ԃ̋��Z����ɂ��Ă̑��p�I���r���[��1�N����1�N�����x�̎��Ԃ������čs���Ƃ������Ƃ\���Ă���B�~�̒Z���������[���ߕӂɗU�����邱�Ƃ��C������ɂ́A���̑�|����ȃ��r���[���I���Ă���ƍl����̂����R�ł���A�}�C�i�X��������͑������Ԍp������ƍl���Ă����̂����R���B

����AYCC�ɂ��ẮA����p�̕��Q���܂ɐG��Ďw�E����邱�Ƃ���A���r���[�̏I����҂����ɏC�����s���邱�Ƃ��z�肵�Ă����˂Ȃ�Ȃ����낤�B�����ł́AYCC���C�����ꂽ�ۂɁA�ב֑���ɂǂ��������e����^����̂��A�h���~������x�[�X�ɓ��̑̑������Ă��������B

��q�̂Ƃ���~�̒Z�������ɂ��Ă͑����̊��ԁA�[�������ߕӂŐ��ڂ��邱�Ƃ������܂�����A�ăh���͒Z��������5%��A10�N������4%�ɋ߂����������Ő��ڂ��Ă���B���݂̕ăh���Ɖ~�̋������ł́A�~��Ή��ɕăh���̃V���[�g�iShort position�j��ێ��icarry�j�������邱�Ƃ̓R�X�g�icarrying cost�j�̊ϓ_�������B�ב֎s��ł͎����̈ב֗\��͗A�o�\��i�h������\��j���Z�������A���@�̓h������|�W�V���������Ă��Z�������ƂȂ炴��Ȃ��B

�܂��A�ăh���̋t�C�[���h���A�ăh���̈ב֑���̃T�|�[�g�v���ƂȂ��Ă���B�����ƂⓊ�@���Z�����Z�s�ꂩ��ăh���s������Ŏ������B�����ĕăh�����č��ʼn^�p�����̂ł́A�t�U���ƂȂ��Ă��܂��B�č��̔Z�҂��ăh�����Ă̍��������s�����Ƃ���A�בփ��X�N������āi�����ʉ݂�Ή��ɕăh�����āj�ăh�����č����w������̂����X�N�e�C�N�̎�@�Ƃ��Ă��蓾��I�������B���ɕ]�����v���C�ɂ��Ȃ��ėǂ��l�����Ƃɂ́A�בփw�b�W�Ȃ��̕ăh�������͖��͓I���B

����A�~�͕ăh���ƈ���āA�C�[���h�J�[�u���͂��ł͂��邪�����Ă���i���C�[���h�ł���j�BYCC�̏C���Œ����������㏸����A���݁A�Z�����Z�s��ʼn~�B���āA�~���Ă̍��ʼn^�p���Ă��铊���ƂɂƂ��Ă͊����̃|�[�g�t�H���I�͕]�������c��ނ��A�V�K�̍������͗��U�����g�傷��̂ŘN��ƂȂ�B�������A�ăh�����^�p�����Ƃ��Ă���O���l�����ƂɂƂ��ẮA�ב֎s��ŕăh�����ĉ~�]���Ă܂ʼn~���č����w������ɂ́A������������قǏ㏸���邩�A�~����̐捂�ς����������܂ł͓�����낤�B

��������ƁAYCC���C�����ꂽ�ۂɁA���̃j���[�X�̎��ʂ̃C���p�N�g�͋ɂ߂đ傫���B�בփf�B�[���[�͏������˓I�ɕăh������E�~�����̃|�W�V�����������s�����낤���AYCC�̏C�������Œ������I�ȃh�����E�~���g�����h�����]����͓̂���̂ł͂Ȃ����B���݂̃h�����E�~���g�����h�́A�@�ăh���Ɖ~�Ƃ̈��|�I�ȋ������A�A�C�[���h�J�[�u���A�~�͏��C�[���h�A�ăh���͋t�C�[���h�A�Ƃ������Ă̋����\���̗v��������ł���AYCC�̏C�������ł��̊�������܂łɂ͎���Ȃ��ƍl�����邩�炾�B

YCC�ɂ��ẮA���̕���p�����Ȃ��Ȃ����Ƃ���A�C�����₷�����ɂ���^�C�~���O�ŏC�����Ă����̂�����ł͂Ȃ����낤���B�ב֎s��ł̉~���̉����A���{�̊����s��̉ߔM���A���Ă̑I�������Ȃǂ��l����A���Ă̎�v�v���C���[���ċx�ݓ��肵�Ă��鎟��V���̋��Z�����������A���̃^�C�~���O�Ƃ��ẮA�▭�Ǝv����̂����E�E�E�B

�h���~����

�I�[�_�[/�|�W�V������

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.22

�h���~154�~��O���A�{�MCPI���~�܂蓙�ňꎞ154�~���� (11/22�ߑO)

22���ߑO�̓����s��Ńh���~�́u�����ė����v�B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2024.11.22

�h���~���ʂ��@21���邩��̔����ňꎞ154�~����A����ق�12�����グ�̉\���r������(24/11/22)

�h���~��21���[��ɂ�153.90�~�܂ň��l��艺�����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2023.06.19

��̓h�����E�~���A�������e������X�N�� (�T��6����3�T�j

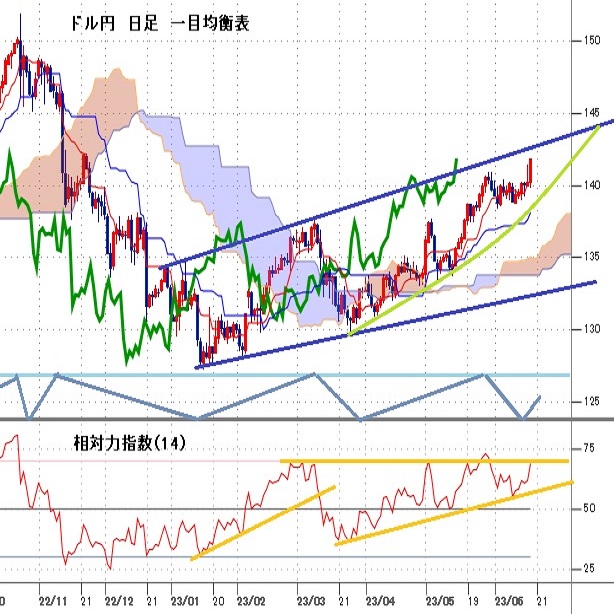

��T�̃h��/�~����̓h������i���B�r���A��l�g���C�����s�����Ƃ݂���ǖʂ��ϑ����ꂽ���A�T���ɂ����čď㏸���h���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2023.06.19

�h���~���ʂ��@����̋��Z�ɘa�p���ŋ}�L�A�N�������l�X�V�i�T��6����O�T�j

�h���~��6��16���ɔN�������l���X�V�����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B