FOMC通過後も下落継続、信用不安の中で主要中銀の利上げ続きリスク回避感

〇ドル円、FOMC後のドル安反応で3/23昼過ぎには130.42へ続落、その後売り一服で夜に131.65まで戻す

〇しかしリスク回避感から3/24早朝130.31まで下げる、3/24午前序盤は130円割れ回避でやや戻す

〇昨日は英中銀・スイス中銀・ノルウェー中銀など、主要中銀の利上げ相次ぐ

〇昨日発表の米経済指標の結果はまちまち、市場の反応は限定的

〇米長期債利回りは概ね低下、NYダウは上昇したが480ドル超の反騰の上げ幅の大半を削る

〇131.65を超えないうちは一段安余地ありとし、130.31割れからは129円台後半への下落を想定する

〇131.65超えからは、132円台序盤への上昇を想定する

【概況】

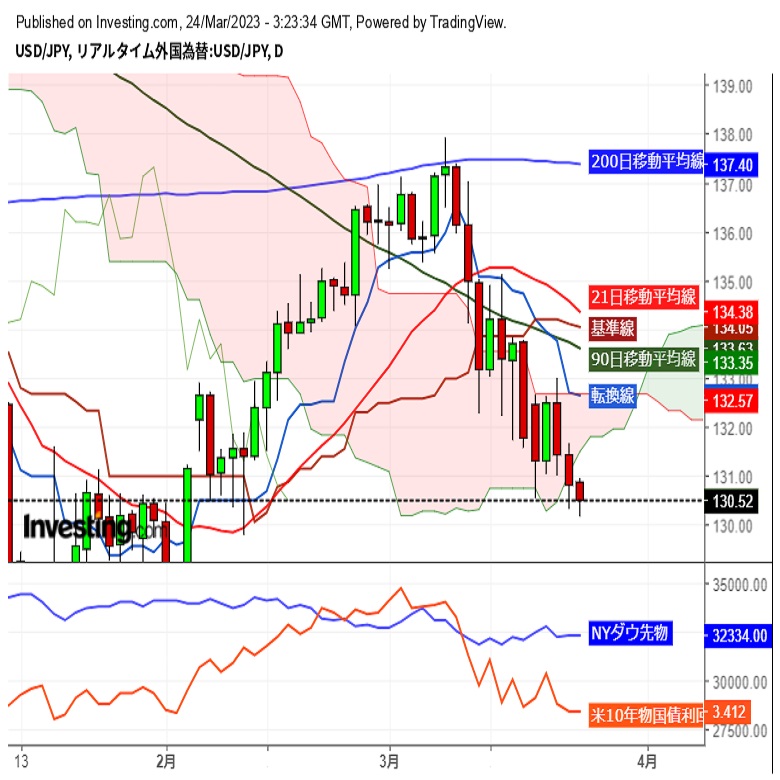

ドル円は3月23日未明の米FOMCが0.25%利上げを決定してあと1回で利上げを停止する見込みとしたことをハト派的としたドル安により3月22日夜高値132.99円から23日早朝安値131.00円へ急落し、23日昼過ぎには130.42円へ続落して3月20日安値130.55円を割り込んで年初来高値である3月8日高値137.91円以降の安値を更新した。FOMC通過後の売り一服で23日夜には131.65円まで戻したものの、信用不安が払拭しきれない中でスイス中銀や英中銀等の利上げが相次いだことでのリスク回避感から24日早朝には130.31円まで安値を更新して130円割れへの余裕が乏しくなったが、24日午前序盤は130円割れ回避でやや戻している。

【主要中銀の利上げ相次ぐ】

米FRBは3月23日未明に9会合連続の利上げで政策金利を0.25%引き上げて年4.75〜5.00%とし、2007年以来で最高水準としたが、あと1回で利上げを終了する姿勢を示した。米銀破綻による信用不安が拡大する前にはインフレの高止まりによりパウエル議長が0.50%利上げもあり得るとの姿勢を示していたが、信用不安が払拭しきれない中でもインフレの高止まりに対する抑制姿勢を優先した結果、0.25%の利上げで落ち着いたと思われる。発表後に米長期債利回りは低下、為替市場はドル安反応となった。

3月23日は主要中銀による利上げも相次いだ。英中銀は0.25%の利上げで政策金利を4.25%へ引き上げた。2月のCPIが前年比10.4%上昇と高インフレが続いているためだが、信用不安を考慮して前回の0.50%利上げから減速した。政策委員9人中2人が現状維持を主張したという。

スイス中銀も0.50%利上げを決定して政策金利を1.50%とした。クレディ・スイスの経営危機については中銀の資金供給とUBSによる買収で歯止めがかかったとしてインフレ抑制を優先させた。大幅利上げにより市場の信用不安を払拭したいという側面もあったと思われる。

ノルウェー中銀も市場予想通りに0.25%利上げを決定、利上げは9会合連続で政策金利を3.00%へ引き上げ2009年以来の高水準となった。

各国ともにインフレ抑制と信用不安への配慮という難しい状況にあるが、米銀破綻から始まった信用不安を抱える中での利上げは金融機関の経営を悪化させかねないため、ドル円としてはリスク回避的な円高を継続しやすい状況と思われる。

【米経済指標はまちまち、市場の反応は限定的】

3月23日の米経済指標は強弱まちまちで、FOMC通過後でもあり市場の反応は限定的だった。

米労働省による新規失業保険申請件数は3月18日までの週間で前週比1000件減の19万1000件となり、2週連続の改善で市場予想の19万7000件を下回った。失業保険受給者総数は3月11日までの週間で169万4000人で前週から1万4000人増となり、市場予想の168万4000人を上回った。

米商務省による2022年の米経常収支は9437億9500万ドルの赤字となり、赤字は前年から11.55%拡大して過去最大となった。貿易赤字(物品とサービスの合計)も過去最大の9453億1900万ドルとなった。

米商務省による2月の新築一戸建て住宅販売件数(年換算)は前月比1.1%増の64万戸で市場予想の65万戸を下回った。3か月連続のプラスだが前年同月比は19.0%減。

【米10年債利回りは低下、ダウは反騰後上げ幅を削る】

3月23日の米長期債利回りは概ね低下した。長期金利指標の10年債利回りはFOMC後の低下により3月22日は3.64%まで上昇していたところから前日比0.16%低下の3.45%となり、23日も前日比0.04%低下して3.41%となった。30年債利回りは3月22日に0.06%低下したが23日は0.01%上昇の3.68%として下げ渋った。利上げに敏感な2年債利回りは3月22日に0.22%低下の3.96%となったが、23日も0.14%低下して3.82%となった。FOMCがあと1回で利上げを停止する見通しとなったことに加え、信用不安は払拭できずにいるとみて安全資産として米国債が買われている側面もある。

一方でNYダウは前日比75.14ドル高と上昇、ナスダック総合指数は117.44ポイント高と上昇した。ダウは22日に前日比530.49ドル安の大幅下落となり、23日は一時は480ドルを超える反騰となったものの上げ幅の大半を削っている。信用不安の中、米FRBの利上げはあと1回としても利下げはまだ先になるとみて不安定な動きを強いられているようだ。

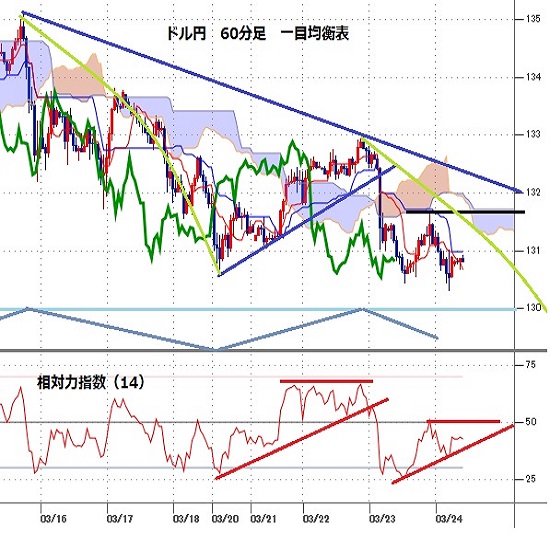

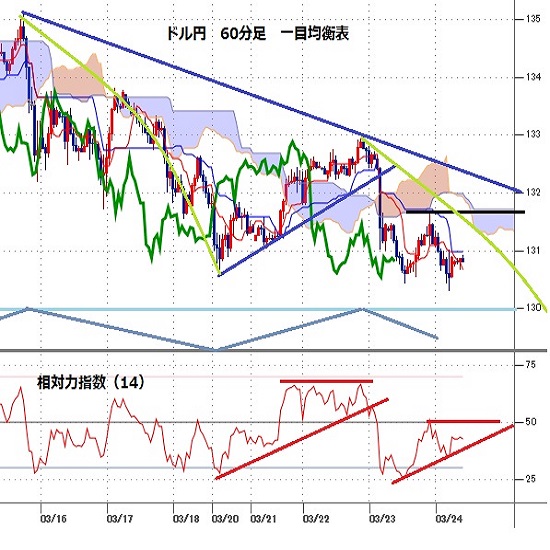

【60分足一目均衡表・サイクル分析】

ドル円は3月20日夕安値130.55円からの戻りが3月22日夜高値132.99円で一巡して一段安に入っている。23日夜の反発時高値131.65円を超えないうちは27日夜にかけて下落余地ありとみるが、23日夜高値を超えるところからはいったん戻しに入るとみて週明けにかけての上昇を想定する。

60分足の一目均衡表では3月23日未明へ急落で遅行スパンが悪化して先行スパンからも転落した。24日早朝へ続落してからやや持ち直しているために遅行スパンは実線と交錯しつつあるが先行スパンからの転落は解消されずにいる。このため先行スパンからの転落中は遅行スパンが一時的に好転してもその後に悪化するところから下げ再開とするが、先行スパンを上抜き返すところからは戻しに入るとみて遅行スパン好転中の高値試し優先とする。

60分足の相対力指数は3月23日から24日早朝への安値更新に際して指数のボトムが切り上がる強気逆行の気配がみられるので50ポイント超えからは60ポイント台への上昇を想定するが、50ポイント以下にとどまるうちは一段安余地ありとし、35ポイント割れからは20ポイント前後への低下を伴う下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、3月24日早朝安値130.31円を下値支持線、3月23日夜高値131.65円を上値抵抗線とする。

(2)131.65円を超えないうちは一段安余地ありとし、130.31円割れからは129円台後半(129.90円から129.50円)への下落を想定する。129.50円以下は反騰注意とするが、131円以下での推移が続く場合は週明けも安値試しへ向かいやすいとみる。

(3)131.65円超えからは132円台序盤への上昇を想定する。132円台序盤は戻り売りにつかまりやすいとみるが、131.50円以上を維持しての推移なら週明けも高値試しへ向かいやすいとみる。

【当面の主な予定】

3/24(金)

EU首脳会議最終日

16:00 (英) 2月 小売売上高 前月比 (1月 0.5%、予想 0.2%)

16:00 (英) 2月 小売売上高 前年同月比 (1月 -5.1%、予想 -4.7%)

16:00 (英) 2月 小売売上高・除自動車 前月比 (1月 0.4%、予想 0.1%)

16:00 (英) 2月 小売売上高・除自動車 前年同月比 (1月 -5.3%、予想 -4.7%)

17:30 (独) 3月 製造業PMI・速報値 (2月 46.3、予想 47.0)

17:30 (独) 3月 サービス業PMI・速報値 (2月 50.9、予想 51.0)

18:00 (欧) 3月 製造業PMI・速報値 (2月 48.5、予想 49.0)

18:00 (欧) 3月 サービス業PMI・速報値 (2月 52.7、予想 52.5)

18:15 (独) ナーゲル独連銀総裁、講演

18:30 (英) 3月 製造業PMI・速報値 (2月 49.3、予想 49.8)

18:30 (英) 3月 サービス業PMI・速報値 (2月 53.5、予想 53.0)

21:30 (米) 2月 耐久財受注 前月比 (1月 -4.5%、予想 0.6%)

21:30 (米) 2月 耐久財受注・除輸送用機器 前月比 (1月 0.7%、予想 0.2%)

22:45 (米) 3月 製造業PMI・速報値 (2月 47.3、予想 47.0)

22:45 (米) 3月 サービス業PMI・速報値 (2月 50.6、予想 50.5)

25:00 (英) マン英中銀委員、パネル討論会参加

3/26(日)

欧州夏時間開始

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.03.24

ドル円、冴えない動きが継続中。リスク回避の円買いと米金利低下に伴うドル売りが重石に(3/24朝)

23日(木)のドル円相場は冴えない展開。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。